Якщо платник податку припустився помилки, але сам її виявив, головне — вчасно виправитися. Адже від цього залежать розмір відповідальності та наслідки.

Загальні норми

Право на виправлення самостійно виявлених помилок у раніше поданій податковій декларації дає ст. 50 ПКУ. Щоправда, виправлятися слід з урахуванням строків давності, визначених ст. 102 ПКУ, та обмежень, установлених у згаданій ст. 50 Кодексу.

Строк давності — це 1095 днів, наступних за останнім днем граничного строку подання відповідної податкової декларації.

А щодо обмежень, то п. 50.2 ПКУ не дає права на самостійне виправлення, якщо виявлено помилку з відповідного податку за період, який перевіряється контролюючим органом. Тобто під час проведення документальних планових та позапланових перевірок платник не має права подавати уточнюючі розрахунки до поданих раніше податкових декларацій за будь-який податковий період, який перевіряється.

Порядок виправлення залежить від періоду, в якому виявлено помилку. Якщо помилку виявлено платником до закінчення граничного строку подання декларації за звітний період, у якому допущено помилку, подається нова декларація з виправленими показниками. У цьому разі контролюючий орган враховує останню подану декларацію з позначкою «Звітна нова». Якщо помилка виправляється у такий спосіб, жодних штрафних санкцій не буде. У п. 50.1 ПКУ зазначено: «Якщо після подання декларації за звітний період платник податків подає нову декларацію з виправленими показниками до закінчення граничного строку подання декларації за такий самий звітний період <...>, то штрафи, визначені у цьому пункті, не застосовуються».

Наприклад, якщо платник податку на прибуток з квартальним періодом подання звітності виявить помилку у декларації з прибутку за I квартал 2016 року, яка подана у квітні 2016 р., 4 травня, він має право подати до 10 травня 2016 р. (останній день подання) декларацію з позначкою «Звітна нова» без штрафних санкцій.

Якщо помилку виявлено після граничного строку подання звітності, під час уточнення можуть застосовуватися штрафи. Але, по-перше, наявність штрафу залежить від факту заниження податкового зобов'язання. По-друге, розмір штрафу визначається залежно від способу подання уточнень.

Варіанти виправлення

Незалежно від факту завищення чи заниження податкового зобов'язання, помилку слід виправити: такий обов'язок установлено п. 50.1 ПКУ.

Є два шляхи виправлення після закінчення граничного строку подання:

1) надіслати уточнюючий розрахунок із позначкою «Уточнююча»;

2) відобразити суму недоплати у складі декларації з цього податку, що подається за податковий період, наступний за періодом, у якому виявлено факт заниження податкового зобов'язання. У цьому разі у складі декларації з прибутку подається додаток ВП, в якому розраховують податкові зобов'язання за період, у якому виявлено помилку.

У разі виправлення через уточнюючий розрахунок застосовується штраф у розмірі 3% від суми недоплати. Суму недоплати, штраф та пеню (пеня нараховується лише у деяких випадках, про що далі) сплачуємо до подання такого уточнюючого розрахунку.

Уточнюючий розрахунок — це аналог декларації, за якою звітує платник податку на прибуток, просто з позначенням «Уточнююча». У такій уточнюючій декларації відображаємо всі показники правильно.

За роз'ясненнями податківців, у полі 2 «Звітний (податковий) період» та у полі 3 «Звітний (податковий) період, що уточнюється» шапки звіту відображають звітний (податковий) період, що уточнюється (додатково див. ЗІР, підкатегорія 102.23.02). Тому в разі подання окремого уточнюючого розрахунку у полі 2 потрібно зазначити період, показники якого він уточнює.

Крім того, розшифрування виправлення (помилки) здійснюють в окремих рядках 27 — 39 уточнюючої декларації. При поданні уточнюючого розрахунку рядки 29, 33, 37 не заповнюють1.

У разі виправлення помилок у рядках поданої раніше декларації додаємо відповідні додатки з позначкою «Уточнююча». За кожен звітний період, що уточнюється, подаємо окремий уточнюючий розрахунок за формою, чинною на час подання.

Увага: виправлятися через окремий уточнюючий розрахунок простіше і вигідніше, адже за наявності недоплати сума штрафу становить 3%. Крім того, якщо платник застосовує річний звітний період, то виявлену помилку можна виправити протягом року через подання уточнення, не чекаючи на подання наступної річної звітності. А якщо виправлятися через поточну декларацію, то платникам, які застосовують річний звітний період, доведеться чекати закінчення звітного року — і тільки тоді виправляти помилку за минулий рік. Крім того, виправлятися дозволено в межах строку давності, тож іноді подати окремий уточнюючий розрахунок — єдина можливість встигнути виправитися.

Також зверніть увагу на абз. 2 п. 102.1 ПКУ: у разі подання платником податку уточнюючого розрахунку до податкової декларації контролюючий орган має право визначити суму податкових зобов'язань за такою податковою декларацією протягом 1095 днів з дня подання уточнюючого розрахунку. Тож можна зробити висновок, що все залежить від конкретної ситуації. Адже, якщо виправлятися у складі поточної декларації, строк давності, за яким податківці мають право самостійно визначити суму грошових зобов'язань, не змінюється і становить 1095 днів за граничним строком подання первісного звіту. А якщо виправлення здійснювалося через уточнюючий розрахунок, то такий строк у 1095 починає свій відлік спочатку — саме з дати подання уточнення.

У разі самостійного виправлення помилок за звітні періоди до 01.01.2015 р. через уточнюючий розрахунок платник заповнює рядки 27 — 28, 30 — 31, 32, 34 — 35, 36 та 38 — 39 декларації за формою, затвердженою наказом Мінфіну від 20.10.2015 р. №897, що відображають результат уточнення податкових зобов'язань.

У разі виправлення помилки у складі декларації заповнюють додаток ВП. Фактично цей додаток слугує для розшифрування рядків 27 — 30, 32 — 34, 36 — 38 декларації, у складі якої здійснюють виправлення. У таблиці 1 відображають правильні показники з урахуванням виправлення, фактично це аналог декларації, якби помилок не було.

Увага: таблиця 1 може бути заповнена лише у разі виправлення помилки починаючи з 01.01.2015 р. (у разі самостійного виправлення помилок за звітні періоди до 01.01.2015 р. заповнюють показники тільки таблиці 2, у рядках таблиці 1 проставляють прочерки, про це свідчить виноска 8 додатка ВП)2. Пояснюється це тим, що до 01.01.2015 р. податковий облік з податку на прибуток був кардинально іншим, і тому показати виправлення у таблиці 1 за періоди до 01.01.2015 р. неможливо. У таблиці 2 показують результат виправлення, зокрема суму штрафу і пені. Саме дані таблиці 2 і переносять до рядків 27 — 39 декларації з прибутку за той звітний період, за який подається декларація разом із додатком ВП.

Нарахування пені

На початку статті ми зауважили, що пеня нараховується не в усіх випадках. За загальним правилом пп. 129.1.2 ПКУ, у разі виявлення платником податків заниження податкового зобов'язання на суму такого заниження та за весь період заниження нараховується пеня3. Проте зверніть увагу на п. 129.9 ПКУ (почав діяти з 01.09.2015 р.), який за певних обставин дає можливість уникнути нарахування пені. У разі внесення змін до податкової звітності внаслідок самостійного виявлення платником податку помилок відповідно до ст. 50 ПКУ пеня, передбачена ст. 129 ПКУ, не нараховується, якщо зміни до податкової звітності внесені протягом 90 календарних днів, наступних за останнім днем граничного строку сплати грошового зобов'язання, визначеного ПКУ.

1 Ці рядки підлягають заповненню, коли виправлення здійснюється у складі поточної декларації і результатом помилки є недоплата податкового зобов'язання.

2 Взагалі при заповненні звітності рекомендуємо уважно читати всі виноски декларації.

3 Інструкція про порядок нарахування та погашення пені за платежами, що контролюються органами державної податкової служби, затверджена наказом ДПАУ від 17.12.2010 р. №953.

Отже, неважко зробити висновок, що платнику податку вигідніше виявлену помилку самостійно виправити в межах 90 календарних днів з дати граничного терміну сплати зобов'язань за цей період. Тому платникам податку на прибуток з річним звітним періодом виявлені помилки за 2015 рік без сплати пені слід виправити через уточнюючу декларацію до 08.06.2016 р.1

Розглянемо виправлення помилки, виявленої у річній декларації за 2015 рік. По-перше, виникає запитання: чи треба у складі уточнення подавати і фінзвітність? Як провести виправлення, адже декларація з прибутку за 2015 рік складається саме на основі даних фінансової звітності?

Загалом принцип відповідності доходів і витрат за бухобліком не дозволяє поточним періодом коригувати фінансову звітність, проте з огляду на норми ПКУ, зокрема ст. 50, таке право у платника податку на прибуток виникає.

Враховуючи лист ДФСУ від 17.02.2016 р. №3445/6/99-99-19-02-01-15, разом із річною податковою декларацією з податку на прибуток за 2015 рік платник подавав річну фінансову звітність, тож у разі виявлення помилки подається уточнення, а також виправлена фінансова звітність2. ДФСУ надала доопрацьовані електронні формати фінансової звітності, які застосовуються з 01.04.2016 р.

1 Останнім днем сплати податку на прибуток за 2015 рік для платників із річним звітним періодом було 10.03.2016 р., тому 90 к. д., наступних за останнім граничним днем, — це 08.06.2016 р.

2 Порядок складання якої визначається НП(С)БО 1 або П(С)БО 25, якщо платник належить до суб'єктів малого підприємництва.

Приклад Підприємство А виявило помилку у складі витрат, що вплинуло на показники Звіту про фінансові результати за 2015 рік. Як наслідок, ця помилка вплинула на рядок 2290 «Фінансовий результат до оподаткування», який унаслідок виправлення збільшився. Рядок 2290 переноситься до рядка 02 декларації з прибутку підприємств і є складовою рядка 04 «Об'єкт оподаткування». Відповідно, у разі зміни показників рядків 2290 фінзвітності і 02 декларації сума рядка 04 у декларації буде іншою і вплине на суму рядків 06 та 19. Якщо врахувати, що рядок 2290 фінзвітності збільшився, неважко зробити висновок, що є факт недоплати податкового зобов'язання.

Далі зверніть увагу на норми П(С)БО 61, де в п. 4 сказано, що виправлення помилок, допущених під час складання фінансових звітів у попередніх роках, здійснюється шляхом коригування сальдо нерозподіленого прибутку на початок звітного року, якщо такі помилки впливають на величину нерозподіленого прибутку (непокритого збитку). Враховуючи помилку за прикладом, це призведе до зміни даних за рахунком 44. Проте оскільки декларація з прибутку складається на основі даних бухобліку, платнику важливо здійснити у фінзвітності виправлення, які згодом переносяться до уточнюючої декларації з прибутку.

Таке право виникає за нормами п. 46.2 та ст. 50 ПКУ.

За п. 46.2 ПКУ платники податку на прибуток подають разом із річною податковою декларацією річну фінансову звітність у порядку, передбаченому для подання податкової декларації. Відповідно, при поданні уточнення разом із декларацією слід подати виправлену фінзвітність, на основі якої і визначено об'єкт оподаткування.

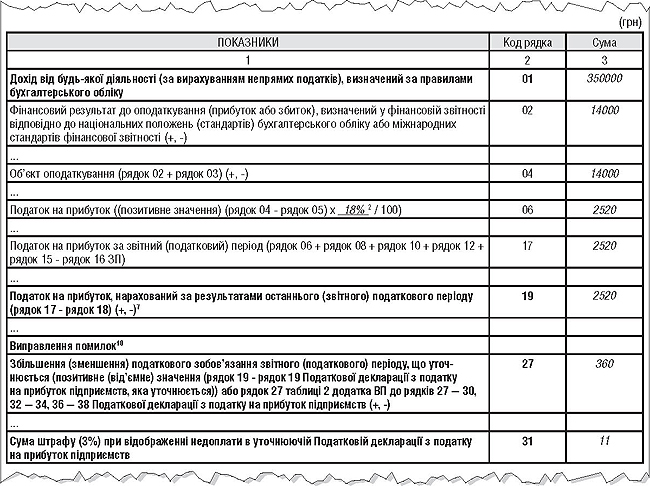

Підприємство вирішило, що помилка виправляється окремим уточнюючим розрахунком зі сплатою штрафу у розмірі 3% від суми недоплати. Враховуючи, що виправлення здійснено протягом 90 к. д., наступних за останнім днем граничного строку сплати грошового зобов'язання (останній день сплати 10.03.2016 р.), пеня не нараховується. Вихідні дані:

— фінрезультат до оподаткування, рядок 02 у декларації з прибутку за 2015 рік, становив 12000 грн (платник за нормами пп. 134.1.1 ПКУ не визначає різниць);

— рядок 19 декларації був 2160 грн.

Унаслідок виявлення помилки фінрезультат до оподаткування збільшується і становить 14000 грн. Помилка впливає на рядок 19 — на суму податку на прибуток. Це означає, що перед поданням уточнюючої декларації з прибутку підприємств слід сплатити суму недоплати і штраф 3% з такої суми. Враховуючи, що об'єкт оподаткування обчислюється на основі бухобліку, разом з уточнюючою декларацією подається виправлена фінзвітність2. Зразок виправлення див. у зразку.

Зразок

Виправлення помилки у декларації з прибутку за 2015 р. через уточнюючий розрахунок

1 Положення (стандарт) бухгалтерського обліку 6 «Виправлення помилок і зміни у фінансових звітах», затверджене наказом Мінфіну від 28.05.99 р. №137.

2 На місцях ДПІ приймають виправлення саме таким пакетом.

Якщо виправлення зробити після 08.06.2016 р. (після закінчення 90 к. д.), платник податку на прибуток повинен, крім недоплати і штрафу, додатково нарахувати і сплатити пеню, яка відображається у рядку 30 (або 34 — у разі помилки при виплаті доходів нерезидентів, або 38 — у разі помилки щодо авансових внесків).

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»