За січень платники ПДВ уперше звітуватимуть за новою формою декларації, яка затверджена наказом Мінфіну від 28.01.2016 р. №21. Яких змін зазнав додаток 5 до декларації?

Декларація з ПДВ, затверджена наказом Мінфіну від 23.09.2014 р. №966, також передбачала додаток 5 «Розшифровки податкових зобов'язань та податкового кредиту в розрізі контрагентів» (Д5). Новий Д5 став, на наш погляд, дещо простішим для застосування. Дивлячись з позиції спрощення податкового законодавства, взагалі не дуже зрозуміло, навіщо законодавці залишили такий додаток в умовах електронного адміністрування ПДВ та наявності ЄРПН. Але оскільки ми його маємо, то розгляньмо зміни, яких зазнала ця форма.

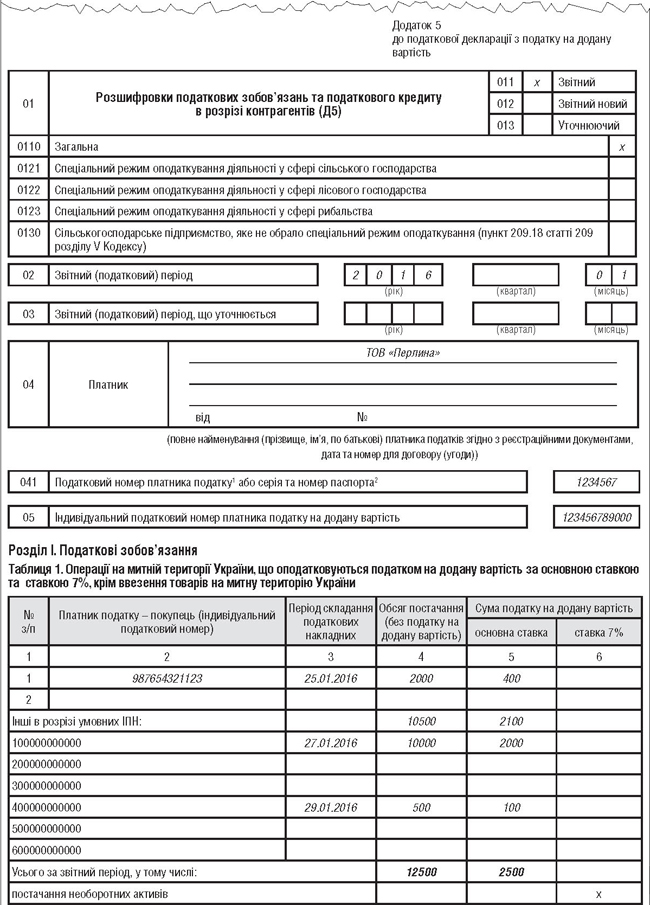

Шапка декларації та всіх додатків до неї зазнали невеликих змін. А саме рядки 041 та 042 попередньої форми Д5 об'єдналися в один рядок 041, який має назву «Податковий номер платника податку або серія та номер паспорта» із двома роз'яснювальними виносками: 1 — податковий номер платника податку, мається на увазі код ЄДРПОУ або реєстраційний (обліковий) номер, або реєстраційний номер облікової картки платника податків — фізичної особи; 2 — серія та номер паспорта фізичних осіб, які мають відповідну відмітку в паспорті (це стосується відсутності реєстраційного номера з релігійних підстав).

Розділ І «Податкові зобов'язання»

Таблиця розділу І за своєю суттю не змінилася. Відтепер вона має назву «Операції на митній території України, що оподатковуються податком на додану вартість за основною ставкою та ставкою 7%, крім ввезення товарів на митну територію України».

Також маємо можливість розшифрувати операції в розрізі умовних ІПН. Порядком №9571 визначено умовні ІПН для складання ПН при здійсненні відповідних операцій. На сьогодні затверджено новий Наказ №1307, який затверджує нову форму ПН та нові умовні ІПН, але він ще не набрав чинності2. Тому наведемо перелік ІПН за чинним Порядком №957, адже до 01.04.2016 р. ПН з умовними ІПН складатимуть саме за цим Порядком, і до них належать операції:

100000000000 — у разі постачання товарів/послуг отримувачу (покупцю), який не зареєстрований як платник податку, та у разі складання податкової накладної за щоденним підсумком операцій (за Порядком №1307 буде доданий ще один випадок — у разі якщо після постачання товарів/послуг покупцю — платнику податку відбувається збільшення суми компенсації їх вартості, при цьому на дату такого збільшення покупцю анульовано реєстрацію платника податку, постачальник (продавець) складає ПН на суму такого збільшення);

1 Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 22.09.2014 р. №957.

2 Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 р. №1307, який набирає чинності з 1 числа другого місяця, що настає за місяцем його офіційного опублікування. Наказ №1307 офіційно опублікований 12.02.2016 р., тобто нові форми наберуть чинності з 01.04.2016 р.

200000000000 — у разі якщо послуги від нерезидента, місце постачання яких розташоване на митній території України, не призначаються для використання у госпдіяльності або придбані з метою їх використання для постачання послуг за межами митної території України або послуг, місце постачання яких визначається відповідно до п. 186.3 ПКУ (за новим Порядком №1307 це інший випадок, а саме: операції щодо дипломатичного сектору);

300000000000 — у разі здійснення операцій з вивезення товарів за межі митної території України;

400000000000 — у разі складання ПН за операціями з постачання товарів/послуг у межах балансу платника податку для невиробничого використання; використання товарів/послуг, за якими суми ПДВ попередньо були включені до ПК, в операціях, які не є об'єктом оподаткування або звільняються від оподаткування; використання виробничих або невиробничих засобів, інших товарів/послуг, за якими суми ПДВ попередньо були включені до ПК, не в господарській діяльності; визначення при анулюванні реєстрації платника податку ПЗ за товарами/послугами, необоротними активами, суми податку за якими були включені до складу податкового кредиту та не були використані в оподатковуваних операціях у межах госпдіяльності; ліквідації основних засобів за самостійним рішенням платника податку; переведення виробничих ОЗ до складу невиробничих; здійснення операцій з постачання товарів/послуг у рахунок оплати праці фізичних осіб, які перебувають у трудових відносинах із платником податку; у разі постачання для власних потреб дипломатичного сектору — за новим порядком, це буде ІПН 200000000000;

500000000000 — у разі складання ПН отримувачем (покупцем) послуг від нерезидента, місце постачання яких розташоване на митній території України;

600000000000 — цього ІПН у чинному Порядку №957 немає. Такий ІПН передбачений у Порядку №1307, він стосується здійснених операцій в разі складання зведеної ПН відповідно до п. 198.5 та п. 199.1 ПКУ. У будь-якому разі до появи нової ПН та нових ІПН використовуватимуться умовні ІПН згідно з Порядком №957.

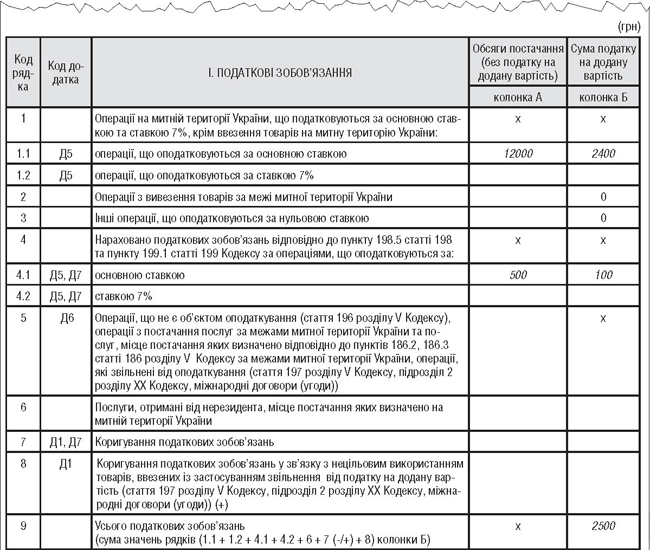

Загальний обсяг постачання (без ПДВ) та загальна сума ПДВ додатка 5, за винятком рядків «400000000000» і «600000000000», переноситься до податкової декларації з ПДВ до рядка 1.1 (за основною ставкою 20%) та/або рядка 1.2 (за ставкою 7%) відповідно. Нарахованим ПЗ при здійсненні операцій відповідно до п. 198.5 та п. 199.1 ПКУ тепер відведено в декларації з ПДВ рядок 4. Тому суми рядків «400000000000» і «600000000000» (до 01.04.2016 р. цього умовного ІПН немає) додатка 5 будуть відображені в рядку 4.1 (за основною ставкою 20%) та/або рядку 4.2 (за ставкою 7%) відповідно.

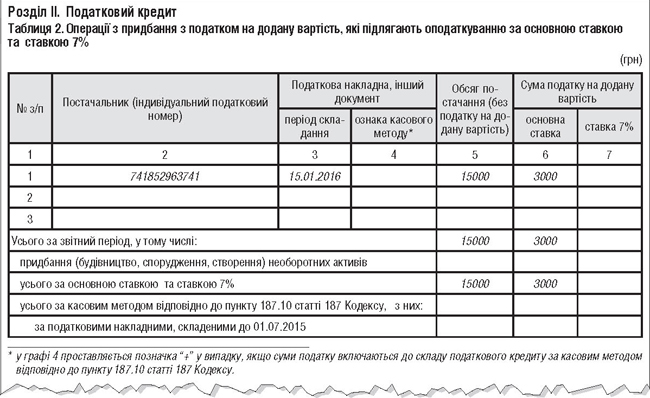

Розділ ІІ «Податковий кредит»

У розділі ІІ відтепер маємо дві таблиці.

Таблиця 2 «Операції з придбання з ПДВ, які підлягають оподаткуванню за основною ставкою та ставкою 7%», на відміну від таблиці 1, дещо змінилася. Було додано графу 4 «Ознака касового методу», в якій проставляється позначка «+» у разі, якщо сума податку включається до складу ПК за касовим методом відповідно до п. 187.10 ПКУ.

Також додано інформативний розподіл загальних сум (обсяг та ПК з ПДВ) у розрізі здійснення таких операцій:

— придбання (будівництво, спорудження, створення) необоротних активів (таке уточнення було і раніше);

— усього за основною ставкою та ставкою 7%;

— усього за касовим методом відповідно до п. 187.10 ПКУ, з них за ПН, складеними до 01.07.2015 р.

Таблиця 3 «Розшифровка сум ПДВ, включена до складу ПК за звітні (податкові) періоди липень — грудень 2015 р./ІІІ — ІV квартали 2015 р., на підставі ПН, складених до 01.07.2015 р. у зв'язку із застосуванням касового методу податкового обліку відповідно до п. 187.10 ПКУ» заповнюється платниками податку, які застосовують касовий метод податкового обліку відповідно до п. 187.10 ПКУ, виключно в складі податкової декларації з ПДВ за звітний (податковий) період (місяць або квартал), за який декларація вперше подається за формою згідно з Наказом №21.

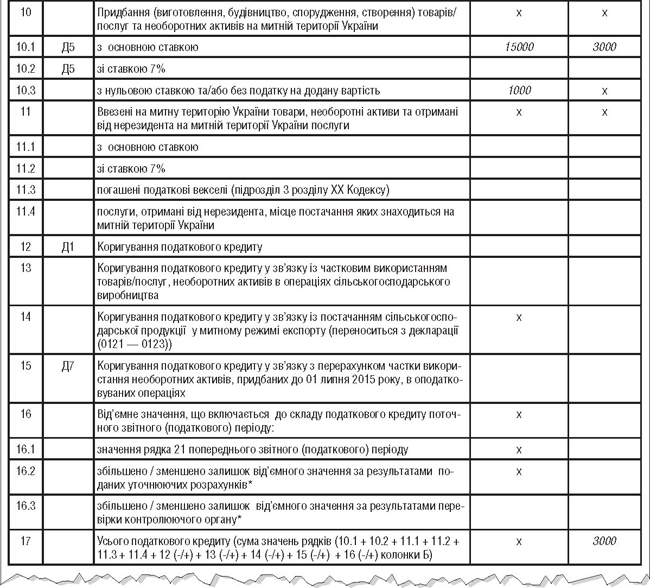

Узагальнюючі суми ПК переносяться до рядків 10.1 та 10.2 податкової декларації залежно від ставки, відповідно за основною ставкою та ставкою 7%.

Приклад ТОВ «Перлина» є платником ПДВ на загальних підставах. У січні 2016 р. підприємство здійснило такі операції (ІПН, використані в прикладі, умовні):

1. 25.01.2016 р. реалізовано товар ТОВ «Хвиля», яке є платником ПДВ, на суму 2 тис. грн, крім того, ПДВ — 400 грн.

Принцип заповнення таблиць не змінився, як і раніше, групуємо платників податку за ІПН, тобто, якщо за звітний період було більше однієї ПН з одним контрагентом, у додатку 5 ставимо загальний обсяг та загальну суму податку за цим контрагентом. Це правило стосується також умовних ІПН.

2. 27.01.2016 р. реалізовано товар кінцевому споживачеві за щоденним підсумком на суму 10 тис. грн, крім того, ПДВ — 2 тис. грн.

3. 29.01.2016 р. списано товар на суму 500 грн, який використано не в господарській діяльності, нараховано ПЗ з ПДВ на підставі п. 198.5 ПКУ в сумі 100 грн та складено зведену ПН.

На сьогодні при нарахуванні ПЗ з ПДВ на умовні поставки використовується умовний ІПН 400000000000, а в додатку 5 для цих операцій відведено умовний ІПН 600000000000. Тому до набирання чинності новим порядком складання ПН рекомендуємо ці суми відображати в рядку «400000000000» додатка 5.

4. 15.01.2016 р. придбано товар на суму 15 тис. грн, крім того, ПДВ — 3 тис. грн.

5. 18.01.2016 р. придбано товар у неплатника ПДВ у сумі 1 тис. грн без ПДВ.

Така сума не відображатиметься в додатку Д5, а лише в рядку 10.3 колонки А розділу ІІ «Податковий кредит» податкової декларації з ПДВ.

Розгляньмо відображення цих операцій в додатку Д5 (див. зразок 1) та податковій декларації з ПДВ (див. зразок 2).

Зразок 1

Зразок 2

Юлія ВОРОБЙОВА, «Дебет-Кредит»