Від'ємне значення з ПДВ за останній рік додало бухгалтерам чимало клопоту: спочатку накопичений «мінус» потрібно було «втягнути» до тестового режиму СЕА, а після 1 липня 2015 року — до повнофункціонального режиму адміністрування ПДВ.

Коли заповнюємо Д2

Д2 заповнюється у тих випадках, коли заповнюється рядок 21 декларації з ПДВ. Якщо платник ПДВ прийняв рішення зарахувати від'ємне значення з ПДВ у рахунок податкових зобов'язань з ПДВ або задекларувати від'ємне значення з ПДВ у рахунок БВ із поверненням на рахунок у банку або в рахунок грошових зобов'язань чи погашення податкового боргу з інших платежів, Д2 не заповнюється.

За своїм функціональним призначенням Д2 супроводжує перенесення від'ємного значення з ПДВ поточного періоду до складу ПК наступного звітного періоду. У Д21 деталізуються суми ПДВ, які формують від'ємне значення в розрізі періодів їх виникнення. Значення ряд. 21 переноситься до ряд. 16.1 декларації наступного звітного періоду. Під час заповнення звітності за січень 2016 р. до ряд. 16.1 потрібно було перенести значення ряд. 24 декларації за грудень 2015 р., складеної за старою формою.

1 У гр. 2 Д2 є посилання на індивідуальний податковий номер покупця. Але за логікою тут усе ж таки має бути індивідуальний податковий номер продавця (постачальника).

У випадку коли від'ємне значення було сформоване вже після 1 липня 2015 р., цей рядок не заповнюється. Тим платникам ПДВ, чий «мінус» тягнеться ще з липня 2015 р., ми рекомендуємо уважно проаналізувати, чи не «з'їлися» суми переплат, що тягнуться з долипневих періодів, сумами до сплати ПДВ (ряд. 18) у деклараціях з липня 2015 р. і далі.

Алгоритм заповнення

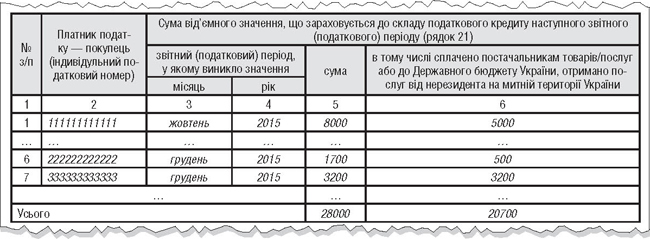

Затвердженого алгоритму заповнення Д2 немає, рекомендацій та пояснення податківців — також, тому подаємо власне розуміння алгоритму заповнення цього додатка. Отже, уявімо, що платник ПДВ за жовтень — грудень 2015 р. мав такі показники звітності, як показано в таблиці. Розгляньмо, як мав би бути заповнений Д2 за січень 2016 р.

Таблиця

Показники звітності з ПДВ за жовтень — грудень 2015 р. та заповнення Д2 у січні 2016 р.

|

Рядки декларації

|

Декларація за формою, затвердженою наказом Мінфіну від 23.09.2014 р. №966

|

Рядки декларації

|

Декларація за формою, затвердженою наказом Мінфіну від 28.01.2016 р. №21

|

|||

|

Жовтень 2015

|

Листопад 2015

|

Грудень 2015

|

Січень 2016

|

|||

|

Варіант 1*

|

Варіант 2

|

|||||

|

9

|

12000

|

78000

|

3000

|

9

|

33000

|

21000

|

|

17

|

28000

|

74000

|

31000

|

16.1

|

32000

|

32000

|

|

18

|

4000

|

17

|

68000

|

49000

|

||

|

19

|

16000

|

28000

|

18.1

|

|||

|

20.1

|

16000

|

12000

|

19

|

35000

|

28000

|

|

|

21

|

12000

|

12000

|

19.1

|

|||

|

22

|

16000

|

12000

|

40000

|

20

|

35000

|

28000

|

|

22.1

|

20.3

|

35000

|

28000

|

|||

|

23

|

16000

|

12000

|

40000

|

21

|

35000

|

28000

|

|

23.2

|

8000

|

|||||

|

24

|

16000

|

12000

|

32000

|

|||

| * Варіант 1 наведено виключно для наочності аналізу та порівняння рядків 16.1 та 19 за підсумками січня 2016 р. Усі аналітичні роз'яснення, як аналізувати вхідний показник від'ємного значення з ПДВ, у матеріалі побудовані на числових показниках варіанта 2 (логіка аналізу ряд. 16.1 та 19 і для варіанта 1, і для варіанта 2 є однаковою). | ||||||

Вихідною точкою для аналізу є сума від'ємного значення з ПДВ за січень 2016 р. Є значення ряд. 21 декларації з ПДВ — для варіанта 1 це 35000 (для варіанта 2 — 28000). Для заповнення Д2 слід розшифрувати, з чого складається ця сума. Як бачимо, у варіанті 1 від'ємне значення за ряд. 21 сформоване за рахунок ряд. 16.1 та прирощеного за звітний період від'ємного значення ПДВ. Оскільки в січні був приріст від'ємного значення, деталізацію формування ряд. 21 в Д2 потрібно починати саме з січня. Це той ключовий момент, що відрізняє ці два варіанти.

У варіанті 2 показник ряд. 19 (28000 грн) менший від значення показника ряд. 16.1 (32000), а отже, від'ємне значення поточного періоду (28000) сформоване виключно за рахунок від'ємного значення попередніх звітних періодів. Перевірити це можна, порівнявши показники за січень: ПЗ = 21000 і ПК за мінусом від'ємного значення попередніх періодів 49000 - 32000 = 17000. Різниця між цими показниками 21000 - 17000 = 4000 якраз дає нам той показник, який би сформував підсумки звітності за січень 2016 р., якби не було накопиченого від'ємного значення ПДВ з попередніх періодів (по суті, ці 4000 грн за січень частково «з'їли» накопичений від'ємний результат попередніх звітних періодів у 32000 грн).

Ключове значення для аналізу (і саме це пояснюється у двох варіантах прикладу за січень 2016 р.) має те, чи був приріст від'ємного значення за звітний період. У варіанті 1 мав місце приріст від'ємного значення з ПДВ (рядок 16.1 менший за рядок 19), за підсумками січня 2016 р. має місце від'ємне значення з ПДВ (заповнено рядок 19), до Д2 розшифрування січневих операцій включати у варіанті 1 потрібно. А от у варіанті 2 за січень не було приросту від'ємного значення (рядок 16.1 більший за рядок 19). Отже, до Д2 січень ми не включаємо, а в хронологічному порядку деталізуємо ряд. 21 за січень 2016 р. операціями за попередні звітні періоди починаючи з грудня 2015 р. На нашу думку, тут слід користуватися саме хронологічним порядком, адже від'ємне значення формується з періоду у період саме у хронологічному порядку.

Для заповнення Д2 маємо розуміти, як цей від'ємний результат сформувався, тож аналізуємо показники звітності за грудень 2015 р. У декларації з ПДВ за грудень 2015 р. заповнено ряд. 19 = 28000 грн. Крім того, має місце перенесення накопиченого від'ємного значення попередніх звітних періодів (у декларації за грудень 2015 р. заповнено ряд. 20.1 = 12000, що, своєю чергою, є значенням ряд. 24 декларації за листопад 2015 р.). За даними звітності, у грудні 2015 р. платник ПДВ декларував БВ на власний рахунок (ряд. 23.2 декларації за грудень 2015 р.1). А це означає, що прирощене за підсумками грудня 2015 р. від'ємне значення ряд. 19 = 28000 за мінусом задекларованого БВ становить 28000 - 8000 = 20000 грн — це та дельта прирощеного від'ємного значення ПДВ, що увійшла до січневої декларації і сформована за підсумками грудня 2015 р. (сума задекларованого БВ за грудень 2015 р. ряд. 23.2 = 8000 далі в розрахунках участі не бере, адже її буде повернуто платнику ПДВ на рахунок у банку).

1 Припустімо, вся сума БВ = 8000 грн декларувалася за рахунок сплаченого постачальникам ПК з ПДВ саме у грудні 2015 р.

Отже, зі суми ряд. 16.1 = 32000 січневої декларації ми розшифрували, що 20000 грн сформовано за підсумками грудня 2015 р., залишилося розшифрувати ще 32000 - 20000 = 12000 грн. Аналізуємо декларацію за листопад 2015 р.: рядок 19 у ній порожній, а отже, прирощеного від'ємного значення за листопад не було, весь мінус ряд. 20.1 = 16000 сформовано за рахунок від'ємного результату попередніх періодів, а результат діяльності за листопад 2015 р. ряд. 18 = 4000 зменшив накопичений від'ємний залишок.

Переходимо до декларації за жовтень 2015 р. Нам залишилося дослідити хронологію формування від'ємного значення 12000 (вихідний залишок у декларації за листопад 2015 р., який було перенесено до ряд. 20.1 декларації за грудень 2015 р.) + 4000 (сума до сплати за підсумками листопада 2015 р., яка зменшила реальний вхідний від'ємний залишок, ряд. 18) = 16000 грн (ряд. 20.1 декларації за листопад 2015 р.). Аналізуючи показники звітності за жовтень 2015 р., бачимо, що ряд. 20.1 є порожнім, але водночас заповнений ряд. 19 = 16000 грн. Отже, від'ємний результат жовтня 2015 р. сформовано виключно операціями за жовтень, у цьому випадку тут немає жодного вхідного від'ємного залишку.

На цьому можемо зупинитися, адже фактично ми дослідили хронологію виникнення вхідного від'ємного значення з ПДВ за січень 2016 р.: 20000 грн сформовано у грудні + 16000 грн сформовано у жовтні - 4000 грн, які використано за підсумками листопада. По суті, ми визначилися із загальними сумами для заповнення граф 3, 4 та 5 Д2 у розрізі конкретних періодів.

Наступний етап. Потрібно розшифрувати від'ємне значення ПДВ у розрізі контрагентів. А тут починається найцікавіше. Бо жодних роз'яснень, за яким принципом та алгоритмом слід відбирати контрагентів для їх занесення до Д2, немає. За наявності такої можливості логічніше насамперед відібрати тих постачальників, з якими за ці періоди проведено повний розрахунок1 і за якими немає кредиторської заборгованості. Інший варіант — відобразити постачальників у хронологічному порядку. Знову ж таки, жодних офіційних пояснень, за якою логікою подавати інформацію в розрізі контрагентів, наразі немає.

1 За мінусом тих, оплата яким сформувала суму БВ 8000 грн у грудні 2015 р.

Бухгалтер повинен проаналізувати стан розрахунків з постачальниками, які саме суми цього вхідного ПК з ПДВ у розрізі контрагентів було сплачено на момент подання декларації за січень 2016 р.

Припустімо, зі суми ПК з ПДВ за грудень 31000 грн було сформовано вхідний ПК, зокрема за рахунок постачальника 1 — 1700 грн (із них сплачено 500 грн), постачальника 2 — 3200 грн (повністю сплачено). Такий самий аналіз потрібно провести і в розрізі жовтня 2015 р. (за листопад 2015 р. ми такий аналіз не проводимо, бо за підсумками листопада 2015 р. приросту від'ємного значення ПДВ не відбулося).

Проаналізувавши стан розрахунків із постачальниками та митницею за жовтень та грудень 2015 р., можна формувати Д2. У гр. 2 слід зазначати індивідуальний податковий номер постачальника. У випадку коли сплачений ПК сформовано за платежами на митницю, на нашу думку, слід зазначити номер МД — погляд податківців, як у такому разі заповнювати гр. 2 Д2, невідомий. Умовний приклад заповнення Д2 див. у зразку.

Зразок

Юлія КЛОВСЬКА, головний редактор