Щоб отримати послуги від нерезидента, не обов'язково виїжджати за кордон. Розгляньмо основні правила, якими слід керуватися при відображенні податкових зобов'язань та податкового кредиту з ПДВ за послугами, отриманими від нерезидента на митній території України. Зокрема, як скласти податкову накладну, адже нерезидент вам її не випише.

Оформлення операції з імпорту послуг

Для отримання послуг від нерезидента на митній території України, як і при здійсненні будь-яких інших видів зовнішньоекономічної діяльності (ЗЕД), слід мати договір із контрагентом-нерезидентом, укладений згідно зі ст. 6 Закону про ЗЕД у простій письмовій формі (якщо інше не передбачено міжнародним договором України чи законом) з урахуванням умов, зазначених у Положенні №201.

На відміну від імпорту товару, отримання послуг від нерезидента не супроводжується оформленням митної декларації. Отримання послуг від нерезидента на підставі складеного договору оформлюється актом виконаних робіт (наданих послуг). Затвердженої форми такого акта немає, тож він повинен бути складений згідно з вимогами Закону про бухоблік та відповідати всім вимогам до первинного документа, зокрема щодо наявності обов'язкових реквізитів. Належно складений акт виконаних робіт (наданих послуг) і підтверджуватиме витрати при здійсненні імпорту послуг. Акт виконаних робіт (наданих послуг), як і сам договір, може оформлюватися двома мовами (українською та мовою постачальника), а при складанні документів іноземною мовою слід мати впорядкований автентичний переклад українською.

Обов'язкові реквізити первинного документа:

назва документа (форми);

дата і місце складання;

назва підприємства, від імені якого складено документ;

зміст та обсяг господарської операції, одиниця виміру господарської операції;

посади осіб, відповідальних за здійснення господарської операції і правильність її оформлення;

особистий підпис, аналог власноручного підпису або підпис, прирівняний до власноручного підпису відповідно до Закону України «Про електронний цифровий підпис», або інші дані, що дають змогу ідентифікувати особу, яка брала участь у здійсненні господарської операції.

Визначення об'єкта оподаткування ПДВ

Згідно з пп. «б» п. 185.1 ПКУ об'єктом оподаткування ПДВ є операції платників податку з постачання послуг, місце постачання яких розташоване на митній території України. Тобто якщо місце постачання послуг буде визначено не на території України, такі операції не будуть об'єктом оподаткування ПДВ узагалі.

Для визначення місця поставки для послуг, що постачаються нерезидентом, має значення, яка саме це послуга. Місце поставки послуг визначається за спеціальними правилами, встановленими у пунктах 186.2, 186.3 та 186.4 ПКУ. Наприклад, місцем постачання послуг, зазначених у пп. 186.2.1 ПКУ, вважатиметься місце фактичного їх виконання, якщо такі послуги безпосередньо пов'язані з рухомим майном, або місце фактичного розташування майна, якщо такі послуги пов'язані з фактичним місцезнаходженням нерухомого майна (зазначені в пп. 186.2.2 ПКУ). Відповідно, такі послуги не завжди оподатковуватимуться ПДВ.

А от п. 186.3 ПКУ надає перелік послуг, місце постачання яких визначається залежно від місця, в якому отримувач послуг зареєстрований як суб'єкт господарювання, або — у разі відсутності такого місця — місця його постійного чи переважного проживання. Відповідно, враховуючи, що покупцем імпортних послуг є резидент, такі послуги оподатковуватимуться ПДВ.

Правила оподаткування послуг, котрі постачаються нерезидентами, місце постачання яких розташоване на митній території України, визначені ст. 208 ПКУ. Одне із правил регламентує оподаткування, коли продавцем послуг є нерезидент, який не є платником ПДВ. Водночас отримувач послуг, який є платником ПДВ, чи будь-яка інша особа-резидент (неплатник ПДВ) є особами, відповідальними за нарахування та сплату податку до бюджету (п. 180.2 ПКУ). Згідно з п. 208.2 ПКУ, отримувач послуг від нерезидента нараховує податок за основною ставкою податку (20%) на базу оподаткування, визначену згідно з п. 190.2 ПКУ, а саме: договірна (контрактна) вартість таких послуг, перерахована в національну валюту за валютним (обмінним) курсом НБУ на дату виникнення податкових зобов'язань.

Якщо покупцем послуг є платник ПДВ, згідно з п. 187.8 ПКУ, датою виникнення податкових зобов'язань за операціями з постачання послуг нерезидентами, місцем надання яких є митна територія України, є дата події, яка відбулася першою, а саме: або дата списання коштів з банківського рахунку платника ПДВ в оплату послуг, або дата оформлення документа, що засвідчує факт постачання послуг нерезидентом.

Якщо покупцем послуг є неплатник ПДВ, на наш погляд, правило «першої події» не працює. Пункт 208.5 ПКУ зазначає, що отримувач послуг — неплатник ПДВ прирівнюється до платника податку щодо сплати податку. Пункт 187.1 ПКУ обумовлює, що перша подія за передоплатою виникає, коли аванс сплачується покупцем продавцю — платнику ПДВ, що в цьому разі не так. Далі у ст. 187 ПКУ також не уточнюється порядок сплати податку у разі придбання послуг від нерезидента неплатником ПДВ. Тож до уваги слід брати правила, визначені п. 9 розділу І Порядку №21 (див. «ДК» №7/2016): додаток до податкової декларації з ПДВ «Розрахунок податкових зобов'язань, нарахованих отримувачем послуг, не зареєстрованим як платник податку на додану вартість, які постачаються нерезидентами, у тому числі їх постійними представництвами, не зареєстрованими платниками податків, на митній території України» (далі — Розрахунок) «подається особою, не зареєстрованою платником податку на додану вартість, і тільки за той звітний (податковий) період (календарний місяць), у якому такі послуги отримано».

Складання та реєстрація податкової накладної

Отримувач послуг — платник податку, згідно з п. 208.2 ПКУ, повинен скласти ПН, в якій зазначити суму нарахованого податку. Ця ПН буде підставою для віднесення сум податку до податкового кредиту у відповідному звітному періоді. Адже за п. 198.2 ПКУ датою ПК є дата складення ПН, за умови реєстрації такої податкової накладної в ЄРПН. Також, на підставі пп. «г» п. 201.11 ПКУ, самостійно складена ПН буде підставою для відображення суми ПДВ у складі ПК.

Нараховується податковий кредит незалежно від майбутнього напряму таких послуг1.

Водночас без реєстрації в ЄРПН платник ПДВ розраховувати на кредит за такою податковою накладною не зможе, тому що така ПН підлягає обов'язковій реєстрації (абз. 3 п. 208.2 ПКУ).

На підставі складеної податкової накладної, якщо отримувач послуг є платником ПДВ, сума нарахованого податку буде включена до податкових зобов'язань та податкового кредиту декларації за відповідний звітний період.

З 01.07.2015 р. за п. 198.1 ПКУ платник ПДВ визнає ПК за всіма операціями незалежно від майбутнього використання. Проте, якщо такі послуги не призначені для використання у господарській діяльності чи з інших причин, зазначених у п. 198.5 ПКУ, не пізніше останнього дня звітного (податкового) періоду треба нарахувати ПЗ з ПДВ та зареєструвати в ЄРПН зведену ПН.

Порядок складання ПН на послуги, отримані від нерезидента, визначається Порядком №957 і має такі відмінності:

1) у верхній лівій частині ПН роблять помітку «X» та зазначають тип причини — 14 «Складена отримувачем (покупцем) послуг від нерезидента»;

2) у рядку «Індивідуальний податковий номер продавця» відображають умовний ІПН «500000000000» або 200000000000»1;

1 У разі якщо такі послуги не призначені для використання в господарській діяльності або придбані з метою їх використання для постачання послуг за межами митної території України.

3) у рядку «Особа (платник податку) — продавець» ставлять найменування (П. І. Б.) нерезидента;

4) у рядку «Місцезнаходження (податкова адреса) продавця» зазначають країну, в якій зареєстрований продавець (нерезидент);

5) у рядках, відведених для заповнення даних покупця, отримувач (покупець) проставляє власні дані;

6) у разі постачання послуг або частини вартості послуги, на підставі роз'яснення в ЗІР, підкатегорія 101.19, заповнюємо:

— графу 5.1 — ставимо «послуга»,

— графу 5.2 не заповнюємо,

— графу 6 — зазначаємо повну або часткову передачу послуги, тобто відповідно «1», «0,5», «0,3» і т. д.

Зверніть увагу: в разі складання зведеної ПН за нормою п. 198.5 ПКУ в рядку «Індивідуальний податковий номер покупця» платник відображає умовний ІПН «400000000000», а в інших рядках, відведених для заповнення даних покупця, — власні дані.

Решта реквізитів ПН заповнюються відповідно до Порядку №957 та не відрізняються від складання звичайної ПН.

У межах системи електронного адміністрування ПДВ передбачено, що в разі отримання послуг від нерезидента на митній території України податкову накладну складає та реєструє в ЄРПН отримувач послуг. І якщо складається розрахунок коригування до такої ПН, він також підлягає реєстрації в ЄРПН отримувачем таких послуг у визначені законодавством строки.

А якщо отримувач послуг від нерезидента на митній території України не є платником ПДВ, то податкова накладна, звісно, не складається. Але тоді покупець повинен нарахувати податкові зобов'язання та скласти Розрахунок. У цьому разі ПЗ з ПДВ відповідно до п. 9 розділу І Порядку №21 виникають у податковому періоді, в якому отримано послуги. Тож у разі оплати послуг авансом Розрахунок подається вже аж тоді, коли послуги буде отримано.

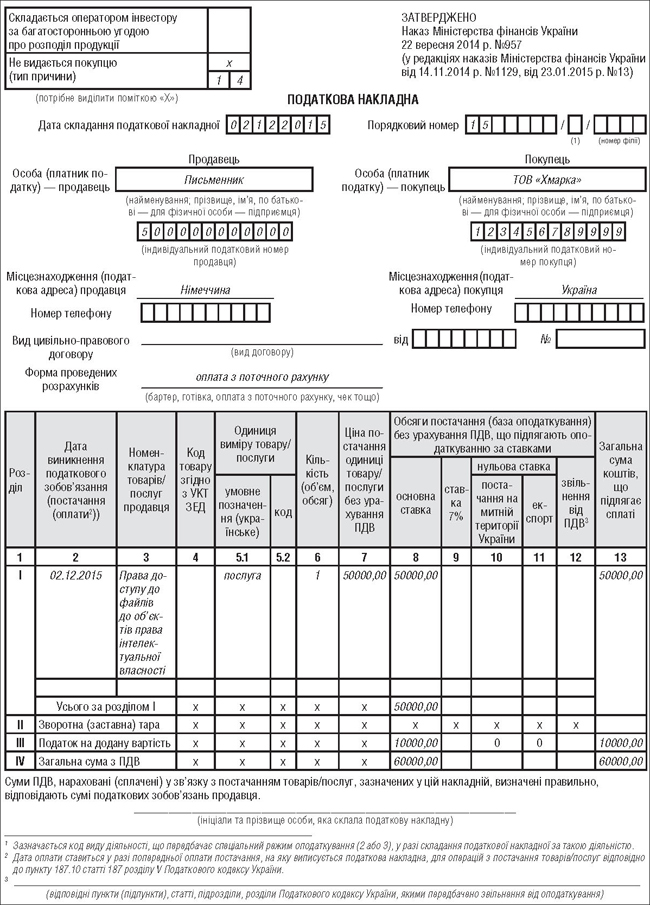

Зразок

Заповнення ПН за послугами від нерезидента

Приклад Підприємство-резидент ТОВ «Хмарка», платник ПДВ на загальних підставах, отримало послуги з права доступу до файлів, об'єктів права інтелектуальної власності, від нерезидента «Письменник» (Німеччина). У договорі зазначено, що такий платіж не є роялті.

Згідно з пп. «а» (або пп. «д», залежно від того, як послугу зазначено у договорі та первинних документах) п. 186.3 ПКУ, ця послуга з надання прав інтелектуальної власності є послугою з місцем постачання на митній території України, тому що фактичним місцем постачання є місце реєстрації отримувача.

Згідно з актом про надання послуг від 02.12.2015 р. на суму 2000 євро у перерахунку за курсом НБУ 25 грн/євро (курс умовний) було нараховано 10000 грн податкових зобов'язань з ПДВ.

Отже, 02.12.2015 р. ТОВ «Хмарка» складає ПН з типом причини 14 (див. зразок) та реєструє її в ЄРПН протягом 15 к. д. від зазначеної дати.

Згідно з цією ПН ТОВ «Хмарка» нараховує податкові зобов'язання та відображає податковий кредит у грудні 2015 року. У декларації з ПДВ за грудень будуть заповнені:

рядок 7 розділу І «Податкові зобов'язання» у колонці А — 50000 грн, у колонці Б — 10000 грн;

рядок 12.4 розділу ІІ «Податковий кредит» у колонці А — 50000 грн, у колонці Б — 10000 грн.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про бухоблік — Закон України від 16.07.99 р. №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- Закон про ЗЕД — Закон України від 16.04.91 р. №959-XII «Про зовнішньоекономічну діяльність».

- Положення №201 — Положення про форму зовнішньоекономічних договорів (контрактів), затверджене наказом Мінекономіки від 06.09.2001 р. №201.

- Порядок №957 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну України від 22.09.2014 р. №957.

- Порядок №21 — Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну України від 28.01.2016 р. №21.

Юлія ВОРОБЙОВА, експерт з податкового та бухгалтерського обліку