Наказом Мінфіну від 28.01.2016 р. №21 «Про затвердження форм та Порядку заповнення і подання податкової звітності з податку на додану вартість» (див. «ДК» №7/2016) затверджено нову форму не лише декларації з ПДВ, а й додатків до неї. Розгляньмо докладно, що змінилося у додатку 8, у яких випадках його слід складати і як заповнювати.

Призначення додатка 8

Загальне призначення додатка 8 до декларації з ПДВ не змінилося. Але раніше його подавали у разі відмови постачальника надати податкову накладну (далі — ПН) (порушення ним порядку заповнення та/або порядку реєстрації в Єдиному реєстрі податкових накладних). Відтепер, згідно зі змінами, внесеними до п. 201.10 ПКУ Законом №9091, нова форма додатка 8 призначена для подання скарги:

— про допущення продавцем товарів/послуг помилок при заповненні обов'язкових реквізитів ПН;

1 Закон України від 24.12.2015 р. №909-VIII «Про внесення змін до Податкового кодексу України та деяких законодавчих актів України щодо забезпечення збалансованості бюджетних надходжень у 2016 році».

— про порушення продавцем граничних термінів реєстрації в Єдиному реєстрі податкових накладних (далі — ЄРПН) податкової накладної та/або розрахунку коригування (далі — РК);

— про порушення покупцем граничних термінів реєстрації в ЄРПН РК.

Така заява є невід'ємною частиною декларації з ПДВ. Тож її слід подавати разом зі самою декларацією за звітний податковий період, у якому підприємство вирішило подати скаргу.

Право подати скаргу зберігається за платником ПДВ протягом 365 календарних днів, наступних за граничним терміном подання податкової декларації за звітний (податковий) період, у якому не надано ПН або допущено помилки при зазначенні обов'язкових реквізитів ПН та/або порушено граничні терміни реєстрації в ЄРПН.

Нагадаємо, що з 2016 року заява зі скаргою на контрагентів є підставою для обов'язкового проведення податковим органом документальної позапланової перевірки таких контрагентів. Так, відповідно до абз. 18 п. 201.10 ПКУ, протягом 15 календарних днів з дня надходження заяви зі скаргою податковий орган зобов'язаний (до 01.01.2016 р. такий обов'язок не був закріплений у ПКУ) провести документальну позапланову перевірку зазначеного продавця для з'ясування достовірності та повноти нарахування ним податкових зобов'язань з ПДВ за такою операцією.

Як і раніше, подання скарги не дає права на податковий кредит з ПДВ. Право на податковий кредит виникає тільки за ПН/РК, які зареєстровані в ЄРПН. Але з 01.01.2016 р. ПН із помилками в обов'язкових реквізитах (крім коду товару згідно з УКТ ЗЕД), які не заважають ідентифікувати здійснену операцію, її зміст (товар/послугу, що постачаються), період, сторони та суму податкових зобов'язань, є підставою для віднесення покупцем сум ПДВ до податкового кредиту.

Зміни у формі додатка 8

Шапка додатка 8 зазнала таких самих змін, як і шапка нової форми декларації. Таблична частина додатка 8 також змінена. Якщо раніше додаток 8 містив дві таблиці, то в новій формі залишилася тільки одна. Вона призначена для зазначення інформації про контрагентів, які порушили норми п. 201.10 ПКУ. Цю таблицю нової форми додатка 8 у 2016 році заповнюємо так само, як у разі подання скарги на контрагента щодо ПН та РК до ПН. Саме тому в таблиці нової редакції додатка 8 з'явився новий окремий рядок 2 «Назва документа (податкова накладна / розрахунок коригування». У ньому зазначаємо ПН або РК, до яких складаємо скаргу. Це дозволяє реалізувати на практиці тогорічні зміни до п. 201.10 ПКУ і скаржитися не лише на порушення при складанні/реєстрації ПН, а й на аналогічні порушення щодо РК, яких припустився постачальник/покупець. Тож рядків у таблиці додатка 8 побільшало: їх стало 9.

До додатка 8, як і раніше, додаємо копії товарних чеків або інших розрахункових документів, що засвідчують факт сплати ПДВ у зв'язку з придбанням таких товарів/послуг. Або копії первинних документів, складених відповідно до Закону про бухгалтерський облік, що підтверджують факт отримання таких товарів/послуг.

Як і раніше, залишається невирішеним питання подання сканованих копій підтвердних документів платниками ПДВ, які звітують в електронній формі. Тож таким платникам ПДВ доведеться подавати копії підтвердних документів окремо в порядку, визначеному для податкової декларації в паперовому вигляді.

Правила заповнення таблиці додатка 8 див. у таблиці.

Таблиця

Правила заповнення таблиці додатка 8

|

Назва графи

|

Код графи

|

Правила заповнення

|

| Назва документа (податкова накладна/розрахунок коригування) |

2

|

В розрізі окремого документа за видом порушення: помилка у ПН, нереєстрація ПН у ЄРПН, нереєстрація РК у ЄРПН |

| Найменування (прізвище, ім'я, по батькові — для фізичної особи) |

3

|

Зазначається повне або скорочене найменування платника ПДВ відповідно до статутних документів юридичної особи або повністю зазначаються прізвище, ім'я, по батькові фізособи — суб'єкта підприємницької діяльності |

| Індивідуальний податковий номер |

4

|

Зазначається індивідуальний податковий номер постачальника/покупця |

| Дата |

5

|

Зазначається дата складання ПН, виписаних постачальником товарів/послуг із порушенням вимог ст. 201 ПКУ або порядку їх реєстрації в ЄРПН. Окремо фіксується дата складання РК, який не зареєстровано у ЄРПН постачальником/покупцем (якщо ПН не отримано, то, на наш погляд, слід зазначити дату виникнення податкових зобов'язань з ПДВ*) |

| Номер |

6

|

Зазначається номер складених ПН, виписаних постачальником товарів/послуг з порушенням вимог ст. 201 ПКУ або порядку їх реєстрації в ЄРПН. Окремо проставляється номер складених РК, які не зареєстровано в ЄРПН постачальником/покупцем (якщо ПН не отримано, на наш погляд, варто залишити цей рядок незаповненим**) |

| Обсяг поставки (без податку на додану вартість) |

7

|

Зазначається правильний обсяг поставки придбаних товарів/послуг (без ПДВ). Інформація береться з отриманої ПН (якщо такі відомості при вписуванні до неї були внесені без порушень) або складеного РК |

| Сума податку на додану вартість/ коригування податкового зобов'язання та податкового кредиту, грн (+/-) |

8

|

Зазначається правильна сума ПДВ, нарахована на базу оподаткування, що визначена у графі 7 |

| Опис допущених продавцем товарів/послуг помилок при зазначенні обов'язкових реквізитів податкової накладної та/або порушення продавцем/покупцем граничних термінів реєстрації в Єдиному реєстрі податкових накладних податкової накладної та/або розрахунку коригування |

9

|

У графі 9 стисло пояснюються помилки, допущені постачальником при заповненні ПН або її реєстрації в ЄРПН, а також в окремих рядках помилки, допущені при реєстрації РК покупцем та постачальником у ЄРПН. Опис помилки: «Допущена арифметична помилка у розрахунку суми ПДВ», «Податкова накладна не зареєстрована у Єдиному реєстрі податкових накладних» |

| * Відповідної норми новий Порядок складання декларації з ПДВ та додатків до неї не містить. ** Відповідної норми новий Порядок складання декларації з ПДВ та додатків до неї не містить. |

||

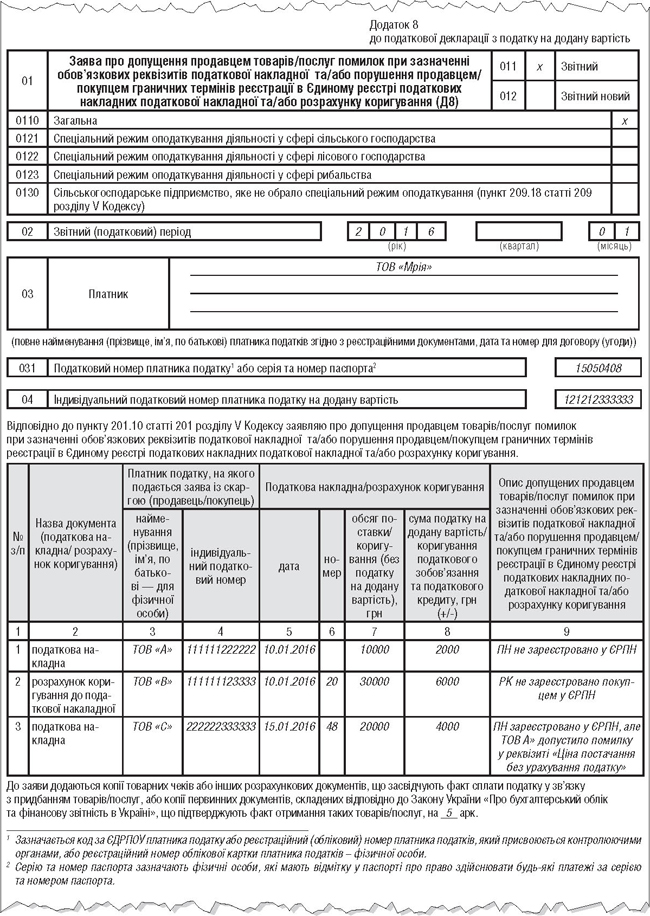

Приклад Заповнення додатка 8 до декларації з ПДВ за січень 2016 року. ТОВ «Мрія» у січні 2016 року отримало від ТОВ «А» товар згідно з видатковою накладною від 10.01.2016 р. №46 на суму отриманих товарів вартістю 12000 грн з ПДВ. При цьому ПН не була зареєстрована у ЄРПН та не була отримана ТОВ «Мрія». ІПН ТОВ «А» — 111111222222.

Також у січні ТОВ «Мрія» склало РК від 10.01.2016 р. №20 до ПН, раніше виписаної на ТОВ «В» на суму 36000 грн з ПДВ, який підлягає реєстрації покупцем. Цей РК не був зареєстрований у ЄРПН ТОВ «В». ІПН ТОВ «В» — 111111123333.

Приклад заповнення додатка 8 до декларації з ПДВ див. у зразку.

Зразок

Анна РУСАНОВА, «Дебет-Кредит»