Коригування податкових зобов'язань та податкового кредиту — невід'ємна частина господарської діяльності будь-якого підприємства. Яким чином наразі відображатимемо результат проведених коригувань в оновленому додатку 11 до податкової декларації з податку на додану вартість згідно з Порядком №212?

Підстави для проведення коригувань ПЗ та ПК

Особливості визначення бази оподаткування в окремих випадках, а саме порядок коригування податкових зобов'язань (ПЗ) та податкового кредиту (ПК), установлено ст. 192 ПКУ.

Так, підлягають відповідному коригуванню ПЗ та ПК постачальника й отримувача у разі, якщо після постачання товарів/послуг або отримання передоплати відбуваються будь-які з перелічених нижче дій:

— будь-яка зміна суми компенсації вартості товарів/послуг;

— перегляд цін;

— перерахунок у зв'язку з поверненням товарів/послуг постачальнику;

— повернення суми попередньої оплати товарів/послуг постачальником.

Документальне оформлення коригувань ПЗ та ПК

Коригування ПЗ та ПК здійснюється на підставі розрахунку коригування до ПН, складеного згідно з Порядком №9573 та зареєстрованого в ЄРПН у встановленому порядку, про що далі.

1 Додаток 1 «Розрахунок коригування сум податку на додану вартість (Д1)» до декларації з ПДВ.

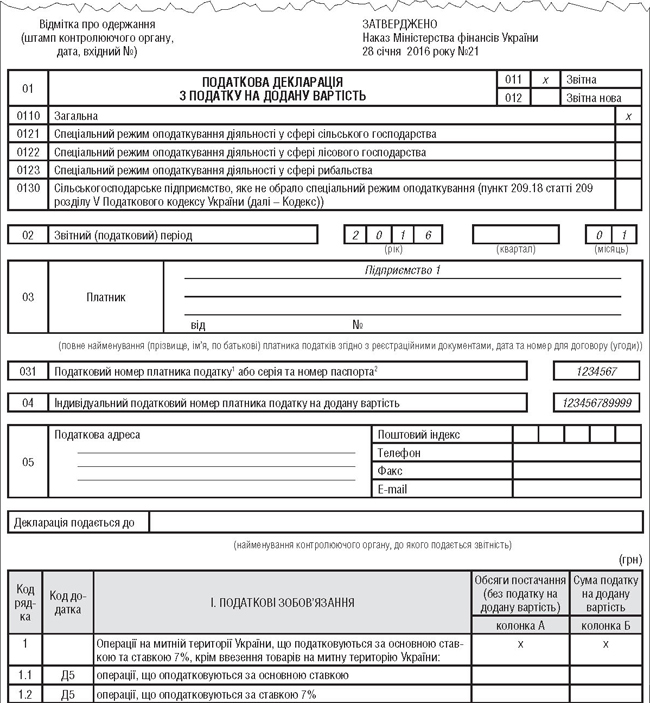

2 Порядок заповнення та подання податкової декларації, затверджений наказом Мінфіну від 28.01.2016 р. №21, див. «ДК» №7/2016.

3 Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 22.09.2014 р. №957. Наразі наказом Мінфіну від 31.12.2015 р. №1307 затверджений новий Порядок заповнення податкової накладної, він набирає чинності з 1 числа другого місяця, що настає за місяцем його офіційного опублікування. Офіційне опублікування планується 12.02.2016 р., тобто нові форми наберуть чинності з 01.04.2016 р.

Розрахунок коригування складає особа, яка зареєстрована як платник податку у контролюючому органі та якій присвоєно ІПН платника ПДВ, за формою 2 до ПН згідно з Порядком №957.

Щодо порядку складання розрахунку коригування, то на його титульному аркуші уточнюється, до якої ПН та за яким договором вносяться зміни.

Особливості складання розрахунку коригування:

графа 4 — зазначається код товару згідно з УКТ ЗЕД (у т. ч. за операціями з постачання підакцизних товарів та товарів, увезених на митну територію України);

графа 7 — фактична ціна без урахування ПДВ, за якою раніше було здійснено постачання;

графа 8 — сума різниці між ціною домовленості без ПДВ та фактичною ціною без ПДВ, за якою здійснено постачання.

Порядком №957 та п. 192.1 ПКУ визначено особливості заповнення розрахунку коригування, складеного постачальником. За цим правилом коригування виконується в такому порядку:

1) постачальником (продавцем) у разі:

— якщо передбачається збільшення суми компенсації вартості товарів/послуг на користь такого постачальника, тобто постачальник збільшує ПЗ, а отримувач — ПК лише після проведеної реєстрації (за умови що отримувач зареєстрований як платник податку на дату перерахунку);

— якщо при коригуванні кількісних та вартісних показників у підсумку не змінюється сума компенсації (в такому разі в розрахунку коригування зазначають виправлені дані);

— якщо розрахунок коригування складено до ПН, що не видаються отримувачу (за наявності законодавчих підстав для складання таких розрахунків коригування);

— якщо розрахунки коригування складають до всіх ПН, які були складені до 1 лютого 2015 року;

2) отримувачем (покупцем) у разі:

— якщо передбачається зменшення суми компенсації вартості товарів/послуг їх постачальнику, тобто постачальник лише після реєстрації зменшує ПЗ, а отримувач — суму ПК (за умови що отримувач зареєстрований як платник податку на дату проведення коригування, а також збільшив ПК у зв'язку з отриманням таких товарів/послуг). При цьому постачальник повинен надіслати отримувачу складений розрахунок коригування з відповідною поміткою «Х» у його верхній лівій частині;

— якщо розрахунок коригування складено під час отримання послуг від нерезидента, місцем постачання яких визначено митну територію України.

У разі якщо при складанні ПН були допущені помилки, у т. ч. не пов'язані зі зміною суми компенсації вартості товарів/послуг, також складають розрахунок коригування до ПН.

Є декілька обмежень щодо перерахунку. Так, не складається розрахунок коригування та не коригуються ПЗ та ПК, у разі якщо постачальник на кінець звітного періоду, в якому проведено такий перерахунок, не є платником податку. Також, якщо відбулося постачання товарів/послуг неплатнику податку та після цього змінено суму компенсації в бік зменшення ПЗ платника податку, то таке зменшення ПЗ дозволяється лише при поверненні раніше поставлених товарів/послуг у власність постачальника з наданням отримувачу повної грошової компенсації їх вартості. Це також стосується перегляду цін в операціях, пов'язаних із гарантійною заміною товарів або низькоякісних товарів відповідно до закону або договору.

Інші умови порядку складання розрахунку коригування та його реєстрації в Єдиному реєстрі податкових накладних є аналогічними до порядку, передбаченого для ПН. Так, усі розрахунки коригування, в т. ч. які не надаються покупцю, а також за операціями, які звільнені від оподаткування, в обов'язковому порядку підлягають реєстрації в ЄРПН (абз. 3 п. 201.10 ПКУ) у встановлений термін (протягом 15 календарних днів, наступних за датою виникнення податкових зобов'язань).

Пунктом 120-1.1 ПКУ передбачено відповідальність за порушення граничних термінів реєстрації розрахунків коригування покупцям — платникам ПДВ у вигляді штрафу. Але така відповідальність не настає, якщо розрахунок коригування складено на неплатника податку або не підлягає наданню покупцю.

Реєстраційна сума для реєстрації розрахунку коригування в ЄРПН обчислюється за формулою, зазначеною у п. 200-1.3 ПКУ та п. 9 Порядку №5691, та має бути не меншою, ніж сума податку в розрахунку коригування, який платник повинен зареєструвати.

1 Порядок електронного адміністрування податку на додану вартість, затверджений постановою Кабміну України від 16.10.2014 р. №569.

Відображення коригувань ПЗ та ПК у декларації з ПДВ

Результат перерахунку ПЗ та ПК постачальника й отримувача відображається у складі податкової декларації за звітний податковий період. Коригування ПЗ — у рядках 7 та 8 декларації з ПДВ. При заповненні рядка 7 обов'язковим є подання додатка 1 (Д1) до податкової декларації з ПДВ, що заповнюється в розрізі контрагентів. А коригування ПК відображається у рядку 12. При заповненні рядка 12 також обов'язковим є подання додатка 1 (Д1).

Постачальник має право зменшити ПЗ на підставі розрахунку коригування, зареєстрованого отримувачем в ЄРПН протягом 15-денного терміну, в податковій декларації з ПДВ того звітного (податкового) періоду, в якому його складено. Якщо розрахунок коригування зареєстрований в ЄРПН з порушенням терміну реєстрації, то постачальник має право зменшити ПЗ у податковій декларації з ПДВ того звітного періоду, в якому його зареєстровано в ЄРПН.

А от збільшити ПЗ постачальник повинен у податковій декларації з ПДВ за звітний (податковий) період, на який припадає дата складення розрахунку коригування.

І навпаки: покупець повинен зменшити ПК у податковій декларації з ПДВ за звітний (податковий) період, на який припадає дата складення розрахунку коригування, та має право збільшити ПК на підставі розрахунку коригування, зареєстрованого в ЄРПН протягом 15-денного терміну, у податковій декларації з ПДВ за той звітний (податковий) період, в якому його складено1.

Якщо РК складені до ПН, в яких були допущені помилки для виправлення таких помилок (внаслідок таких помилок суми ПЗ та ПК не виправлені), то такі розрахунки коригування не потребують відображення в деклараціях з ПДВ.

Відмінність оновленого додатка 1

Основний принцип відображення коригувань ПЗ та ПК у декларації з ПДВ не змінився. «Шапка» додатка 1, як і в інших додатках та в самій декларації, зазнала лише однієї зміни — це об'єднання рядків 041 та 042 попередніх форм в один рядок 041, у якому зазначається або ЄДРПОУ платника податку (обліковий номер фізособи), або серія та номер паспорта за відсутності реєстраційного номера.

Відтепер у додатку 1 відбувається коригування ПЗ та ПК лише на підставі ст. 192 ПКУ.

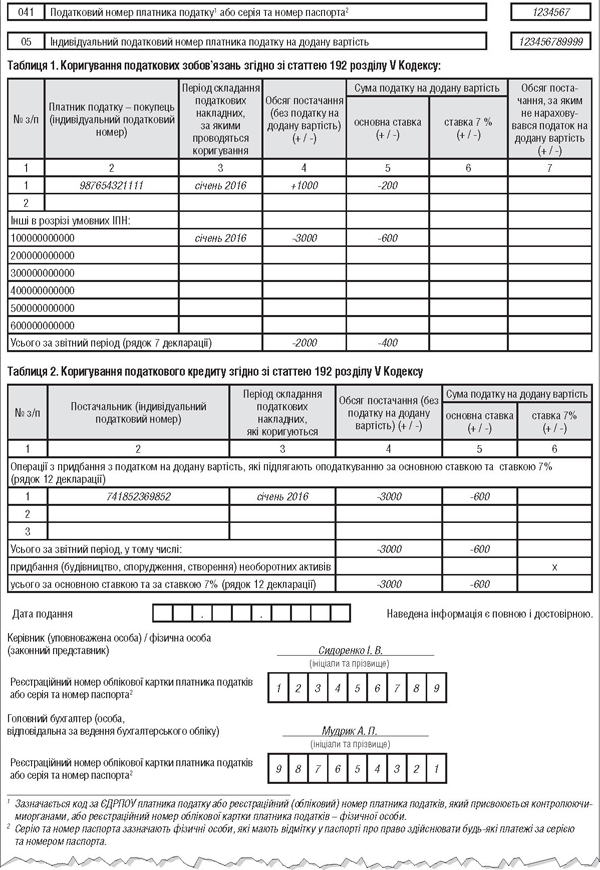

Оновлений додаток 1 до декларації з ПДВ спростився. Наразі він не поділяється на розділи, а містить дві таблиці: таблиця 1 відображає коригування ПЗ згідно зі ст. 192 ПКУ, таблиця 2 — коригування ПК згідно зі ст. 192 ПКУ. Щодо змісту таблиць, то тепер не треба вносити найменування отримувача (покупця) та постачальника (продавця) і деталізувати записи в розрізі кожного складеного або отриманого розрахунку коригування. Інформація групується в розрізі окремих платників податку за ІПН, у тому числі в розрізі умовних ІПН. Операції за кожною ІПН групуються за звітний (податковий) період, тобто якщо з одним контрагентом було декілька розрахунків коригувань, вони будуть відображені в декількох рядках лише за умови, що період складання податкових накладних, за якими проводяться коригування, відрізняється.

Приклад 1 Підприємство А — платник ПДВ реалізує будівельні матеріали.

1) 15.01.2016 р., за договором про поставку, отримали передоплату за 1000 од. будматеріалів за ціною 5 грн за од. на суму 5000 грн, крім того ПДВ — 1000 грн. Договором про поставку обумовлено, що на момент поставки ціна може бути змінена. На дату відвантаження 20.01.2016 р. ціна реалізації становила 6 грн за одиницю без урахування ПДВ;

2) 20.01.2016 р. Підприємство А відвантажило неплатнику ПДВ 500 од. будматеріалів за ціною 6 грн за од. на суму 3000 грн, крім того ПДВ — 600 грн. Оплати за товар не було. Цей товар було повернуто 23.01.2015 р.

Розгляньмо, які дії слід вчинити Підприємству А:

1) скласти ПН від 15.01.2016 р. на суму отриманої передоплати;

2) 20.01.2016 р. до ПН від 15.01.2016 р. скласти розрахунок коригування №1 у зв'язку зі зміною ціни на будматеріал. Оскільки відбувається збільшення ПЗ, реєструє розрахунок коригування в ЄРПН постачальник, тобто Підприємство, до 04.02 2016 р.;

3) 23.01.2016 р. до ПН від 20.01.2016 р. скласти розрахунок коригування №2 у зв'язку з поверненням товару. Реєструє розрахунок коригування в ЄРПН постачальник, бо розрахунок не надається покупцю.

У разі якщо поставка товару здійснюється неплатнику ПДВ, причому оплати за відвантажений товар не було, а згодом товар повертається, постачальник має право скласти розрахунок коригування до ПН, складеної при здійсненні операції з постачання такого товару, та зменшити нараховану суму ПЗ з ПДВ після реєстрації постачальником в ЄРПН2.

1 Таке право зберігається протягом 365 днів з дати складення РК, але не раніше звітного (податкового) періоду, в якому відбулася реєстрація в ЄРПН.

2 Лист ГУ ДФС у м. Києві від 21.12.2015 р. №19274/10/26-15-15-01-18.

Бухгалтерський облік операцій згідно з прикладом 1 розглянемо в таблиці 1.

Таблиця 1

Бухгалтерський облік операцій з поставки товару на підставі розрахунків коригувань (до прикладу 1)

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Коригування фінрезультату до оподаткування

|

|||||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

||||||

|

1.

|

Отримано передоплату за 1000 од. (15.01.2016 р.) |

311

|

681

|

6000

|

—

|

—

|

|||

|

2.

|

Нараховано ПЗ з ПДВ |

643

|

641/ПДВ

|

1000

|

—

|

—

|

|||

|

3.

|

Відвантажено 1000 од. товару (20.01.2016 р.) |

361

|

702

|

7200

|

—

|

—

|

|||

|

4.

|

Зараховано передоплату |

681

|

361

|

6000

|

—

|

—

|

|||

|

5.

|

Зараховано ПДВ за передоплатою |

702

|

643

|

1000

|

—

|

—

|

|||

|

6.

|

Донараховано ПЗ на підставі розрахунку коригування №1 (20.01.2016 р.) |

702

|

641/ПДВ

|

200

|

—

|

—

|

|||

|

7.

|

Відвантажено 500 од. товару неплатнику ПДВ (20.01.2016 р.) |

361

|

702

|

3600

|

—

|

—

|

|||

|

8.

|

Нараховано ПЗ з ПДВ |

702

|

641/ПДВ

|

600

|

—

|

—

|

|||

|

9.

|

Повернення неоплаченого товару неплатником ПДВ (23.01.2016 р.) |

704

|

361

|

3600

|

—

|

—

|

|||

|

10.

|

Коригування ПЗ на підставі розрахунку коригування №2 (сторно) |

|

|

|

—

|

—

|

|||

Приклад 2 Підприємство А 20.01.2016 р. придбало будматеріали у постачальника для подальшої реалізації в кількості 2000 од. за ціною 6 грн за од. на суму 12000 грн, крім того ПДВ — 2400 грн. Але після отримання виявилося, що частина товару не відповідає якісним показникам. Підприємство А повернуло неякісний товар у кількості 500 од. Постачальник 23.01.2016 р. склав розрахунок коригування №3 до ПН на суму 3000 грн, крім того ПДВ — 600 грн.

Бухгалтерський облік операцій згідно з прикладом 2 розглянемо в таблиці 2.

Таблиця 2

Бухгалтерський облік операцій з придбання товару на підставі розрахунку коригування (до прикладу 2)

|

№ з/п

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Коригування фінрезультату до оподаткування

|

|||||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

||||||

|

1.

|

Отримано товар — 2000 од. (20.01.2016 р.) |

28

|

631

|

12000

|

—

|

—

|

|||

|

2.

|

Нараховано ПК з ПДВ |

641/ПДВ

|

631

|

2400

|

—

|

—

|

|||

|

3.

|

Повернення 500 од. товару (23.01.2016 р.) (сторно) |

|

|

|

—

|

—

|

|||

|

4.

|

Коригування ПК на підставі розрахунку коригування №3 (сторно) |

|

|

|

—

|

—

|

|||

На підставі розрахунків коригування складаємо додаток 1 (див. зразок 1) до податкової декларації з ПДВ (див. зразок 2).

Зразок 1

Зразок 2

Юлія ВОРОБЙОВА, експерт з бухгалтерського та податкового обліку