З 1 липня 2015 року на зміну механізму розподілу вхідного ПК з ПДВ прийшло нарахування ПЗ з ПДВ. За підсумками року платникам податків, що здійснюють оподатковувані та неоподатковувані ПДВ операції, треба буде здійснити річний перерахунок ПДВ. Податківці не квапляться чітко та прозоро пояснити, як це правильно зробити1, тим більше коли декларація з ПДВ уже давно не відповідає чинним правилам оподаткування. Проаналізуймо дію статті 199 ПКУ за підсумками 2015 року.

Дія норми ст. 199 ПКУ

Як і раніше, за нормами ст. 199 ПКУ працюватимуть платники ПДВ, які мають придбання товарів, послуг та необоротних активів та їх одночасне використання в оподатковуваних (за різними ставками ПДВ, у т. ч. і за 0%) та неоподатковуваних операціях (звільнених від оподаткування або які не є об'єктом оподаткування). Норми п. 199.1 ПКУ вимагають від платника ПДВ виконати дві взаємопов'язані дії:

1) нарахувати ПЗ виходячи з бази оподаткування, визначеної відповідно до п. 189.1 ПКУ;

1 Є інформація, що наприкінці грудня податковий орган видасть роз'яснення, яким він бачить алгоритм пропорційного нарахування ПЗ та його перерахунку за підсумками 2015 року, проте наразі у податківців навіть не сформована єдина позиція щодо цього питання. Ми стежитимемо за їхніми роз'ясненнями.

2) скласти не пізніше останнього дня звітного (податкового) періоду і зареєструвати зведену ПН в ЄРПН на загальну суму частки сплаченого (нарахованого) податку під час їх придбання або виготовлення, яка відповідає частці використання таких товарів/послуг, необоротних активів в неоподатковуваних операціях.

Для цього треба визначити коефіцієнт (частку) використання товарів, послуг та необоротних активів в оподатковуваних операціях (до 1 липня 2015 р. нам треба було обчислювати коефіцієнт (частку) використання товарів, послуг та необоротних активів (далі — ЧВ) в неоподатковуваних операціях). Але якщо раніше нам слід було коригувати (мінусувати) ПК, то за операціями після 1 липня доводиться кожний звітний (податковий) період донараховувати ПЗ з ПДВ у тій частині, що припадає на неоподатковувані операції.

У разі здійснення одночасно й оподатковуваних, і неоподатковуваних операцій за підсумками року тепер уже не треба розподіляти вхідний ПДВ, як це було кілька останніх років поспіль. Весь вхідний ПДВ слід включати до складу ПК з ПДВ, а вже потім при використанні товарів, послуг чи необоротних активів в неоподатковуваних операціях нараховувати собі ПЗ (із відповідним складенням ПН, їх реєстрацією в ЄРПН) пропорційно до частки використання таких активів у неоподатковуваних операціях. А за підсумками року, коли маємо обсяг фактично здійснених оподатковуваних та неоподатковуваних операцій за звітний рік, мусимо перерахувати ПЗ. Специфікою 2015 року є те, що протягом першого півріччя належало пропорційно нараховувати ПК, а в другому півріччі вже слід було пропорційно донараховувати ПЗ. Як ув'язати це все в межах одного календарного року, схоже, не розуміють навіть податківці.

Особливі випадки

Нормами п. 199.3 ПКУ передбачена окрема процедура пропорційного розрахунку ПЗ для платників ПДВ, які протягом попереднього звітного податкового періоду не мали неоподатковуваних операцій і почали їх здійснювати щойно цього року, та для новоутворених платників ПДВ. Вони розраховують ЧВ виходячи з фактичних обсягів постачання оподатковуваних та неоподатковуваних ПДВ операцій першого звітного податкового періоду. Такі операції відображаються в ряд. 2 табл. 1 Д7. Адже норми п. 199.3 ПКУ зобов'язують таких платників ПДВ подавати розрахунок пропорційного нарахування ПДВ.

Оподатковувані та неоподатковувані операції

Що саме належить до складу оподатковуваних та неоподатковуваних операцій? Наші передплатники часто запитують нас: враховуючи той факт, що в деяких випадках, перелічених у п. 198.5 ПКУ, платник ПДВ має нараховувати умовні ПЗ, чи враховуються такі операції з нарахування умовних ПЗ при розрахунку частки використання товарів/послуг, необоротних активів в оподатковуваних операціях? На нашу думку, з метою застосування ст. 199 ПКУ нарахування умовних ПЗ не є операцією з нарахування ПЗ у межах оподатковуваної операції, адже за своєю суттю такі нарахування не можна назвати поставкою з переходом права власності, така операція має суто компенсаційну функцію щодо попередньо відображених сум ПДВ у складі ПК. Саме тому цей момент слід уважно відстежувати у звітності з ПДВ: у чинній формі декларації з ПДВ не розмежовуються ПЗ з ПДВ у межах здійснених постачань та умовні ПЗ — усі ці категорії ПЗ відображаються в ряд.1.1 декларації з ПДВ. Тому бухгалтеру треба розробити власні алгоритми, щоб мати можливість оперативно виокремлювати умовні ПЗ із загальної суми ПЗ з ПДВ звітного періоду.

А от щодо неоподатковуваних ПДВ операцій, то до їх складу належать звільнені (ст. 197 та підрозділ 2 розд. ХХ ПКУ) та операції, що не є об'єктом оподаткування (ст. 196 ПКУ, але, увага, враховуються тільки ті операції, що відповідають визначенню поставки).

Обчислюємо коефіцієнт

Коефіцієнт, розрахований за підсумками минулого року, використовується протягом усього поточного року (якщо в такому поточному році платник податку здійснює оподатковувані та неоподатковувані операції). Якщо ж минулого року оподатковуваних та неоподатковуваних операцій не було і потреба обчислювати частку використання з'явилася вперше (це стосується також новостворених платників ПДВ), то орієнтиром будуть показники фактично здійснених операцій з постачання оподатковуваних та неоподатковуваних операцій першого звітного податкового періоду, в якому задекларовано такі операції. У такому разі кожного місяця частка використання в оподатковуваних операціях не змінюватиметься, вона дорівнюватиме частці, обчисленій за наслідками такого першого звітного періоду, а за підсумками року така частка підлягає перерахунку вже виходячи з фактичних річних обсягів проведених операцій.

Розрахунок (перерахунок) частки використання товарів/послуг, необоротних активів в оподатковуваних операціях (форма Д7) у такому разі відображають у таблиці 1. Результати річного перерахунку сум ПДВ показують у податковій декларації за останній податковий період року (грудень) — таблиця 2 форми Д7.

Алгоритм обчислення частки використання товарів/послуг, необоротних активів в оподатковуваних операціях податківці роз'яснювали в листі від 07.08.2015 р. №29168/7/99-99-19-03-02-17 (див. «ДК» №33-34/2015, коментар «ДК»).

Приклад 1 Підприємство має як оподатковувані операції, так і такі, що не є об'єктом оподаткування. Отже, на частину вхідного ПК з ПДВ підприємство не має права (при придбанні товарів, послуг та необоротних активів, які одночасно використовуються як в оподатковуваних, так і в неоподатковуваних операціях). Припустімо, в листопаді 2015 року підприємство продало товарів на 1 млн грн без урахування ПДВ, із них 730 тис. грн — товари, що не є об'єктом оподаткування). Частка неоподатковуваних операцій становить: 730 : (730 + 270) = 0,73, або 73%, тож частка використання в оподатковуваних операціях становить: (1 млн грн - 730 тис. грн) : 1 млн грн = 0,27 або 27%.

Пропорційне нарахування ПЗ на ОЗ

Якщо об'єкт ОЗ придбано до 1 липня 2015 р., то діють норми п. 42 підрозд. 2 розд. ХХ ПКУ: у разі коли такі необоротні активи частково використовуються в оподатковуваних операціях, а частково — ні, платник податку здійснює перерахунок частки використання таких необоротних активів у оподатковуваних операціях, розрахованої відповідно до п. 199.2 та п. 199.3 ПКУ (виходячи з фактичних обсягів проведених протягом року оподатковуваних та неоподатковуваних операцій) за підсумками одного, двох і трьох календарних років, що настають за роком, у якому вони почали використовуватися (введені в експлуатацію). Фактично, це означає, що за одними і тими самими необоротними активами перерахунок слід здійснювати три роки поспіль, причому за старою процедурою. Коригування такого ПК проводимо через ряд. 16.4 декларації з ПДВ.

У разі зняття з обліку платника податку, в т. ч. за рішенням суду, перерахунок частки здійснюється виходячи з фактичних обсягів оподатковуваних та неоподатковуваних операцій, проведених з початку поточного року до дати зняття з обліку.

Якщо об'єкт ОЗ придбано після 1 липня 2015 р., нарахування ПЗ за приписами п. 199 ПКУ відбувається в першому ж місяці використання ОЗ одночасно в оподатковуваних та неоподатковуваних операціях за тими самими алгоритмами, що були вище описані для товарів та послуг. Зверніть увагу: перерахунок ПЗ за ОЗ, придбаними після 1 липня 2015 р., здійснюється протягом тільки одного року, а не трьох! Річний перерахунок за ОЗ відображаємо в табл. 3 Д7.

Складаємо зведену ПН

Не пізніше останнього календарного дня звітного періоду п. 199.1 ПКУ зобов'язує виписати зведену ПН. У заголовній частині слід зазначити умовний ІПН покупця «4000000000000», а в комірках для даних покупця платник ПДВ проставляє власні дані. Строк для реєстрації такої ПН — 15 к. д. Окремого типу причини у ПН у такому разі Порядок №957 наразі не регламентує, але, на нашу думку, скористатися можна типом причини 08 «Постачання для операцій, які не є об'єктом оподаткування податком на додану вартість» та 09 «Постачання для операцій, які звільнені від оподаткування податком на додану вартість». У гр. 3 такої ПН слід детально розписувати всю номенклатуру товарів, за якими має місце донарахування ПЗ. Але це вийдуть просто нескінченні ПН. Тому не є проблемою в гр. 3 зазначити не всю детально розписану номенклатуру, а обмежитися фразою «Нарахування ПЗ на підставі п. 199.1 ПКУ» або показати весь перелік ПН, за якими проводяться нарахування ПЗ.

За неправильне оформлення ПН передбачено адмінштраф за п. 163-1 КпАП (85 — 170 грн).

Відображаємо в декларації

Чинна форма декларації з ПДВ1 вже давно не відображає актуальних алгоритмів розподілу ПК з ПДВ, донарахування ПЗ за приписами п. 199 ПКУ, тому доводиться пристосовуватися та керуватися виключно власною логікою.

Коригування суми ПК, який спочатку не був відображений у звітності, а згодом активи, за якими його було визнано, почали частково використовуватися в госпдіяльності та в оподатковуваних операціях, мало би бути відображене у ряд. 16.6 декларації з ПДВ. Порядок розрахунку частки залежатиме від того, коли вперше мали місце звільнені операції: ще в 2014 році (тобто такий розрахунок мав бути зроблений у декларації за грудень 2014 р., за підсумками такого року) чи вже в 2015 році (за підсумками певного місяця 2015 р.). Частка використання обчислюється як частка від ділення суми оподатковуваних операцій на загальний обсяг операцій. Результат такого обчислення до 01.07.2015 р. множився на суму вхідного ПДВ у ПН, і обчисленою сумою заповнювався ряд. 16.6.1 декларації з ПДВ.

До речі, в інформаційному полі ряд. 16.6.1 треба було заповнити значення гр. 6 (ряд. 1 або ряд. 2) табл. 1 Д7 — і ось цю вимогу варто виконувати і тепер. Пам'ятайте, описом гр. 4 та гр. 5 табл. 1 Д7 користуватися не варто, бо в цих показниках, скоріш за все, містяться умовні ПЗ.

У рядку 16.6.2 раніше зазначалася сума понесених витрат (без ПДВ, тільки база), ПДВ за якою не підлягав включенню до складу ПК з ПДВ.

З липня 2015 року рядок 16.6 вже не заповнюється. Чому? Тому що на сьогодні весь вхідний ПДВ відображається в рядках 10.1.1 та/або 11.1 декларації з ПДВ. Показник ЧВ має бути відображений в інформаційному полі рядка 15.1 та 16.6.1 декларації з ПДВ.

Що слід зробити за підсумками 2015 р.?

Слід зробити перерахунок ПК з ПДВ виходячи з фактичних показників неоподатковуваних та оподатковуваних операцій, але за підсумками 2015 року коригуватиметься вже не тільки ПК, як це було в минулі роки, а й ПЗ з ПДВ:

— ПК, розподілений за січень — червень 2015 р., коригуватиметься у рядку 16.4 на підставі бухдовідки;

— ПЗ, нараховане на підставі ст. 199 ПКУ за липень — грудень 2015 р., — коригування у рядку 8 (найімовірніше, у рядку 8.2.1 — на підставі РК, які треба буде виписати до кожної зведеної ПН, виписаної згідно з п. 199.1 ПКУ). На сьогодні чинна форма декларації з ПДВ не передбачає рядка в розд. І для такого перерахунку.

Є інформація, що податківці виступають проти складання РК до зведених ПН, проте така позиція не те що навіть не оприлюднена в офіційному роз'ясненні, а навіть до кінця чітко не сформована серед податківців (ідея не складати РК до зведених ПН звучить наразі тільки з вуст окремих податківців).

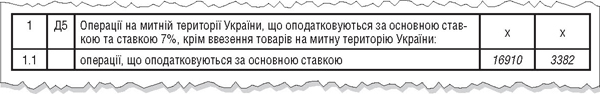

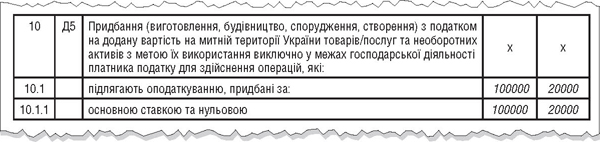

Приклад 2 Підприємство придбало офісні меблі в травні 2015 року за 120 тис. грн, 20 тис. грн ПДВ до складу ПК віднесено не було (не було вчасно отримано зареєстровану ПН від постачальника). У липні 2015 р. підприємство вперше почало здійснювати одночасно звільнені від оподаткування (57 тис. грн) і оподатковувані операції (280 тис. грн). ЧВ (частка використання в оподатковуваних операціях) липня 2015 р. становить: 280 : (57 + 280) = 0,8309. Ці показники мали би застосовуватися до кінця 2015 року. У листопаді 2015 р. офісні меблі почали використовуватися в новій офісній будівлі (введено в експлуатацію), де підприємство здійснює оподатковувані та неоподатковувані операції, уже є в наявності зареєстрована ПН від постачальника. Сума ПДВ, яку треба за підсумками листопада віднести до складу ПК з ПДВ, становитиме 20 тис. грн (відображається на підставі ПН від постачальника офісних меблів). ЧВ (частка використання в неоподатковуваних операціях) становитиме: 1 - 0,8309 = 0,1691, або 16,91%. Сума ПЗ, нарахована за приписами п. 199.1 ПКУ та відображена в ряд. 1.1 декларації з ПДВ, становитиме: 20000 х 0,1691 = 3382 грн. Фрагмент декларації з ПДВ за листопад 2015 р. матиме такий вигляд (див. зразок 1 та зразок 2).

Зразок 1

Фрагмент декларації з ПДВ за листопад 2015 р. (до прикладу 2)

Зразок 2

Фрагмент декларації з ПДВ за листопад 2015 р. (до прикладу 2)

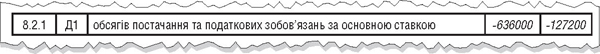

Припустімо, за підсумками 2015 р. ЧВ (частка використання в неоподатковуваних операціях) становила 10,55%. Сума вхідного ПДВ за липень — грудень 2015 р. становить 2 млн грн. РК, виписані до зведених ПН1, будуть відображені в ряд. 8.2.1 декларації з ПДВ: (10,55% - 16,91%) х 2 млн грн = -127200 грн. Фрагмент декларації з ПДВ за грудень 2015 р. матиме такий вигляд (див. зразок 3).

Зразок 3

Фрагмент декларації з ПДВ за грудень 2015 р. (до прикладу 2)

1 Цілком імовірно, що податківці в своїх роз'ясненнях запропонують альтернативний варіант відображення перерахунку пропорційного нарахування ПЗ за підсумками 2015 року та відповідно пояснять, як це буде відображено в декларації з ПДВ. Хоча оновлена нещодавно Інструкція з бухобліку ПДВ оперує в цьому питанні саме розрахунком коригування.

Бухоблік

Нарахування ПЗ на підставі норм ст. 199 ПКУ відображається проведенням Д-т 643/ПЗ, що підлягають коригуванню К-т 641 (див. п. 11 та п. 12 Інструкції з бухобліку ПДВ). Отже, тим платникам ПДВ, що нараховують ПЗ з ПДВ на підставі норм ст. 199 ПКУ, варто відкрити до рах. 643 аналітичний субрахунок «Податкові зобов'язання, що підлягають коригуванню». Ці нараховані ПЗ за своєю суттю є податками, що не компенсуються платнику ПДВ, тому вони мають бути включені до складу первісної вартості ОЗ, запасів та послуг: Д-т 15, 20, 28, 92, 93 К-т 643/ПЗ, що підлягають коригуванню (п. 9 П(С)БО 9, п. 8 П(С)БО 7).

Коли проведено річний перерахунок і його результатом є донарахування ПЗ, то платник податку на підставі РК має зробити одночасно два проведення Д-т 643/ПЗ, що підлягають коригуванню, К-т 641, Д-т 949 К-т 643/ПЗ, що підлягають коригуванню. Наприклад, якщо за умовами прикладу 2 ЧВ за підсумками року становила б, наприклад, 18%, то суму донарахованих ПЗ — (18% - 16,91%) х 2 млн = 21800 грн — в обліку треба було б відобразити проведеннями Д-т 643/ПЗ, що підлягають коригуванню, К-т 641, Д-т 949 К-т 643/ПЗ, що підлягають коригуванню. У декларації з ПДВ за грудень сума 21800 грн знайшла б своє відображення в ряд. 1.1 кол. Б.

Якщо за підсумками річного перерахунку виявлено факт надміру нарахованого ПЗ, треба на підставі РК відобразити проведення Д-т 641 К-т 643/ПЗ, що підлягають коригуванню, й одночасно Д-т 643/ПЗ, що підлягають коригуванню, К-т 719. За умовами прикладу 2 сума надміру нарахованих протягом 2015 року 127000 грн має бути відображена двома одночасними проведеннями Д-т 641 К-т 643/ПЗ, що підлягають коригуванню, Д-т 643/ПЗ, що підлягають коригуванню, К-т 719.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- КпАП — Кодекс України про адміністративні правопорушення від 07.12.84 р. №8073-X.

- Інструкція з бухобліку ПДВ — Інструкція з бухгалтерського обліку податку на додану вартість, затверджена наказом Мінфіну від 01.07.97 р. №141 (зі змінами, внесеними наказом Мінфіну від 16.11.2015 р. №1025).

- Порядок №957 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 22.09.2014 р. №957 (у редакції наказу Мінфіну від 14.11.2014 р. №1129).

- П(С)БО 7 — Положення (стандарт) бухгалтерського обліку 7 «Основні засоби», затверджене наказом Мінфіну від 27.04.2000 р. №92.

- П(С)БО 9 — Положення (стандарт) бухгалтерського обліку 9 «Запаси», затверджене наказом Мінфіну від 20.10.99 р. №246.

Юлія КЛОВСЬКА, головний редактор