В умовах дефіциту оборотних коштів бізнес так чи інакше стикається з питанням врегулювання, а потім і відображення в обліку безнадійної та сумнівної заборгованості. Поговоримо про основні податкові наслідки врегулювання такої заборгованості та як їх відобразити бухгалтеру у податковій звітності.

Визначення термінів

Податкове законодавство не містить визначення терміна «сумнівна заборгованість». Але, як ми пам'ятаємо, пп. 14.1.84 ПКУ зазначає, що терміни з метою розділу III ПКУ використовуються у значеннях, визначених Законом про бухоблік1 та національними і міжнародними положеннями (стандартами) фінансової звітності, положеннями (стандартами) бухгалтерського обліку. П(С)БО 10 наводить таке визначення: «Сумнівний борг — поточна дебіторська заборгованість, щодо якої є невпевненість її погашення боржником. <...> Поточна дебіторська заборгованість — сума дебіторської заборгованості, яка виникає в ході нормального операційного циклу або буде погашена протягом дванадцяти місяців з дати балансу».

1 Закон України від 16.07.99 р. №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

Норми пп. 14.1.11 ПКУ визначають безнадійною заборгованість, що відповідає хоча б одній із перелічених ознак:

а) заборгованість за зобов'язаннями, щодо яких минув строк позовної давності;

б) прострочена заборгованість, що не погашена внаслідок недостатності майна фізичної особи, але за умови, що дії кредитора, спрямовані на примусове стягнення майна боржника, не призвели до повного погашення заборгованості;

в) заборгованість СГД, визнаних банкрутами у встановленому законом порядку або припинених як юридичні особи у зв'язку з їх ліквідацією;

г) заборгованість, яка виявилася непогашеною внаслідок недостатності коштів, одержаних після звернення кредитором стягнення на заставлене майно відповідно до закону та договору, за умови, що інші дії кредитора щодо примусового стягнення іншого майна позичальника, визначені нормативно-правовими актами, не призвели до повного покриття заборгованості;

ґ) заборгованість, стягнення якої стало неможливим у зв'язку з дією обставин непереборної сили, стихійного лиха (форс-мажорних обставин), підтверджених у порядку, передбаченому законодавством;

д) прострочена заборгованість померлих фізичних осіб, а також осіб, які у судовому порядку визнані безвісно відсутніми, недієздатними або оголошені померлими, а також прострочена заборгованість фізичних осіб, засуджених до позбавлення волі.

Пам'ятайте: є низка випадків, коли безнадійна заборгованість визначається безповоротною фінансовою допомогою (пп. 14.1.257 ПКУ). Це, зокрема:

— сума безнадійної заборгованості, відшкодована кредитору позичальником після списання такої безнадійної заборгованості;

— сума заборгованості одного платника податків перед іншим платником податків, що не стягнута після закінчення строку позовної давності.

Податковий облік

Сумнівна заборгованість у продавця

Продавець товарів, робіт, послуг має право зменшити суму доходу звітного періоду на вартість відвантажених, але не оплачених, товарів, виконаних робіт, наданих послуг у поточному або попередніх звітних податкових періодах, у разі якщо покупець затримує без погодження з таким платником податку оплату їхньої вартості (надання інших видів компенсації їхньої вартості). Таке право за нормами пп. 159.1.1 ПКУ виникає, якщо протягом звітного періоду відбувається хоча б одна з таких подій:

1) платник податку звертається до суду з позовом (заявою):

— про стягнення заборгованості з такого покупця;

— про порушення справи про його банкрутство;

— про стягнення заставленого ним майна;

2) за поданням продавця нотаріус вчиняє виконавчий напис про стягнення заборгованості з покупця або стягнення заставленого майна (крім податкового боргу).

Датою зменшення доходу буде саме дата звернення до суду чи дата здійснення виконавчого напису нотаріуса.

Але у такому разі зменшуються не лише доходи. Одночасно зі зменшенням доходів продавець цього разу уже зобов'язаний зменшити суму витрат цього звітного періоду на собівартість таких товарів, робіт, послуг.

Проте є низка випадків, коли суму доходів потрібно буде відновити:

1) сума визнаної заборгованості або її частини погашається покупцем у наступних податкових періодах — у такому разі продавець, який зменшив суму доходу за нормами пп. 159.1.1 ПКУ, за датою оплати тепер збільшує доходи на суму заборгованості (її частини) та збільшує витрати на собівартість (її частину, визначену пропорційно до суми погашеної заборгованості) (пп. 159.1.5 ПКУ);

2) суд не задовольняє позов (заяву) такого продавця або задовольняє його частково чи не приймає позов (заяву) до провадження (розгляду) або задовольняє позов (заяву) покупця про визнання недійсними вимог щодо погашення заборгованості чи її частини1 — продавець зобов'язаний збільшити суму доходу та витрат, попередньо віднесених ним до зменшення доходу (витрат) за нормами пп. 159.1.1 ПКУ. Одночасному відновленню підлягає і собівартість, яку перед цим було зменшено. Але у цьому разі варто пам'ятати ось про що.

Унаслідок такого збільшення доходу (витрат) на суму додаткового зобов'язання зі сплати податку на прибуток нараховується пеня, визначена з розрахунку 120% річної облікової ставки НБУ2, що діяла на день виникнення додаткового податкового зобов'язання.

1 Крім припинення судом провадження у справі повністю або частково, у зв'язку з погашенням покупцем заборгованості чи її частини після подання продавцем позову (заяви).

2 З 10.08.2010 р. розмір облікової ставки НБУ становить 7,75% (постанова НБУ від 09.08.2010 р. №377).

Пеня розраховується за строк із першого дня податкового періоду, наступного за періодом, протягом якого відбулося зменшення доходу та витрат згідно з пп. 159.1.1 ПКУ, до останнього дня податкового періоду, на який припадає збільшення доходу та витрат, і сплачується незалежно від значення податкового зобов'язання платника податку, проте за відповідний звітний період. Строку сплати пені чинним законодавством не визначено, але, на нашу думку, це є строк сплати самого податку, — 10 днів після граничного терміну подання декларації. Пеня не нараховується на заборгованість (її частину), списану або розстрочену внаслідок укладення мирової угоди відповідно до законодавства з питань банкрутства, починаючи з дати укладення такої мирової угоди.

Безнадійна заборгованість у продавця

Заборгованість, яка була спочатку віднесена на зменшення доходу, а згодом визнається безнадійною внаслідок:

1) недостатності активів покупця, визнаного банкрутом у встановленому порядку;

2) списання згідно з умовами мирової угоди, укладеної відповідно до законодавства з питань банкрутства, —

не вимагає від продавця відновлювати доходи та витрати. Так говорить норма пп. 159.1.6 ПКУ.

Водночас не слід забувати, що сума безнадійної заборгованості, відшкодована покупцем уже після її списання у продавця, визнаватиметься безповоротною фінансовою допомогою (пп. 14.1.257 ПКУ). А це означає, що відповідно до пп. 135.5.4 ПКУ таку суму потрібно визнати доходами. Датою визнання таких доходів є дата погашення покупцем такої заборгованості.

Сумнівна заборгованість у покупця

Щодо покупця норми пп. 159.1.2 ПКУ є більш категоричними. Покупець зобов'язаний зменшити свої податкові витрати на вартість заборгованості, визнану судом чи за виконавчим написом нотаріуса, у тому податковому періоді, на який припадає день:

— набрання законної сили рішенням суду про визнання (стягнення) такої заборгованості (її частини),

— або вчинення нотаріусом виконавчого напису1.

1 Тільки за умови, що покупець попередньо відобразив витрати за отриманими товарами (роботами, послугами).

У разі коли до цих дат покупець усе-таки погашає свою заборгованість, коригувати свої витрати йому не доведеться (пп. 159.1.4 ПКУ). По суті, покупець має право користуватися податковими витратами весь період, поки триває судовий процес.

А ось якщо визнана заборгованість погашається покупцем (байдуже, чи то самостійно, чи то за процедурою примусового стягнення) у наступних періодах, за наслідками податкового періоду, в якому здійснюється таке погашення, норми пп. 159.1.5 ПКУ дають покупцеві право відновити суму витрат на таке погашення (або її частину).

Безнадійна заборгованість у покупця

У разі коли сумнівна заборгованість, за якою були зменшені витрати, у покупця набуває ознак безнадійної внаслідок:

1) недостатності у нього активів і визнаного банкрутом у встановленому порядку;

2) списання згідно з умовами мирової угоди, укладеної відповідно до законодавства з питань банкрутства, —

це жодним чином не відобразиться у податковому обліку покупця. У бухгалтерському обліку матиме місце списання заборгованості, у податковому обліку — жодних коригувань та будь-яких відображень цієї події. Колись щодо такої суми мало місце зменшення витрат, а тепер витрати не відновлюються (пп. 159.1.6 ПКУ). Проте за нормами пп. 135.5.4 ПКУ сума безнадійної кредиторської заборгованості визнаватиметься іншим доходом.

Заборгованість і резерв сумнівних боргів

Відповідно до абз. «г» пп. 138.10.6 ПКУ витрати на створення резерву сумнівної заборгованості визнаються витратами з метою оподаткування у сумі безнадійної дебіторської заборгованості з урахуванням пп. 14.1.11 ПКУ. У бухобліку створення резерву потрапляє до витрат у момент його нарахування, у податковому обліку в цей момент жодних операцій не відбувається. Коли частина заборгованості (або вся її сума) визнається безнадійною, у цей момент резерв сумнівних боргів саме у сумі безнадійної заборгованості потрапляє до складу податкових витрат (рядок 06.4.4 декларації з податку на прибуток).

Тобто фактично безнадійна заборгованість може зменшити об'єкт оподаткування одним із цих двох шляхів:

— через резерв сумнівної заборгованості (для покупців-кредиторів, що перерахували аванс, але поставки товарів так і не дочекалися, цей шлях є найбільш прийнятним) — пп. 138.10.6 ПКУ;

— при здійсненні коригувань доходів, передбачених п. 159.1 ПКУ.

Відображення у податковій звітності

Норми пп. 159.1.3 ПКУ зобов'язують платника податків, який робить коригування у податковому обліку внаслідок врегулювання сумнівної та безнадійної заборгованості, разом із декларацією за звітний податковий період та копіями документів, які підтверджують наявність заборгованості (договорів купівлі-продажу, рішень суду тощо), подавати і повідомлення про зменшення доходу або витрат з посиланням на конкретні положення пп. 159.1.1 та/або пп. 159.1.2 ПКУ.

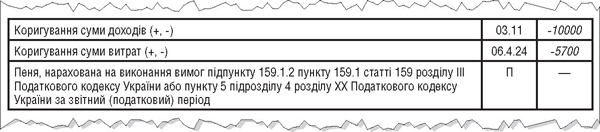

Роль такого повідомлення відіграє додаток СБ «Суми врегулювання сумнівної (безнадійної) заборгованості». Щойно платник податку на прибуток заповнить додаток СБ, автоматично такі показники відображаються у рядку 03.11 додатка IД «Iнші доходи» та/або у рядку 06.4.24 додатка IВ «Iнші витрати звичайної діяльності та інші операційні витрати», адже фактично показники додатка СБ є складовою інших доходів та(або) інших витрат у цих додатках. Після заповнення всіх наявних показників у додатках IД та IВ вони сукупно формують рядки 03 «Iнші доходи» та 06.4 «Iнші витрати звичайної діяльності та інші операційні витрати» декларації з податку на прибуток. Зведена інформація щодо переліку підстав коригування доходів та витрат та їх відображення у податковій звітності подана у таблиці 1.

Таблиця 1

Підстави коригування доходів та витрат та їх відображення у податковій звітності

| Рядок 03.11 додатка IД | Зменшення доходів | Згідно із пп. 159.1.1 ПКУ платник податку — продавець має право зменшити суму доходу звітного періоду на вартість відвантажених товарів, виконаних робіт, наданих послуг у поточному або попередніх звітних податкових періодах у разі затримки покупцем без погодження із продавцем оплати їхньої вартості (надання інших видів компенсації їхньої вартості). Таке право на зменшення суми доходу виникає, якщо протягом звітного періоду відбувається будь-яка з таких подій: а) платник податку звертається до суду з позовом (заявою) про стягнення заборгованості з такого покупця або про порушення справи про його банкрутство чи стягнення заставленого ним майна; б) за поданням продавця нотаріус вчиняє виконавчий напис про стягнення заборгованості з покупця або стягнення заставленого майна (крім податкового боргу) |

| Збільшення доходів | Продавець на суму заборгованості (її частини), попередньо віднесеної ним до зменшення доходу, у разі якщо суд не задовольняє позов (заяву) такого продавця або задовольняє його частково чи не приймає позов (заяву) до провадження (розгляду) або задовольняє позов (заяву) покупця про визнання недійсними вимог щодо погашення заборгованості або її частини (крім припинення судом провадження у справі повністю або частково, у зв'язку з погашенням покупцем заборгованості або її частини після подання продавцем позову (заяви)). Збільшення доходу продавцем відбувається також у разі, коли покупець у наступних податкових періодах погашає суму визнаної заборгованості або її частину (самостійно або за процедурою примусового стягнення) (пп. 159.1.2, пп. 159.1.5 ПКУ) | |

| Рядок 06.4.24 додатка IВ | Зменшення витрат | Продавець зменшує суму витрат на собівартість товарів, робіт, послуг одночасно зі зменшенням доходу (пп. 159.1.1 ПКУ). Покупець зобов'язаний зменшити витрати на вартість заборгованості, визнану судом чи за виконавчим написом нотаріуса, у податковому періоді, на який припадає день набрання законної сили рішенням суду про визнання (стягнення) такої заборгованості (її частини) або вчинення нотаріусом виконавчого напису (пп. 159.1.2 ПКУ) |

| Збільшення витрат | Одночасно зі збільшенням доходу відповідно до пп. 159.1.1 та пп. 159.1.2 ПКУ продавець збільшує витрати на суму собівартості товарів, робіт, послуг. Покупець збільшує витрати на суму заборгованості (її частини), на яку ним раніше були зменшені витрати за пп. 159.1.2 ПКУ, у разі якщо він у наступних податкових періодах погашає суму визнаної заборгованості або її частину (самостійно або за процедурою примусового стягнення) |

Наприкінці декларації з податку на прибуток передбачено комірки, в яких треба зазначити перелік поданих платником додатків позначкою «Х». Пам'ятайте, що при врегулюванні сумнівної або безнадійної заборгованості, крім додатка СБ, обов'язково подаються ще додатки IД «Iнші доходи» та(або) IВ «Iнші витрати звичайної діяльності та інші операційні витрати», тому позначка «Х» буде стояти у клітинках під літерами «IД» та «IВ». Позначка «Х» у клітинці під літерами «СБ» стояти не може, адже тут проставляється не позначення «Х», а цифра, що говорить про кількість поданих додатків СБ до податкової декларації. Адже, як ми пам'ятаємо, додаток СБ подається щодо окремого продавця (покупця), де зазначаються реквізити щодо кожного договору, умови якого не виконано. Наприклад, якщо підприємство має прострочену дебіторську за двома договорами та кредиторську заборгованість за одним договором, у клітинці під літерами СБ проставляється цифра 3 (за кількістю договорів).

Рядок П додатка СБ заповнюється сумою пені, нарахованої на виконання вимог пп. 159.1.2 ПКУ або п. 5 підрозділу 4 розділу XX ПКУ. Цей рядок заповнюється продавцем у разі, якщо суд не задовольняє позов (заяву) такого продавця або задовольняє його частково чи не приймає позов (заяву) до провадження (розгляду) або задовольняє позов (заяву) покупця про визнання недійсними вимог щодо погашення заборгованості чи її частини (крім припинення судом провадження у справі повністю або частково, у зв'язку з погашенням покупцем заборгованості або її частини після подання продавцем позову (заяви)). Внаслідок таких обставин у продавця через збільшення доходів та витрат може виникнути додаткове зобов'язання, тож саме на суму цього зобов'язання і нараховується пеня. Зверніть увагу: перенесення суми пені з додатка СБ до декларації не передбачено.

Рядки П1 та П2 призначені для відокремлення суми пені, що припадає на попередній звітний (податковий) період поточного року та останній календарний квартал звітного (податкового) періоду (рядок П — рядок П1). З урахуванням того факту, що для більшості платників податку на прибуток у 2013 р. звітним періодом став рік, такий розподіл суми пені на дві складові не є актуальним.

Приклад Підприємство А, що у 2013 р. звітує з податку на прибуток поквартально, у I кв. подало судовий позов на свого контрагента Б на суму 12000 грн (у т. ч. ПДВ — 2000 грн) за прострочення ним строків платежу без попередження. Собівартість реалізованих підприємством товарів становить 5700 грн (без ПДВ). Крім того, підприємство А придбало у січні 2013 р. товар у підприємства С на суму 36000 грн (ПДВ — 6000 грн), проте так і не розрахувалося за поставлений товар. У березні підприємство С подало до суду на підприємство А. Судовий позов повністю задоволено. За підсумками I кв. 2013 р. підприємство А разом із декларацією з прибутку подало 2 додатки СБ, фрагменти заповнення яких наведено у зразках 1 та 2.

Зразок 1

Суми врегулювання сумнівної та безнадійної заборгованості із підприємством Б

Зразок 2

Суми врегулювання сумнівної та безнадійної заборгованості із підприємством С

За підсумками I кв. 2013 підприємство А рядок 03.11 декларації з прибутку заповнює сумою 10000 грн, а рядок 06.4.24 — сумою -5700 + (-30000) = -35700 грн.

Юлія КЛОВСЬКА, головний редактор «Дебету-Кредиту»,

Ольга САМСОНЕНКО, «Дебет-Кредит»