- Бланк Заяви про анулювання реєстрації платника податку на додану вартість (форма №3-ПДВ), а також іншу корисну інформацію дивіться на нашому сайті за посиланням.

- Форму заяви затверджено Наказом Мінфіну від 14.11.2014 №1130 (зі змінами, внесеними згідно з наказом Мінфіну від 03.09.2024 №424).

- Ще більше бланків звітності, договорів, типових форм, заяв і первинних документів (усього понад 900 бланків та типових форм) ви знайдете на нашому сайті у розділі бланків.

- Усі новини від редакції «Дебет-Кредит» щодо ПДВ дивіться за посиланням.

Про те, в яких випадках відбувається анулювання реєстрації платника ПДВ та наслідки такого анулювання, ми докладно розповіли в статті за посиланням.

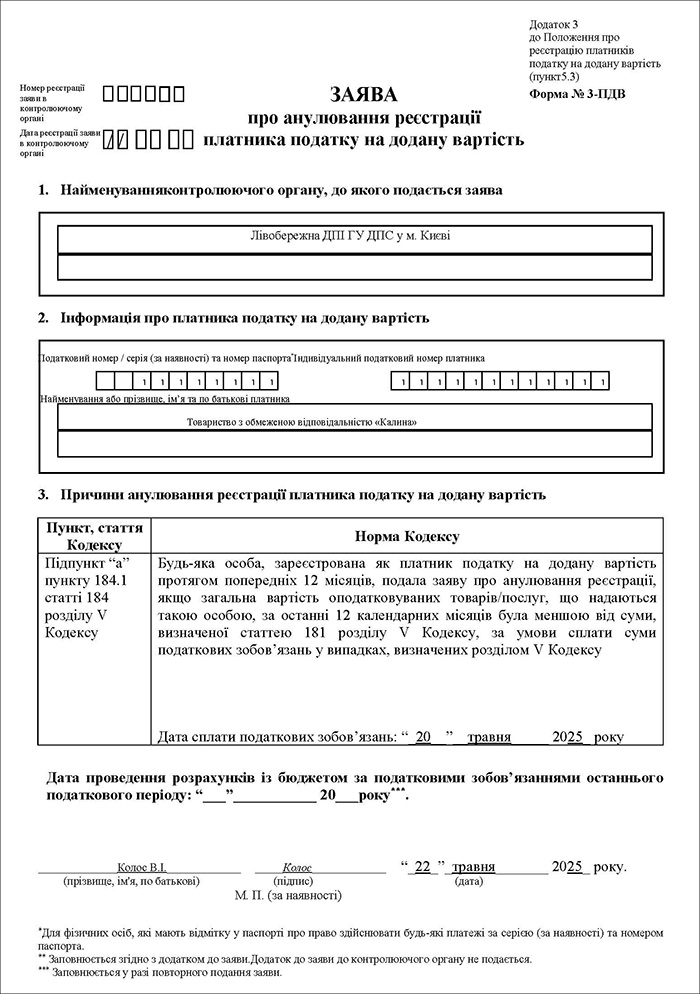

А зараз розповімо про те, як скласти Заяву про анулювання реєстрації платника податку на додану вартість (далі — Заява).

Хто подає Заяву?

Цю Заяву подають зареєстровані платники ПДВ для анулювання такої реєстрації.

Кому подається Заява?

Заява подається органу ДПС за місцем основного обліку платника ПДВ.

А кому подати Заяву з ТОТ?

В умовах дії правового режиму воєнного стану територіальні органи ДПС, розташовані на ТОТ не можуть здійснювати своїх повноважень, у тому числі повноважень щодо реєстрації/анулювання реєстрації платників ПДВ.

Для забезпечення безперебійної роботи територіальних органів ДПС у період воєнного стану в Україні повноваження територіальних органів ДПС, у роботі яких встановлено простій, закріплені за іншими територіальними органами.

Отже, суб’єкт господарювання, який перебуває на обліку на тимчасово окупованих територіях або на територіях, де ведуться бойові дії, з метою анулювання своєї реєстрації як платника ПДВ може подати Заяву засобами електронного зв’язку в електронній формі.

У розділі 1 Заяви платник зазначає найменування контролюючого органу, в якому він перебуває на обліку.

Заяву розглядатиме територіальний орган ДПС, за яким закріплено виконання повноважень щодо реєстрації/анулювання реєстрації платників ПДВ територіального органу ДПС, у роботі якого встановлено простій. Ми про це написали за посиланням.

В яких випадках складають і подають Заяву?

Незважаючи на те що теоретично будь-яка заява потрібна для фіксації бажання особи, яка її подає, на практиці цю Заяву складають не тільки у разі добровільної відмови від статусу платника ПДВ.

Весь перелік випадків, у яких подається Заява, зазначено в ній самій (у додатку до неї). Унаочнимо його в таблиці.

Таблиця

Причини анулювання реєстрації платника податку на додану вартість

| Пункти, статті ПКУ | Норма ПКУ |

| Підпункт «а» пункту 184.1 статті 184 розділу V ПКУ | Будь-яка особа, зареєстрована як платник податку на додану вартість протягом попередніх 12 місяців, подала заяву про анулювання реєстрації, якщо загальна вартість оподатковуваних товарів/послуг, що надаються такою особою, за останні 12 календарних місяців була меншою від суми, визначеної статтею 181 розділу V ПКУ, за умови сплати суми податкових зобов’язань у випадках, визначених розділом V ПКУ |

| Підпункт «б» пункту 184.1 статті 184 розділу V ПКУ | Особа прийняла рішення про припинення та затвердила ліквідаційний баланс, передавальний акт або розподільчий баланс відповідно до законодавства за умови сплати суми податкових зобов’язань із податку у випадках, визначених розділом V ПКУ |

| Підпункт «в» пункту 184.1 статті 184 розділу V ПКУ | Фізична особа — підприємець є платником єдиного податку за фіксованою ставкою відповідно до пункту 293.2 статті 293 розділу XIV ПКУ |

| Підпункт «в» пункту 184.1 статті 184 розділу V ПКУ | Особа є платником єдиного податку за ставкою, що не передбачає сплати податку на додану вартість відповідно до підпункту 2 пункту 293.3 статті 293 розділу XIV ПКУ, і не переходить у встановленому Кодексом порядку на сплату єдиного податку за ставкою, що передбачає сплату податку на додану вартість |

| Підпункт «в» пункту 184.1 статті 184 розділу V ПКУ | Фізична особа — підприємець, яка провадить діяльність з виробництва, постачання, продажу (реалізації) ювелірних та побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння та для якої ставка єдиного податку відповідає абзацу четвертому пункту 293.3 статті 293 розділу XIV ПКУ |

| Підпункт «в» пункту 184.1 статті 184 розділу V ПКУ | Фізична особа — підприємець є платником єдиного податку третьої групи та відповідно до підпункту 298.1.5 пункту 298.1 статті 298 розділу XIV ПКУ самостійно переходить на сплату єдиного податку, встановленого для першої або другої групи |

| Підпункт «в» пункту 184.1 статті 184 розділу V ПКУ | Платник єдиного податку третьої групи відповідно до підпункту 298.1.5 пункту 298.1 статті 298 розділу XIV ПКУ самостійно обирає ставку єдиного податку, встановлену для третьої групи, яка включає податок на додану вартість до складу єдиного податку |

| Підпункт «г» пункту 184.1 статті 184 розділу V ПКУ | Особа, зареєстрована як платник податку на додану вартість, протягом 12 послідовних податкових місяців не подає контролюючому органу декларації з податку на додану вартість та/або подає таку декларацію (податковий розрахунок), яка (який) свідчить про відсутність постачання/придбання товарів, здійснених з метою формування податкового зобов’язання чи податкового кредиту (непотрібне закреслити) |

| Підпункт «ґ» пункту 184.1 статті 184 розділу V ПКУ | Установчі документи особи, зареєстрованої як платник податку на додану вартість, визнані рішенням суду недійсними |

| Підпункт «д» пункту 184.1 статті 184 розділу V ПКУ | Господарським судом винесено ухвалу про ліквідацію юридичної особи — банкрута |

| Підпункт «е» пункту 184.1 статті 184 розділу V ПКУ | Платник податку на додану вартість ліквідується за рішенням суду (фізична особа позбувається статусу суб’єкта господарювання) |

| Підпункт «е» пункту 184.1 статті 184 розділу V ПКУ | Особу звільнено від сплати податку на додану вартість за рішенням суду |

| Підпункт «е» пункту 184.1 статті 184 розділу V ПКУ | Податкову реєстрацію особи анульовано (скасовано, визнано недійсною) за рішенням суду |

| Підпункт «є» пункту 184.1 статті 184 розділу V ПКУ | Фізична особа, зареєстрована як платник податку на додану вартість, померла, її оголошено померлою, визнано недієздатною або безвісти відсутньою, обмежено її цивільну дієздатність |

| Підпункт «з» пункту 184.1 статті 184 розділу V ПКУ | Припинено дію договору про спільну діяльність, договору управління майном, угоди про розподіл продукції (для платників податку, зазначених у підпунктах 4, 5 і 8 пункту 180.1 статті 180 розділу V ПКУ) |

| Підпункт «з» пункту 184.1 статті 184 розділу V ПКУ | Закінчився строк, на який утворено особу, зареєстровану як платника податку на додану вартість |

Чи в усіх зазначених випадках без Заяви не обійтися? Ні, іноді анулювання реєстрації платника ПДВ відбувається, так би мовити, автоматично.

Наприклад, за такою підставою, як добровільне рішення платника, — підставою для анулювання може бути лише ця Заява.

За бажанням платника. Особа, зареєстрована як платник ПДВ протягом попередніх 12 місяців, подає Заяву про анулювання реєстрації у зв’язку з тим, що загальна вартість оподатковуваних товарів/послуг, які нею надавалися за останні 12 календарних місяців, була меншою за 1 млн грн (ст. 181 ПКУ), та за умови сплати суми податкових зобов’язань (пп. «а» п. 184.1 ПКУ). Датою анулювання буде дата подання Заяви.

Але подекуди для анулювання реєстрації платника ПДВ можна обійтися і без Заяви.

Ліквідація платника. Ця підстава застосовується, якщо особа, зареєстрована як платник ПДВ, ухвалила рішення про припинення та затвердила ліквідаційний баланс, передавальний акт або розподільчий баланс за умови сплати суми податкових зобов’язань (пп. «б» п. 184.1 ПКУ). Датою анулювання буде дата подання Заяви або дата ухвалення органом ДПС рішення про анулювання ПДВ-реєстрації на підставі даних з ЄДР.

Перехід на ставку ЄП 5%. Ця підстава застосовується, якщо особа, зареєстрована як платник ПДВ, реєструється як платник єдиного податку, умова сплати якого не передбачає сплати ПДВ. Підставою для анулювання може бути як Заява від платника, так і рішення органу ДПС на підставі заяви про перехід на ставку 5%, у якій платник робить відповідну позначку. Датою анулювання буде останній день звітного періоду, який передує переходу суб’єкта господарювання на єдиний податок без ПДВ.

Чи можуть податківці відмовити в анулюванні реєстрації?

Можуть, якщо Заяву складено неправильно.

Або якщо на таке анулювання немає законодавчих підстав!

Тож, складаючи Заяву, уважно обирайте підставу для анулювання реєстрації платником ПДВ. І вивчайте норму ПКУ, якою цю підставу встановлено, — вона містить вимоги, яким має відповідати платник ПДВ для анулювання реєстрації.

Заяву подають лише в електронній формі!

Заяву можна подати засобами електронного зв’язку в електронній формі.

При цьому треба дотримуватися порядку, визначеного законами України «Про електронні документи та електронний документообіг» та «Про електронну ідентифікацію та електронні довірчі послуги». Тобто керівник або інша уповноважена особа, які складатимуть Заяву, повинні підписати її електронним підписом. А скласти Заяву треба буде у програмному забезпеченні за форматом звіту, який розробили податківці.

Зокрема, Заяву можна подати засобами інформаційно-комунікаційної системи Електронний кабінет (https://cabinet.tax.gov.ua) або інформаційно-комунікаційної системи «Єдине вікно подання електронної звітності».

А от у Дії наразі такої послуги немає (хоча реєстрація платника ПДВ у ній є).

Заповнення Заяви

Рядок 1. Найменування контролюючого органу, до якого подається заява, — найменування органу ДПС, у якому платник перебуває на обліку.

Рядок 2. Інформація про платника податку на додану вартість — власні прізвище, ім’я та по-батькові ФОПа і податковий номер — реєстраційний номер облікової картки платника податків (або серія та номер паспорта громадянина України, якщо він відмовився від індивідуального податкового номера і про це в паспорті зроблено відповідну відмітку).

Юрособи в цьому рядку зазначають власне найменування та податковий номер (що відповідає ЄДРПОУ).

І ФОП, і ЮО наводять у цьому самому рядку й індивідуальний податковий номер платника ПДВ.

Рядок 3. Причини анулювання реєстрації платника податку на додану вартість — відповідна норма ПКУ, її пункт та стаття за ПКУ. Тут вигадувати не потрібно — ці дані беремо з додатка до Заяви!

Але в цьому самому рядку наводиться й Дата сплати податкових зобов’язань. А нижче і Дата проведення розрахунків із бюджетом за податковими зобов’язаннями останнього податкового періоду. Як зазначити ці дані і чим вони різняться?

Перша графа — обов’язкова для заповнення завжди. Друга графа — заповнюється тільки у разі повторного подання Заяви, якщо було виявлено неврегульовані ПЗ.

У Заяві платник податку повинен проставити, зокрема, дату сплати податкових зобов’язань.

Під датою сплати податкових зобов’язань тут мається на увазі дата сплати податкових зобов’язань, які задекларовані платником у поданій податковій декларації за останній звітний (податковий) період.

Якщо платник ПДВ, який подав Заяву у випадках, визначених підпунктами «а», «б» п. 184.1 ПКУ, не провів розрахунків із бюджетом за податковими зобов’язаннями останнього податкового періоду, орган ДПС протягом 10 к. д. після надходження Заяви звертається до особи з письмовою пропозицією подати нову Заяву після проведення розрахунків із бюджетом.

Після проведення розрахунків із бюджетом платник податку подає Заяву повторно. Ось у цьому випадку в графі «Дата проведення розрахунків із бюджетом за податковими зобов’язаннями останнього податкового періоду» зазначає дату сплати податкових зобов’язань, і така дата має відповідати даті розрахунку з бюджетом останнього періоду.

Докладніше про це читайте за посиланням.

А про те, що фіксувати в цих датах, якщо в останній декларації не було визначено суми ПДВ до сплати, читайте в консультації ДПСУ за посиланням.

Рядок 4. Дані про розгляд заяви контролюючим органом та анулювання реєстрації платника податку на додану вартість.

Цей рядок заповнюють податківці!

У ньому зазначаються результати розгляду Заяви:

— анулювання реєстрації платника ПДВ;

— відмова від анулювання реєстрації;

— пропозиція подати Заяву наново.

Зразок заповнення Заяви при добровільному анулюванні реєстрації платником ПДВ (Завантажити)