Що таке розрахункова операція?

Почнімо від самого початку, а саме з визначення поняття розрахункової операції, що це таке і чим розрахункова операція відрізняється від інших розрахунків.

Відповідно до ст. 2 Закону про РРО розрахункова операція (далі за текстом — РО) — це приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо за місцем реалізації товарів (послуг), видача готівкових коштів за повернутий покупцем товар (ненадану послугу), а у разі застосування банківської платіжної картки — оформлення відповідного розрахункового документа щодо оплати в безготівковій формі товару (послуги) банком покупця або, у разі повернення товару (відмови від послуги), оформлення розрахункових документів щодо перерахування коштів у банк покупця.

Таке визначення розрахункової операції діє з 15.08.2000 р. і відтоді не змінювалося. До цієї дати через РРО реєструвалося тільки отримання готівки, а з 15 серпня 2000 р. РРО реєструє як готівкові, так і безготівкові оплати від покупців. Уже більше ніж 21 рік РРО — це не тільки про готівку.

Звісно, за 21 рік відбулося багато змін у законодавстві, істотно змінилися банківські технології, а формулювання визначення РО не змінилося. Тож на практиці виникають суперечки і непорозуміння щодо того, які із сучасних операцій відносити до розрахункових, а які — ні. Навіть контролюючі органи не дають точних орієнтирів у цьому питанні.

Розберемо визначення РО на окремі цеглинки. Для наочності будемо називати сторони операції «продавець» та «покупець», а предметом операції може бути товар або послуга.

Одночасність продажу товару/послуг та їх оплати

Для повного розуміння суті розрахункової операції потрібно розглянути момент, коли відбувається передача товару/надання послуги та отримання оплати за товар/послугу.

На замітку!

Не випадково у визначенні РО немає слова «роботи». За ст. 837 ЦКУ за договором підряду одна сторона (підрядник) зобов’язується на власний ризик виконати певну роботу за завданням другої сторони (замовника), а замовник зобов’язується прийняти й оплатити виконану роботу. Тобто, щоб виконати роботу, потрібен певний час. Після виконання роботи замовник приймає її результат і оплачує. Тож у разі виконання та оплати робіт розрахункових операцій не виникає. Прикладом цього може бути ремонт приміщень, коли виконання роботи та її оплата не можуть збігатися в просторі та в часі, а робота не «споживається в процесі вчинення певної дії або здійснення певної діяльності», вона має певний результат — відремонтоване приміщення. Оплата робіт відбувається після їх закінчення та приймання.

Але, з огляду на сталу позицію податківців, у разі отримання оплати за роботи в готівковій формі або з використанням платіжних карток усе-таки доведеться реєструвати такі оплати через РРО.

Розрахункова операція виникає під час розрахунків із покупцем/клієнтом за товари чи послуги, коли надання товару/послуги відбувається одночасно з отриманням оплати за такий товар/послугу. Продавець надає покупцю/клієнту товар чи послугу і водночас отримує оплату за це. Унаслідок таких операцій у сторін не виникає заборгованості, ніхто нікому нічого не заборгував, товарно-грошові відносини сторін починаються і закінчуються одномоментно. Продавцю і покупцю не потрібно ідентифікувати один одного, аби потім стежити за заборгованістю. Це і є усна форма договору, описана у ст. 206 ЦКУ: «усно можуть вчинятися правочини, які повністю виконуються сторонами у момент їх вчинення».

У разі коли товар передається покупцю одночасно з отриманням оплати за нього і це відбувається одночасно і в одному місці, жодних питань немає — це розрахункова операція. З послугами так само, адже послуга споживається в процесі вчинення певної дії або провадження певної діяльності (ст. 901 ЦКУ). Класичний приклад — побутові послуги, які оплачуються одночасно з їх наданням.

Це важливо для розуміння сутності РО — одночасність обміну товару/послуг на їх оплату. Власне, саме тому операція і називається розрахунковою — всі розрахунки проведено під час надання товару/послуги.

Проте на практиці податківці ігнорують цей момент і вважають розрахунковою операцією всі операції, пов’язані з прийманням від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо без прив’язки до моменту і місця реалізації товарів/послуг. Звідси випливають їхні вимоги формувати чек РРО в таких випадках:

— під час відправлення товару поштою на умовах післяплати. Чек РРО формується у момент відправлення товару;

— під час отримання повної або часткової передплати за товар/послугу, які будуть надані пізніше. Ця позиція податківців не нова — ми писали про це ще в «ДК» №45/2017.

Зважаючи на таку позицію податківців, яку вони змінювати не мають наміру, надалі будемо класифікувати розрахункову операцію саме за способом розрахунку, тобто як саме було отримано оплату за товар/послугу, не беручи до уваги те, чи було надано товар/послугу одночасно з отриманням оплати.

Які форми оплати належать до «розрахункових» форм?

Тож які форми оплати точно визначають розрахункову операцію? Як відрізнити «розрахункову» оплату від «нерозрахункової»? Знову дивимося визначення розрахункової операції: «приймання від покупця готівкових коштів, платіжних карток, платіжних чеків, жетонів тощо».

Приймання від покупця готівки — це готівкова розрахункова операція. Що таке готівка, визначено у п. 3 Положення №148: готівка — це грошові знаки національної валюти України (банкноти і монети, у тому числі розмінні, обігові, пам’ятні банкноти та монети, які є платіжними засобами). Тож якщо СГ приймає готівку від покупця за товари/послуги, то він зобов’язаний зареєструвати таку оплату через РРО. Крім приймання готівки, жодні інші операції не «прирівнюються» до готівкових і такими не є.

Приймання від покупця платіжних чеків. Позаяк, як ми наголосили вище, визначення розрахункової операції прийняте ще 2000 року, то нині поняття «платіжного чека» вже не міститься у чинному законодавстві і цього виду розрахункових операцій вже немає.

Приймання від покупця жетонів. Жетони також уже відійшли в минуле. Зокрема, ще нещодавно жетони використовувалися як платіжні засоби для проїзду в транспорті або у гральних закладах, проте і в цих сферах уже настали зміни — жетони у транспорті замінено на інші засоби, а роботу гральних закладів припинено.

Приймання від покупця платіжних карток. І ось ми підійшли до найцікавішого — безготівкових розрахункових операцій, які полягають у прийманні від покупця платіжних карток. Позаяк готівка в цьому разі не використовується, то така операція є безготівковою розрахунковою операцією. Це підтверджує і п. 6 розділу ІІІ Положення №705: переказ, ініційований з використанням електронного платіжного засобу для зарахування коштів на рахунок отримувача, є безготівковим розрахунком. А згідно з визначенням РО в Законі про РРО він належить до розрахункових операцій.

Надалі поговоримо про це докладно.

Продавець дав покупцю номер своєї платіжної картки для оплати за товар/послугу

По-перше, розрахункова операція — це виключно приймання карток від покупців, а не прийняття продавцем коштів «на свою картку». Нині поширена така точка зору, що якщо продавець дав покупцю лише номер своєї платіжної картки і покупець сплатив продавцю за цим номером, то це розрахункова операція, тому що платіж надійшов «на картку» продавцю (начебто при цьому використовується картка, а чия вона, — до уваги не береться). Навіть комітет ВРУ з питань фінансів у листі від 30.12.2021 р. №04-32/10-2021/409504 (див. «ДК» №1-2/2022) у відповіді на запитання 4 пише: «РРО/ПРРО не застосовується у разі оплати покупцем коштів виключно на поточний рахунок фізичної особи — підприємця, крім карткового, оскільки така операція не є розрахунковою, тобто продавець надає покупцю повні банківські реквізити для здійснення оплати (поточний рахунок у форматі IBAN)». І податківці у ЗІР також допускають хибну думку про «карткові» рахунки продавців.

Насправді це не так. Нині немає окремих «карткових» рахунків, бо їх скасували з 1 січня 2019 року, про що ми писали у статті «Корпоративна картка або картка-ключ» у «ДК» №46/2019. А саме: на підставі постанови НБУ від 21.12.2018 р. №143 з Плану рахунків банку вилучено рядки 427 та 439, у яких містилися рахунки 2605 «Кошти на вимогу суб’єктів господарювання для здійснення операцій з використанням платіжних карток» та 2625 «Кошти на вимогу фізичних осіб для здійснення операцій з використанням платіжних карток». Ці рахунки з 01.01.2019 р. вже не використовуються, тож тепер уже немає так званих карткових рахунків. До поточного рахунку фізособи або СГ може емітуватися платіжна картка, а може й не емітуватися. Також до одного рахунку може емітуватися кілька карток або одна картка до кількох рахунків (див. п. 4 та 5 розділу ІІІ Положення №705).

Як випливає з визначення поняття «платіжна картка» , вона зазвичай дає можливість саме оплачувати товари/послуги та знімати готівку. Про приймання коштів на рахунок за допомогою картки продавця тут не йдеться.

Визначення понять

Електронний платіжний засіб — платіжний інструмент, який надає його держателю можливість за допомогою платіжного пристрою отримати інформацію про належні держателю кошти та ініціювати їх переказ (п. 1.14 ст. 1 Закону про платіжні системи).

Платіжна картка — це електронний платіжний засіб у вигляді емітованої в установленому законодавством порядку пластикової чи іншого виду картки, що використовується для ініціювання переказу коштів з рахунку платника або з відповідного рахунку банку з метою оплати вартості товарів і послуг, перерахування коштів зі своїх рахунків на рахунки інших осіб, отримання коштів у готівковій формі в касах банків через банківські автомати, а також здійснення інших операцій, передбачених відповідним договором (п. 1.14 ст. 1 Закону про платіжні системи).

Кожна платіжна картка емітується до певного рахунку, на якому зберігаються кошти держателя картки, і, відповідно, цій картці відповідає цей рахунок. Нині номери рахунків формуються тільки у форматі IBAN (International Bank Account Number) — міжнародний номер банківського рахунку. Тож іншого формату номера рахунку в Україні немає. Отже, кожна картка однозначно пов’язана з певним рахунком її власника, і за номером картки банк може ідентифікувати рахунок, до якого вона емітована, а кошти будуть переказані продавцю саме на такий рахунок IBAN.

На практиці відбувається так: продавець дає покупцю номер своєї картки, яка емітована до його рахунку, номер якого у форматі IBAN містить цифри «2600» (у Плані рахунків банку — це кошти на вимогу суб’єктів господарювання). Далі покупець за цим номером картки може переказати кошти на рахунок продавця, до якого емітована ця картка. Жодного приймання карток від покупця тут не відбувається, продавець отримує кошти від покупця на свій рахунок IBAN. Надати номер картки — це просто зручніший спосіб надати покупцю свої платіжні реквізити. При цьому покупець сам обирає спосіб оплати: зі свого рахунку через інтернет-банкінг, через касу банку чи ПТКС тощо.

Покупець як стороння особа жодним чином не може дізнатися, чи емітована картка до рахунку продавця, чи ні, поки сам власник рахунку не повідомить покупця про це.

Аналогічним чином відбувається зарахування заробітної плати на рахунки працівників за номерами їхніх платіжних карток.

Приклад Покупець замовив в інтернет-магазині книжку вартістю 300 грн. Продавець-ФОП повідомив покупцю номер картки, яка емітована до його підприємницього рахунку 5168747423547500. Покупець робить платіж зі свого рахунку через свій інтернет-банкінг. Банк видає покупцю повідомлення такого змісту або схожого: «Підтвердьте дію. Платіж на картку підприємства. Ви будете переадресовані на поповнення рахунку, до якого емітована картка». У разі згоди покупця система видає йому форму для здійснення платежу на рахунок ФОПа, в якій буде видно прізвище та код ФОПа, номер його рахунку в форматі IBAN, у цій формі також можна змінити призначення платежу та суму. Тобто покупець здійснює класичний переказ на рахунок ФОПа. Для здійснення цього переказу покупцю не потрібно знати строк дії картки продавця та її CVV-код (який має право знати лише сам власник картки).

При цьому сума оплати 300 грн не зменшується на суму банківських комісій. У загальному випадку комісію за цей переказ сплачує відправник, а отримувачу на рахунок буде зараховано всю суму платежу — 300 грн.

Висновок: якщо продавець дає покупцю номер своєї картки для оплати, банк ідентифікує рахунок отримувача за номером цієї картки і зараховує кошти на його рахунок за номером IBAN, до якого емітовано картку. Картка продавця при цьому перебуває у нього, і покупець жодним чином не може «використати» цю картку для здійснення переказу на рахунок, до якого вона емітована.

Як можна здійснювати «приймання від покупця платіжних карток»?

Операції з приймання від покупця платіжних карток забезпечує окремий учасник розрахунків — банк-еквайр. Відповідно до п. 2 розділу V Положення №705 еквайр зобов’язаний забезпечити технологічне, інформаційне обслуговування торговців (у контексті цієї статті — продавців) і проведення розрахунків із ними за операції, здійснені між торговцями та користувачами з використанням електронних платіжних засобів, на підставі договору. В Україні поширений еквайринг двох видів: з використанням POS-терміналів та інтернет-еквайринг.

Приймання оплати платіжними картками офлайн за допомогою POS-термінала здійснюється безпосередньо у точці продажу товарів/послуг. POS-термінал зчитує дані пластикової платіжної картки покупця або «електронної картки» — мобільного платіжного інструменту, який реалізований в апаратно-програмному середовищі мобільного телефону чи іншого бездротового пристрою користувача (п. 1.19-3 ст. 1 Закону про платіжні системи), та ініціює платіж з рахунку покупця на рахунок банку-еквайра. Відтак банк-еквайр перераховує всі прийняті платежі за день на рахунок продавця. Щоб використовувати POS-термінал, продавцю потрібно укласти договір еквайрингу з банком відповідно до п. 2 розділу V Положення №705.

Приймання оплати платіжними картками онлайн здійснюється за допомогою спеціальної програми, яка є програмним аналогом POS-термінала, так само як програмний РРО виконує функції «фізичного» РРО. Часто цю програму називають платіжним віджетом, який встановлюється на сайт продавця.

Як під’єднати платіжний віджет на сайт

Зазвичай алгоритм під’єднання платіжного віджета на сайт продавця включає такі етапи:

1) реєстрацію продавця у платіжній системі, обмін документами з банком-еквайром;

2) отримання підтвердження від еквайра й укладення договору еквайрингу (як і у попередньому випадку). На цьому етапі банк-еквайр отримує від продавця інформацію про нього та номер його рахунку в форматі IBAN;

3) встановлення і налаштування платіжного віджета на сайті продавця;

4) початок приймання платежів від покупців.

Віджет оплати виглядає як спливаюче вікно, яке вбудовано на сайті продавця і відкривається при натисканні на кнопку «Купити», «Оплатити» тощо. Покупець вводить дані своєї картки (номер, строк дії та CVV-код (опціонально) в новому спливаючому вікні, яке пов’язане з платіжною системою, до якої під’єднався продавець. Ось це і є «приймання від покупця платіжних карток», тільки не в магазині, а в Інтернеті. Порівняйте цю оплату з оплатою «на картку» продавця, яку ми показали у прикладі вище — нічого спільного.

Позаяк для застосування POS-термінала та платіжного віджета продавцю обов’язково потрібно укласти договір з еквайром, то сама собою еквайрингова операція у продавця не виникне. Не буває так, що покупець самовільно, за власним бажанням сплатить продавцю платіжною карткою, якщо продавець не має договору з еквайром і відповідно можливості прийняти картковий платіж.

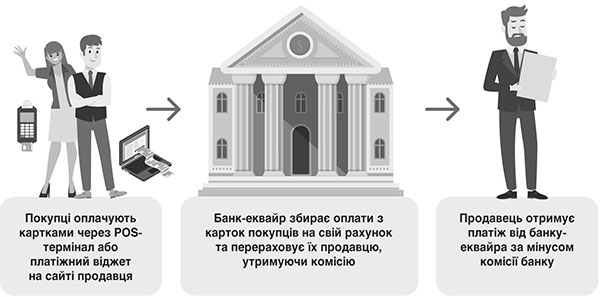

Схематично роботу еквайрингу та інтернет-еквайрингу можна показати так — див. схему.

Схема

Схема роботи еквайрингу та інтернет-еквайрингу

На жаль, податківці у коментованих консультаціях все ще ототожнюють інтернет-банкінг Приват24, Ощад24 тощо з еквайрингом, тож мета цієї статті — показати принципові відмінності між інтернет-банкінгом та еквайрингом.

Висновок: застосувати платіжну картку покупця для оплати можна тільки у два способи — за допомогою POS-термінала або платіжного віджета. Але для того щоб застосовувати обидва ці способи, продавець повинен укласти договір із банком-еквайром. Він самостійно обирає, з яким банком укласти договір еквайрингу та який спосіб (та матеріально-технічну базу) застосовувати для прийняття до оплати платіжних карток. Покупець може або погодитися із запропонованим способом, або утриматися від оплати. Комісію за переказ коштів сплачує продавець.

Де прочитати про еквайринг

Ми докладно писали про еквайринг у наших статтях:

— «РРО та безготівкові платежі» у «ДК» №45/2020;

— «Переказ коштів еквайром — окрема операція» у «ДК» №32/2021;

— «Податківці — про РРО, POS-термінали та ПТКС» у «ДК» №20/2021.

Приклади еквайрингових систем в Україні: LiqPay, Fondy, Platon, UAPAY, WayForPay.

Як бути з іншими формами безготівкової оплати?

Решта безготівкових операцій, які відбуваються в господарському обороті між продавцями та покупцями з метою оплати за товари, послуги і роботи, є переказом коштів з рахунку покупця на рахунок продавця без застосування платіжних карток.

Поняття переказу коштів визначено у п. 1.24 ст. 1 Закону про платіжні системи: переказ коштів — це рух певної суми коштів з метою її зарахування на рахунок отримувача або видачі йому у готівковій формі.

Ініціювання переказу (тобто розпорядження на переказ коштів) може здійснюватися способами, визначеними у ст. 21 Закону про платіжні системи, зокрема, шляхом:

— подання ініціатором до банку, в якому відкрито його рахунок, розрахункового документа — йдеться про подання до банку платіжного доручення в паперовій формі або в електронній формі через сервіс інтернет-банкінгу. До цього пункту належать платежі, ініційовані покупцями з використанням сервісів Приват24, Ощад24, monobank, інтернет-банкінг будь-якого іншого банку. Також сюди належить поповнення рахунку продавця за номером його картки, яке ми розглядали у прикладі вище. Покупець ініціює оплату на рахунок продавця у своєму інтернет-банкінгу. Платіжні картки (номер, строк дії, CVV-код) при цьому не застосовуються;

— подання платником до будь-якого банку документа на переказ готівки і відповідної суми коштів у готівковій формі — це платіж через касу банку;

— подання ініціатором до відповідної установи — учасника платіжної системи документа на переказ, що використовується у відповідній платіжній системі для ініціювання переказу, — тут маються на увазі операції у платіжних системах. Перелік важливих платіжних систем в Україні див. на сайті Нацбанку. Сюди входять, зокрема, поштові перекази, сервіси IPay, Easypay, Portmone та інші, які уможливлюють здійснення платежу на рахунок продавця за номером IBAN.

— використання держателем електронного платіжного засобу для: 1) оплати вартості товарів і послуг або 2) для отримання коштів у готівковій формі. Перше — це еквайрингова операція, яка є розрахунковою для потреб застосування РРО. Зверніть увагу: платіжну картку використовує саме її держатель (ще один аргумент на користь того, що оплата за номером картки іншого держателя не є розрахунковою операцією. Оплата «з картки» — розрахункова операція, оплата «на картку» — не розрахункова);

— надання клієнтом банку, що його обслуговує, належним чином оформленого доручення на договірне списання. Це — аналог першого пункту цього переліку, але тут розпорядження на здійснення переказу клієнт надає заздалегідь. Це також можна зробити за допомогою інтернет-банкінгу;

— внесення готівкових коштів для подальшого переказу за допомогою платіжних пристроїв. Сюди входять операції з використанням ПТКС тощо.

Це, в принципі, і всі способи, якими покупець може ініціювати безготівковий переказ на рахунок продавця, і тільки один із них потребує застосування РРО. У всіх випадках, крім еквайрингу, покупець сам обирає спосіб ініціювання платежу на рахунок продавця, і комісія банку лягає теж на покупця. Продавець отримує переказ на свій рахунок у повній сумі платежу і не може впливати на вибір покупцем способу оплати. Відповідно продавець і не повинен перейматися тим, в який спосіб оплатить йому покупець і чи це раптом не підведе його під монастир, тобто під застосування РРО.

Банки можуть використовувати різні балансові рахунки для проведення операцій клієнтів (див. План рахунків банку), зокрема:

— рахунок 2600 — кошти на вимогу суб’єктів господарювання. З цього рахунку, як правило, надходять перекази коштів від покупців-СГ, які ініційовані самим платником;

— рахунки 2620 та 2621 — кошти на вимогу фізосіб та кошти на вимогу суб’єктів незалежної професійної діяльності. З цих рахунків надходять перекази від покупців-фізосіб та самозайнятих фізосіб, ініційовані платниками;

— рахунки 2650 та 2654 — кошти на вимогу небанківських фінансових установ та кошти на вимогу небанківських фінансових установ, прийняті для подальшого переказу. Такі рахунки означають, що оплата проведена через небанківські фінансові установи, в тому числі через ПТКС, які не належать банкам. Якщо продавець не укладав договору еквайрингу з такими установами, платіж, отриманий через такі рахунки, не є розрахунковою операцією;

— рахунки 2902 та 2909 — кредиторська заборгованість за прийняті платежі та інша кредиторська заборгованість за операціями з клієнтами банку. Це операції з прийняття готівки до каси банку або операції через інтернет-банкінг (деякі банки проводять оплати через інтернет-банкінг саме через ці рахунки);

— рахунок 2920 — транзитний рахунок за операціями, здійсненими через банкомат. З цього рахунку надходять кошти, внесені покупцями через банківський ПТКС;

— рахунок 2924 — транзитний рахунок за операціями, здійсненими з використанням платіжних карток. З цього рахунку і надходять кошти від банку-еквайра, з яким у продавця укладено договір еквайрингу. Проте з нього можуть надійти й інші платежі, що не є еквайринговими операціями — все залежить від банку.

Але цей перелік не вичерпний і тому може використовуватися лише як орієнтир, а остаточне рішення слід приймати виходячи зі суті операції, а не з номера рахунку, з якого надійшли кошти.

Ознаки розрахункової операції

Хоча, як ми показали вище, до безготівкових розрахункових операцій належать лише еквайрингові платежі, відрізнити розрахункову операцію від інших платежів слід за такими ознаками:

— платежі, які надійшли не від покупця, а від банку-еквайра згідно з укладеним з ним договором за мінусом комісії банку з подальшим розшифруванням щодо кожної трансакції, — це розрахункові операції;

— платежі, які надійшли не за договором з банком-еквайром та без утримання з них комісії банку, — не розрахункові операції.

Аналогічну думку бачимо в роз’ясненні податківців — платежі через онлайн-банкінг не реєструються через РРО, а в іншому вони помилково вважають, що платежі, здійснені через інтернет-банкінг, потрібно реєструвати через РРО.

Висновок: ми вважаємо, що вимоги податківців реєструвати через РРО операції, які здійснюються покупцями через інтернет-банкінг, через каси банків та через банківські ПТКС, є безпідставними. Якщо продавець не укладав договору еквайрингу, всі надходження на його рахунок не є розрахунковими операціями.

Що робити у разі торгівлі на вебсайті?

Про торгівлю товарами через Інтернет ми вже писали у статті «При оплаті через Інтернет потрібен РРО: ВС» у «ДК» №23/2021.

Як правило, за наявності інтернет-магазину продавці встановлюють на сайт платіжний віджет та укладають договір еквайрингу. У цьому разі всі платежі, отримані через такий віджет, реєструються через РРО.

Якщо на сайті продавця немає платіжного віджета, продавцю доводиться повідомляти покупцям свої платіжні реквізити — номер рахунку в форматі IBAN або номер картки. Усі безготівкові платежі, які надійдуть на рахунок за цими реквізитами, через РРО реєструвати не потрібно.

Зокрема, якщо продавець має договір еквайрингу і на сайті встановлено платіжний віджет, то всі оплати через цей віджет реєструються через РРО. Нині програмні РРО дозволяють автоматично реєструвати такі платежі. І якщо деякі покупці сплачуватимуть за товари з використанням номера рахунку в форматі IBAN або за номером картки продавця, реєструвати такі оплати через РРО не потрібно.

Щодо послуг, які надаються дистанційно через Інтернет, є виняток: оплати за послуги — як за допомогою платіжних карток, так і іншими способами — можна не реєструвати через РРО.

ФОПи і самозайняті

Нагадаємо, що ФОПи — платники єдиного податку І групи звільнені від застосування РРО під час приймання від покупців готівки та платіжних карток (п. 296.10 ПКУ).

Решта ФОПів — платники єдиного податку ІІ, ІІІ, IV груп та «загальносистемники» повинні застосовувати РРО, але тільки у разі здійснення ними розрахункових операцій.

Самозайняті фізособи без статусу ФОП (адвокати, нотаріуси, оцінювачі, арбітражні керуючі, лікарі, аудитори та ін.) не належать до суб’єктів господарювання, тому Закон про РРО на них не поширюється взагалі.

Чи потрібен РРО, якщо СГ не здійснює розрахункових операцій?

Тут принцип простий: якщо ви здійснюєте розрахункові операції, які потребують реєстрації через РРО, — то вам потрібно придбати РРО, укласти договір із сервісним центром та зареєструвати цей РРО. Для реєстрації РРО до податкової подається реєстраційна заява за встановленою формою. Після реєстрації РРО через нього потрібно реєструвати розрахункові операції. Якщо суб’єкт господарювання змінює види діяльності і більше не здійснює розрахункових операцій, він може скасувати реєстрацію РРО. Те саме стосується і ПРРО.

Якщо ви не маєте розрахункових операцій, вам не потрібно придбавати РРО/ПРРО, реєструвати його в податковій, а також не потрібно подавати до податкової заяви чи повідомлення про це.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- ЦКУ — Цивільний кодекс України від 16.01.2003 р. №435-IV.

- Закон про платіжні системи — Закон України від 05.04.2001 р. №2346-III «Про платіжні системи та переказ коштів в Україні».

- Закон про РРО — Закон України від 06.07.1995 р. №265/95-ВР «Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг».

- Положення №705 — Положення про порядок емісії електронних платіжних засобів і здійснення операцій з їх використанням, затверджене постановою НБУ від 05.11.2014 р. №705.