Податківці в IПК від 01.11.2021 р. №4138/IПК/99-00-04-03-03-06 (див. «ДК» №47/2021) роз'яснили, що працюючий ФОП може сплачувати за себе ЄСВ лише у місяцях, за які роботодавець сплатив за нього ЄСВ у розмірі, меншому за мінімальний страховий внесок. Розгляньмо такі випадки докладніше.

Насамперед нагадаємо, що підприємці-«єдинники» місячну суму ЄСВ за себе визначають самостійно. Але така сума не може бути більшою за максимальний і меншою за мінімальний розмір.

Максимальний розмір дорівнює добутку 15 мінімальних розмірів заробітної плати (нині це 90000 грн, у грудні буде 97500 грн) та ставки ЄСВ 22% — тобто 19800 грн нині і 21450 грн у грудні.

Розмір мінімального страхового внеску розраховується як добуток ставки 22% та розміру встановленої мінімальної заробітної плати за відповідний місяць (нині це 6000 грн, у грудні буде 6500 грн) — тобто 1320 грн нині і 1430 грн у грудні.

А підприємці-«єдинники», які мають основне місце роботи, звільняються від сплати за себе ЄСВ за місяці звітного періоду, за які роботодавець сплатив за них ЄСВ у розмірі, не меншому за мінімальний страховий внесок! Таке правило діє з 01.01.2021 р., коли набрали чинності зміни до Закону про ЄСВ

Але тут треба бути дуже уважними і контролювати, чи сплатив роботодавець ЄСВ, чи ні, і в якому розмірі. А якщо не сплатив або сплатив недостатньо? У такому разі діє наступне правило.

Такі підприємці обов'язково сплачують ЄСВ за себе в звичайному порядку за ті місяці, за які роботодавець за основним місцем роботи за них ЄСВ не сплатив (наприклад, якщо під час карантину підприємець цілий місяць перебував у відпустці без збереження зарплати).

А якщо ЄСВ роботодавець за основним місцем роботи сплатив, але в меншому розмірі, ніж мінімальний (наприклад, підприємець працевлаштувався не з першого числа такого місяця і внаслідок цього розмір нарахованої йому зарплати був меншим за мінімальний), підприємець може (!) сплатити за себе ЄСВ за цей місяць самостійно.

Але в якому розмірі сплачується ЄСВ у цих випадках? Знову ж таки, не більше за максимальний і не менше за мінімальний страховий внесок. Тобто жодних «доплат» і «різниць» — податківці на цьому тепер наполягають!

I ще одне, не менш важливе. У коментованій IПК від 01.11.2021 р. №4138/IПК/99-00-04-03-03-06 наголошується, що підприємці, платники єдиного податку, які мають основне місце роботи, можуть добровільно сплачувати за себе єдиний внесок лише за місяці звітного періоду, за які роботодавець сплатив за них страховий внесок у розмірі, меншому за мінімальний страховий внесок.

Таким чином, добровільна сплата єдиного внеску для підприємців, у тому числі тих, які обрали спрощену систему оподаткування і мають основне місце роботи (і за них сплачено ЄСВ у розмірі, не меншому за мінімальний), чинним законодавством не передбачена.

Якщо ФОП усе ж таки сплатив за такі місяці ЄСВ, то зазначені суми можуть бути визначені ним як суми помилково сплаченого єдиного внеску й або автоматично зараховані в рахунок майбутніх платежів єдиного внеску, або повернуті на підставі відповідної заяви. Форма заяви затверджена як додаток до Порядку №6.

Про повернення зайво сплачених платежів, у разі якщо платник податку прийняв рішення використовувати єдиний рахунок, ми писали в «ДК» №14/2021.

Приклад 1 ФОП, платник єдиного податку, з 1 жовтня 2021 року працевлаштувався на підприємстві за трудовим договором з окладом 8 тис. грн на місяць. Позаяк роботодавець починаючи з жовтня сплачує за таку особу страховий внесок у розмірі, не меншому за мінімальний (1320 грн), то як підприємець така особа починаючи з жовтня ЄСВ уже не сплачує (і не має права на добровільну сплату).

Приклад 2 ФОП, платник єдиного податку, з 20 жовтня 2021 року працевлаштувався на підприємство за трудовим договором з окладом 8 тис. грн. Відповідно, за жовтень роботодавець за таку особу сплатив ЄСВ з фактично нарахованої зарплати: 8000 : 20 х 9 х 22% = 792 грн.

Отже, за жовтень ФОП може сплатити ЄСВ за себе добровільно. При цьому сплатити ЄСВ він має у загальновстановленому розмірі — не меншому за мінімальний — 1320 грн! Не лише різницю між сплаченою роботодавцем сумою та мінімальним внеском, а весь мінімальний внесок (або більше, якщо бажає, але в межах 19800 грн).

За листопад і грудень підприємець уже за себе ЄСВ не сплачує, за умови що його роботодавець за ці місяці сплатить за нього внесок у розмірі, не меншому за мінімальний. Також наголосимо, що сплатити суму ЄСВ за жовтень 2021 року підприємець має у загальновстановлені терміни — не пізніше 19 січня 2022 року.

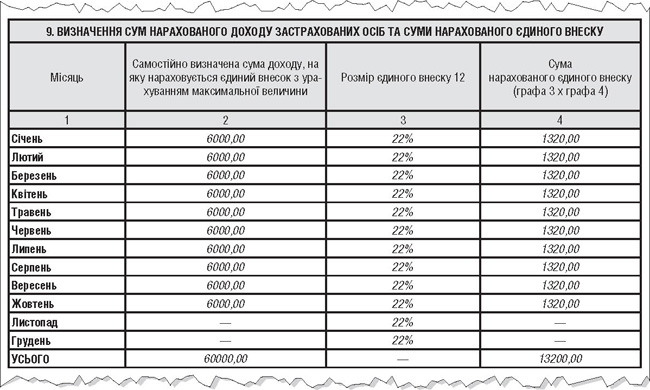

Заповнення таблиці у п. 9 додатка 1 Декларації підприємця — платника єдиного податку матиме такий вигляд, як показано у зразку.

Зразок

Заповнення таблиці у п. 9 додатка 1 Декларації підприємця — платника ЄП

Приклад 3 ФОП працює неповний робочий день (4 години на день) з окладом 8 тис. грн. Роботодавець сплачує ЄСВ таким чином: 880 грн — з фактично нарахованої заробітної плати (4000 грн) та 440 грн — доплата єдиного внеску до розміру мінімального страхового внеску. Позаяк роботодавець сплачує ЄСВ за цього працівника у розмірі, не меншому за мінімальний, то такій особі платити ЄСВ за себе не потрібно.

Увага: підприємці — платники єдиного податку, які мають основне місце роботи та за яких роботодавець сплатив єдиний внесок у розмірі, не меншому за мінімальний страховий внесок за всі календарні місяці звітного року, додаток 1 до Декларації не заповнюють та не подають.

Нормативна база

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Порядок №6 — Порядок зарахування у рахунок майбутніх платежів єдиного внеску на загальнообов'язкове державне соціальне страхування або повернення надміру та/або помилково сплачених коштів, затверджений наказом Мінфіну від 16.01.2016 р. №6.

Станіслав ГОРБОВЦОВ, «Дебет-Кредит»