Розгляньмо докладно, як повинен діяти підприємець для отримання допомоги з тимчасової непрацездатності чи допомоги у зв'язку з вагітністю та пологами від ФСС.

Нагадаємо, що з 2016 року всі підприємці сплачують за себе ЄСВ за єдиною ставкою 22%. Право на матеріальне забезпечення за рахунок ФСС мають застраховані особи. Отже, підприємці як застраховані особи можуть отримувати допомогу, зокрема:

1) з тимчасової непрацездатності;

2) у зв'язку з вагітністю та пологами;

3) на поховання.

Але тема цієї статті — лише перші два види зазначеної допомоги.

Лікарняні для ФОПа

Нагадаємо, що лікарняні в Україні виплачують як у випадку тимчасової втрати працездатності, не пов'язаної із нещасним випадком на виробництві або професійним захворюванням, так і у випадку, коли тимчасову втрату працездатності спричинили зазначені обставини.

Відповідно до ст. 18 Закону №1105, страхуванню у зв'язку з тимчасовою втратою працездатності підлягають, зокрема, фізичні особи — підприємці, особи, які провадять незалежну професійну діяльність.

Аналогічна норма щодо страхування від нещасного випадку міститься у ст. 35 Закону №1105.

Отже, наразі ФОП має право отримати допомогу з тимчасової непрацездатності та у зв'язку з вагітністю та пологами як безпосередньо від ФСС, так і від замовника робіт, послуг за договором цивільно-правового характеру (якщо на момент настання страхового випадку він працює за таким договором/договорами). При цьому ми не виключаємо випадку, коли людина зі статусом ФОПа одночасно перебуває і в трудових відносинах.

Допомога у зв'язку з вагітністю та пологами для ФОПа

Цей вид допомоги надається лише в межах страхування у зв'язку з тимчасовою втратою працездатності. Але правила її надання майже такі самі, як і для лікарняних:

1) підставою для виплати допомоги є листок непрацездатності (за сумісництвом або якщо місць звернення за допомогою кілька — копія такого листка з довідкою з місць попередньої виплати допомоги);

2) розраховується допомога за календарні дні непрацездатності (у цьому випадку — у зв'язку з вагітністю та пологами), включаючи святкові та неробочі дні;

3) оплачуються такі дні виходячи з середнього заробітку (доходу), що визначається згідно із Порядком №1266.

Але: якщо лікарняні виплачуються після відновлення працездатності (або продовження періоду лікарняного), тобто постфактум, то декретні виплачуються наперед. Така різниця обумовлена правилами складання підстави для виплат — листка непрацездатності.

I ще — розмір декретних не залежить від загального страхового стажу підприємця. А от від страхового стажу за останні 12 календарних місяців перед відкриттям листка непрацездатності — залежить, і дуже.

Покроковий алгоритм отримання допомоги від ФСС

Розгляньмо найпоширеніший спосіб отримання допомоги — це звернення ФОПа безпосередньо до ФСС.

Алгоритм дій ФОПа такий:

Крок 1. Оформлення у лікаря листка непрацездатності.

Крок 2. Розрахунок суми допомоги.

Крок 3. Відкриття в банку спецрахунку для отримання фінансування від ФСС.

Крок 4. Заповнення заяви-розрахунку.

Крок 5. Подання заяви-розрахунку до органу ФСС.

Крок 6. Отримання допомоги на спецрахунок.

Крок 7. Подання звітності про отримані та зняті із спецрахунку кошти.

Оформлення листка непрацездатності

Щодо першого кроку усе зрозуміло, оскільки в момент, коли потрібно отримати лікарняний, слід звернутися до медустанови та отримати листок непрацездатності.

Необхідно впевнитися у правильності його заповнення, адже листок непрацездатності, складений із помилками, не дає права на отримання допомоги.

Порядок заповнення цього документа встановлено Iнструкцією №532. Та необхідний мінімум, який варто перевірити при отриманні листка непрацездатності, — це правильність зазначення П. I. Б. підприємця, причини та періоду непрацездатності.

Розрахунок суми допомоги

Щодо лікарняних у зв'язку з тимчасовою втратою працездатності, не пов'язаною із нещасним випадком на виробництві або профзахворюванням, підприємець має знати, що вони діляться на два види:

1) оплата перших 5 днів тимчасової непрацездатності;

2) допомога з тимчасової непрацездатності.

Різниця між ними в тому, що перші 5 днів оплачує роботодавець. Отже, у разі хвороби підприємця ФСС оплачує дні непрацездатності починаючи з 6-го календарного дня.

Суми допомоги підприємець розраховує самостійно і зазначає їх у заяві-розрахунку (її форма є додатком 1 до Порядку №12).

Розраховуємо допомогу за формулою:

Д = ДВ х К,

де:

Д — сума допомоги;

ДВ — денна виплата;

К — кількість календарних днів непрацездатності, які оплачує ФСС.

Денна виплата розраховується так:

ДВ = Дсер х С : 100,

де:

Дсер — розмір середньоденного доходу;

С — відсоток оплати.

Середньоденний дохід розраховується діленням доходу, з якого сплачено ЄСВ у розрахунковому періоді (12 календарних місяців), на кількість календарних днів здійснення підприємницької діяльності в розрахунковому періоді. Останнє — це номінальний показник, адже ані вихідних, ані неробочих днів підприємець не має (вони гарантовані КЗпП для найманих працівників). По суті, це кількість календарних днів за такі місяці, у яких підприємець здійснював свою діяльність.

Відсоток оплати при цьому залежить від загального страхового стажу підприємця1.

1 Страховий стаж, зокрема, це згідно зі ст. 21 Закону №1105 період (строк), протягом якого особа підлягала страхуванню у зв'язку з ТВП та за який щомісяця сплачено нею та роботодавцем або нею страхові внески в сумі, не меншій за мінімальний страховий внесок.

Нагадуємо!

За ст. 24 Закону №1105 допомога з тимчасової непрацездатності виплачується застрахованим особам залежно від страхового стажу в таких розмірах:

1) 50 відсотків середньої заробітної плати (доходу) — застрахованим особам, які мають страховий стаж до трьох років;

2) 60 відсотків середньої заробітної плати (доходу) — застрахованим особам, які мають страховий стаж від трьох до п'яти років;

3) 70 відсотків середньої заробітної плати (доходу) — застрахованим особам, які мають страховий стаж від п'яти до восьми років;

4) 100 відсотків середньої заробітної плати (доходу) — застрахованим особам, які мають страховий стаж понад вісім років;

5) 100 відсотків середньої заробітної плати (доходу) — застрахованим особам, віднесеним до 1 — 3 категорій осіб, які постраждали внаслідок Чорнобильської катастрофи; одному з батьків або особі, що їх замінює та доглядає хвору дитину віком до 14 років, яка потерпіла від Чорнобильської катастрофи; ветеранам війни, постраждалим учасникам Революції Гідності та особам, на яких поширюється чинність Закону України «Про статус ветеранів війни, гарантії їх соціального захисту»; особам, віднесеним до жертв нацистських переслідувань відповідно до Закону України «Про жертви нацистських переслідувань»; донорам, які мають право на пільгу, передбачену статтею 10 Закону України «Про донорство крові та її компонентів»; особам, реабілітованим відповідно до Закону України «Про реабілітацію жертв репресій комуністичного тоталітарного режиму 1917 — 1991 років», із числа тих, яких було піддано репресіям у формі (формах) позбавлення волі (ув'язнення) або обмеження волі чи примусового безпідставного поміщення здорової людини до психіатричного закладу за рішенням позасудового або іншого репресивного органу.

А от допомога у зв'язку з вагітністю та пологами завжди виплачується у розмірі 100 відсотків (ч. 1 ст. 26 Закону №1105).

Iнформацію від ПФУ можна отримати як у паперовому, так і в електронному вигляді. ПФУ запроваджено новий сервіс надання електронних документів з підтвердженим QR-кодом. Сервіс надається для користувачів веб-порталу ПФУ, які увійшли на портал за допомогою електронного підпису.

Перевірити достовірність видачі електронних документів з QR-кодом можна через веб-портал електронних послуг ПФУ (https://portal.pfu.gov.ua) у розділі «Верифікація виданих документів».

Електронний документ з QR-кодом, підписаний електронним підписом ПФУ, є аналогом паперового документа, підписаного відповідальною особою в органі Фонду.

Відкриття спецрахунку

Для отримання коштів від Фонду слід відкрити окремий поточний рахунок у банку (саме його ми називаємо спецрахунком) відповідно до частини другої ст. 34 Закону №1105.

Для відкриття спеціального рахунку фізична особа — підприємець надає до банку документи, зазначені у п. 3.2 Iнструкції №492:

— заяву про відкриття поточного рахунку (додаток 4), підписану фізичною особою — підприємцем або її представником;

— картку зі зразками підписів (додаток 5).

Заповнення заяви-розрахунку

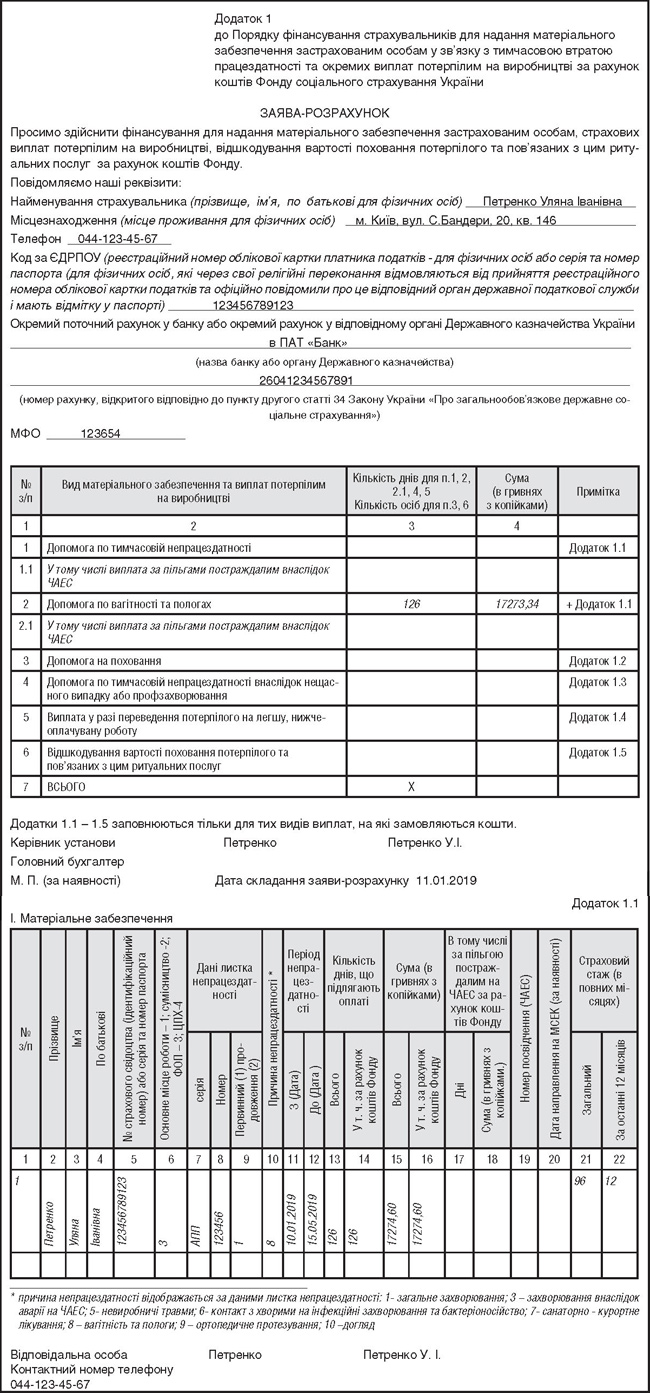

З 01.10.2018 р. фінансування допомоги від ФСС надається за формою заяви-розрахунку (незалежно від причини страхового випадку). Цю форму наведено у додатку 1 до Порядку №12, яка подається за місцем проживання ФОП.

Зверніть увагу!

Подекуди (наприклад, у Кременчуці) фахівці ФСС роз'яснюють, що з метою контролю за використанням коштів Фонду до заяви-розрахунку слід додати:

— копію заповненого листка непрацездатності;

— довідку з територіального органу ДФСУ про сплату єдиного внеску або копії квитанцій про сплату єдиного внеску за розрахунковий період;

— письмове повідомлення про відкриття окремого поточного рахунку для фінансування матеріального забезпечення.

Але таких вимог у Порядку №12 немає. Підставою для виплат від ФСС є безпосередньо сама заява-розрахунок.

Чинна форма заяви-розрахунку складається з трьох частин: заголовної та двох таблиць. У першій з них підприємець зазначає власні реквізити, зокрема і свого спецрахунку, на який очікує отримання коштів. У другій — вид та суму допомоги, за якою звертається до ФСС, а також кількість днів, за які вона надається. У третій (додаток 1.1) вже докладно описує характеристики такої допомоги:

— відомості про самого ФОПа як застрахованої особи (не забудьте поставити позначку 3 у графі 6 цієї таблиці!), зокрема і про його страховий стаж або статус «чорнобильця» (за наявності);

— дані з листка непрацездатності;

— суму допомоги тощо.

Отримання допомоги та її оподаткування

Строк розгляду заяви-розрахунку органами ФСС становить 10 робочих днів. Далі, якщо все гаразд, сума фінансування перераховується на спецрахунок. I підприємець повинен зняти її звідти протягом трьох робочих днів (перерахувати на свій непідприємницький рахунок), щоби таку суму коштів було використано! Iнакше її доведеться повернути Фонду (ч. 1 ст. 34 Закону №1105).

А ще постає запитання: які податки слід сплатити з отриманої допомоги і хто це має зробити? ДФСУ з цього приводу висловилася в індивідуальній податковій консультації від 19.12.2017 р. №3040/Ч/99-99-13-02-03-14/IПК.

Дохід у вигляді допомоги з тимчасової непрацездатності, який виплачується ФСС, не включається до доходу фізичної особи — підприємця, але оподатковується за загальними правилами, встановленими ПКУ для платників податків — фізичних осіб.

Податковий агент (у цьому випадку Фонд), який нараховує (виплачує, надає) оподатковуваний дохід на користь підприємця, зобов'язаний утримувати ПДФО (18%) та військовий збір (1,5%) зі суми такого доходу за його рахунок. Причому незалежно від системи оподаткування, на якій перебуває такий підприємець, — тобто це роз'яснення стосується і «єдинників».

Таким чином, Фонд, який виплачує допомогу з тимчасової непрацездатності, зобов'язаний виконати функції податкового агента в частині нарахування, утримання та сплати (перерахування) до бюджету за рахунок таких осіб ПДФО та військового збору і відобразити зазначену допомогу у ф. №1ДФ. А це означає, що ФОП-«єдинник» не зобов'язаний декларувати таку допомогу, а от ФОП-«загальник» повинен показати такий дохід у річній декларації, та вже не як підприємницькі, а як інші, вже оподатковані у джерела виплати, доходи (тобто у додатку Ф2 декларації ці суми не наводяться).

Зауважимо, що сума допомоги у зв'язку з вагітністю та пологами ПДФО і військовим збором не оподатковується.

При цьому суми допомоги з тимчасової непрацездатності, отримані фізичними особами — підприємцями, у тому числі тими, які обрали спрощену систему оподаткування, не є базою нарахування ЄСВ. Такою є думка податківців, і вона поширюється і на декретні виплати (відповідь із ЗIР, підкатегорія 301.04.02). Отже, в річному Звіті з ЄСВ ці суми допомоги ФОП теж не відображає.

Однак отримання лікарняних та декретних не позбавляє ФОПа обов'язку сплачувати за місяці, за які ФСС надав допомогу, ЄСВ за себе самостійно. Сума такого ЄСВ визначатиметься за загальними правилами, тобто як і в інших місяцях, коли такий підприємець працював, і не може бути меншою за мінімальний розмір страхового внеску.

Що ж до решти платежів до бюджету, то зекономити зможуть лише деякі платники єдиного податку. А саме: платники єдиного податку 1-ї і 2-ї груп, які не використовують працю найманих осіб, звільняються від сплати єдиного податку протягом одного календарного місяця на рік на час відпустки, а також за період хвороби, підтвердженої копією листка (листків) непрацездатності, якщо вона триває 30 і більше календарних днів (п. 295.5 ПКУ).

Iнформація про період щорічної відпустки і терміни тимчасової втрати працездатності з обов'язковим доданням копії листка непрацездатності подається за заявою у довільній формі (пп. 298.3.2 ПКУ).

Зразок 1

Подання повідомлення

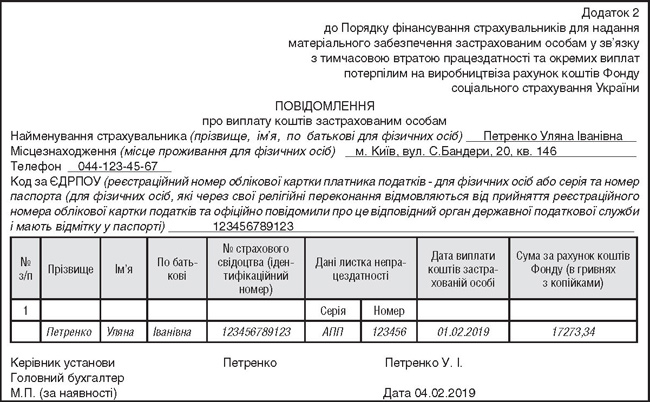

У Порядку №12 міститься вимога, якої раніше не було. Після проведення виплат за рахунок коштів Фонду страхувальник повинен надсилати повідомлення за формою, наведеною у додатку 2 до Порядку №12. Форма повідомлення досить проста, заповнювати її слід за змістом граф та рядків.

Подати повідомлення, як і заяву-розрахунок, можна як у паперовій формі (особисто або поштою), так і в формі електронного документа .

Повідомлення може бути надіслано у зручний для страхувальника час, але не пізніше завершення місяця з дня проведення виплат застрахованим особам.

Якщо повідомлення не буде надіслано протягом трьох місяців, у ФСС з'явиться привід завітати на позапланову перевірку щодо виплат.

Але проаналізувавши порядок подання цього повідомлення та саму його форму, доходимо висновку, що й тут питання щодо подання повідомлення ФОПом, якщо він отримав кошти для самого себе, є спірним: адже повідомлення подається страхувальником за застрахованих осіб, а не за самого себе. Та все ж останнє слово залишається за ФСС.

Проте доти, доки роз'яснень немає, краще все ж таки ці повідомлення надсилати. Тим паче що, як роз'яснює ФСС, запровадження таких повідомлень призвело до скасування звіту до ФСС за ф. №Ф4-ФСС з ТВП, а його за себе, як пояснювалося в листі ФСС з ТВП від 19.08.2016 р. №3.2-29-1435, мають подавати і самі підприємці — до IV кварталу 2018 року включно (до 21.01.2019 р.).

Чи треба ФОПам оформлювати протокол про призначення допомоги від ФСС?

Нещодавно фахівці ФСС видали лист від 13.09.2018 р. №2.4-15-2951, з якого випливає, що ФСС наполягає на наявності протоколу засідання комісії із соціального страхування/рішення уповноваженого щодо отримання допомоги від ФСС підприємцем навіть на самого себе! Iз цим автор аж ніяк не може погодитись.

ФСС — про протокол комісії у ФОПа

Рішення про призначення матеріального забезпечення та надання соціальних послуг приймається комісією (уповноваженим) із соціального страхування... або фізичною особою — підприємцем, особою, яка провадить незалежну професійну діяльність. <...>

При настанні страхового випадку у фізичної особи — підприємця рішення про призначення матеріального забезпечення приймає особисто фізична особа — підприємець, але враховуючи те, що нормами Закону №1105 не передбачено документального оформлення такого рішення, вважаємо, що при оформленні такого рішення доцільно використовувати фізичній особі — підприємцю форму протоколу засідання комісії із соціального страхування/рішення уповноваженого.

Лист ФСС від 13.09.2018 р. №2.4-15-2951

Що ж до ФОПів, які мають найманих працівників, певною мірою ще можна погодитися із цим листом, хоча саме Положення №13 таких вимог щодо підприємців не висуває і поширюється виключно на юросіб. Тобто тут ФОП уже сам вирішує, потрібен йому додатковий орган, який займатиметься призначенням допомоги його працівникам, чи ні. Але навіщо йому це потрібно в разі, коли він самостійно звертається до ФСС про допомогу на себе? Тим паче що ані Закон №1105, ані Положення №13 цього не вимагають?

Отже, ми вважаємо, що підстав для оформлення протоколу рішення комісії (уповноваженого) щодо отримання лікарняних чи декретних ФОПом на самого себе немає, а фахівці ФСС у цьому листі вимагають зайвого.

Приклад Жінка-ФОП (3-тя група платників ЄП) отримала листок непрацездатності на 126 календарних днів (з 10.01.2019 р. до 15.05.2019 р. включно), який підтверджує тимчасову непрацездатність у зв'язку з вагітністю та пологами. Вона розрахувала, що 137,09 — це середньоденний мінімальний розмір допомоги у зв'язку з вагітністю та пологами (4173,00 грн : 30,44). Загальний розмір допомоги, яку може отримати ФОП, становить 137,09 х 126 = 17273,34 грн.

Отже, крок 1 та крок 2 наведеного вище алгоритму зроблено. Далі ФОП відкриває спецрахунок у зручному для себе банку (крок 3) і переходить до кроку 4, а саме — до заповнення заяви-розрахунку. Як саме вона складається у цьому випадку, див. зразок 1.

Надалі ФОП отримує на спецрахунок кошти й повинен протягом трьох днів або зняти їх з рахунку як готівку, або перерахувати на свій інший рахунок. Після цього протягом місяця ФОП має подати повідомлення про використання коштів до ФСС (див. у зразку 2).

Зразок 2

Нормативна база

- КЗпП — Кодекс законів про працю України від 10.12.71 р. №322-VIII.

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон №1105 — Закон України від 23.09.99 р. №1105-XIV «Про загальнообов'язкове державне соціальне страхування».

- Iнструкція №492 — Iнструкція про порядок відкриття, використання і закриття рахунків у національній та іноземних валютах, затверджена постановою НБУ від 12.11.2003 р. №492.

- Iнструкція №532 — Iнструкція про порядок заповнення листка непрацездатності, затверджена наказом МОЗ, Мінпраці, ФСС з ТВП, ФСС від НВВ від 03.11.2004 р. №532/274/136-ос/1406.

- Положення №13 — Положення про комісію (уповноваженого) із страхування у зв'язку з тимчасовою втратою працездатності, затверджене постановою правління Фонду соціального страхування України від 19.07.2018 р. №13.

- Порядок №12 — Порядок фінансування страхувальників для надання матеріального забезпечення застрахованим особам у зв'язку з тимчасовою втратою працездатності та окремих виплат потерпілим на виробництві за рахунок коштів Фонду соціального страхування України, затверджений постановою правління Фонду соціального страхування України від 19.07.2018 р. №12.

- Порядок №1266 — Порядок обчислення середньої заробітної плати (доходу, грошового забезпечення) для розрахунку виплат за загальнообов'язковим державним соціальним страхуванням, затверджений постановою КМУ від 26.09.2001 р. №1266.

Галина КАЗНАЧЕЙ, «Дебет-Кредит»