Підприємці на загальній та на спрощеній системі оподаткування зобов'язані сплачувати ЄСВ за себе. Крім сплати ЄСВ, передбачено і річну звітність, яка подається до 10 лютого року, наступного за звітним. Розповімо, як приватному підприємцю скласти річний звіт з ЄСВ.

Загальні моменти

Форму звітності з ЄСВ для ФОПів та порядок її формування та подання затверджено наказом Мінфіну №435, а саме додатком 5 до Порядку складання такої звітності.

Кому і коли треба подавати Звіт?

За п. 13 розділу II Порядку №435 Звіт з ЄСВ (додаток 5) подають усі підприємці, які весь звітний рік або його частину були зареєстровані як ФОПи. Це стосується і тих, хто зареєстрований протягом періоду менше місяця у звітному році (наприклад, ФОПи, зареєстровані в грудні 2018 р., теж мають звітувати за цією формою за 2018 рік). Винятком є лише ФОПи, зазначені у п. 3 розд. III Порядку №435 (про них трохи далі).

Зверніть увагу!

З 1 серпня 2018 року Звіт з ЄСВ (додаток 5) було викладено в новій редакції наказом Мінфіну від 15.05.2018 р. №511. Форма Звіту з ЄСВ для ФОПів істотно змінилася, і за 2018 рік звітувати треба буде саме за нею.

Звіт подають до фіскального органу за місцем взяття на облік як платника ЄСВ. Якщо підприємець протягом звітного року змінює місце проживання, що пов'язано зі зміною адміністративно-територіальної одиниці, то Звіт за цей рік (з першого до останнього календарного числа звітного року) подається в ДПI за новим місцем проживання.

Звіт підприємці подають один раз на рік до 10 лютого року, наступного за звітним. Якщо останній день строку надання Звіту припадає на вихідний, святковий або інший неробочий день, то останнім днем подання Звіту вважається перший після нього робочий день.

Зверніть увагу!

Правило перенесення граничного строку подання спрацює у 2019 році, адже 10.02.2019 р. припадає на неділю, і тому останнім днем подання Звіту за 2018 рік буде 11 лютого 2019 р.

Звіт подається особисто самим ФОПом або іншою особою, спеціально уповноваженою підприємцем на ці дії. Таке уповноваження оформлюється нотаріальною довіреністю, у якій повинно бути зазначено про повноваження з подання звітності до фіскальних органів.

Хто може не подавати Звіт?

Відповідно до п. 3 розділу III Порядку №435, ФОП як на загальній, так і на спрощеній системі, та члени фермерського господарства звільняються від сплати за себе єдиного внеску, якщо вони:

1) отримують пенсію за віком;

2) або є особами з інвалідністю;

3) або досягли віку, встановленого ст. 26 Закону №1058, та отримують відповідно до закону пенсію або соціальну допомогу.

Звіт зазначеними особами не подається.

У разі самостійного визначення бази нарахування єдиного внеску ФО-підприємці, у тому числі ті, які обрали спрощену систему, члени фермерських господарств, які отримують пенсію за віком або є особами з інвалідністю чи досягли віку, встановленого ст. 26 Закону №1058, та отримують відповідно до закону пенсію або соціальну допомогу, формують та подають до органів доходів і зборів Звіт самі за себе відповідно до п. 10, 11 розділу IV Порядку №435 один раз на рік у терміни, визначені п. 2, 5 розділу III Порядку №435. Звітним періодом є календарний рік.

Увага! Уникайте помилок у Звіті!

На практиці трапляються випадки, коли підприємці, які не повинні були сплачувати ЄСВ, подавали Звіт та сплачували ЄСВ за ним. А потім виявляли помилку і хотіли скасувати подані звіти і повернути цю сплату.

На жаль, у Порядку №435 не передбачено механізму уточнення і виправлення помилок у звітності за формою додатка 5, і податківці в такій можливості відмовляють. Приклад такої позиції контролерів наведено в IПК від 09.07.2018 р. №3003/Ч/99-99-13-02-01-14/IПК. А якщо подати Звіт і самостійно пораховану суму ЄСВ, вони ще й застосовують штраф та пеню, передбачені ст. 25 Закону про ЄСВ.

Тож дуже уважно складайте Звіт, адже можливості виправити зазначені в ньому показники ви не матимете!

Як можна відзвітувати?

Звіт подається в один із таких способів (п. 1 розділу II Порядку №435):

— засобами електронного зв'язку в електронній формі з дотриманням умови щодо реєстрації електронного цифрового підпису в порядку, визначеному законодавством. Це можна зробити за допомогою спеціалізованого програмного забезпечення, в тому числі через Кабінет платника податків;

— на паперових носіях, засвідчений підписом ФОПів і скріплений печаткою (за наявності), разом з електронною формою на електронних носіях інформації. Електронна форма Звіту повинна відповідати звіту на паперових носіях. При цьому наявність ЕЦП не потрібна;

— на паперових носіях, якщо у ФОПа кількість застрахованих осіб не більше п'яти. Тут, очевидно, йдеться про Звіт з ЄСВ за найманих працівників за формою №Д4, але, вважаємо, для форми №Д5 це правило також повинно працювати, адже в ній ФОП звітує лише за одну особу — за самого себе. Нагадаємо, що якщо ФОП не використовує працю фізосіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством, Звіт за найманих працівників не подається (п. 11 розділу II Порядку №435);

— надсилання поштою з повідомленням про вручення та з описом вкладення за умови, що у страхувальника кількість застрахованих осіб не перевищує п'яти. У разі надсилання Звіту поштою страхувальник зобов'язаний здійснити таке відправлення на адресу відповідного органу доходів і зборів не пізніше ніж за 10 днів до закінчення граничного строку подання Звіту. За цієї умови Звіт вважатиметься поданим у день отримання відділенням поштового зв'язку від платника ЄСВ поштового відправлення зі звітністю.

Що буде, якщо Звіт не подати?

За неподання Звіту або порушення строків його подання чи подання за старою формою (якщо раптом у вас її приймуть) передбачено два види відповідальності — фінансова та адміністративна.

Відповідно до п. 7 ч. 11 ст. 25 Закону про ЄСВ за неподання, несвоєчасне подання, подання не за встановленою формою цього Звіту орган ДФС накладає штраф у розмірі 10 н. м. д. г. (170 грн) за кожне таке неподання, несвоєчасне подання або подання не за встановленою формою.

Ті самі дії, вчинені платником ЄСВ, до якого протягом року було застосовано штраф за таке порушення, — тягнуть за собою накладення штрафу в розмірі 60 н. м. д. г. (1020 грн) за кожне таке неподання, несвоєчасне подання або подання не за встановленою формою звітності, передбаченої Законом про ЄСВ.

Згідно з частиною першою ст. 165-1 КУпАП неподання, несвоєчасне подання, подання не за встановленою формою звітності щодо ЄСВ, тягнуть за собою накладення штрафу на фізичну особу — підприємця від 30 до 40 н. м. д. г. (510 грн — 680 грн).

Ті самі дії, вчинені особою, яку протягом року було піддано такому адміністративному стягненню, тягнуть за собою накладення штрафу на фізичну особу — підприємця від 40 до 50 н. м. д. г. (680 грн — 850 грн).

Обов'язковий мінімум

Річний Звіт з ЄСВ має містити обов'язкові реквізити, перелічені у п. 6 розділу II Порядку №435. Ці реквізити мають бути обов'язково заповнені в усіх таблицях додатків до Звіту, де вони передбачені. Без заповнення цих реквізитів Звіт буде вважатися неподаним (п. 8 розділу II Порядку №435). Це такі реквізити, як:

— тип форми («додаткова», «початкова», «ліквідаційна», «скасовуюча», «призначення пенсії»). «Початкова» — для форми №Д5, сформованої за звітний рік; «ліквідаційна» — Звіт подано за останній звітний період до дня держреєстрації припинення підприємницької діяльності (п. 9 розділу III Порядку №435); «Призначення пенсії» — Звіт подано за період до дати формування заяви на призначення пенсії в разі призначення пенсії. Цей реквізит заповнюється однаково для всіх таблиць Звіту за формою №Д5;

— звітний період — рік, за який подається Звіт;

— прізвище, ім'я, по батькові страхувальника відповідно до того, як воно зазначено у ЄДРПОУ, у називному відмінку;

— реєстраційний номер облікової картки платника податків, серія та/або номер паспорта (для фізосіб, які мають відмітку у паспорті про право здійснювати будь-які платежі за серією та номером паспорта);

— код основного виду економічної діяльності. Як правило, це той вид, код якого за КВЕД зазначений першим у списку видів економічної діяльності ФОПа за даними ЄДРПОУ;

— клас професійного ризику виробництва (у разі подання Звіту за період до 1 січня 2016 року). Цей реквізит буде актуальним, якщо ФОП не подавав звіт за цей період і подає його зараз;

— місце проживання ФОПа, за яким він зареєстрований в ЄДРПОУ;

— код органу ДФСУ, до якого подається Звіт. Цей код складається з чотирьох цифр. Дізнатися код своєї ДПI можна з довідника на сайті ДФСУ, а коди ДПI міста Києва — з довідника на нашому сайті;

— дата подання Звіту теж є обов'язковим реквізитом Звіту. Тож незазначення цієї дати може стати формальною підставою для невизнання Звіту. Отже, будьте уважні;

— підпис страхувальника-фізособи. Наявність печатки нині законом не вимагається.

Звіт має подаватися в повному обсязі (п. 8 розділу II Порядку №435). Звіт, поданий без необхідних таблиць, не вважається Звітом і вважається таким, що не подавався.

У Звіті за 2018 рік обов'язково повинна бути таблиця 1 «Нарахування єдиного внеску на загальнообов'язкове державне соціальне страхування», а таблиця 2 «Наявність підстав для обліку стажу окремим категоріям осіб відповідно до законодавства» — лише за наявності показників, що підлягають відображенню у цій таблиці, якщо ФОП здійснював підприємницьку діяльність у сферах, робота в яких зараховується в спецстаж. Списки виробництв, робіт, професій, посад і показників, зайнятість в яких дає право на пенсію за віком на пільгових умовах, затверджені постановою КМУ від 24.06.2016 р. №461.

Особливості заповнення Звіту в паперовому вигляді

Одразу зауважимо: якщо ФОП вирішить заповнювати звіт вручну та подавати його у паперовому вигляді, слід бути дуже уважним, адже можливі помилки, які могло б виявити програмне забезпечення.

Паперовий звіт заповнюють українською мовою шляхом роздрукування або на бланку кульковою ручкою синім або чорним чорнилом друкованими літерами без помарок і виправлень. У разі незаповнення певного рядка Звіту через відсутність відповідних даних такий рядок прокреслюють. Клітинки заповнюють акуратно, кожен із символів вписують в окрему клітинку, втому числі крапку, апостроф, кому, тире тощо. Грошові показники в таблицях Звіту наводять у гривнях з копійками. Паперовий звіт формується у двох примірниках, засвідчується підписом ФОПа та печаткою (за бажанням).

Відповідно до п. 15 розділу II Порядку №435, при прийнятті Звіту, що подається особисто страхувальником або уповноваженою на це особою, відповідальна особа органу доходів і зборів зобов'язана візуально перевірити наявність заповнення всіх обов'язкових реквізитів, передбачених п. 6 цього розділу, на паперових носіях. За відсутності зауважень відповідальна особа реєструє Звіт датою його фактичного отримання та обов'язково засвідчує власним підписом. На примірнику, що залишається у платника, за його бажанням проставляється штамп «ОТРИМАНО». Наявність другого екземпляра Звіту не обов'язкова, він потрібний самому ФОПу для підтвердження факту подання звіту. Звіт вважається прийнятим, якщо це засвідчено відповідними відмітками: штамп, дата реєстрації Звіту та його реєстраційний номер. Відповідальним за правильність та достовірність заповнення Звіту є страхувальник (п. 16 розділу II Порядку №435).

Відповідно до п. 8 розділу II Порядку №435, чинним вважається останній електронний або паперовий Звіт, поданий страхувальником до закінчення строків подання звітності, який пройшов увесь контроль при завантаженні до Реєстру страхувальників та до Реєстру застрахованих осіб.

Як складати таблицю 1 Звіту?

На жаль, попри визначення основних вимог до звітності з ЄСВ, у Порядку №435 немає чіткого алгоритму складання Звіту за формою додатка 5, зокрема щодо таблиці 1 такого Звіту. А саме вона спричинює найбільше запитань у підприємців.

Ще гіршим є те, що оновлення Звіту не лише не вирішують цю проблему, а й зумовлюють нові, пов'язані з помилками, які містить нова форма Звіту. Ми про це писали у статті «Технічні помилки у звіті з ЄСВ для ФОПа» в «ДК» №46/2018.

Одеські податківці в IПК від 24.10.2018 р. №4530/IПК/15-32-13-01-10 (див. «ДК» №46/2018) навели порядок заповнення інформації у додатку 5 щодо перебування на відповідній системі у випадку неодноразової зміні систем оподаткування протягом звітного року. А також пояснили, як заповнювати таблицю 1 у зв'язку із помилками в формулі, зазначеній в графі 6 таблиці.

Зміни до цього Звіту Мінфін і досі не вніс, отже, роз'яснення податківців досі є актуальними. Єдиний «мінус» цієї IПК полягає в тому, що вона є індивідуальною. Тобто якщо її застосувати (а інших варіантів наразі немає), убезпечитися таким роз'ясненням при перевірці зможе лише той, хто цю IПК замовив. А інші мають її до відома і можуть звернутися до ДФС за власною IПК.

Щодо решти питань, що виникають у підприємців, які складають цю таблицю, вже висловились і податківці в ЗIР, і ПФУ на власному сайті.

Щодо графи 3 таблиці 1. Ця графа має назву «Сума чистого доходу (прибутку), заявлена в податковій декларації / Самостійно визначена сума доходу / Частка розподіленого доходу». Зараз ми говоримо про підприємців, а їх стосуються лише перші дві зазначені суми. При цьому «Сума чистого доходу (прибутку), заявлена в податковій декларації» стосується ФОПа на загальній системі оподаткування, а «Самостійно визначена сума доходу» — лише ФОПа на єдиному податку.

Для фізосіб-підприємців, які обрали спрощену систему оподаткування, ЄСВ нараховується на суми, що визначаються такими платниками самостійно для себе, але не більше максимальної величини бази нарахування єдиного внеску, встановленої Законом про ЄСВ. При цьому сума єдиного внеску не може бути меншою за розмір мінімального страхового внеску (п. 3 ч. 1 ст. 7 Закону). Тобто база нарахування ЄСВ для ФОПа на ЄП за будь-який місяць 2018 року повинна бути в діапазоні від 3723 грн до 55845 грн — будь-яка цифра за вибором підприємця, головне, щоб вона потрапляла до такого діапазону.

Саме таку цифру зазначають у графі 3. I аналогічна їй сума має наводитися в графі 4 цієї таблиці як «Сума доходу, на яку нараховується єдиний внесок, з урахуванням максимальної величини».

Зверніть увагу!

Останні роз'яснення ДФСУ та ПФУ* щодо заповнення графи 3 єдинниками збігаються: у графі 3 наводиться самостійно визначена сума доходу. В рядках у розрізі кожного календарного місяця зазначається сума доходу, яка не може бути меншою за розмір мінімальної заробітної плати, встановленої законом на місяць (у 2018 році — 3723 грн). Верхня межа значення графи 3 — 15 мінзарплат, тобто 55845 грн. У графі 4 ФОПи-єдинники зазначають ту саму суму, що й в графі 3.

Єдиний внесок для фізосіб-підприємців, які перебувають на загальній системі оподаткування, нараховується на суму доходу (прибутку), отриманого від їх діяльності, що підлягає оподаткуванню ПДФО. При цьому сума єдиного внеску не може бути меншою за розмір мінімального страхового внеску на місяць. Тобто у графі 3 в цьому разі зазначатиметься сума чистого місячного доходу. При цьому контролери одностайні в своїх роз'ясненнях: у цій графі повинна бути зазначена сума чистого доходу, заявлена в податковій декларації, поділена на кількість місяців, але не тих, у яких було отримано чистий дохід, а протягом яких платник перебував на обліку як платник єдиного внеску!

У разі якщо такі платники не отримали доходу (прибутку) у звітному році або окремому місяці звітного року, вони зобов'язані визначити базу нарахування (тобто зробити це самостійно), але не більше максимальної величини бази нарахування єдиного внеску, встановленої Законом про ЄСВ. При цьому сума єдиного внеску не може бути меншою за розмір мінімального страхового внеску (п. 2 ч. 1 ст. 7 цього Закону). Тобто і в цьому разі база нарахування ЄСВ буде в зазначеному вище діапазоні. Але це стосується лише заповнення графи 4. У графі 3, згідно з роз'ясненнями контролерів, ФОПи на загальній системі оподаткування в місяцях, в яких вони не отримували чистого доходу, самостійно визначену базу нарахування ЄСВ не зазначають!

Нагадаємо, що згідно з п. 164.1 ПКУ чистий річний оподатковуваний дохід визначається відповідно до п. 177.2 ПКУ, а саме об'єктом оподаткування є чистий оподатковуваний дохід, тобто різниця між загальним оподатковуваним доходом (виручка у грошовій та негрошовій формі) і документально підтвердженими витратами, пов'язаними з господарською діяльністю фізособи-підприємця.

Остаточний розрахунок ПДФО за звітний податковий рік платник здійснює самостійно згідно з даними, зазначеними в річній податковій декларації, з урахуванням сплаченого ним протягом року ПДФО на підставі документального підтвердження факту його сплати (абз. 1 пп. 177.5.3 ПКУ).

Пунктом 177.10 ПКУ визначено, що фізособи-підприємці зобов'язані вести Книгу обліку доходів та витрат (форму та порядок заповнення якої затверджено Наказом №481), на підставі якої заповнюють декларацію про майновий стан і доходи.

I ось тут постає запитання: в декларації ФОП на загальній системі оподаткування зазначає загальну суму річного чистого доходу (якщо він, звісно, був), а як порахувати місячну суму доходу для таблиці 1 Звіту з ЄСВ? Тут, за роз'ясненнями податківців та ПФУ, можливі варіанти:

1) якщо доходу у 2018 році не було зовсім, то в графі 3 такий підприємець нічого не зазначає (хоча у прикладах, запропонованих ГУ ДФС у Черкаській області, в такому випадку в рядках таблиці 1 зазначено «0». На нашу думку, ці рядки можна не заповнювати, а якщо звіт подається на папері — проставляти в цих рядках прокреслення);

2) якщо хоча б в одному місяці був якийсь чистий дохід, то суму місячного доходу підприємець визначає шляхом ділення загальної річної суми на кількість місяців, у яких він був зареєстрований як підприємець і перебував на загальній системі оподаткування. Таким чином, значення графи 3 кожного місяця буде однакове.

Цей варіант застосовується у всіх випадках, коли ФОП отримував доходи у звітному році, незалежно від того, чи це сталося в одному місяці, декількох місяцях чи в кожному з 12 місяців 2018 року, адже ДФСУ та ПФУ у роз'ясненнях зазначають, що сума чистого доходу ФОПа-загальносистемника, заявлена в податковій декларації, ділиться на кількість місяців, протягом яких він перебував на обліку як платник ЄСВ.

Зверніть увагу! У графі 4 ФОП-загальносистемник зазначає базу нарахування ЄСВ відповідно до п. 2 ч. 1 ст. 7 Закону про ЄСВ, що визначається в розрізі кожного місяця, а не за середньомісячним розрахунком, як показник графи 3. Зокрема, якщо в якомусь із місяців 2018 року не було отримано доходу, а в інших місяцях дохід був, то в «бездоходному» місяці в графі 3 зазначається середньомісячний дохід, а в графі 4 — самостійно визначена ФОПом база нарахування ЄСВ у діапазоні від 1 до 15 мінімальних зарплат, тобто від 3723 грн до 55845 грн.

Якщо ФОП протягом всього 2018 року не отримував доходи, то у графі 3 суми доходу не зазначаються, а в графі 4 — сума від 3723 грн до 55845 грн.

Покажемо зразки заповнення Звіту про суми нарахованого доходу застрахованих осіб та суми нарахованого єдиного внеску для різних категорій підприємців відповідно до останніх роз'яснень податківців та ПФУ.

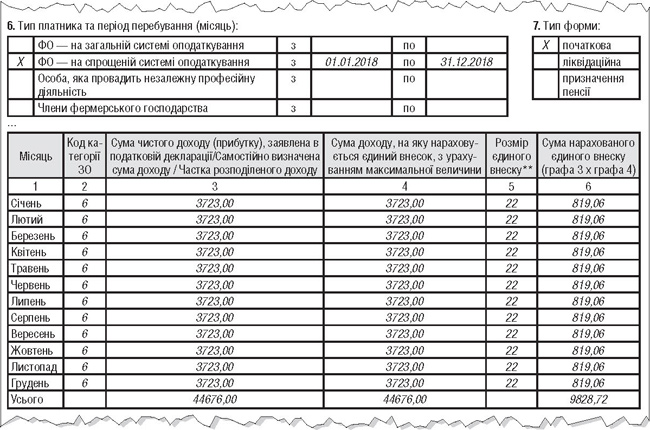

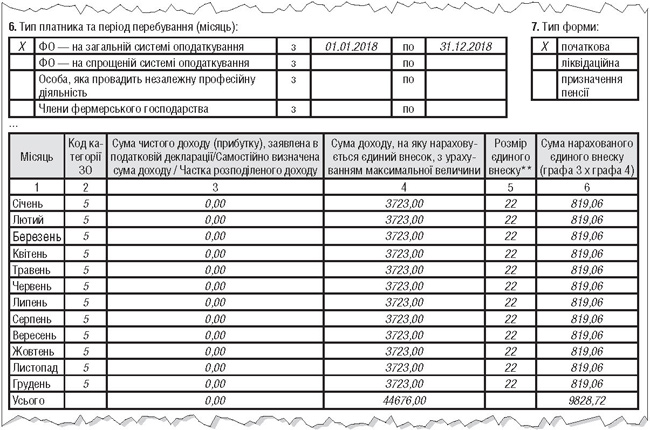

Зразок 1

Заповнення Звіту ФОПом на єдиному податку

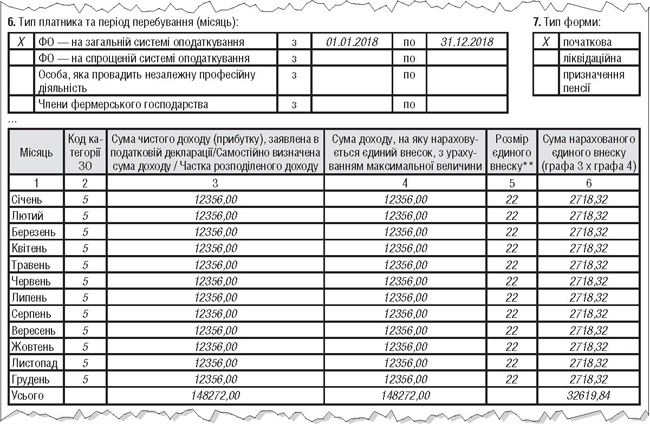

Зразок 2

Заповнення Звіту ФОПом на загальній системі, який мав чистий дохід у 2018 році

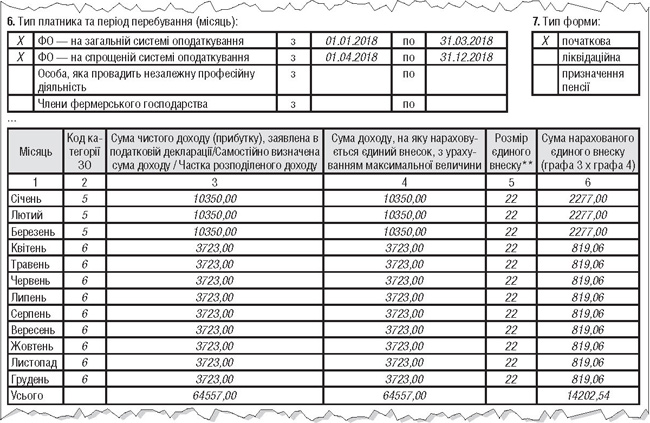

Зразок 3

Заповнення Звіту ФОПом, який змінював систему оподаткування і який мав оподатковувані доходи до і після зміни

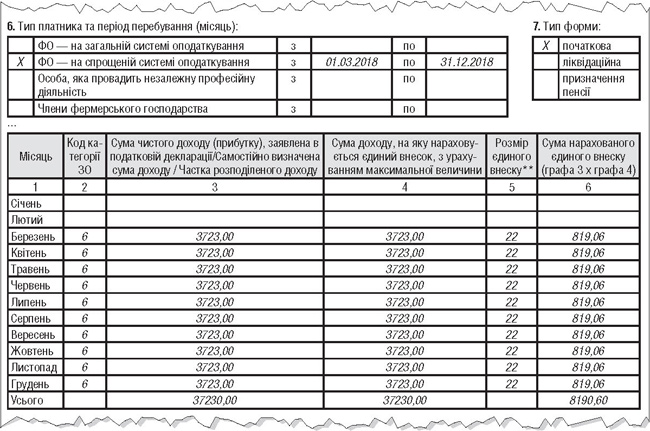

Зразок 4

Заповнення Звіту новоствореним ФОПом-«спрощенцем» 1-ї або 2-ї групи платників ЄП

Зразок 5

Заповнення Звіту ФОПом на загальній системі з нульовим доходом за декларацією

Юлія ЄГОРОВА, «Дебет-Кредит»