Як сплачувати ЄСВ при нарахуванні декретних? Як відобразити інформацію про відпустку по вагітності та пологах у таблиці 5 звіту з ЄСВ? Як відобразити суму допомоги у таблиці 6? Як заповнити ф. №1ДФ щодо цієї виплати? Чи включати декретниць до облікової кількості штатних працівників? Як бути з донарахуванням ЄСВ у місяці початку чи закінчення такої відпустки?

Нарахування ЄСВ

За п. 3 розд. IV Iнструкції №449, нарахування ЄСВ за осіб, які перебувають у відпустці у зв'язку з вагітністю та пологами й отримують допомогу у зв'язку з вагітністю та пологами, здійснюється за кожен місяць окремо таким чином:

— визначається середньоденний розмір допомоги у зв'язку з вагітністю та пологами шляхом ділення нарахованої суми такої допомоги на кількість днів, за які її нараховано;

— визначається сума допомоги у зв'язку з вагітністю та пологами, що припадає на кожен місяць окремо, шляхом множення середньоденного розміру такої допомоги на кількість календарних днів кожного місяця, за які її нараховано;

— визначається сума ЄСВ для роботодавця шляхом множення розрахованої суми допомоги у зв'язку з вагітністю та пологами за кожен місяць окремо на розмір ЄСВ для зазначеної категорії платників (22%, 8,41%, 5,3%, 5,5%).

Сплата ЄСВ за осіб, які перебувають у відпустці у зв'язку з вагітністю та пологами й отримують допомогу у зв'язку з вагітністю та пологами, здійснюється з усієї суми нарахованої допомоги в місяці нарахування допомоги.

Але при нарахуванні та сплаті ЄСВ за всі дні відпустки по вагітності та пологах може мати місце донарахування ЄСВ до мінімального рівня.

Якщо після розподілу суми допомоги у зв'язку з вагітністю та пологами така сума за повний місяць буде меншою від мінімального розміру заробітної плати, ЄСВ розраховується як добуток розміру мінімальної заробітної плати, встановленої законом на місяць, за який нараховується зазначена сума, та ставки ЄСВ у розмірі 22%. Але це правило працює лише за основним місцем роботи і не працює для працівниць з інвалідністю (які працюють у юросіб і яким встановлено ставку ЄСВ 8,41%).

Саме донарахування слід відобразити у звіті за місяць донарахування (див. лист ДФСУ від 29.01.2016 р. №1394/5/99-99-17-03-03-16, «ДК» №14/2016).

Окремо розповімо про правила нарахування ЄСВ на допомогу по вагітності та пологах, якщо її початок та закінчення припадають на різні роки.

Якщо листок непрацездатності у зв'язку з вагітністю та пологами відкрито у 2018 році, а дата його закриття припадає на 2019 рік і періоди перебування на лікарняному по вагітності та пологах припадають на зміну розміру мінімальної зарплати, а базу нарахування ЄСВ зі суми допомоги по вагітності та пологах розраховано виходячи з розміру мінімальної зарплати на дату нарахування таких сум, необхідно у місяці, у якому змінено розмір мінімальної зарплати, здійснити донарахування ЄСВ виходячи зі зміненого розміру мінімальної зарплати за місяці, за які нараховано суми допомоги по вагітності та пологах. Відповідне роз'яснення щодо цього міститься у ЗIР, підкатегорія 301.04.01 ЗIР.

Приклад Працівниця принесла листок непрацездатності щодо призначення відпустки по вагітності та пологах з 08.11.2018 р. до 13.03.2019 р. Нарахований дохід за розрахунковий період (повні 12 місяців з 1-го до 1 числа) становить 48000 грн. Ані відпусток без збереження зарплати, ані лікарняних у неї не було. Тому середньоденна сума заробітку становить 131,51 грн = 48000 грн : 365 грн. А нарахована сума допомоги — 131,51 грн х 126 к. дн. = 16570,26 грн.

Сплата ЄСВ

За роз'ясненням ДФС (ЗIР, підкатегорія 301.04.01) та за нормами Закону про ЄСВ та Iнструкції №449 виходить, що окремих правил сплати ЄСВ у разі нарахування декретних не встановлено. Тому роботодавець зобов'язаний сплатити ЄСВ з нарахованої за відповідний календарний місяць суми допомоги у зв'язку з вагітністю та пологами не пізніше 20 числа наступного місяця (для гірничих підприємств — не пізніше 28 числа наступного місяця). Податківці у роз'ясненні наголосили, що сплатити ЄСВ слід незалежно від порядку, місця виплати та використання, а також від того, чи було виплачено такі суми фактично після їх нарахування.

Розмір середньоденної зарплати буде більшим за розмір мінімальної зарплати 122,31 грн, тому нараховуємо декретні на рівні фактичного заробітку.

У розмірі місяців ми отримали такі суми допомоги:

за листопад 2018 р. — 3024,73 грн, але в цьому місяці працівниця ще отримала зарплату за відпрацьовані дні у сумі 909,10 грн. Тож ЄСВ донараховувати не потрібно;

за грудень 2018 р. — 4076,81 грн, ЄСВ не донараховуємо;

за січень 2019 р. — 4076,81 грн. Тож ЄСВ потрібно донарахувати у січні виходячи з нового розміру мінімальної зарплати (за проектом Держбюджету на 2019 рік її розмір становитиме 4173 грн). У такому випадку треба донарахувати ЄСВ до нового мінімального рівня 4173,00 х 22% - 4076,81 х 22% = 21,16 грн та відобразити це у таблиці 6 звіту з ЄСВ за січень;

за лютий 2019 р. — 3682,28 грн. У такому випадку треба донарахувати ЄСВ до нового мінімального рівня 4173,00 х 22% - 3682,28 х 22% = 107,96 грн та відобразити це у таблиці 6 звіту з ЄСВ за січень;

за березень 2019 р. — 1709,63 грн. У такому випадку треба донарахувати ЄСВ до нового мінімального рівня 4173,00 х 22% - 1709,63 х 22% = 541,94 грн та відобразити це у таблиці 6 звіту з ЄСВ за січень (див. зразок 1).

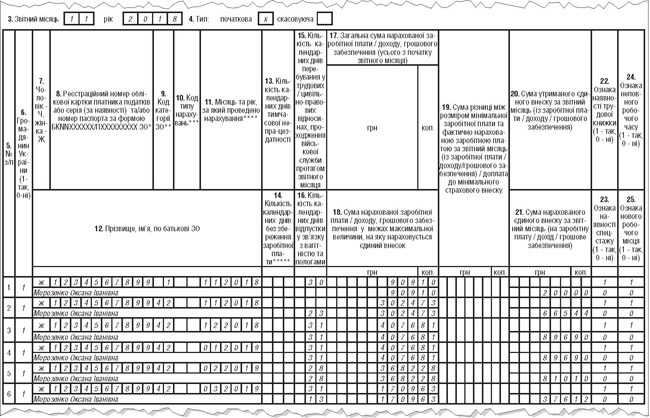

Зразок 1

Заповнення таблиці 6 Звіту з ЄСВ за листопад за умовами прикладу

Зразок 1 (продовження)

Відображення у звіті з ЄСВ

Таблиця 1. У всіх своїх роз'ясненнях податківці зазначають, що для заповнення реквізитів звіту з ЄСВ (облікова кількість штатних працівників та середньооблікова кількість штатних працівників) потрібно дотримуватися норм Iнструкції №286.

Відповідно до п. 2.1 Iнструкції №286 до облікової кількості штатних працівників включаються усі наймані працівники, які уклали письмово трудовий договір (контракт) і виконували постійну, тимчасову або сезонну роботу один день і більше, а також власники підприємства, якщо, крім доходу, вони отримували заробітну плату на цьому підприємстві, у т. ч. перебувають у відпустках для догляду за дитиною (пп. 2.5.9 Iнструкції №286).

Не включаються до облікової кількості штатних працівників працівники, прийняті на роботу за сумісництвом з інших підприємств (пп. 2.6.1 Iнструкції №286), тобто зовнішні сумісники.

Тож працівницю за основним місцем роботи за весь час її відпустки по вагітності та пологах слід включити до облікової кількості штатних працівників.

А от до середньооблікової кількості штатних працівників працівниць, які перебувають у відпустці по вагітності та пологах, включати не потрібно. Адже згідно з пп. 3.2.2 Iнструкції №286 при обчисленні середньооблікової кількості штатних працівників облікового складу враховуються всі категорії працівників облікового складу, зазначені у п. 2.4, 2.5 Iнструкції, крім працівників, які перебувають у відпустках у зв'язку з вагітністю та пологами або для догляду за дитиною до досягнення нею віку, передбаченого чинним законодавством або колективним договором підприємства, включаючи тих, які усиновили новонароджену дитину безпосередньо з пологового будинку (пп. 2.5.8 — 2.5.9 Iнструкції №286). Облік цих категорій працівників ведеться окремо.

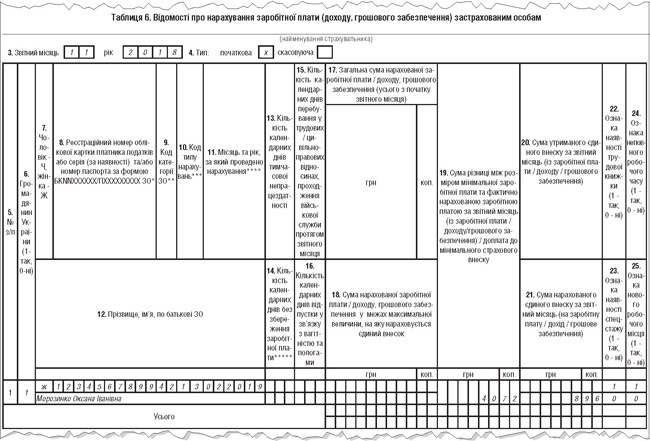

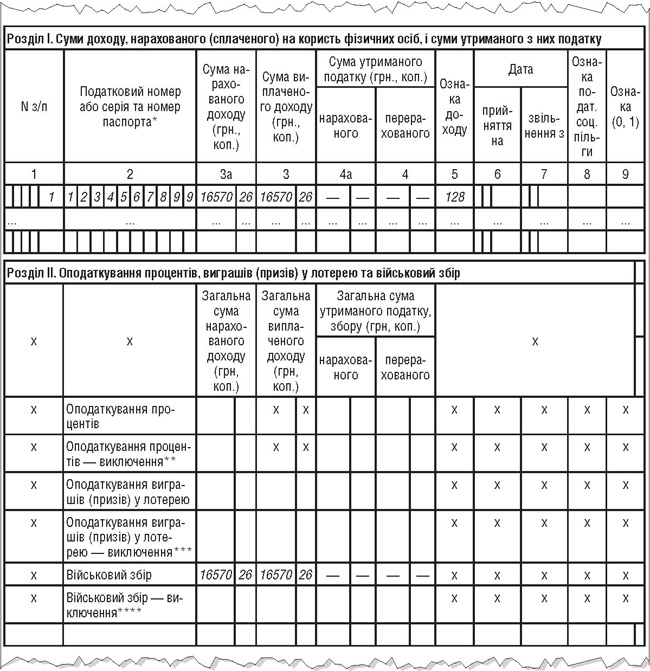

Таблиця 5. За місяць початку відпустки по вагітності та пологах у таблиці 5 Звіту з ЄСВ за звітний місяць зазначається дата початку відпустки. Потім у таблиці 5 звіту з ЄСВ за місяць її закінчення потрібно буде навести відповідну інформацію.

За приміткою до таблиці 5 звіту з ЄСВ інформацію щодо відпустки по вагітності та пологах слід відображати під категорією осіб «5» (особи, яким надано відпустку у зв'язку з вагітністю та пологами) (див. зразок 2).

Зразок 2

Зразок заповнення таблиці 5 Звіту з ЄСВ за умовними даними

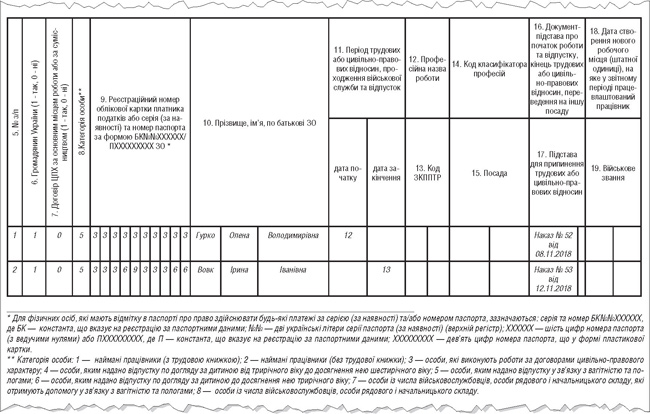

Зразок 3

Відображення декретних у ф. №1ДФ

Таблиця 6. Відповідно до п. 9 розд. IV Порядку №435 суми допомоги у зв'язку з вагітністю та пологами (код 42) відображаються в окремих рядках у розрізі місяців, на які припадає відпустка по вагітності та пологах.

Щодо однієї застрахованої особи допускається кілька записів у таблиці 6 Звіту з ЄСВ, якщо протягом одного звітного періоду застрахованій особі були здійснені нарахування виплат за поточні та майбутні (відпусткові, допомога у зв'язку з вагітністю та пологами), за минулі періоди (тимчасова непрацездатність та перебування у відпустці у зв'язку з вагітністю та пологами) та нарахування сум заробітної плати (доходу) за виконану роботу (надані послуги), строк виконання яких перевищує календарний місяць, а також за відпрацьований час після звільнення з роботи або згідно з рішенням суду — середня заробітна плата за вимушений прогул).

ПДФО та військовий збір і ф. №1ДФ

Відповідно до пп. 165.1.1 ПКУ, допомога по вагітності та пологах не включається до складу загального місячного (річного) оподатковуваного доходу. Тобто ПДФО вона не оподатковується. Оскільки з допомоги у зв'язку з вагітністю та пологами не утримується ПДФО, то й військовий збір утримувати не потрібно.

Але таку допомогу треба відобразити у розділі I форми №1ДФ, оскільки для її відображення передбачено окрему ознаку доходу — «128». Відобразити її потрібно й у розділі II цього звіту. На цьому наполягали податківці в індивідуальній консультації від 07.12.2017 р. №2881/6/99-99-13-01-01-15/IПК (див. зразок).

При цьому кількість календарних днів перебування у трудових/цивільно-правових відносинах протягом звітного місяця не може зазначатися у звітному місяці за майбутні та минулі звітні періоди, за винятком відпустки, відпустки у зв'язку з вагітністю та пологами і випадків поновлення на роботі особи за рішенням суду.

Тож у графі 15 таблиці 6 треба проставляти інформацію щодо перебування у трудових відносинах за майбутні місяці відпустки по вагітності та пологах, а у реквізиті 16 зазначати кількість днів відпустки по вагітності та пологах.

У такому разі у звітах з ЄСВ за місяці, на які припадає відпустка по вагітності та пологах, зазначати інформацію про трудові відносини буде не потрібно. Якщо ж не відобразити цю інформацію у Звіті з ЄСВ за місяць нарахування допомоги, потрібно буде наводити інформацію про трудові відносини з вагітною працівницею у кожному наступному Звіті з ЄСВ за місяці її відпустки.

При донарахуванні ЄСВ до мінімального рівня за місяці відпустки по вагітності та пологах цю інформацію слід відобразити в таблиці 6 відповідних звітів з ЄСВ. Суму різниці між розміром мінімальної заробітної плати та фактично нарахованою допомогою зазначаємо в реквізиті «19», код категорії застрахованої особи — «42», код типу нарахувань — «13» (див. зразок 1 (продовження)).

У таблиці 5 у реквізиті 16 треба зазначити саме наказ про відпустку по вагітності та пологах, оскільки у назві цього реквізиту немає листка непрацездатності. До того ж за нормами Закону №1105 декретні можна виплачувати лише у разі перебування працівниці у відповідній відпустці. Тож інформацію про початок та закінчення відпустки по вагітності та пологах потрібно наводити саме на підставі відповідних наказів, дані яких зазначати у реквізиті 16. Реквізит 17 у цьому випадку заповнювати не потрібно.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Закон №1105 — Закон України від 23.09.99 р. №1105-XIV «Про загальнообов'язкове державне соціальне страхування».

- Iнструкція №286 — Iнструкція зі статистики кількості працівників, затверджена наказом Держкомстату від 28.09.2005 р. №286.

- Iнструкція №449 — Iнструкція про порядок нарахування і сплати єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджена наказом Мінфіну від 20.04.2015 р. №449 (у редакції наказу Мінфіну від 28.03.2016 р. №393).

- Порядок №435 — Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 14.04.2015 р. №435.

Ганна РУСАНОВА, «Дебет-Кредит»