Підприємці вже виявили дві помилки у новій формі свого Звіту з ЄСВ (додатку 5 до Порядку №4351). Це неможливість заповнити Звіт у разі неодноразового переходу з загальної на спрощену систему та навпаки протягом року та помилка у формулі графи 6 таблиці 1 Звіту. Відповідь дало ГУ ДФС в Одеській області в IПК від 24.10.2018 р. №4530/IПК/15-32-13-01-10 (див. «ДК» №46/2018).

Проблема №1 — інформація про перебування на різних системах оподаткування

Податківці у згаданій IПК навели порядок заповнення інформації у додатку 5 щодо перебування на відповідній системі у разі неодноразової зміни систем оподаткування протягом звітного року.

1 Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 14.04.2015 р. №435.

Приклад Фізособа зареєструвалася підприємцем з 01.01.2018 р., стала платником ЄП з 01.07.2018 р., а з 01.09.2018 р. знову перейшла на загальну систему оподаткування. Отже, «єдинником» така фізособа була лише III квартал, а «загальносистемником» протягом року побувала двічі — I півріччя та IV квартал. Як заповнити заголовну частину Звіту за 2018 рік у такому випадку?

Справді, чинна форма підприємницького Звіту з ЄСВ цього варіанта складання не передбачає. Проаналізувавши зміст рядка 6 титульного аркуша оновленого додатка 5, розуміємо, що в ньому можна зафіксувати лише один період перебування на кожній зі систем оподаткування.

Але податківці запропонували хитрий спосіб заповнення (застосовувати його можна, але на власний ризик!):

1) проставити позначку «X» у комірці «ФО — на загальній системі оподаткування» — напевно, тому, що саме на ній звітний рік і закінчився;

2) у заголовній частині зазначити одразу два періоди перебування на певних системах оподаткування. Але зверніть увагу, як:

— із зазначенням періоду перебування на загальній системі оподаткування з 01.01.2018 р. до 31.12.2018 р.;

— із зазначенням перебування на спрощеній системі оподаткування з 01.07.2018 р. до 30.09.2018 р.

Унаслідок цього, напевно, як передбачають податківці, не буде пропущено жодного дня із періоду загальної системи оподаткування, а III квартал із цього періоду випаде. Може, й так (головне, щоб не задвоїлось). Але в будь-якому разі наголошуємо, що це — суцільна самодіяльність, тож застосовувати таке роз'яснення від податківців без ризику штрафу може лише той ФОП, який цю IПК отримав.

Проблема №2 — помилка у формулі обчислення ЄСВ у графі 6 таблиці 1 додатка 5

У графі 6 таблиці 1 форми №Д5 зазначають суму нарахованого ЄСВ у розрізі місяців звітного року. Її розраховують відповідно до вимог пунктів 2 та 3 частини 1 статті 7 та пункту 5 статті 8 Закону про ЄСВ. ЄСВ встановлюється у розмірі 22% до визначеної бази нарахування.

Отже, ЄСВ нараховується:

1) у фізосіб-«загальників» та самозайнятих осіб — на суму доходу (прибутку), отриманого від їх діяльності, що підлягає оподаткуванню ПДФО. При цьому сума ЄСВ не може бути меншою за розмір мінімального страхового внеску на місяць (у 2018 році — 819,06 грн). У разі якщо такий платник не отримав доходу (прибутку) у звітному кварталі окремого місяця звітного кварталу, він зобов'язаний визначити базу нарахування, але не більше від максимальної величини бази нарахування ЄСВ. При цьому сума ЄСВ не може бути меншою за розмір мінімального страхового внеску;

2) у фізосіб-«єдинників» — на суми, що визначаються такими платниками самостійно для себе, але не більше максимальної величини бази нарахування ЄСВ та не менше за розмір мінімального страхового внеску.

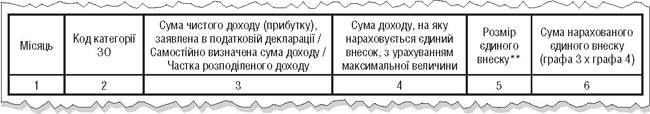

А тепер погляньмо, що пропонує нам форма цієї таблиці 1 (див. зразок унизу).

Як бачимо, у формулі, зазначеній у графі 6 цієї таблиці, треба перемножити значення граф 3 (де зазначено загальну суму оподатковуваного доходу) та 4 (де зазначено ту частину доходу, на яку нараховується ЄСВ).

Тимчасом як насправді треба було би перемножувати показники граф 4 та 5 (де зазначено ставку ЄСВ). Помилка? Так, це помилка. З цим погоджуються і самі податківці в коментованій IПК.

На підставі звернень про знайдені помилки податківці обіцяють зазначені вище недоліки Звіту виправити. Для цього вони вже звернулися до Мінфіну, тож сподіваємося, що зміни не забаряться (до кінця звітного року залишилось менше ніж два місяці).

Але є й інша проблема при заповненні Звіту з ЄСВ — як для підприємців-«загальносистемників», так і для осіб, які здійснюють незалежну професійну діяльність. Про неї податківці знають давно, але не квапляться рушитися в цьому напрямі. Наразі вони обходяться лише додатковими роз'ясненнями та порадами на цю тему.

Проблема №3 — порядок визначення бази нарахування ЄСВ для «загальносистемників»

Докладної інструкції щодо заповнення цього Звіту і в оновленому Порядку №435 немає — він містить лише загальні положення. Податківці щодо заповнення та подання ще старого звіту теж надавали тільки загальні роз'яснення (див. лист ДФСУ від 25.01.2017 р. №1592/7/99-99-13-02-01-17). Немає згадки про цю проблему і в коментованій IПК. Хоча проблемі вже кілька років.

Як зазначено вище, для «загальносистемників» базою для нарахування ЄСВ є чистий дохід підприємця, що оподатковується ПДФО. Він визначається за Книгою обліку доходів і витрат, але його сума порівнюється з тією, що зазначена в Декларації про майновий стан та доходи.

Але в Декларації сума чистого оподатковуваного доходу фіксується загальною річною сумою. А в таблиці 1 Звіту з ЄСВ, яку, власне, і повинні заповнювати підприємці, сума такого доходу має наводитися у розрізі місяців, які належать до звітного періоду. Адже базою для нарахування ЄСВ є місячний дохід підприємця.

Тому на практиці є два варіанти заповнення звіту щодо місяців, у яких підприємець на загальній системі оподаткування отримував оподатковуваний дохід.

1. На підставі даних Книги обліку доходів і витрат. Тобто підприємець підсумовує такий дохід за місяцями (це графа 9 книги — сума чистого оподатковуваного доходу), в яких він був отриманий, виходячи з фактичних даних. Звісно, в такому разі дохід у розрізі місяців буде різний — десь більше, десь менше. I хоча це реальні дані, податківцям цей варіант не подобається, і в своїх роз'ясненнях вони надають перевагу другому варіанту.

2. На підставі даних Декларації про майновий стан та доходи. Тобто ті місяці, коли доходу не було отримано, вилучаємо з розрахунку, а загальну суму оподатковуваного доходу ділимо на кількість місяців, у яких було отримано бодай копійку такого доходу. Цей варіант відповідає Порядку №435 (за яким саме Декларація є підставою для складання звіту з ЄСВ). Але в такому разі потерпає істина — у Звіті в розрізі місяців відображається не фактично отриманий у таких місяцях дохід, а загальна сума доходу, розбита на рівні частки.

Утім, як уже було зазначено, позаяк затвердженого Порядком №435 алгоритму складання таблиці 1 Звіту з ЄСВ немає, підприємець має право застосовувати будь-який із наведених варіантів. Та на практиці податківці не лише надають перевагу другому варіанту, а й не приймають Звіт, складений інакше (коли суми доходу в різних місяцях різні).

Остаточну крапку в цьому питанні мали б поставити зміни до Порядку №435. Та чи буде враховано цю проблему при внесенні змін цього разу, покаже лише час.

Ганна РУСАНОВА, «Дебет-Кредит»