Розглянемо практику відображення у декларації платника ЄП виявлених помилок. Як відобразити виправлення у поточній декларації, а коли вигідніше подати уточнюючу? У яких випадках будуть штрафні санкції та як нарахувати суму пені?

Загальні правила

Порядок виправлення помилок, а фактично покрокову інструкцію щодо внесення змін до податкової звітності знаходимо у ст. 50 ПКУ. Основні правила такі:

— самостійно виявлену помилку (або за результатом електронної перевірки1 ) можна виправити, якщо з моменту її здійснення минуло не більше 3 років2;

Зверніть увагу!

У разі якщо платник податків подає уточнюючий розрахунок до податкової декларації, поданої за період, що перевірявся, або не подає уточнюючий розрахунок протягом 20 робочих днів після дати складення довідки про проведення електронної перевірки, якою встановлено порушення податкового законодавства, відповідний контролюючий орган має право на проведення позапланової перевірки платника податків за відповідний період.

— платник зобов'язаний здійснити виправлення через подання звітності;

— тільки у випадку заниження податкових зобов'язань слід сплатити штраф, а іноді — ще й пеню;

— під час проведення документальних планових та позапланових перевірок подати уточнення за поданими деклараціями за будь-який звітний період з відповідного податку, який перевіряється, неможливо;

— обмежень щодо кількості уточнюючих декларацій ПКУ не встановлено (кожна подана уточнююча декларація є дійсною та уточнює показники попередньо поданих декларацій та уточнюючих декларацій);

— якщо виправлення здійснюється у складі декларації, платник може уточнити показники декларації за один звітний період, що минув3.

1 Документальна невиїзна позапланова електронна перевірка за заявою платника (пп. 75.1.2 ПКУ).

2 Стаття 102 ПКУ встановлює термін — не пізніше закінчення 1095 дня, наступного за останнім днем граничного строку подання податкової декларації, а якщо така податкова декларація була надана пізніше, — за днем її фактичного подання.

3 Додатково див. IПК ГУ ДФС у м. Києві від 10.01.2018 р. №88/IПК/26-15-13-06-12.

Отже, платник зобов'язаний здійснити виправлення через подання уточнюючого розрахунку, чинного на час виправлення, або відобразити виправлення у поточній декларації. Право вибору, яким чином задекларувати виправлення, залишається за платником, проте від обраного способу залежить розмір штрафу.

По-перше, сплатити штраф треба лише у разі заниження податкового зобов'язання. Одне слово, якщо виявляється, що платник недоплатив суму податку через допущену помилку.

Зверніть увагу!

Якщо після подання декларації за звітний період платник податків подає нову декларацію з виправленими показниками до закінчення граничного строку подання декларації за такий самий звітний період, то штрафи, визначені у цьому пункті, не застосовуються.

По-друге, якщо виправлення здійснюється через уточнюючий розрахунок, то розмір штрафу становить 3% від суми недоплати. Суму недоплати та штраф треба сплатити до подання уточнюючого розрахунку. Можна обрати інший шлях та виправитись у поточній декларації, яка подається за той період, у якому виявлено помилку. У цьому разі доведеться сплатити штраф у розмірі 5%. Тоді заздалегідь сплачувати суму недоплати та штраф не потрібно, тому що такі зобов'язання будуть сплачені разом із сумою податкових зобов'язань звітного періоду. Сума штрафу (незалежно від способу виправлення помилки) відображається у звітності, а також окремо зазначається сума нарахованої пені.

Рекомендуємо у разі виявлення помилки, що свідчить про заниження податкових зобов'язань, та отримання платником повідомлення про проведення документальної перевірки самостійно виправитися, подавши окремий уточнюючий розрахунок. I зробити це слід до перевірки. Адже якщо помилку виявить контролюючий орган, розмір штрафних санкцій згідно з п. 123.1 ПКУ буде значно збільшено — 25% суми визначеного податкового зобов'язання.

По-третє, якщо внаслідок виправлення все ж таки є сума недоплати, відповідальність за це — штраф, а от пеня нараховується не завжди.

Порядок нарахування пені

Порядок нарахування пені визначено ст. 129 ПКУ. Відповідно до п. 129.9 ПКУ у разі самостійного виявлення помилок пеня не нараховується, якщо зміни внесені протягом 90 календарних днів, наступних за останнім днем граничного строку сплати грошового зобов'язання, визначеного ПКУ. Якщо ж помилку буде виявлено після зазначеного строку і виникає недоплата, то згідно з пп. 129.1.3 ПКУ розпочинається нарахування пені.

Пеню платник нараховує самостійно починаючи з 91-го календарного дня1. Зверніть увагу: пеню необхідно нараховувати на занижену суму ПЗ при самостійному виправленні помилок, навіть якщо у платника податку з відповідного платежу є переплата. Пеня нараховується за кожний календарний день прострочення грошового зобов'язання (включаючи суму штрафних санкцій за їх наявності та без урахування пені2), включаючи день погашення, із розрахунку 100% облікової ставки НБУ, що діє на кожний такий день. У разі наявності переплати згідно з пп. 129.3.2 ПКУ нарахування пені закінчується у день проведення взаєморозрахунків непогашених зустрічних грошових зобов'язань відповідного бюджету перед таким платником податків.

Отже, у разі подання уточнюючого розрахунку на збільшення податкового зобов'язання до декларації за минулий період, після закінчення 90 к. д., наступних за останнім днем граничного строку сплати такого зобов'язання за такою декларацією, яке на дату подання уточнюючого розрахунку залишається несплаченим, пеня нараховується на суму занижених податкових зобов'язань, визначених в уточнюючому розрахунку (див. IПК від 31.08.2018 р. №3810/6/99-99-12-02-01-15/IПК).

Якщо помилку виправлено, проте платник самостійно не нарахував та не сплатив суму пені, податківці нарахують пеню самостійно. Але як повідомляють самі податкові органи, при цьому буде адмінштраф до посадових осіб платника згідно зі ст. 163-2 КУпАП від 85 грн до 170 грн3.

Нормами чинного законодавства відповідальності за несплату пені не передбачено. Разом з тим сума непогашеної пені, нарахованої у порядку, визначеному ПКУ, є податковим боргом (ЗIР, підкатегорія 138.02). I, до речі, пеня нараховується без урахування строків давності, визначених п. 102.1 ПКУ.

Припустімо, виправляється давня помилка після закінчення 90 к. д. і пеня нараховується з 91 к. д. за 25 к. д. виходячи з облікової ставки НБУ — 18%4. Сума заниження податкових зобов'язань — 1000,00 грн та сума штрафу — 30,00 грн (подається уточнюючий розрахунок). Тоді пеню платнику доведеться нарахувати таким чином: 1030 х 0,18 х 1,00 : 365 (якщо високосний рік — на 366) х 25 = 12,70 грн.

1 http://vin.sfs.gov.ua/media-ark/news-ark/print-295917.html.

2 Пеня на пеню не нараховується — пп. 2 гл. 7 розділу III Порядку №422.

4 Облікова ставка НБУ з 7 вересня 2018 року становить 18% річних.

Нарахування пені розпочинається згідно з пп. 129.1.3 ПКУ після закінчення 90 к. д., наступних за останнім днем граничного строку сплати податкового зобов'язання. А закінчується — у день зарахування коштів (несплаченого податкового зобов'язання) на відповідний рахунок Держказначейства. В інформаційній системі органів ДФС IКП закриваються зі встановленням дати закриття за умов погашення сум податкового боргу, штрафних санкцій та пені та/або списання сум податкового боргу, штрафних санкцій та пені.

Черговість погашення сум податкового боргу

При погашенні суми податкового боргу (його частини) кошти, що сплачує такий платник, у першу чергу зараховуються у рахунок податкового зобов'язання. У разі повного погашення суми податкового боргу кошти, що сплачує такий платник, у наступну чергу зараховуються у рахунок погашення штрафів, в останню чергу — у рахунок пені згідно з черговістю їх виникнення.

За уточнюючими розрахунками в IКП відображається різниця між грошовим зобов'язанням, зазначеним у поданій раніше декларації, та грошовим зобов'язанням, розрахованим з урахуванням виявлених платником помилок, штрафу та пені (у разі заниження грошового зобов'язання), визначених самостійно платником (пп. 2 гл. 4 розділу IV Порядку №422).

Платник податків може сплачувати суми пені окремим платіжним документом або одним платіжним документом, разом із грошовим зобов'язанням, при цьому важливо чітко вказати призначення платежу.

А тепер на практичних прикладах розглянемо виправлення помилок та відображення у декларації платника ЄП.

Подання уточнюючого розрахунку

Незалежно від суті помилки, якщо подається уточнюючий розрахунок (далі — УР), треба зробити відповідні позначення у формі декларації платника єдиного податку (затверджена Наказом №578). Пояснюється це тим, що окремої форми УР немає.

Платник ЄП — фізособа у полі 1 заголовної частини робить позначку «х» у комірці «03 Уточнююча». Далі в полях 02 та 03 декларації (а фактично в УР) податковий період та податковий (звітний) період, який уточнюється, заповнюються однаковими значеннями, що відповідають звітному періоду, який уточнюється.

Залежно від обраної групи фізособа — платник ЄП зазначає правильні показники господарської діяльності за податковий період, що уточнюється, — по суті, слід заповнити декларацію так, ніби помилки не було. Отже, у відповідних розділах декларації (з II до IV) слід відобразити правильні показники залежно від групи платника ЄП.

ПЗ за звітний період, що уточнюється, — у розділі V декларації (рядки 08 — 14). Суму збільшення (зменшення) ПЗ з єдиного податку у зв'язку з виправленням самостійно виявлених помилок, суму штрафу (у розмірі 3% від суми збільшення) та, за необхідності, суму пені — у розділі VI декларації (рядки 15 — 20) (див. приклад 1).

Платник ЄП — юрособа. У полі 1 заголовної частини робиться позначка «х» у комірці типу декларації — «Уточнююча». Зверніть увагу: у полі 2 розділу I позначка не ставиться. А поле 3 розділу I, де вказується податковий (звітний) період, за який уточнюється декларація, — ставиться відмітка в одній із клітинок: I квартал, півріччя, три квартали або рік та проставляється рік. Далі у розділах II «Дохід, що підлягає оподаткуванню» та III «Розрахунок податкових зобов'язань з єдиного податку» зазначають правильні показники з урахуванням уточнень наростаючим підсумком. А в рядках 11 — 17 розділу IV «Визначення податкових зобов'язань у зв'язку з виправленням самостійно виявлених помилок» наводять суму уточнень податкових зобов'язань, яка розраховується шляхом порівняння показників уточнюючої податкової декларації та декларації, яка уточнюється, а також суму нарахованого штрафу та пені, за потреби. Зокрема:

— у рядку 11 — суму податку за даними раніше поданої декларації, що уточнюється;

— у рядку 12 — уточнену суму податкових зобов'язань за звітний період, у якому виявлена помилка;

— у рядку 13 — суму податку (недоплата), яка збільшує податкове зобов'язання у зв'язку з виправленням помилки (рядок 12 — рядок 11 декларації);

— у рядку 14 — суму податку, яка зменшує податкове зобов'язання у зв'язку з виправленням помилки (зазначається тільки додатне значення: рядок 11 — рядок 12 декларації);

— у рядку 15 — суму штрафу в розмірі 3% суми недоплати (рядок 13 х 3%);

— рядок 16 в уточнюючій декларації не заповнюється;

— у рядку 17 — суму пені, самостійно нараховану відповідно до ст. 129 ПКУ.

Пам'ятайте: якщо помилки, зроблені в розділі II та розділі III декларації, не призвели до заниження податкового зобов'язання за податковий календарний квартал (рядок 10 попередньої декларації заповнено правильно), то в УР у розділі IV заповнюють показники рядків 11 та 12, а рядки 13 — 17 прокреслюють (див. приклад 2).

Виправлення через поточну декларацію

Пам'ятайте, що декларацію заповнюють з наростаючим підсумком, тож у разі виправлення через поточну слід бути уважним щодо заповнення показників з урахуванням минулих періодів. Згідно з п. 296.7 ПКУ, декларацію складають наростаючим підсумком з урахуванням норм п. 296.5 і 296.6 ПКУ (такі помилки покажемо на прикладах). Якщо помилку виправляємо у складі поточної декларації, всі рядки заповнюємо правильно з урахуванням помилки. А вже розрахунки у зв'язку з виправленням помилки будуть відображатися в окремому розділі декларації. У цьому самому розділі показуємо нарахування штрафу — 5% та суму нарахованої пені за потреби. Докладніше заповнення окремих рядків буде показано у прикладах 3 та 4.

Платник ЄП — фізособа. Якщо в складі звітної декларації уточнюються показники минулих звітних періодів, тоді в полі 02 заголовної частини зазначається звітний період, за який подається декларація. А в полі 03 — звітний період, який уточнюється. Враховуючи, що помилки за минулі звітні періоди виправляються у складі поточної декларації, підприємець залежно від обраної групи наводить правильні значення показників господарської діяльності за звітний (податковий) період, за який подається декларація, у відповідних розділах декларації (із II до IV). Далі розділи V та VI міститимуть інформацію з урахуванням помилки. А саме:

— виправлені податкові зобов'язання з єдиного податку — у розділі V у рядках 08 — 14;

— сума збільшення (зменшення) єдиного податку у зв'язку з виправленням помилки за минулі періоди, сума пені та штрафу (у розмірі 5% від суми збільшення) — у розділі VI у рядках 15 — 20 (див. приклад 3).

Платник ЄП — юрособа. У полі 02 заголовної частини зазначається звітний період, за який подається декларація. А в полі 03 — звітний період, який уточнюється.

Пам'ятаймо, що декларація заповнюється наростаючим підсумком, і якщо помилку допустили в декларації, наприклад, за I квартал, то значення рядка 9 в декларації за три квартали слід визначати як суму рядків 10 декларації за I квартал та за півріччя. I далі так само уважно слід заповнювати рядки 1 і 5, 6 і 8, не забуваючи про наростаючий підсумок. До речі, якщо у минулому подавались УР, тоді у цих рядках слід враховувати не тільки попередні періоди, а й уточнення за попередні періоди (див. приклад 4).

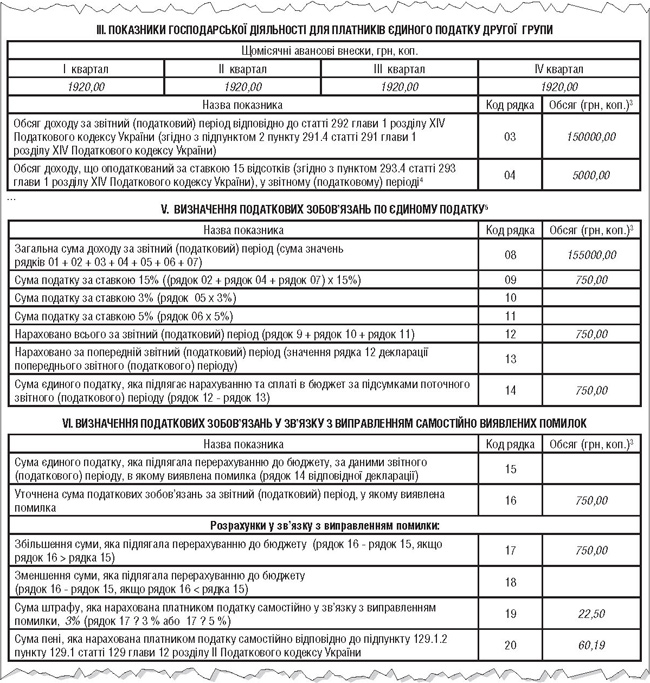

Приклад 1 Платник ЄП другої групи у грудні 2017 року надав послуги у розмірі 5000,00 грн юрособі — неплатнику ЄП. Це є порушенням п. 291.4 ПКУ, як наслідок, таку суму слід було показати не у загальній графі 03 розділу III декларації платника ЄП, а окремо у графі 04 згідно з пп. 296.5.5 ПКУ. Мало того, таке порушення зобов'язує до отриманого доходу застосувати ставку 15% згідно з пп. 5 п. 293.4 ПКУ. До того ж така помилка має ще один наслідок: відповідно до пп. 9 пп. 298.2.3 ПКУ з першого числа місяця, наступного за податковим (звітним) кварталом, у якому здійснювалася така діяльність, слід перейти на загальну систему1.

1 Але це тема іншої статті, тут ці наслідки не розглядаються.

Як наслідок, розмір ПЗ з єдиного податку становить: 5000,00 х 15% = 750,00 грн. Результатом помилки є недоплата ПЗ, відповідно, якщо помилка виправляється через окремий уточнюючий розрахунок, розмір штрафу: 750,00 х 3% = 22,50 грн. А враховуючи, що виправлення здійснюється після строку 90 к. д., ставка НБУ — 18%, розмір пені — 100% облікової ставки, то буде нарахована пеня у розмірі (750,00 + 22,50) х 0,18 х 1,00 : 365 х 1581 = 60,19 грн. Фрагмент заповнення уточнюючої декларації див. у зразку 1.

1 Граничний день сплати податкового зобов'язання — 9 березня 2018 року, згідно з п. 57.1 ПКУ, припустімо, ПЗ, штраф та пеню сплачено 12.11.2018 р., тоді пеня нараховується за 158 к. д.

Зразок 1

Заповнення уточнюючої декларації за умовами прикладу 1

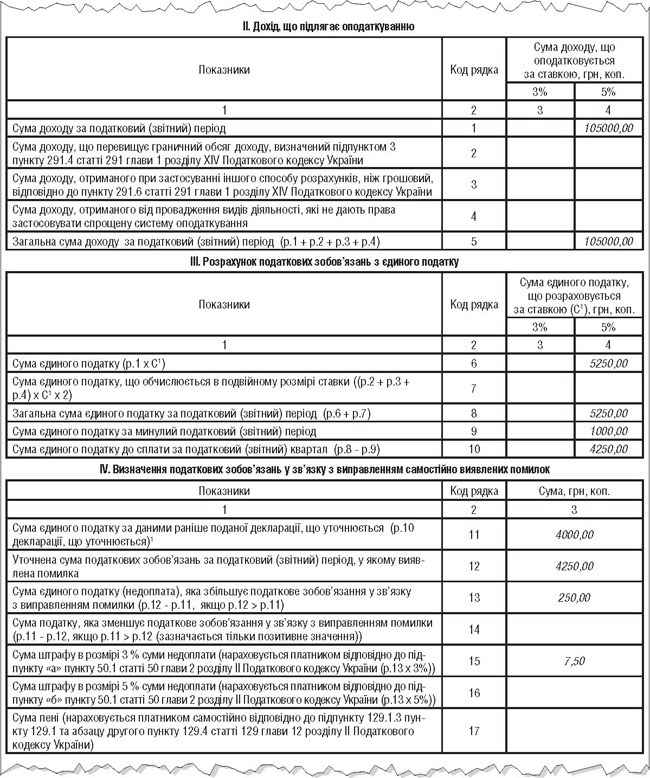

Приклад 2 Платник ЄП — юрособа за ставкою 5% у попередньому кварталі помилково не врахував 5000,00 грн доходу, товари, що були на відповідальному зберіганні, використані платником (у рядку 1 розділу II у декларації за три квартали була сума 100000,00 грн). Відповідно до п. 292.3 ПКУ, до суми доходу платника ЄП включається вартість безоплатно отриманих протягом звітного періоду товарів. Сума рядка 9 за півріччя умовно 1000,00 грн.

Сума недоплати становить: 5000,00 х 5% = 250,00 грн. Розмір штрафу: 250,00 х 3% = 7,50 грн. Пені немає, адже помилку виявлено у проміжок часу 90 к. д. Фрагмент заповнення уточнюючої декларації див. у зразку 2.

Зразок 2

Заповнення уточнюючої декларації за умовами прикладу 2

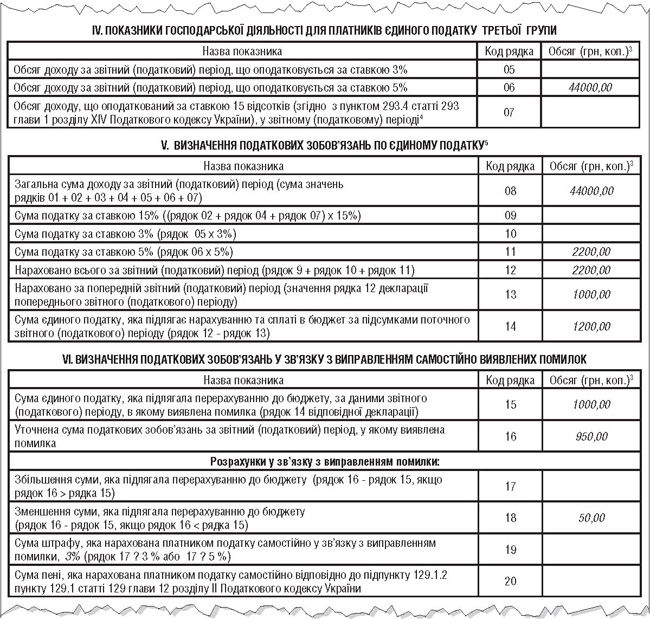

Приклад 3 Платник ЄП третьої групи за ставкою 5% , фізособа, за наслідками півріччя помилково врахував суму роялті у розмірі 1000,00 грн. Згідно з п. 292.1 ПКУ дохід у формі роялті не оподатковується єдиним податком, ця сума буде оподатковуватись ПДФО за пп. 170.3.1 ПКУ. Внаслідок цього платник ЄП має переплату єдиного податку у розмірі 50,00 грн (можна провести звірку з податковою та сплатити ПЗ з урахуванням переплати).

Штраф за виправлення помилки не нараховується, адже немає факту недоплати. Фрагмент виправлення помилки через поточну декларацію див. у зразку 3 (для довідки: доходу за I квартал 2018 р. немає, за наслідками півріччя задекларовано 20000,00 грн доходу та сплачено 1000,00 грн єдиного податку, за III квартал дохід становить 25000,00 грн).

Зразок 3

Заповнення уточнюючої декларації за умовами прикладу 3

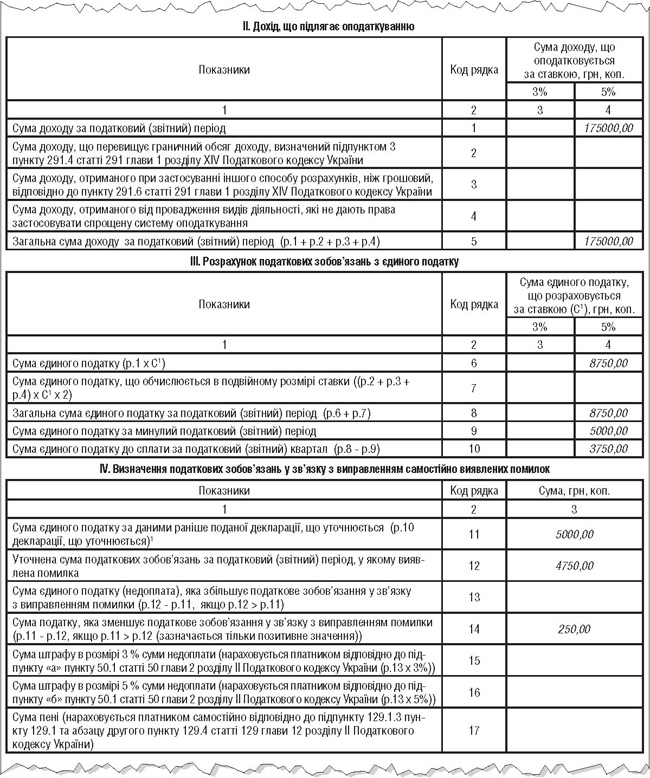

Приклад 4 Платник ЄП — юрособа за ставкою 5% у попередньому кварталі помилково врахував 5000,00 грн як оплату за товар, відвантажений на загальній системі оподаткування у I кварталі 2018 р.

Це перехідна операція, тому згідно з пп. 6 п. 292.11 ПКУ кошти, отримані у II кварталі, не повинні оподатковуватись єдиним податком. Унаслідок виправлення юрособа переплатила ПЗ з єдиного податку на суму 250,00 грн. Фрагмент виправлення помилки через поточну декларацію див. у зразку 4 (для довідки: доходу за I квартал 2018 р. немає, юрособа була на загальній системі, за наслідками півріччя задекларовано 100000,00 грн доходу та сплачено 5000,00 грн єдиного податку, за III квартал дохід становить 80000,00 грн).

Зразок 4

Заповнення уточнюючої декларації за умовами прикладу 4

Нормативна база

- КУпАП — Кодекс України про адміністративні правопорушення від 07.12.84 р. №8073-X.

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Наказ №578 — Наказ Мінфіну від 19.06.2015 р. №578 «Про затвердження форм податкових декларацій платника єдиного податку».

- Порядок №422 — Порядок ведення органами Державної фіскальної служби України оперативного обліку податків і зборів, митних та інших платежів до бюджетів, єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 07.04.2016 р. №422.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»