Платники ПДВ мають право складати разом зі звичайними податковими накладними також і зведені. З'ясуємо, що таке зведені податкові накладні, в яких випадках їх можна складати і які вони мають переваги порівняно зі звичайними податковими накладними.

Нормами ПКУ чітко окреслено кілька випадків, коли платники ПДВ можуть або повинні складати зведені податкові накладні (далі — ПН).

1. Безперервне або ритмічне постачання товарів/послуг платникам та неплатникам ПДВ — право на складання зведених ПН передбачено п. 201.4 ПКУ.

2. Постачання, передача, розподіл електричної та/або теплової енергії, постачання вугілля та/або продуктів його збагачення, надання послуг з централізованого водопостачання та водовідведення і застосування при цьому касового методу обліку ПДВ відповідно до п. 44 підрозділу 2 розділу XX ПКУ. Такі постачальники мають право на складання зведених ПН.

3. Нарахування податкових зобов'язань відповідно до п. 198.5 ПКУ — у всіх випадках, передбачених цим пунктом, обов'язково складається зведена ПН.

4. Нарахування податкових зобов'язань під час розподілу податкового кредиту відповідно до п. 199.1 ПКУ також вимагає обов'язкового складання зведеної ПН.

Отже, маємо два випадки, коли зведена ПН складається на розсуд самого платника ПДВ, і два випадки, коли складання зведеної ПН є обов'язковим. Але, як побачимо далі, крім цих випадків, передбачених ПКУ, є ще окремі випадки складання зведеної ПН, передбачені тільки Положенням №1307.

Позаяк право постачальника на складання зведених ПН надано нормами ПКУ, то воно не потребує додаткового закріплення у договорах між постачальниками та покупцями. Але згадка у договорі про складання зведених ПН продавцем не буде зайвою, особливо для покупця. Адже якраз для покупців чутливим є питання податкового кредиту за такими ПН.

А тепер про все за порядком.

Зведена ПН при безперервних або ритмічних постачаннях

Правила складання зведеної ПН при безперервних або ритмічних постачаннях сформульовані у п. 201.4 ПКУ. Зведену ПН можна складати як покупцям — платникам ПДВ, так і покупцям — неплатникам ПДВ. Зведена ПН складається за наявності однієї з двох обставин: а) безперервне постачання та б) ритмічне постачання товарів/послуг.

Що таке безперервне постачання для потреб складання зведених ПН, законодавці так і не визначили, тому доведеться визначати це поняття на власний розсуд, як радять нам податківці у ЗIР, підкатегорія 101.161: «З метою застосування норм п. 201.4 ст. 201 ПКУ платник податку самостійно визначає товари/послуги, постачання яких має безперервний або ритмiчний характер виходячи з умов договору». До речі, п. 231.3 ПКУ містить визначення безперервного постачання пального для потреб складання зведеної акцизної накладної: це забезпечення особою, яка реалізує пальне, можливості для отримувачів пального (контрагентів) отримувати пальне в будь-яку годину доби та будь-який день відповідного місяця (тобто в режимі цілодобової роботи без вихідних). На нашу думку, це визначення можна застосовувати і з метою складання зведеної ПН, як у первісному вигляді, так і модифікувавши його, наприклад, вважати безперервним постачанням надання покупцям можливості отримувати товар/послугу у будь-який момент робочого дня, а не цілодобово. Припустімо, у підприємства на складі готової продукції завжди є достатня кількість продукції, готової до продажу всім бажаючим у будь-який час протягом робочого дня. Утім, все одно поняття безперервного постачання залишається не до кінця визначеним.

1 Запитання: «Який порядок віднесення операцій з постачання товарів/послуг до безперервного характеру?».

Поняття ритмічного постачання (зверніть увагу: тут застосовано слово «постачання», тобто про ритмічну оплату не йдеться) товарів/послуг, навпаки, чітко визначено у тому ж п. 201.4 ПКУ: ритмічним характером постачання вважається постачання товарів/послуг одному покупцю два та більше разів на місяць. Тобто якщо одному покупцю відвантажується товар або надається послуга, виконуються роботи два чи більше разів на місяць, можна складати зведену ПН. Документально це оформляється у вигляді двох або більше видаткових накладних чи актів виконаних робіт/наданих послуг за місяць на одного покупця. На практиці більшість регулярних постачань товарів/послуг підпадають саме під поняття ритмічних постачань, а не безперервних, тому радимо орієнтуватися саме на ритмічність, а не безперервність постачань. А от на ритмічність отримання оплати зважати не слід, тому що, як ми звернули увагу, у п. 201.4 ПКУ про оплати не йдеться.

Мало того, можна також не брати до уваги те, що постачання відбуваються за різними договорами. Головна і єдина умова — це безперервні та ритмічні постачання, які можуть здійснюватися і за різними договорами. Самі податківці не заперечують1, що «якщо товар було відвантажено протягом одного дня за кількома договорами з одним покупцем, то такому покупцю може бути складено як одну податкову накладну, до якої вноситимуться загальні дані у розрізі номенклатури постачання товарів/послуг відповідно до різних договорів, так і кілька податкових накладних відповідно до кожного з договорів окремо». Крім цього, є позитивна відповідь у ЗIР, підкатегорія 101.162: «У разі здійснення операцій з безперервного постачання товарів/послуг одному покупцеві в межах двох різних угод протягом місяця може бути складена зведена податкова накладна, заповнення якої здійснюється відповідно до вимог Порядку №1307».

Складання зведених ПН дає додаткові можливості щодо планування строків реєстрації таких ПН в ЄРПН та поповнення електронного рахунку в СЕА ПДВ: по-перше, при складанні зведених ПН можна не зважати на дати першої та другої події протягом місяця, по-друге, зведену ПН за операціями у першій половині місяця можна скласти у другій половині цього місяця, що дасть право на її реєстрацію до 15 числа наступного місяця.

Приклад 1 09.07.2018 р. постачальник отримав від покупця передоплату за товар у сумі 51000 грн, у т. ч. ПДВ — 8500 грн. Потім він двічі відвантажив товар покупцю 12.07.2018 р. на суму 41400 грн, у т. ч. ПДВ — 6900 грн, та 25.07.2018 р. на суму 12600 грн, у т. ч. ПДВ — 2100 грн. Остаточну оплату отримано 27.07.2018 р. у сумі 3000 грн, у т. ч. ПДВ — 500 грн. Постачальник має право скласти зведену ПН на загальну суму двох постачань: 12600 + 41400 = 54000 грн, у т. ч. ПДВ — 9000 грн, незважаючи на те що 09.07 було отримано оплату. Таку зведену ПН можна складати в будь-яку дату у періоді з 25.073 до 31.07 та зареєструвати в ЄРПН не пізніше 15.08.2018 р. Якби постачальник складав звичайні ПН, йому потрібно було б скласти ПН від 09.07 на суму ПДВ 8500 грн та від 25.07 на суму ПДВ 500 грн, зареєструвати першу з них до 31.07, а другу — до 15.08. Таким чином, складання зведеної ПН на всю суму постачань дозволяє перенести строк її реєстрації з 31.07 на 15.08, що може бути враховано при плануванні поповнення електронного рахунку.

1 https://news.dtkt.ua/taxation/pdv/49192.

2 Запитання: «Чи складається зведена податкова накладна у разі здійснення операцій з безперервного постачання товарів/послуг одному покупцеві в межах двох різних угод протягом місяця?».

3 Дата останнього постачання у звітному місяці.

Покупцям — платникам ПДВ зведені ПН складаються окремо для кожного покупця. Реквізити такої ПН заповнюються у загальному порядку. Єдина відмінність від звичайної ПН — це наявність відмітки у полі «Зведена податкова накладна».

Покупцям — неплатникам ПДВ можна скласти одну загальну зведену ПН на всіх покупців, з урахуванням всього обсягу постачання товарів/послуг таким покупцям, з якими постачання мають безперервний або ритмічний характер, протягом звітного місяця. Ця зведена ПН складається як звичайна ПН на неплатника ПДВ, але також з відміткою у полі «Зведена податкова накладна». Зверніть увагу, що до цієї ПН не можна включати тих покупців, постачання яким не мають безперервного або ритмічного характеру.

Якщо на кінець місяця після всіх постачань залишається певна сума оплати, що здійснена покупцем понад фактичні обсяги постачання, на такі оплати складають окремі ПН у загальному порядку (не зведені), але їх можна складати будь-якою датою не пізніше останнього дня цього місяця.

Зверніть увагу!

На практиці трапляються помилки у реквізиті «Зведена податкова накладна», коли ПН складається за правилами складання зведених ПН, але в ній не проставляється позначка про те, що вона зведена. Про наслідки цієї ситуації ми міркували у статті «Помилки в податкових накладних» у «ДК» №41/2017, див. приклад 1 у цій статті. Зокрема, відсутність позначки змінює статус ПН зі зведеної на звичайну, що може призвести до того, що така ПН буде складена з неправильною датою. За умовами прикладу 1 відсутність позначки про зведену ПН може призвести до її невизнання контрагентом або контролерами, тому що вона складена не на фактичну суму проведених операцій та не на дату першої події.

Зведена ПН при безперервних або ритмічних постачаннях із застосуванням касового методу обліку ПДВ

Відповідно до п. 44 підрозділу 2 розділу XX ПКУ тимчасово, до 1 січня 2019 року, платники ПДВ, які здійснюють постачання (у тому числі оптове), передачу, розподіл електричної та/або теплової енергії, постачання вугілля та/або продуктів його збагачення товарних позицій 2701, 2702, 2703 00 00 00, 2704 00 згідно з УКТ ЗЕД, надають послуги з централізованого водопостачання та водовідведення, визначають дату виникнення податкових зобов'язань та податкового кредиту за касовим методом. Цим платникам також надано право складати зведені ПН, але вже не на суму операцій з постачання товарів/послуг, а на суми оплат за місяць. Щодо решти правила складання зведених ПН згідно з п. 44 підрозділу 2 розділу XX ПКУ такі самі, як і для звичайних платників ПДВ: враховується ритмічність або безперервність постачань (а не оплат!), та зведена ПН складається не пізніше останнього дня місяця.

Таким чином, покупці вищезазначених товарів/послуг можуть отримати зведену ПН, у якій будуть враховані всі їхні оплати за місяць, з її реєстрацією до 15 числа наступного місяця. А позаяк постачальник застосовує касовий метод, на суму неоплачених постачань ПН не складається1.

1 Докладніше про касовий метод обліку ПДВ ми писали в «ДК» №24/2018.

Зведена ПН на перевищення ціни придбання/звичайної ціни/балансової (залишкової) вартості над фактичною ціною

У випадках, коли фактична ціна продажу товарів/послуг нижча, ніж ціна придбання/звичайна ціна/балансова (залишкова) вартість товарів/послуг, треба визначати базу оподаткування ПДВ із розрахунку більшої величини, тобто не нижче ціни придбання, звичайної ціни, балансової (залишкової) вартості товарів/послуг. Так вимагає другий абзац п. 188.1 ПКУ та п. 189.1 ПКУ. При цьому пункт 15 Порядку №1307 дозволяє складати як звичайні, так і зведені ПН.

Така зведена ПН складається не пізніше останнього дня місяця, в якому здійснено такі постачання, з урахуванням сум ПДВ, розрахованих виходячи з перевищення бази оподаткування над фактичною ціною, визначених окремо за кожною операцією з постачання товарів/послуг. Такі ПН не надаються покупцю, тип причини 15 — Складена на суму перевищення бази оподаткування, визначеної відповідно до статей 188 і 189 ПКУ, над фактичною ціною постачання. У рядках такої ПН, відведених для зазначення даних покупця, постачальник (продавець) проставляє власні дані.

Складання зведеної ПН при самонарахуванні податкових зобов'язань

У ПКУ передбачено декілька випадків, коли платник ПДВ сам повинен нарахувати собі податкові зобов'язання: при анулюванні реєстрації платником ПДВ (п. 184.7 ПКУ), у випадках, передбачених п. 198.5 та п. 199.1 ПКУ.

Пункт 198.5 ПКУ вимагає нарахувати податкові зобов'язання з ПДВ у таких випадках:

а) в операціях, що не є об'єктом оподаткування відповідно до ст. 196 ПКУ (крім операцій, передбачених пп. 196.1.7 ПКУ) або місце постачання яких розташоване за межами митної території України;

б) в операціях, звільнених від оподаткування відповідно до ст. 197, підрозділу 2 розділу XX ПКУ, міжнародних договорів (угод) (крім операцій, передбачених пп. 197.1.28 ПКУ, та операцій, передбачених п. 197.11 ПКУ);

в) в операціях, що здійснюються платником податку в межах балансу платника податку, у тому числі передача для невиробничого використання, переведення виробничих необоротних активів до складу невиробничих необоротних активів;

г) в операціях, що не є господарською діяльністю платника податку (крім випадків, передбачених п. 189.9 ПКУ).

На такі зобов'язання складаються зведені ПН за особливими правилами, викладеними у п. 11 Порядку №1307. Вони складаються не пізніше останнього дня звітного (податкового) періоду — місяця або кварталу (для квартальних платників ПДВ). Звісно, що у разі складання такої зведеної ПН у графі «Зведена податкова накладна» робиться позначка «X».

У графі «Отримувач (покупець)» платник ПДВ зазначає власне найменування (П. I. Б.), у рядку «Iндивідуальний податковий номер отримувача (покупця)» проставляється умовний IПН «600000000000», а у верхній лівій частині — відповідний тип причини згідно з пунктом 8 Порядку №1307:

04 — Складена на постачання у межах балансу для невиробничого використання;

08 — Складена на постачання для операцій, які не є об'єктом оподаткування податком на додану вартість;

09 — Складена на постачання для операцій, які звільнені від оподаткування податком на додану вартість;

13 — Складена у зв'язку з використанням виробничих або невиробничих засобів, інших товарів/послуг не в господарській діяльності.

Далі, як зазначено у п. 16 Порядку №1307, у разі складання зведених податкових накладних, особливості заповнення яких викладені у пункті 11 Порядку №1307, у графі 2 розділу Б податкової накладної платником наводяться дати складання та порядкові номери податкових накладних, складених на такого платника податку при постачанні йому товарів/послуг, необоротних активів, за якими він визначає податкові зобов'язання відповідно до п. 198.5 ПКУ; у графі 4 зазначається «грн»; у графі 10 — вартість (частина вартості) товару/послуги, необоротного активу, на яку нараховується ПДВ відповідно до п. 198.5 ПКУ, графи 3.1, 3.2, 3.3, 5 — 9, 11 не заповнюються.

Відповідальність за несвоєчасну реєстрацію зведених ПН, які складаються згідно з п. 198.5 ПКУ, визначена нормами ст. 120-1 ПКУ. Податківці наголошують1, що штрафні санкції, передбачені ст. 120-1 ПКУ, не застосовуються у разі порушення граничного строку реєстрації податкових накладних, що не надаються отримувачу (покупцю), складені на постачання товарів/послуг для операцій: звільнених від оподаткування або оподатковуваних за нульовою ставкою. Таким чином, у разі порушення платником ПДВ граничного строку реєстрації або відсутності реєстрації в ЄРПН податкових накладних, складених при визначенні податкових зобов'язань з ПДВ відповідно до п. 198.5 ПКУ, до такого платника застосовуються штрафні санкції згідно зі ст. 120-1 ПКУ, крім податкових накладних, складених відповідно до пп. «б» п. 198.5 ПКУ, тобто з типом причини 09.

Складання зведеної ПН відповідно до п. 199.1 ПКУ здійснюється у такому самому порядку, із зазначенням таких самих типів причин невидачі ПН покупцю.

1 http://www.visnuk.com.ua/uk/publication/100007533-podatok-na-dodanu-vartist-27.

У ЗIР, підкатегорія 101.15, сказано, що з урахуванням норм п. 192.1 ПКУ платник ПДВ у разі складання зведених податкових накладних відповідно до вимог п. 198.5 та п. 199.1 ПКУ має право скласти розрахунки коригування до таких зведених податкових накладних. У розрахунку коригування наводяться дата складання та порядковий номер зведеної податкової накладної, що була складена відповідно до вимог п. 198.5 та п. 199.1 ПКУ, до якої складається такий розрахунок коригування. Розрахунок коригування підлягає реєстрації в ЄРПН платником податку, який склав таку зведену податкову накладну.

Окремо варто звернути увагу на нарахування податкових зобов'язань при анулюванні реєстрації платника ПДВ, як того вимагає п. 184.7 ПКУ. На відміну від норм п. 198.5 та п. 199.1 ПКУ, норми п. 184.7 ПКУ прямо не вимагають складати зведені податкові накладні при нарахуванні податкових зобов'язань у разі анулювання реєстрації платника ПДВ1. Проте є загальна вимога до складання податкової накладної при виникненні податкових зобов'язань у п. 201.1 ПКУ, а ще у Порядку №1307 є тип причини 10 — Складена з метою визначення при анулюванні реєстрації платника податку податкових зобов'язань за товарами/послугами, необоротними активами, суми податку за якими були включені до складу податкового кредиту та не були використані в оподатковуваних операціях у межах господарської діяльності. Також про таку ПН зазначено у п. 11 Порядку №1307 — вона складається у такому самому порядку, як і зведена ПН відповідно до п. 198.5 ПКУ.

1 Докладніше про це ми писали в «ДК» №29/2018 у статті «Анулювання реєстрації платника ПДВ».

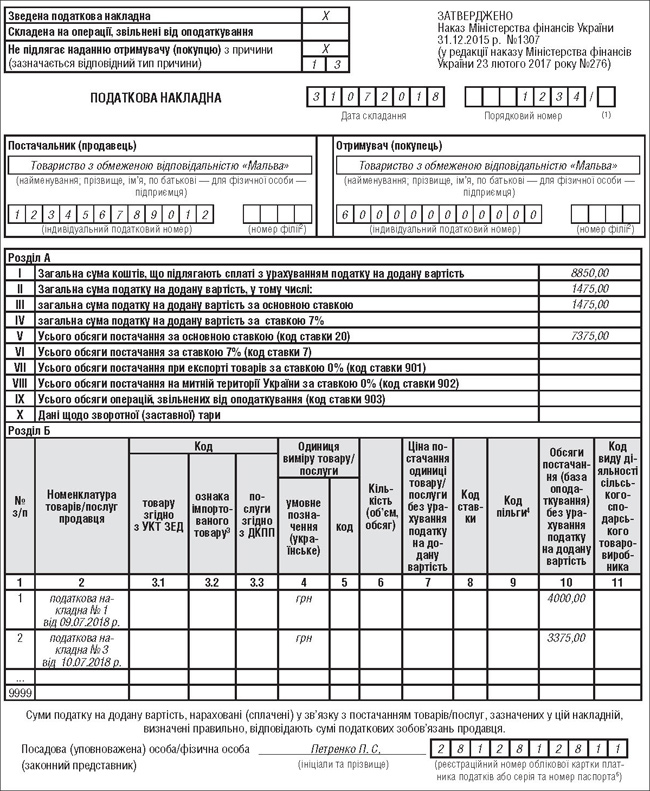

Приклад 2 Платник ПДВ — ТОВ «Мальва», IПН 123456789012, придбало товари, за якими воно отримало податкові накладні від постачальників:

від ТОВ «А» отримано ПН №1 від 09.07.2018 р. на суму 9600 грн, у т. ч. ПДВ — 1600 грн;

від ТОВ «В» отримано ПН №3 від 10.07.2018 р. на суму 8100 грн, у т. ч. ПДВ — 1350 грн.

Половина цих товарів на загальну суму (9600 грн + 8100 грн) : 2 = 8850 грн з ПДВ була використана для надання матеріальної допомоги працівникам підприємства, тому за ними необхідно донарахувати податкові зобов'язання відповідно до пп. «г» п. 198.5 ПКУ. Заповнення зведеної ПН від 31.07.2018 р. для цього випадку показано у зразку.

Зразок

Висновки

Ми розглянули випадки, у яких можна складати зведені податкові накладні. До зведених ПН включаються дані щодо декількох оподатковуваних операцій, та їх можна складати не пізніше останнього дня звітного місяця.

Розрахунки коригування до зведених ПН

Якщо після реєстрації в ЄРПН зведеної податкової накладної, складеної виходячи з перевищення ціни придбання/звичайної ціни/балансової (залишкової) вартості товарів/послуг над фактичною ціною їх постачання, відбувається зменшення вартості придбаних товарів/послуг, продавець на дату реєстрації в ЄРПН розрахунку коригування до відповідної податкової накладної, складеного у зв'язку зі зменшенням вартості придбаних товарів/послуг, має право скласти розрахунок коригування до такої зведеної податкової накладної.

ЗIР, підкатегорія 101.15

Ці дві обставини дозволяють: по-перше, зекономити час на складання та реєстрацію податкових накладних, а по-друге, цілком законно відкласти реєстрацію ПН за операціями, здійсненими з 1 до 15 числа місяця, аж до 15 числа наступного місяця — адже зведені ПН можна складати на останній день місяця. З урахуванням цього можна відповідно планувати строки поповнення електронного рахунку або ефективніше використати збільшення ліміту реєстрації ПН від отримання вхідних ПН від постачальників.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Порядок №1307 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 р. №1307.

Юлія ЄГОРОВА, «Дебет-Кредит»