Змінами, внесеними до ПКУ Законом №1797, передбачено набрання ними чинності з 01.01.2017 р. послідовно. Зокрема, зміни щодо податкових консультацій набирають чинності лише з 01.04.2017 р. Проте всі податкові консультації, надані до цього часу, діють лише до кінця 2017 року. Але про все за порядком.

Новий порядок надання податкових консультацій

Перелічимо зміни, які вносяться до ст. 52 ПКУ з 01.04.2017 р.

1. Податкові консультації надаватимуться виключно в усній та письмовій формі. Надання консультацій в електронній формі не передбачено.

2. Законотворці вирішили уточнити, що податкові консультації надаватимуться з питань практичного застосування окремих норм не тільки податкового, а й іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи (зміни внесено до пп. 14.1.172, п. 52.1 ПКУ, створено новий пп. 14.1.172-1 ПКУ). Тепер уже точно фіскали не зможуть не відповідати на запитання, наприклад, щодо застосування РРО, законодавства про ЗЕД або валютного контролю тощо.

3. Встановлено обов'язкові реквізити у зверненні платника податків за такою письмовою консультацією.

Так, звернення платників податків (п. 52.1 ПКУ) на отримання індивідуальної податкової консультації в письмовій формі повинно містити:

— найменування для юрособи або П. I. Б. для фізособи, податкову адресу, а також номер засобу зв'язку та адресу електронної пошти, якщо такі є;

— код згідно з ЄДРПОУ (для юросіб) або реєстраційний номер облікової картки платника податків (для фізосіб) або серію та номер паспорта (для фізосіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та офіційно повідомили про це відповідний контролюючий орган і мають відмітку в паспорті);

— зазначення, в чому полягає практична необхідність отримання податкової консультації;

— підпис платника податків;

— дату підписання звернення.

На звернення платника податків, що не відповідає вищезазначеним вимогам, податкова консультація не надається. ДФС має повідомити про це платника податків у порядку та строки, передбачені Законом про звернення громадян, тобто максимум протягом 45 календарних днів з дня отримання звернення на консультацію (ст. 20 вищезазначеного Закону).

Незважаючи на встановлені наразі вимоги до звернень, все-таки вони, по суті, нічого не змінюють. Як і раніше, при зверненні до фіскального органу слід зазначати, які саме норми ПКУ вимагають практичного застосування та які обставини спричинюють таку практичну необхідність.

Тобто звернення до органів ДФС, яке міститиме запитання на кшталт: «Як оподатковується така-то господарська операція?», — не отримає належної відповіді. Очевидно, платнику податків буде надсилатися стандартна відписка, що звернення не відповідає приписам п. 52.1 ПКУ.

Платнику податків доведеться щоразу індивідуально підходити до складення звернень такого роду. Адже зразків чи правил їх написання немає. Складність виникає через індивідуальні обставини певної госпоперації, які з'явились у суб'єкта господарювання, оподаткування яких і спричинило запитання. Тож для того щоби пояснити практичну необхідність, варто виходити саме з оформлених у межах госпоперації документів та приписів ПКУ, які слід чи не слід у такому разі застосовувати.

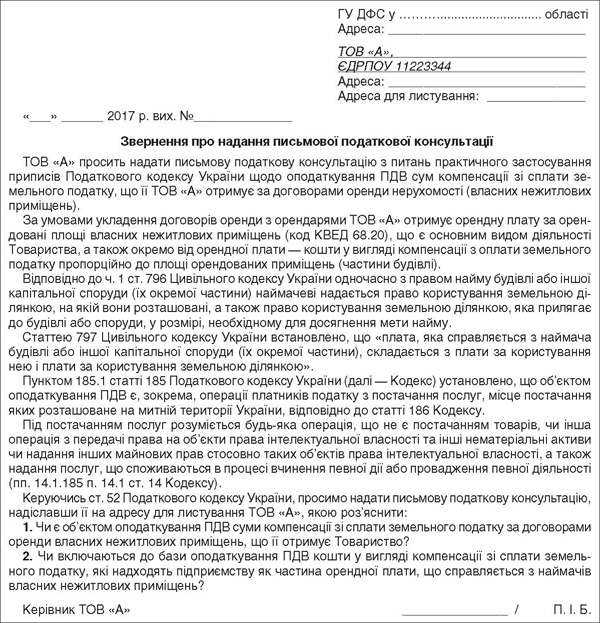

Для прикладу наведемо одне зі звернень, яке було надіслане на практиці (див. зразок).

Зразок

4. Змін щодо суб'єктів надання податкових консультацій не відбулося. Проте щодо консультацій у письмовій формі, то це першочергова прерогатива контролюючих органів в АРК, містах Києві та Севастополі, областях, міжрегіональних територіальних органів. Вони після формування відповіді (податкової консультації) спочатку реєструють її в єдиній базі індивідуальних податкових консультацій1 (йдеться не про ЗIР, а про окрему базу консультацій), розміщують на сайті ДФС, а потім надсилають до ДФСУ на перевірку. ДФСУ, своєю чергою, після перевірки надає згоду на внесення консультації до єдиної бази або, не погоджуючись з позицією органу нижчого рівня, відмовляє у наданні згоди та складає іншу (нову) консультацію від свого імені, яка й надсилається платнику податків.

1 Порядок ведення та форма такої бази мають бути затверджені відповідним нормативним документом. Доступ до даних бази буде безоплатним та вільним.

Щодо надання письмових консультацій ДФСУ , то тут є певний нюанс. Нагадаємо, що на сьогодні платник податків може надіслати звернення про надання податкової консультації за вибором до відповідного органу ДФС, у т. ч. ДФСУ. А порядок надання консультацій, які в результаті отримуватиме платник податків з 01.04.2017 р., виглядає так, що ДФСУ безпосередньо не отримує звернень. За нею залишається функція перевірки консультацій, що надаються підпорядкованими контролюючими органами, та надання нової в разі незгоди з консультацією, наданою таким підпорядкованим контролюючим органам.

Зверніть увагу!

Податкові консультації й надалі у письмовій формі мають право надавати ДФС, ГУ ДФС в областях, м. Києві та Офіс великих платників податків ДФС. Будь-які державні податкові інспекції мають право надавати податкові консультації виключно в усній формі*.

* ЗIР, підкатегорія 135.05, відповідь на запитання: «Чи має право ДПI як територіальний орган ДФС України надавати індивідуальні податкові консультації?».

5. Змінено строки надання письмових консультацій. Так, уся ця процедура складення податкової консультації та її перевірка може тривати максимум 35 календарних днів. Адже органи ДФС, які отримали звернення, повинні надати письмову консультацію протягом 25 календарних днів (на сьогодні цей строк становить 30 днів), наступних за днем отримання такого звернення. Утім, цей строк може бути продовжений, але не більше ніж на 10 календарних днів з обов'язковим письмовим повідомленням про це платника податків до закінчення 25-денного строку. Далі ДФСУ, отримавши індивідуальну податкову консультацію від контролюючого органу, який їй підпорядковується, протягом 10 календарних днів, наступних за днем отримання такої консультації, але не більше 35 календарних днів, наступних за днем отримання контролюючим органом відповідного звернення платників податків, перевіряє її та реєструє або надає нову (про що платник податків також повідомлятиметься протягом одного робочого дня).

Загалом, як бачимо, оскільки до єдиної бази податкових консультацій доступ буде вільний та відкритий, то, певно, платник податків зможе контролювати весь процес проходження процедури надання консультацій — відомості про кожну дію органів ДФС та ДФСУ будуть вноситися до єдиної бази податкових консультацій.

Як обіцяє п. 52.6 ПКУ, і надалі, тобто й після 01.04.2017 р., Мінфін буде проводити періодичне узагальнення індивідуальних податкових консультацій, а також аналізувати обставини, що свідчать про неоднозначність окремих норм податкового та іншого законодавства, контроль за дотриманням якого покладено на контролюючі органи, шляхом надання узагальнюючих податкових консультацій, які затверджуються наказом цього органу.

Нові наслідки застосування податкових консультацій

Запровадження реєстрації письмових податкових консультацій в єдиній базі свідчить про те, що з 01.04.2017 р. не може бути притягнуто до відповідальності лише того платника податків, який діяв відповідно до зареєстрованої в єдиній базі податкової консультації (п. 53.1 ПКУ).

Щодо відповідальності, то наразі уточнено: йдеться не лише про податкові зобов'язання, а й про штрафні санкції, пеню та іншу відповідальність (кримінальну, адміністративну). А говорячи про платника податків, п. 53.1 ПКУ прямо вказує на податкового агента та/або його посадову особу, який діяв відповідно до індивідуальної податкової консультації, наданої йому у письмовій формі.

Хоча тут є ще одна неприємність від наших законодавців: з 01.04.2017 р. у разі коли положення індивідуальної податкової консультації суперечать положенням узагальнюючої податкової консультації, застосовуються положення узагальнюючої. Платник податків та/або податковий агент, які діяли відповідно до податкової консультації, не звільняються від обов'язку сплати ПЗ, визначеного ПКУ (останній абзац п. 53.1 ПКУ). Враховуючи, що відповідальність за першим абзацом п. 53.1 ПКУ включає штраф та пеню, то приписи останнього абзацу, певно, фінансових санкцій не стосуються! Тому у разі якщо у майбутньому індивідуальна податкова консультація суперечитиме узагальнюючій, то доведеться сплатити ПЗ (без штрафів та пені). Випадків зміни чи скасування вже наданої та зареєстрованої індивідуальної податкової консультації це не стосується — тут повна «індульгенція» платнику податків за абзацом першим п. 53.1 ПКУ.

Тож варто не лише отримувати для себе індивідуальні податкові консультації, а ще й стежити за узагальнюючими. Особливо прикро буде тому платнику, який діяв відповідно до отриманої для себе консультації, а узагальнююча, яка встановлює інші правила, буде прийнята вже під час проведення документальної перевірки у такого платника. Тут дороги назад не буде...

Строк давності старих податкових консультацій — до 31.12.2017 р.

Законотворці передбачили строк давності всіх індивідуальних податкових консультацій, які були надані платникам податків фактично за весь період дії ПКУ (звісно, з врахуванням усіх внесених змін), обмеживши їх датою надання 31.03.2017 р.

Ці індивідуальні податкові консультації, надані контролюючим органом у письмовій або електронній формі до 31 березня 2017 року (включно), звільняють платника податків (податкового агента та/або його посадову особу) від відповідальності, включаючи фінансову (штрафні санкції та/або пеню), за діяння, що містять ознаки податкового правопорушення, вчинені до 31 грудня 2017 року (включно).

З 1 січня 2018 року індивідуальна податкова консультація, надана контролюючим органом у письмовій або електронній формі до 31 березня 2017 року (включно), не підлягає застосуванню (п. 39 підрозділу 10 розділу ХХ «Перехідні положення» ПКУ).

Загалом перехідний період є доволі значним, що дає право, а фактично зобов'язує платників податків після 01.04.2017 р. звернутися до ДФС повторно й отримати зареєстровану в єдиній базі податкову консультацію. Iнакше платник податків нестиме відповідальність згідно з ПКУ, незважаючи на те що діяв відповідно до наданої йому консультації.

Утім, ніхто не дає гарантій, що нова податкова консультація, яка була надана з висновками на користь платника податків, матиме той самий зміст.

Проте є й приємна новина: у дуже виграшній ситуації, на нашу думку, залишаються ті платники, які станом на 01.04.2017 р. оскаржують отримані індивідуальні податкові консультації в адміністративних судах. Адже якщо остаточне рішення у справі буде прийнято після 01.04.2017 р., то органам ДФС не залишиться нічого іншого, як надати нову податкову консультацію та зареєструвати її в єдиній базі. Але стежити за узагальнюючими консультаціями все-таки доведеться ретельніше, ніж раніше.

I насамкінець. З огляду на новий порядок прийняття податкових консультацій набиратиме обертів тенденція їх оскарження в адмінсудах, якщо платник податків буде не згоден з наданими контролюючим органом висновками. У нових умовах надання податкових консультацій це може врятувати платників податків від сплати штрафів у разі помилкового висновку фіскалів у податковій консультації, яка буде суперечити узагальнюючій від Мінфіну. Хоча нова редакція ст. 52 ПКУ має взагалі відбити у платників податків бажання звертатися за консультаціями — лише в Україні можна встановити відповідальність платників податків за некомпетентність органів ДФС при наданні ними ж податкових консультацій і тлумаченні норм ПКУ!!! Отже, ми й надалі будемо мати судову практику, яка встановлюватиме правила гри постфактум — за результатами оскарження платниками податків податкових повідомлень-рішень. Як кажуть, за що боролись...

Нормативна база

- Закон №1797 — Закон України від 21.12.2016 р. №1797-VIII «Про внесення змін до Податкового кодексу України щодо покращення інвестиційного клімату в Україні».

- Закон про звернення громадян — Закон України від 02.10.96 р. №393/96-ВР «Про звернення громадян».

Наталія КАНАРЬОВА, «Дебет-Кредит»