Підприємство — юридична особа працювало на загальній системі оподаткування, але з певних обставин вирішило перейти на сплату єдиного податку (далі — ЄП). Яким чином слід розрахувати суму доходу для отримання можливості переходу на сплату ЄП?

Перехід на ЄП

При переході на спрощену систему юрособі, яка є платником інших податків і зборів відповідно до норм ПКУ, слід керуватися нормами пп. 298.1.4 ПКУ. Так, юрособа на загальній системі оподаткування за власним бажанням (за відповідності певним вимогам, про що далі) може прийняти рішення про перехід на спрощену систему оподаткування. Для того щоб опинитися на ЄП, суб'єкт господарювання повинен подати до контролюючого органу за своїм місцезнаходженням заяву на застосування спрощеної системи оподаткування. Форма заяви та Порядок її подання (далі — Порядок №1675) затверджені наказом Мінфіну від 20.12.2011 р. №16751.

Така заява має бути подана не пізніше ніж за 15 календарних днів до початку наступного календарного кварталу.

Приклад Підприємство А — платник податків на загальних підставах (у т. ч. платник ПДВ) виявило бажання перейти на спрощену систему оподаткування з 01.07.2016 р. До контролюючого органу за місцем реєстрації підприємства не пізніше 15.06.2016 р. слід подати заяву із зазначенням таких обов'язкових відомостей:

— найменування та коду ЄДРПОУ;

— даних документа, що підтверджує державну реєстрацію юридичної особи (назва, номер, дата);

— підстави подання заяви (а саме: пп. 5.1 щодо дати (періоду) переходу на спрощену систему оподаткування);

— податкової адреси;

— місця провадження госпдіяльності;

— обраної групи та ставку ЄП;

— середньооблікової кількості працівників2. Хоча юрособа і не має обмежень щодо кількості працюючих, податківці все-таки наполягають на зазначенні цього в заяві (роз'яснення в ЗІР, підкатегорія 108.01.01);

— обраних видів госпдіяльності згідно з КВЕД ДК 009:2010;

— наявності податкового боргу;

— обсягу доходу за попередній календарний рік (пункт 5 Розрахунку доходу).

1 Наказ Міністерства фінансів від 20.12.2011 р. №1675 «Про затвердження форми свідоцтва платника єдиного податку та порядку видачі свідоцтва, форми та порядку подання заяви про застосування спрощеної системи оподаткування та форми розрахунку доходу за попередній календарний рік».

2 Згідно з ПКУ, пп. 291.4.1: при розрахунку середньооблікової кількості працівників застосовується визначення, встановлене ПКУ, а саме: середньооблікова кількість працівників розраховується на підставі пп. 14.1.227 ПКУ за методикою, визначеною Інструкцією зі статистики кількості працівників, затвердженою наказом Держкомстату від 28.09.2005 р. №286.

Реєстрація суб'єкта господарювання як платника ЄП, яка є безстроковою, здійснюється шляхом внесення відповідних записів до реєстру платників ЄП. За бажання платник ЄП може отримати витяг із реєстру платників ЄП.

Так, протягом двох робочих днів з дня подання заяви контролюючий орган зобов'язаний зареєструвати таку особу платником ЄП (п. 299.3 ПКУ) або надати письмову вмотивовану відмову (п. 299.5 ПКУ).

До речі, при заповненні заяви у рядку 5.1 треба вписати дату переходу — фактично це перше число календарного місяця кварталу, з якого підприємство переходить на спрощену систему оподаткування. За даними прикладу слід зазначити: «з «01» липня 2016 р.».

Пам'ятайте, що суб'єкт господарювання може перейти на спрощену систему оподаткування один раз протягом календарного року.

Заява подається за вибором платника податків в один із таких способів:

1) особисто платником податків або уповноваженою особою;

2) надсилається поштою з повідомленням про вручення та описом вкладеного;

3) засобами електронного зв'язку в електронній формі з дотриманням вимог щодо реєстрації електронного підпису. Але такий спосіб наведено лише у пп. 298.1.1 ПКУ та не відображено у Порядку №1675. ПКУ має пріоритет, тож такий спосіб зазвичай можна використовувати на практиці.

Перейти на спрощену систему оподаткування суб'єкт господарювання може тільки за умови, що протягом календарного року, який передує періоду переходу на спрощену систему оподаткування, він дотримав установлені ПКУ вимоги.

Умови перебування на ЄП

Порядок застосування спрощеної системи оподаткування, обліку, звітності та справляння ЄП установлює ст. 291 ПКУ.

Так, згідно з п. 291.4 ПКУ, юридичні особи будь-якої організаційно-правової форми господарювання можуть перебувати в третій групі1 спрощеної системи зі сплатою ЄП, якщо протягом календарного року їхній обсяг доходу не перевищує 5 млн гривень.

Третя група спрощеної системи оподаткування, відповідно до пп. 293.3 ПКУ, має два види відсоткової ставки ЄП:

3% доходу — у разі сплати ПДВ;

5% доходу — у разі включення ПДВ до складу ЄП.

Обрана ставка ЄП зазначається у рядку 8 заяви.

Перебування на ЄП є правом, а не обов'язком суб'єкта господарювання.

Але незалежно від виявленого бажання є низка видів діяльності, зазначена у пп. 291.5.1 ПКУ, при здійсненні яких юридична особа не може бути «спрощенцем». До них належать:

— діяльність з організації, проведення азартних ігор, лотерей (крім розповсюдження лотерей), парі;

— обмін іноземної валюти;

— виробництво, експорт, імпорт, продаж підакцизних товарів (крім роздрібного продажу паливно-мастильних матеріалів в ємностях до 20 літрів);

— видобування, виробництво, реалізація дорогоцінних металів і дорогоцінного каміння (крім виробництва, постачання, продажу (реалізації) ювелірних та побутових виробів з дорогоцінних металів, дорогоцінного каміння, дорогоцінного каміння органогенного утворення та напівдорогоцінного каміння);

— видобування, реалізація корисних копалин, крім реалізації корисних копалин місцевого значення;

— діяльність у сфері фінансового посередництва, крім діяльності у сфері страхування, яка здійснюється страховими агентами, визначеними Законом України «Про страхування», сюрвеєрами, аварійними комісарами та аджастерами2;

1 Це не стосується сільгосптоваровиробників, тому що для них передбачена четверта група спрощеної системи оподаткування.

2 Наразі в розділі ІІІ ПКУ немає визначень цих понять, тож можемо керуватися Законом від 07.03.96 р. №85/96-ВР «Про страхування» або Законом від 02.10.2012 р. №5412-VI «Про внесення змін до Податкового кодексу України щодо врегулювання окремих питань оподаткування».

— діяльність з управління підприємствами;

— діяльність з надання послуг пошти (крім кур'єрської діяльності) та зв'язку (крім діяльності, що не підлягає ліцензуванню);

— діяльність з продажу предметів мистецтва та антикваріату, діяльність з організації торгів (аукціонів) виробами мистецтва, предметами колекціонування або антикваріату;

— діяльність з організації, проведення гастрольних заходів;

Також обрати спрощену систему оподаткування не можуть:

— страхові (перестрахові) брокери, банки, кредитні спілки, ломбарди, лізингові компанії, довірчі товариства, страхові компанії, установи накопичувального пенсійного забезпечення, інвестиційні фонди і компанії, інші фінансові установи, визначені законом; реєстратори цінних паперів (пп. 291.5.4 ПКУ);

— суб'єкти господарювання, у статутному капіталі яких сукупність часток, що належать юридичним особам, які не є платниками єдиного податку, дорівнює або перевищує 25 відсотків (пп. 291.5.5 ПКУ);

— представництва, філії, відділення та інші відокремлені підрозділи юридичної особи, яка не є платником єдиного податку (пп. 291.5.6 ПКУ);

— нерезиденти (пп. 291.5.7 ПКУ);

— суб'єкти господарювання, які на день подання заяви про реєстрацію платником єдиного податку мають податковий борг, крім безнадійного податкового боргу, що виник внаслідок дії обставин непереборної сили (форс-мажорних обставин) (пп. 291.5.8 ПКУ).

Наприклад, якщо засновником підприємства є інша юрособа, частка якої більша або дорівнює 25%, і ця юрособа-засновник не є платником ЄП, підприємство не може перейти на спрощену систему оподаткування. Також не вдасться обрати єдиний податок, якщо підприємство має заборгованість зі сплати ЄСВ.

Визначення доходу

До поданої заяви додається розрахунок доходу за попередній календарний рік, про що ставиться позначка у рядку 13 заяви, а сама сума літерами зазначається у рядку 12. Що означає попередній календарний рік? Наприклад, платник податків переходить на спрощену систему оподаткування з другого кварталу 2016 року. Це означає, що у розрахунку доходу він повинен навести розмір доходу за попередній 2015 рік, а I квартал 2016 р. у розрахунку не братиме участі. Форма розрахунку доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування, затверджена Порядком №1675.

Розрахунок доходу важливий тим, що у такий спосіб підтверджується відповідність платника податків критеріям спрощеної системи оподаткування щодо граничного розміру доходу за рік. Складові доходу рядка 5 розрахунку зазначаються окремо, і до уваги беруться такі доходи:

— рядок 5.1 — доходи у грошовій формі (готівковій та/або безготівковій);

— рядок 5.2 — сума кредиторської заборгованості, за якою минув строк позовної давності;

— рядок 5.3 — вартість безоплатно отриманих протягом звітного періоду товарів (робіт, послуг);

— рядок 5.4 — інші доходи.

Отже, для того щоб суб'єкт господарювання мав право зареєструватися платником ЄП, слід визначити отриманий дохід. Дохід визначається на підставі даних бухобліку щодо кредиторської заборгованості та за безоплатно отриманими товарами. А решту доходу для визначення права перебування на ЄП юридичним особам треба перерахувати за касовим методом, а не за методом нарахування, як це робили з метою бухобліку та оподаткування податком на прибуток.

Увага: відповідно до п. 292.15 ПКУ, при визначенні обсягу доходу, що дає право суб'єкту господарювання зареєструватися платником ЄП, не включаються до доходу суми, отримані як компенсація (відшкодування) за рішенням суду за будь-які попередні (звітні) періоди.

Приклад (продовження 1) Підприємство А належить до суб'єктів малого підприємництва1, тому використовувало спрощений план рахунків2 та звітувало відповідно до П(С)БО 253.

1 Відповідно до критеріїв визначення суб'єкта господарювання згідно з п. 3 ст. 55 глави 6 розділу ІІ Господарського кодексу України від 16.01.2003 р. №436-ІV.

2 Спрощений План рахунків бухгалтерського обліку, затверджений наказом Мінфіну від 19.04.2001 р. №186.

3 Положення (стандарт) бухгалтерського обліку 25 «Фінансовий звіт суб'єкта малого підприємництва», затверджене наказом Мінфіну від 25.02.2000 р. №39.

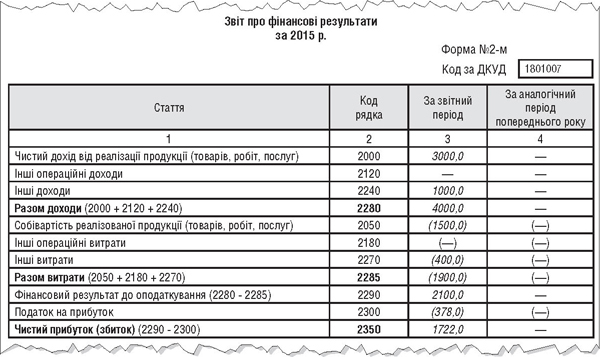

За 2015 рік підприємство, перебуваючи на загальній системі оподаткування, отримало дохід у розмірі 4 млн грн (рядок 2280 форми №2-м «Звіт про фінансові результати»). Результат діяльності підприємства А наведено у зразку 1.

Зразок 1

Фрагмент Звіту про фінансові результати за 2015 р.

Такий результат діяльності підприємство А отримало, перебуваючи на загальній системі оподаткування.

Але для визначення доходів для переходу на спрощену систему оподаткування слід керуватися нормами п. 292.1 — 292.11 та 292.15 ПКУ. Тому далі, використовуючи умови прикладу 1, розглянемо, які саме доходи будуть враховані в розрахунку.

Підприємству треба проаналізувати обороти за дебетом рахунків 30 та 31 у кореспонденції з кредитом рахунків 36, 37 (при використанні спрощеного плану рахунків — 37) — це сума доходу у грошовій формі. Також слід з'ясувати, чи був дохід у вартості безоплатно отриманих товарів — за дебетом 20, 28 у кореспонденції з кредитом рахунку 424 (для спрощеного плану рахунків — за дебетом 20, 26 у кореспонденції з кредитом 74). Відтак перевірити, чи був у 2015 році дохід у вигляді кредиторської заборгованості, за якою минув строк позовної давності (для платників ПДВ), — це оборот за дебетом рахунку 60, 63, 68 у кореспонденції з кредитом рахунку 717 (74). А також інші доходи — це може бути, наприклад, кредиторська заборгованість, списана раніше строку позовної давності у разі банкрутства кредитора (кредит рахунку 717 (74)). Якщо внаслідок розрахунку визначений дохід не перевищить 5 млн грн, можна зробити висновок, що є необхідні умови для переходу на спрощену систему оподаткування.

Доходи у грошовій формі

До доходу у грошовій формі (готівковій та/або безготівковій) належить будь-який дохід, включаючи дохід представництв, філій, відділень такої юрособи.

Приклад (продовження 2) Підприємство А за 2015 р. отримало дохід від реалізації послуг на суму 3 млн грн (крім того, ПДВ — 600 тис. грн). Ця сума відображена в рядку 2000 форми №2-м. За виконані послуги підприємство отримало на поточний рахунок суму 2 млн грн (крім того, ПДВ — 400 тис. грн).

Дебіторська заборгованість станом на 01.01.2016 р. — 1200 тис. грн.

Крім того, реалізовано ОЗ на суму 500 тис. грн (плюс ПДВ — 100 тис. грн). ОЗ були введені в експлуатацію в 2011 р., залишкова вартість становить 400 тис. грн1. Розраховуємо суму доходу згідно з таблицею 1.

1 Враховуючи, що підприємство веде облік за спрощеним Планом рахунків, у бухобліку продаж необоротних активів та груп вибуття, які визнаються утримуваними для продажу відповідно до П(С)БО 27, не ведеться за субрахунком 286.

Таблиця 1

Бухгалтерський облік отриманого доходу в 2015 р.

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, тис. грн

|

Коригування фінрезультату до оподаткування*

|

||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

|||

|

1.

|

Реалізація послуг у 2015 р. |

37

|

70

|

3600

|

—

|

—

|

|

2.

|

Нараховано ПЗ з ПДВ |

70

|

641/ПДВ

|

600

|

—

|

—

|

|

3.

|

Отримано оплату за надані послуги на поточний рахунок у 2015 р. |

31

|

37

|

2400

|

—

|

—

|

|

4.

|

Переведено об'єкт ОЗ до складу НА, утримуваних для продажу, за П(С)БО 27: | |||||

|

4.1

|

Списано знос ОЗ (умовна сума) |

13

|

10

|

50

|

—

|

—

|

|

4.2

|

Залишкова вартість бухгалтерська |

26

|

10

|

400

|

—

|

—

|

|

5.

|

Списано балансову вартість |

96

|

26

|

400

|

—

|

—

|

|

6.

|

Реалізація ОЗ у 2015 р. |

37

|

74

|

600

|

—

|

—

|

|

7.

|

Нараховано ПЗ з ПДВ |

74

|

641/ПДВ

|

100

|

—

|

—

|

|

8.

|

Отримано оплату за ОЗ |

31

|

37

|

600

|

—

|

—

|

| * Зверніть увагу, що підприємство А протягом року отримало дохід до 20 млн грн, тому коригування фінрезультату до оподаткування на різниці згідно з ПКУ не є обов'язковим та може здійснюватися за власним бажанням підприємства. | ||||||

Отже, підприємство А має такий дохід:

1) дохід, отриманий у грошовій формі, — 2 млн грн. У разі якщо суб'єкт господарювання є платником ПДВ, то до складу доходу не включаються суми ПДВ (пп. 1 п. 292.11 ПКУ);

2) дохід від продажу ОЗ — 100 тис. грн.

Розрахунок:

сума отриманих коштів 500 тис. грн (без урахування ПДВ) - залишкова вартість 400 тис. грн = 100 тис. грн.

Нагадаємо, що згідно з п. 292.2 ПКУ при продажу ОЗ юрособами дохід визначається як сума коштів, отриманих від продажу таких ОЗ. Але, якщо ОЗ продані після їх використання протягом 12 календарних місяців з дня введення в експлуатацію (а в продовженні 2 нашого прикладу ОЗ був введений в експлуатацію в 2011 р.), дохід визначається як різниця між сумою коштів, отриманою від продажу такого ОЗ, та їх залишковою балансовою вартістю, що склалася на день продажу.

Зверніть увагу: сума дебіторської заборгованості (в продовженні 2 прикладу — 1200 тис. грн), яка буде погашена в 2016 р. після переходу на спрощену систему оподаткування, не включатиметься до доходу платника ЄП, тому що ця сума вже знайшла своє відображення в оподатковуваному доході в 2015 р., коли підприємство А перебувало на загальній системі оподаткування (пп. 6 п. 292.11 ПКУ).

Кредиторська заборгованість

Кредиторська заборгованість, за якою минув строк позовної давності, враховується в розрахунку доходу тільки платниками ПДВ.

Приклад (продовження 3) Підприємство А має кредиторську заборгованість, яка утворилася в 2011 р. та за якою минув строк позовної давності в 2015 році, в сумі 50 тис. грн. Така кредиторська заборгованість також буде врахована в розрахунку доходу на дату її списання.

Безоплатне отримання

До врахування доходу включатиметься вартість безоплатно отриманих протягом звітного періоду товарів (робіт, послуг).

Приклад (продовження 4) Підприємство А в 2015 р. отримало безоплатно товар на суму 500 тис. грн. Крім того, було отримано поворотну фінансову допомогу в сумі 500 тис. грн, яка станом на 01.01.2016 р. повернута. Бухгалтерський облік розглянемо в таблиці 2.

Таблиця 2

Бухгалтерський облік безоплатно отриманого товару

|

№

з/п |

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, тис. грн

|

Коригування фінрезультату до оподаткування

|

||

|

Д-т

|

К-т

|

Збільшення

|

Зменшення

|

|||

|

1.

|

Відображення вартості безоплатно отриманого товару |

20

|

40*

|

500

|

—

|

—

|

| * При використанні спрощеного Плану рахунків використовується рахунок 40 як додатковий капітал, а не рахунок 424. | ||||||

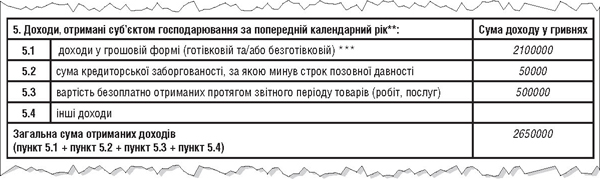

Який вигляд матиме розрахунок доходу, що подається разом із заявою про перехід на спрощену систему оподаткування, згідно з наведеними прикладами, розглянемо у зразку 2.

Зразок 2

Розрахунок доходу за попередній календарний рік, що передує року переходу на спрощену систему оподаткування (фрагмент)

Звітність з ЄП та сплата

Згідно з п. 294.3 ПКУ, для суб'єктів господарювання, які перейшли на сплату єдиного податку зі сплати інших податків і зборів, перший податковий (звітний) період починається з першого числа місяця, що настає за наступним податковим (звітним) кварталом, у якому особу зареєстровано платником єдиного податку, і закінчується останнім календарним днем останнього місяця такого періоду.

Платники ЄП 3-ї групи подають до контролюючого органу за місцем податкової адреси податкову декларацію платника ЄП третьої групи (юридичні особи) за формою, затвердженою наказом Мінфіну від 19.06.2015 р. №578, та у строки, встановлені для квартального податкового (звітного) періоду, тобто протягом 40 календарних днів після закінчення звітного кварталу. За умовами нашого прикладу за наслідками двох кварталів 2016 р. підприємство подає податкову декларацію з податку на прибуток у строки, встановлені для квартальної звітності, а вже з III кварталу 2016 р. подаватиме податкову декларацію ЄП, граничний термін подання якої — 10 листопада 2016 р.

Сплачують ЄП протягом 10 календарних днів після граничного строку подання податкової декларації за податковий (звітний) квартал. За наслідками III кварталу суму єдиного податку слід сплатити до 20 листопада 2016 р.

Відповідальність

Відповідальність за порушення умов перебування на спрощеній системі оподаткування визначена в п. 293.5 ПКУ. У цьому разі ставка встановлюється у подвійному розмірі.

Такими порушеннями можуть бути:

— перевищення граничного розміру доходу (5 млн грн);

— отримання доходу із застосуванням іншого способу розрахунків, ніж грошовий (бартер);

— отримання доходу від діяльності, яка не передбачена ПКУ при застосуванні спрощеної системи.

Наприклад, у разі порушення граничного обсягу доходу до суми перевищення застосовується подвійний розмір обраної ставки (6% або 10% відповідно). Так, якщо у податковому (звітному) періоді відбулося таке перевищення, платник ЄП сплачує подвійний розмір ставки податку та зобов'язаний перейти на загальну систему оподаткування зі сплатою інших податків та зборів (другий абзац пп. 3 п. 293.8 ПКУ). При цьому слід подати заяву не пізніше 20 числа місяця, наступного за календарним кварталом, у якому допущено перевищення обсягу доходу (третій абзац пп. 3 п. 293.8 ПКУ). Суми за такими порушеннями у податковій декларації платника ЄП зазначають окремо (відповідно за кодом рядка 2, 3 чи 4 ІІ розділу декларації). Яким чином відбувається перехід з ЄП на загальну систему, було розглянуто в «ДК» №50/2015, та в «ДК» №11/2016.

Відповідно до п. 300.1 ПКУ, платники ЄП несуть відповідальність за правильність обчислення, своєчасність та повноту сплати сум ЄП, а також за своєчасність подання податкових декларацій.

Крім того, треба пам'ятати про застосування до посадових осіб суб'єктів господарювання адмінштрафу за порушення порядку ведення податкового обліку на підставі ст. 163-1 КУпАП у розмірі від 85 грн до 170 грн (при повторному порушенні — від 170 грн до 255 грн).

Юлія ВОРОБЙОВА, «Дебет-Кредит»