I знову завершується рік, настає час підбивати підсумки плідної роботи, розподіляти зароблений прибуток, сплачувати податки та складати звітність. Наразі поговоримо про те, як нараховувати, обліковувати та оподатковувати дивіденди, що їх сплачує підприємство — емітент корпоративних прав, звичайний платник податку на прибуток. У першій частині матеріалу розглянемо нарахування дивідендів та авансового внеску з податку на прибуток, а в другій — оподаткування дивідендів ПДВ, ПДФО, ЄСВ та відображення їх в бухобліку, фінансовій та податковій звітності.

Нараховуємо дивіденди

Визначення дивідендів для цілей складання фінансової звітності міститься у П(С)БО 15. Згідно з п. 4 П(С)БО 15, дивіденди — це частина чистого прибутку, розподілена між учасниками (власниками) відповідно до частки їх участі у власному капіталі підприємства. Для цілей оподаткування дивіденди — це платіж, що здійснюється юридичною особою — емітентом корпоративних прав чи інвестиційних сертифікатів на користь власника таких корпоративних прав, інвестиційних сертифікатів та інших цінних паперів, що засвідчують право власності інвестора на частку (пай) у майні (активах) емітента, у зв'язку з розподілом частини його прибутку, розрахованого за правилами бухгалтерського обліку (пп. 14.1.49 ПКУ).

Як бачимо, формулювання поняття дивідендів для цілей бухгалтерського та податкового обліку дещо різні. Податкове визначення дивідендів детальніше, ніж бухгалтерське, адже воно окремо визначає також і виплати за інвестиційними сертифікатами та іншими цінними паперами. У цій статті ми розглядаємо звичайних емітентів корпоративних прав — пересічних платників податку на прибуток, які виплачують частину прибутку власникам таких прав. До таких емітентів належать акціонерні товариства, товариства з обмеженою відповідальністю (а також інші господарські товариства) та приватні підприємства. Вищезазначений платіж власникам корпоративних прав усіх цих підприємств підпадає як під бухгалтерське визначення дивідендів, так і під податкове, а порядок обліку та оподаткування дивідендів суттєво не відрізняється.

Сам процес нарахування та виплати дивідендів складається з таких етапів:

1) визначення величини прибутку за даними бухгалтерського обліку;

2) прийняття рішення1 про розподіл отриманого прибутку, в тому числі про розмір дивідендів;

3) нарахування дивідендів та відображення цієї операції в обліку;

4) оподаткування дивідендів у підприємства-емітента авансовим внеском з податку на прибуток та податком з доходів фізичних осіб (за необхідності);

5) виплата дивідендів.

1 У цій статті ми не розглядаємо процес прийняття такого рішення на підприємствах різних організаційних форм.

Дискусійним є питання щодо періодичності нарахування дивідендів, а відповідно і періодичності визначення величини прибутку, що підлягає розподілу. Величину прибутку можна визначити, тільки склавши звіт про фінансові результати. Чи можна нараховувати та виплачувати дивіденди так часто, як заманеться, наприклад, щомісяця або навіть посеред місяця, а також за будь-який довільний період у межах одного кварталу1? Варіантів відповіді тільки два — так або ні. Розгляньмо кожен з них.

Одним із принципів фінансової звітності є принцип періодичності, тобто можливість розподілу діяльності підприємства на певні періоди часу з метою складання фінансової звітності (ст. 4 Закону про бухоблік). Звітним періодом для складання фінансової звітності є календарний рік (ст. 13 Закону про бухоблік). Щокварталу складається проміжна фінансова звітність у складі балансу та звіту про фінансові результати. На основі цих норм можна дійти висновку, що визначати величину прибутку та суму дивідендів можна лише за даними фінансової звітності за календарний рік, тобто щороку. Разом з тим автор не вбачає законодавчих перешкод для розподілу прибутку та нарахування дивідендів за наслідками квартальних періодів. Станом на кінець кварталу, як правило, нараховано всі доходи і витрати (підписано акти виконаних робіт та наданих послуг, нараховано заробітну плату, нараховано податки2, сформовано резерви, може бути проведено інвентаризацію тощо). Те саме можна сказати і про річну фінансову звітність, але ця звітність більш достовірна, ніж квартальна, оскільки перед складанням річної звітності проводиться обов'язкова інвентаризація всіх активів та зобов'язань підприємства. Крім того, річна звітність враховує сезонні коливання фінансових результатів протягом року. Таким чином, можна сказати, що найкращим моментом для визначення прибутку буде кінець фінансового року.

1 Період, що більший за квартал, у цьому випадку неможливий, адже в останній квартальній звітності вже визначено суму прибутку на початок поточного кварталу.

2 У тому числі ті, що справляються за наслідками квартальних податкових періодів.

Альтернативна думка полягає в тому, що визначити суму прибутку та нарахувати дивіденди можна в будь-який момент. На цей момент складається фінансова звітність, розподіляється прибуток, що зароблений саме на цю дату, і, відповідно, нараховуються дивіденди. Прихильники цієї думки аргументують, що такі дії не заборонені законодавством. Автор не підтримує цю думку та застерігає, що при цьому є великий ризик неправильного визначення суми прибутку, якщо не буде дотримано всіх процедур, які передують складанню річної фінансової звітності, зокрема, не проведено інвентаризацію всіх активів та зобов'язань, не визначено суми податків, які нараховуються за наслідками місячного або квартального податкового періоду, тощо. Слід також нарахувати заробітну плату, скалькулювати собівартість виробництва продукції, робіт або послуг, відобразити в обліку періодичні доходи та/або витрати, і все це робиться не на кінець звітного періоду, а на довільну дату, на яку підприємство вирішило розподілити прибуток. При цьому розподілятиметься прибуток, що зароблений за період з початку поточного кварталу до визначеної дати розподілу. Крім того, є ще такий момент. Оскільки фінансова звітність, складена на довільну дату без достатніх на те причин, не відповідає вимогам до фінансової звітності (порушено принцип періодичності), а сума дивідендів розрахована виходячи з довільної суми прибутку (тобто не за квартальний або річний період), то наступна звітність, складена на кінець поточного кварталу, теж не відповідатиме вимогам фінансової звітності.

Приклад 1 Підприємство визначило суму прибутку за наслідками роботи за період з 1 січня до 15 лютого 2012 року в сумі 20000 грн та нараховує дивіденди в сумі 15000 грн. Далі воно складає фінансову звітність за I квартал 2012 року, у якій визначено прибуток у сумі 12000 грн. За цих умов виходить, що сума дивідендів, що нарахована в I кварталі 2012 року, більша за суму прибутку, що зароблена за цей період.

На думку автора, у більшості випадків обставини дозволяють почекати з нарахуванням дивідендів до кінця кварталу або року, щоб скласти фінансову звітність у звичному порядку та вже за наслідками кварталу (року) отримати частину прибутку у вигляді дивідендів. Але життєві ситуації можуть бути найрізноманітнішими (наприклад, вихід учасника з товариства або припинення діяльності), тож підприємства мають певний вибір з певними ризиками в кожному обраному варіанті.

Під час розподілу прибутку може виникнути ситуація, коли у звітному році підприємство отримало прибуток, а в попередніх роках має збитки. Наприклад, за 2012 рік отримано прибуток у сумі 18000 грн, а на кінець 2011 року (рядок 350, графа 3 балансу за 2012 рік) обліковуються непокриті збитки в сумі 26000 грн. Чи можна частину прибутку 2012 року направити на погашення збитків попередніх років, а частину — направити на виплату дивідендів? На думку автора — так, можна. У цьому разі можна направити з прибутку 8000 грн на покриття збитків 2011 року, а решту 10000 грн виплатити власникам у вигляді дивідендів. Iншими словами, розподілу підлягає лише прибуток звітного періоду, що відображений у рядку 220 звіту про фінансові результати. Якщо ми хочемо нарахувати дивіденди за результатами минулих звітних періодів (як правило, це роки), то нам треба взяти інформацію про величину прибутку з рядка 220 звіту про фінансові результати за відповідні періоди.

Нараховуючи дивіденди, слід чітко розмежувати поняття періоду, за який нараховуємо дивіденди, дату нарахування дивідендів та дату виплати дивідендів. Як ми побачимо далі, від цих періодів та дат залежатиме оподаткування дивідендів. Так, якщо в грудні 2012 року ми розподіляємо прибуток, зароблений у 2010 році, та нараховуємо дивіденди, які будуть сплачені вже в 2013 році, то в цьому разі такі дивіденди нараховані в 2012 році за підсумками 2010 року, а виплачені будуть у 2013 році.

Авансовий внесок з податку на прибуток

Як нараховується авансовий внесок

Правила оподаткування дивідендів податком на прибуток визначено пунктом 153.3 ПКУ. Згідно з пп. 153.3.1 ПКУ виплата дивідендів ніяк не залежить від наявності оподатковуваного прибутку, розрахованого за правилами, визначеними ст. 152 ПКУ. Це зрозуміло, адже дивіденди — це частина чистого прибутку, який визначений за даними фінансової звітності підприємства.

Підпунктом 153.3.2 ПКУ визначено, що на суму дивідендів нараховується авансовий внесок з податку на прибуток. Ставку нарахування такого внеску встановлено п. 151.1 ПКУ з урахуванням пункту 10 підрозділу 4 розділу XX «Перехідні положення» ПКУ, яким визначено поступове зниження ставки податку на прибуток до 16% в 2014 році. Згідно з пп. 153.3.2 ПКУ «емітент корпоративних прав... нараховує та вносить до бюджету авансовий внесок із податку в розмірі ставки, встановленої п. 151.1 ПКУ». Отже, при цьому слід застосовувати ту ставку, яка буде встановлена п. 151.1 ПКУ на момент фактичного нарахування дивідендів, незалежно від того, за підсумками якого звітного періоду ці дивіденди нараховуються. Суб'єкти індустрії програмної продукції, які застосовують особливості оподаткування, передбачені в пункті 15 підрозділу 10 розділу ХХ ПКУ, з 1 січня 2013 року застосовують ставку 5% також і для оподаткування дивідендів згідно з п. 153.3 ПКУ.

Ставки податку на прибуток для оподаткування дивідендів

Встановити ставку податку на прибуток підприємств:

з 1 квітня 2011 року до 31 грудня 2011 року включно — 23 відсотки;

з 1 січня 2012 року до 31 грудня 2012 року включно — 21 відсоток;

з 1 січня 2013 року до 31 грудня 2013 року включно — 19 відсотків, а для суб'єктів індустрії програмної продукції, які застосовують особливості оподаткування, передбачені в пункті 15 підрозділу 10 цього розділу, — 5 відсотків;

з 1 січня 2014 року — 16 відсотків, а для суб'єктів індустрії програмної продукції, які застосовують особливості оподаткування, передбачені в пункті 15 підрозділу 10 цього розділу, — 5 відсотків.

Пункт 10 підрозділу 4 розділу XX «Перехідні положення» ПКУ

Згідно з правилами пп. 153.3.2 ПКУ авансовий внесок нараховується на суму дивідендів «зверху», без зменшення її на суму внеску. Авансовий внесок сплачується до бюджету до/або одночасно з виплатою дивідендів. На практиці це означає, що авансовий внесок можна сплатити в періоді від дати нарахування дивідендів до дати їх виплати включно.

Приклад 2 Підприємство отримало прибуток за 2012 рік у сумі 50000 грн. У січні 2013 року воно прийняло рішення направити 40% прибутку на виплату дивідендів своїм засновникам — юрособам-резидентам: 50000 грн х 40% = 20000 грн. Одночасно нараховується авансовий внесок з податку на прибуток за ставкою, що діє з 1 січня 2013 року: 20000 грн х 19% = 3800 грн. Дивіденди буде виплачено 30 січня 2013 року, й одночасно буде сплачено до бюджету авансовий внесок у сумі 3800 грн.

Хто сплачує авансовий внесок

Усі емітенти корпоративних прав — резиденти України зобов'язані нараховувати та сплачувати авансовий внесок (абзац третій пп. 153.3.2 ПКУ). У це число входять також і ті емітенти, які не є платниками податку на прибуток, які мають пільги з податку на прибуток або сплачують його за іншими ставками. Виняток зроблено лише для страховиків, які підпадають під дію ст. 156 ПКУ, та для суб'єктів господарювання, які є платниками фіксованого сільськогосподарського податку згідно з розділом XIV ПКУ. Страховики та платники фіксованого сільгоспподатку не зобов'язані сплачувати авансовий внесок при виплаті дивідендів.

З 01.01.2013 року страховики, які підпадають під дію ст. 156 ПКУ, авансовий внесок при виплаті дивідендів, що передбачений пп. 153.3.2 ПКУ, не нараховують та не сплачують згідно з абзацом третім пп. 153.3.2 ПКУ. Якщо страховик отримує доходи, що передбачені ст. 135 та 136 ПКУ, на які не поширюється дія ст. 156 ПКУ, та виплачує дивіденди з прибутку, що отриманий не від страхової діяльності, то авансовий внесок з таких дивідендів не можна зараховувати в рахунок податку на прибуток від страхової діяльності, що визначається за правилами ст. 156 ПКУ. Це прямо зазначено в пп. 153.3.3 ПКУ.

Крім цих суб'єктів, у пп. 153.3.5 ПКУ зазначено, що авансовий внесок не справляється, якщо дивіденди виплачують інститути спільного інвестування та управителі фонду операцій з нерухомістю при виплаті платежів власникам сертифікатів фонду операцій з нерухомістю у результаті розподілу доходу фонду операцій з нерухомістю.

Залік авансового внеску у сплату податку на прибуток

Суму сплаченого авансового внеску можна зарахувати у сплату майбутніх платежів з податку на прибуток (пп. 153.3.3 ПКУ). Зверніть увагу, що зарахувати можна лише ті суми авансового внеску, що були фактично сплачені протягом звітного періоду, а не ті, що були лише нараховані, але ще не сплачені. Згідно з п. 153.3.4 ПКУ дозволяється погашати авансовими внесками суми податку на прибуток у майбутніх звітних періодах, якщо у звітному періоді сума сплаченого авансового внеску виявилася більшою, ніж сума податку на прибуток до сплати.

Також слід зазначити, що згідно зі змінами, внесеними до п. 57.1 ПКУ, за умови щомісячної сплати авансових внесків з податку на прибуток у 2013 році та подання тільки річної декларації з цього податку (без подання декларацій за перший квартал, півріччя та дев'ять місяців), зарахувати сплачений авансовий внесок у сплату податку на прибуток можна буде тільки за підсумками 2013 року. Це стосується лише тих платників податку, на яких поширюються вимоги абзаців четвертого, п'ятого та шостого п. 57.1 ПКУ.

Приклад 3 Умовно припустимо, що в 2013 році підприємство сплатило 5400 грн авансового внеску. Сума податку на прибуток, що належить до сплати за наслідками цього року, становить 5000 грн. У цьому разі підприємство може не сплачувати податок на прибуток за 2013 рік, а також може зменшити суму податку в наступному році на решту суми авансового внеску — 400 грн. Якщо ж підприємство отримало збиток 2013 року, то всю суму сплаченого авансового внеску воно може використати для зменшення суми податку на прибуток в наступних роках.

Коли не справляється авансовий внесок

Емітенти корпоративних прав, які зобов'язані сплачувати авансовий внесок, нараховують його не у всіх випадках виплати дивідендів. Є приємні винятки з цього правила. А саме, згідно з пп. 153.3.5 ПКУ авансовий внесок не справляється у разі виплати дивідендів окремим отримувачам та за окремих умов.

Отже, якщо емітент корпоративних прав виплачує дивіденди фізичним особам, то ця операція не тягне за собою платежі до бюджету за рахунок такого емітента. Другий випадок звільнення від сплати авансового внеску — це коли дивіденди реінвестуються в статутний капітал підприємства, причому таким чином, щоб не порушити пропорційний склад часток учасників.

Приклад 4 ТзОВ «А» має трьох засновників з частками відповідно 60%, 25% та 15%. Засновники вирішили використати частину заробленого прибутку на збільшення своїх вкладів у статутному фонді ТзОВ «А». Сума прибутку, що направлена на реінвестування, становить 100000 грн, причому вклад першого засновника збільшується на 60000 грн, другого — на 25000 грн, третього — на 15000 грн, тобто частки учасників не змінюються. У цьому разі ТзОВ «А» не зобов'язане нараховувати та сплачувати авансовий внесок.

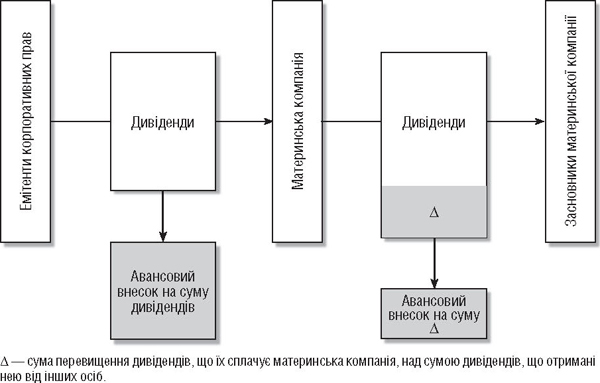

Далі, материнські компанії можуть виплачувати дивіденди своїм засновникам без сплати авансового внеску в тому разі, якщо сума виплачених дивідендів не перевищує суму дивідендів, отриманих самою материнською компанією від інших емітентів. Простіше кажучи, якщо материнська компанія отримала дивіденди від своїх «дочок» та виплачує дивіденди вже своїм засновникам у межах отриманої від «дочок» суми, то авансовий внесок не справляється. Якщо ж засновники материнської компанії отримують від неї більше дивідендів, ніж сама компанія отримала від інших осіб, то на суму перевищення сплачується авансовий внесок. Докладніше про це ми розповімо далі.

I нарешті, платники податку на прибуток, що мають пільги, якими звільняється від оподаткування їхній прибуток (ст. 154 ПКУ), не сплачують авансовий внесок на дивіденди у розмірі такого прибутку. Тобто, якщо прибуток, звільнений від оподаткування, направляється на виплату дивідендів, авансовий внесок не сплачується. Зокрема, це прибуток підприємств та організацій, які засновані громадськими організаціями інвалідів (п. 154.1 ПКУ), а також прибуток деяких інших підприємств згідно з пунктами 154.5, 154.7, 154.8 та 154.9 ПКУ. На думку автора, цією пільгою не зможуть скористатися підприємства, що продають на митній території України продукти дитячого харчування власного виробництва. Їхній прибуток від цих операцій звільняється від оподаткування за умови, що він спрямований на збільшення обсягів виробництва та зменшення роздрібних цін таких продуктів (п. 154.2 ПКУ). А отже, цей прибуток не може бути направлений на виплату дивідендів. Якщо ж це буде зроблено, то підприємство втратить право на звільнення цього прибутку від оподаткування, а потім і право на звільнення від авансового внеску. Аналогічна ситуація має місце і щодо підприємств, які підпадають під дію п. 154.3 та 154.4 ПКУ. Усі інші пільговики, які підпадають під дію п. 154.6 ПКУ, оподатковують дивіденди на загальних підставах, а також сплачують податок на прибуток за той звітний період, в якому нараховувались та виплачувались дивіденди.

Приклад 5 Приватна школа, що заснована юридичною та фізичною особою — резидентами України з частками у статутному фонді 70% та 30% відповідно, надає освітні послуги, а також послуги учням з харчування та транспортні послуги (перевезення учнів до школи та додому). За 2012 рік від надання освітніх послуг отримано прибуток у сумі 120000 грн, а від надання послуг з харчування та транспортних послуг — прибуток у сумі 7000 грн. Прибуток від надання освітніх послуг звільнено від оподаткування згідно з п. 154.7 ПКУ, а прибуток від супутніх послуг оподатковується в загальному порядку. За наслідками 2012 року вирішено весь прибуток у сумі 127000 грн направити на виплату дивідендів. Дивіденди нараховано в січні 2013 року. З дивідендів у розмірі звільненого прибутку в сумі 120000 грн не справляється авансовий внесок. Дивіденди з оподатковуваного прибутку розподіляються між засновниками пропорційно до їхніх часток у статутному капіталі школи: юрособа отримує 7000 грн х 70% = 4900 грн дивідендів, а фізособа — 7000 грн х 30% = 2100 грн. Авансовий внесок справляється тільки з суми дивідендів, що припадають на частку юридичної особи: 4900 грн х 19% = 931 грн.

Тут постає запитання: що робити таким «пільговикам», якщо їхній прибуток за даними бухгалтерського обліку не збігається з прибутком, що визначений для цілей оподаткування та звільнений від податку на прибуток? У цьому разі, на нашу думку, звільняється від нарахування дивідендів тільки сума звільненого прибутку, визначеного за даними податкового обліку (пп. «д» пп. 153.3.5 ПКУ). Якщо в податковому обліку сума прибутку більша, ніж у бухгалтерському, то на нарахування авансового внеску це не впливає, адже ми розподіляємо меншу величину звільненого прибутку, ніж дозволено. Якщо навпаки, в бухобліку прибуток від «пільгових» операцій більший, ніж у податковому, то ми можемо виплатити дивіденди без авансового внеску тільки в розмірі податкового прибутку.

Приклад 6 Припустімо, що у прикладі 5 за даними податкового обліку прибуток від освітніх послуг становив 112000 грн, а не 120000 грн. У цьому разі тільки сума 112000 грн відповідає вимогам пп. «д» пп. 153.3.5 ПКУ, бо саме цей розмір прибутку звільнений від оподаткування. Отже, за цих умов приватна школа повинна сплатити авансовий внесок з різниці між бухгалтерським та податковим прибутком, яка становить 120000 - 112000 = 8000 грн. Враховуючи те, що 30% дивідендів з цієї суми виплачується фізичній особі, то авансовий внесок сплачується з решти 70% суми дивідендів: 8000 грн х 70% х 19% = 1064 грн.

Материнські компанії

Окремого розгляду заслуговують правила оподаткування дивідендів материнськими компаніями, визначені в пп. «г» пп. 153.3.5 ПКУ. Для цього під материнськими компаніями розумітимемо компанії, які:

1) отримують дивіденди від інших осіб (у тому числі дочірніх та асоційованих підприємств1);

1 Докладніше див. ст. 63 та ст. 126 Господарського кодексу України вiд 16.01.2003 р. №436-IV.

2) виплачують дивіденди своїм засновникам.

Ці відносини показано на схемі нижче.

Схема

Сплата авансового внеску при виплаті дивідендів материнськими компаніями

Згідно з пп. «г» пп. 153.3.5 ПКУ, материнська компанія сплачує авансовий внесок з суми перевищення фактично виплачених дивідендів над сумою фактично отриманих дивідендів у звітному періоді, яка розраховується наростаючим підсумком, починаючи з 01.04.2011 р. Далі розглянемо на прикладі такий облік, а також методику заповнення додатка АВ до декларації з податку на прибуток материнської компанії. Для наочності прикладу ми не враховуватимемо інші випадки звільнення від сплати авансового внеску, тим більше що вони вже розглянуті вище. Тут зазначимо, що материнські компанії так само можуть користуватися цими пільгами, як і інші емітенти корпоративних прав.

Головна особливість обліку авансового внеску материнськими компаніями — це те, що вони ведуть такий облік наростаючим підсумком з 01.04.2011 року й аж до дати свого припинення або до моменту втрати статусу материнської компанії та права на облік дивідендів наростаючим підсумком. Про це зазначено у примітці 1 до таблиці додатка АВ до декларації з податку на прибуток. У цій примітці зазначено тільки початкову дату ведення обліку наростаючим підсумком, а висновок про його безперервне ведення до дати припинення самої компанії, на нашу думку, випливає з правил пп. «г» пп. 153.3.5 ПКУ та форми додатка АВ. Згідно з цими правилами, немає жодних підстав припиняти ведення обліку авансового внеску, аж допоки сама материнська компанія не припинить свого існування або не втратить права на ведення такого обліку.

Приклад 7 Холдингова компанія ПАТ «Дана» має частки у статутних капіталах двох дочірніх підприємств. Своєю чергою, ПАТ «Дана» виплачує дивіденди своїм акціонерам. У цьому прикладі розглянемо умовну ситуацію, коли ПАТ «Дана» отримує та виплачує дивіденди протягом кількох років з 01.04.2011 р. до 31.12.2015 р. Суми в таблиці наведені умовні. У таблиці показано нарахування та виплату дивідендів ПАТ «Дана», а також нарахування авансового внеску. Таблиця побудована за принципом побудови додатка АВ до декларації з податку на прибуток, але має також довідкові рядки 2 та 4, у яких показано виплату та отримання дивідендів у кожному році окремо. У рядках 3 і 5 таблиці (а також у рядках 1 і 2 додатка АВ) материнські компанії наводять дані про суми виплачених та отриманих дивідендів наростаючим підсумком з 01.04.2011 р.

Таблиця

Розрахунок дивідендів материнською компанією наростаючим підсумком

|

Показники або найменування рядків додатка АВ

|

Код рядка додатка АВ

|

Річні звітні періоди, в яких отримуються та виплачуються дивіденди

|

||||

|

2011 р.

(II — IV квартали) |

2012 р.

|

2013 р.

|

2014 р.

|

2015 р.

|

||

| Ставка податку на прибуток |

Х

|

23%

|

21%

|

19%

|

16%

|

16%

|

| Сума дивідендів, що фактично була виплачена материнською компанією протягом звітного року |

Х

|

5500

|

3800

|

4900

|

8100

|

11400

|

| Сума виплачених у звітному (податковому) періоді дивідендів акціонерам* (наростаючим підсумком з 01.04.2011 р.) |

1

|

5500

|

9300

|

14200

|

22300

|

33700

|

| Сума дивідендів, що фактично була отримана материнською компанією протягом звітного року |

Х

|

4800

|

3200

|

5100

|

8600

|

9900

|

| Сума дивідендів, що отримана материнською компанією від дочірніх підприємств* (наростаючим підсумком з 01.04.2011 р.) |

2

|

4800

|

8000

|

13100

|

21700

|

31600

|

| Сума перевищення виплачених над отриманими материнською компанією дивідендами у попередньому звітному (податковому) році (рядок 4 додатка АВ за попередній звітний (податковий) рік)** |

3

|

0

|

700

|

1300

|

1300

|

1300

|

| Сума дивідендів, з якої має бути сплачено авансовий внесок у звітному (податковому) періоді (рядок 1 — рядок 2 — рядок 3) |

4

|

700

|

600

|

0

|

0

|

800

|

| Сума авансового внеску при виплаті дивідендів, що має бути сплачена у звітному (податковому) періоді (рядок 4 х ставку податку на прибуток) |

5

|

161

|

126

|

0

|

0

|

128

|

| * Рядки 1, 1.1, 1.2, 1.3, 1.4 та 2 додатка АВ заповнюються материнською компанією наростаючим підсумком починаючи з 01.04.2011 р. ** У цьому рядку враховується сума дивідендів, яку вже оподатковано в минулих звітних періодах. Враховуючи те, що рядки 1 і 2 заповнюються наростаючим підсумком, рядок 3 теж слід заповнювати наростаючим підсумком. |

||||||

Так, у 2011 році ПАТ «Дана» виплатило 5500 грн дивідендів (рядок 2 таблиці), а отримало 4800 грн, тобто було виплачено на 700 грн дивідендів більше, ніж отримано. Відповідно, з цієї додатної різниці сплачується авансовий внесок у розмірі 161 грн.

У 2012 році було виплачено 3800 грн дивідендів, а отримано — 3200 грн (рядки 2 та 4 таблиці). У рядках 3 і 5 таблиці (а також рядках 1 і 2 додатка АВ) показано суми дивідендів наростаючим підсумком за 2011 та 2012 роки: відповідно 9300 грн та 8000 грн. Різниця між виплаченими та отриманими дивідендами за підсумками двох років становить 1300 грн (9300 - 8000). Зважаючи на те, що в 2011 році було оподатковано 700 грн, наступного року під оподаткування підпадає лише 600 грн (1300 - 700). Такий самий результат ми отримаємо при розрахунку значення рядка 4 додатка АВ (рядок 7 таблиці): 9300 - 8000 - 700 = 600.

У 2013 році створилася протилежна ситуація: ПАТ «Дана» виплатило менше дивідендів, ніж отримало: виплачено 4900 грн, отримано 5100 грн (рядки 2 і 4 таблиці). Маємо від'ємну різницю в сумі 200 грн за даними 2013 року. Але за наростаючим підсумком залишається додатна різниця між виплаченими та отриманими дивідендами в рядках 3 і 5 таблиці, вона становить 1100 грн (14200 - 13100). Ми пам'ятаємо, що в минулих роках було оподатковано 1300 грн дивідендів, і ці теперішні 1100 грн входять до раніше оподаткованої суми, яка просто зменшилася на 200 грн у 2013 році. Що робити зараз? Якщо до рядка 3 додатка АВ (рядок 6 таблиці) занести значення рядка 4 додатка АВ за попередній рік (600 грн), то нам доведеться сплачувати авансовий внесок з 500 грн (14200 - 13100 - 600). Але це вже буде повторне оподаткування сум, що вже були оподатковані в попередніх роках. Тому автор дійшов висновку, що рядок 3 додатка АВ теж треба заповнювати наростаючим підсумком, тобто 2013 року нам слід занести до нього цифру 1300 грн (сума значень рядка 4 додатка АВ за 2011 та 2012 роки). Таким чином, 2013 року ПАТ «Дана» не треба сплачувати авансовий внесок.

У 2014 році така сама ситуація, як і в 2013 році. Знову ПАТ «Дана» виплачує менше дивідендів, ніж отримує. Наростаючим підсумком формується поки що додатна різниця між виплаченими та отриманими дивідендами, але вона зменшується: 22300 - 21700 = 600 грн. Знову підтверджується висновок про те, що рядок 3 додатка АВ треба заповнювати наростаючим підсумком, а не просто перенести туди значення рядка 4 за попередній рік. У нашому прикладі значення рядка 4 додатка АВ за 2013 рік дорівнює нулю, і якби ми його перенесли до рядка 3 додатка АВ за 2014 рік, то нам довелося б оподаткувати ці 600 грн. Але це знову буде повторне оподаткування. Крім того, за рахунок перевищення отриманих дивідендів над виплаченими у 2013 — 2014 роках склалася ситуація, за якої ПАТ «Дана» зайво сплатило до бюджету авансовий внесок з різниці між 1300 грн та 600 грн. Тепер йому слід чекати, поки сплачені суми в наступних роках знову компенсуються додатною різницею між рядками 2 та 4 таблиці.

Щойно описана ситуація проілюстрована на прикладі 2015 року. Так, в 2015 році ПАТ «Дана» виплатило 11400 грн дивідендів, а отримало 9900 грн, що на 1500 грн менше, ніж виплачено (див. рядки 2 і 4 таблиці). Додатна різниця між виплаченими та отриманими дивідендами наростаючим підсумком за всі роки становить 2100 грн (33700 - 31600, див. рядки 3 і 5 таблиці). От тепер і стане в пригоді накопичена в минулих роках сума раніше оподаткованих дивідендів — 1300 грн, яку ми й запишемо до рядка 3 додатка АВ за 2015 рік. Тепер ПАТ «Дана» слід сплатити авансовий внесок лише з 800 грн дивідендів (2100 - 1300).

Ось так автор бачить ведення обліку дивідендів материнськими компаніями. Сподіваємося, що наведені приклади та аргументи дозволять вам легко розібратися в тому, як застосовувати пп. «г» пп. 153.3.5 ПКУ в материнських компаніях.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про бухоблік — Закон України від 16.07.99 р. №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- П(С)БО 15 — Положення (стандарт) бухгалтерського обліку 15 «Дохід», затверджене наказом Мінфіну від 29.11.99 р. №290.

Юлія ЄГОРОВА, фахівець з оподаткування та бухгалтерського обліку