Платники податку на прибуток знають, що всі доходи ПКУ поділяє на операційні та інші. До операційних віднесено доходи, пов'язані з реалізацією товарів (робіт, послуг) як власного виробництва, так і раніше придбаних. А ось всі інші надходження ПКУ в основному трактує як інші доходи. Які саме доходи віднесено ПКУ до інших, а головне — яка дата їх виникнення у податковому обліку, розглянемо на конкретних прикладах. Охопити всі «інші доходи» в одній статті не вдасться. Тож у першій частині розглянемо особливості відображення у податковому обліку отриманих дивідендів, роялті, доходів від оренди та лізингу, безоплатних товарів (робіт, послуг), сум штрафів та неустойки. У наступній частині статті мова піде про доходи від операцій з ОЗ та НА, прибутки від операцій з ЦП, а також перерахунок доходів у зв'язку зі зміною суми компенсації вартості товарів (робіт, послуг) тощо.

Як відображаються доходи

Насамперед наголосимо, що доходи, пов'язані з реалізацією товарів (робіт, послуг) як власного виробництва, так і раніше придбаних, тобто операційні, відображаються у рядку 02 Декларації з прибутку1. Підприємство визначає операційні доходи за методом нарахувань, тобто виручка показується у податковому обліку в момент:

1) або переходу до покупця права власності на товар;

2) або складення акта чи іншого документа, оформленого відповідно до вимог чинного законодавства, який підтверджує виконання робіт або надання послуг.

Для визначення об'єкта оподаткування, зокрема, не враховується сума попередньої оплати й авансів, отримана у рахунок оплати товарів, виконаних робіт, наданих послуг (пп. 136.1.1 ПКУ).

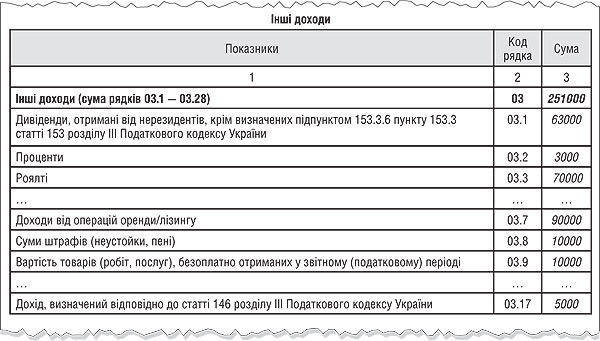

Iнші доходи, які підприємство може отримати протягом звітного періоду, показують у рядку 03 Декларації з прибутку з розшифруванням у додатку IД. Склад інших доходів визначено п. 135.5 ПКУ, а дата їх відображення в обліку — в ст. 137 ПКУ та в інших статтях ПКУ. Розгляньмо основні джерела виникнення таких доходів та дату їх відображення в обліку. Ми будемо розглядати деякі інші доходи у тій черговості, в якій вони перераховані у додатку IД до декларації з прибутку, так щоб читачам було легше потім дати собі раду із заповненням цього додатка та формуванням рядка 03 декларації з прибутку (див. таблицю 1).

Таблиця 1

Перелік інших доходів та дати їх відображення у податковому обліку підприємства

|

Джерела отримання доходів

|

Дата відображення в обліку

|

| Дивіденди, отримані від нерезидентів (крім дивідендів від «неофшорних» нерезидентів, які перебувають під контролем підприємства) Рядок 03.1 додатка IД |

Остання дата податкового періоду, на який припадає отримання таких дивідендів (пп. 153.3.6 ПКУ) |

| Проценти, доходи від володіння борговими вимогами, зобов'язаннями Рядок 03.2 додатка IД |

Датою отримання доходів платника податку від проведення кредитно-депозитних операцій є дата визнання процентів, визначена згідно з правилами бухгалтерського обліку (п. 137.8 ПКУ). Дохід визнається у вигляді процентів у тому звітному періоді, до якого такі проценти належать виходячи з бази їх нарахування та строку користування відповідними активами (п. 20 П(С)БО 15 «Дохід») |

| Роялті Рядок 03.3 додатка IД |

Дата нарахування таких доходів, встановлена відповідно до умов укладених ліцензійних договорів (п. 137.11 ПКУ) |

| Доходи від операцій оренди/лізингу Рядок 03.7 додатка IД |

Дата нарахування таких доходів, встановлена відповідно до умов укладених орендних/лізингових договорів (п. 137.11 ПКУ) |

| Суми штрафів та/або неустойки чи пені, фактично отримані за рішенням сторін договору або відповідних держорганів, суду Рядок 03.8 додатка IД |

Включаються до складу доходів платника податку за датою їх фактичного надходження (п. 137.13 ПКУ) |

| Вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді, визначена на рівні не нижче звичайної ціни Рядок 03.9 додатка IД |

Вважаються доходами на дату фактичного отримання платником податку товарів (робіт, послуг) (п. 137.10 ПКУ) |

Отримані дивіденди

До інших доходів включаються дивіденди, отримані від нерезидентів, крім дивідендів від «неофшорних» нерезидентів, які перебувають під контролем підприємства (рядок 03.1 додатка IД). Дата відображення таких доходів — остання дата податкового періоду, на який припадає отримання таких дивідендів (пп. 153.3.6 ПКУ).

Зверніть увагу, що не включаються до складу доходів (пп. 153.3.6 ПКУ):

1) дивіденди, отримані від юридичних осіб — резидентів;

2) дивіденди, отримані від нерезидентів, які перебувають під контролем2 підприємства-резидента, що отримує такі дивіденди (за винятком нерезидентів з офшорних зон).

1 Податкова декларація з податку на прибуток підприємства, форму якої затверджено наказом Мінфіну від 28.09.2011 р. №1213.

2 Визначення контролю див. у пп. 14.1.159 ПКУ.

Приклад 1 Підприємство «Альфа» у III кварталі 2012 року отримало дивіденди:

1) від німецького підприємства «Альфа+» в сумі 12000 євро, що еквівалентна 126000 грн за курсом НБУ на дату отримання таких дивідендів. Підприємство «Альфа» володіє часткою у розмірі 40% у статутному фонді підприємства «Альфа+»;

2) від юридичної особи резидента «Бета» у сумі 50000 грн;

3) від польського підприємства «Адольф» у сумі 6000 євро, що еквівалентна 63000 грн за курсом НБУ на дату отримання таких дивідендів. Підприємство «Альфа» володіє часткою у розмірі 10% у статутному фонді підприємства «Адольф».

До складу доходів слід включити лише суму 63000 грн за третьою операцією. Така сума повинна бути відображена у рядку 03.1 додатка IД (див. зразок). Дохід за першою операцією не враховується, тому що підприємство «Альфа+» перебуває під контролем підприємства «Альфа» згідно з пп. 14.1.159 ПКУ.

Отримані проценти

Датою отримання доходів платника податку від проведення кредитно-депозитних операцій є дата визнання процентів, визначена згідно з правилами бухгалтерського обліку (п. 137.8 ПКУ). Дохід визнається у вигляді процентів у тому звітному періоді, до якого такі проценти належать виходячи з бази їх нарахування та строку користування відповідними активами (п. 20 П(С)БО 15 «Дохід»). Такі доходи відображають у рядку 03.2 додатка IД.

До цього розділу, на нашу думку, можна віднести відсотки за депозитними договорами підприємства. Крім того, підприємство може надати покупцю товар на умовах відстрочення платежу, але з умовою виплати відсотків за користування такою відстрочкою. Така схема називається комерційним кредитом.

Приклад 2 Підприємство «Альфа» продає товари, ціна яких згідно з договором становить 120000 грн (у т. ч. ПДВ — 20000 грн). За умовами договору покупець повинен оплатити товари через 30 днів після їх отримання. Але при цьому він зобов'язаний сплатити 0,1% від вартості товарів (без ПДВ) за кожен день відстрочення платежу. Товар фактично оплачено через 30 днів.

Загальна сума відсотків за 30 днів відстрочення оплати становить: 100000 х 0,1% х 30 днів = 3000 грн.

У податковому обліку слід відобразити:

— дохід від продажу товарів (без ПДВ) — 100000 грн;

— позареалізаційний дохід у вигляді відсотків за товарним кредитом — 3000 грн. Ця сума обкладається ПДВ згідно з п. 187.3 ПКУ в момент нарахування таких відсотків, визначений договором. Сума 3000 грн відобразиться у рядку 03.2 додатка IД (див. зразок).

Зразок

Заповнення додатка IД за умовами прикладів 1 — 6

Отримані роялті

Для визнання доходів при операціях з об'єктами прав інтелектуальної власності платникові податку на прибуток треба зрозуміти, чи вважається платіж роялті. Для цього слід проаналізувати, за яким договором здійснюється операція з передачі об'єкта прав інтелектуальної власності.

На замітку бухгалтеру

Не є об'єктом оподаткування ПДВ операції з виплат роялті у грошовій формі або у вигляді цінних паперів.

Підпункт 196.1.6 ПКУ

Платник з'ясовує:

1) чи за укладеним договором він отримує винагороду за передачу у користування або за надання права на користування будь-яким авторським та суміжним правом1;

2) чи платник податків передав об'єкт НА у володіння або розпорядження чи власність (або якщо умови користування такими об'єктами власності надають право користувачу продати чи здійснити відчуження в інший спосіб такого об'єкта власності)2, — за таких умов платіж не вважається роялті.

1 На літературні твори, твори мистецтва або науки, включаючи комп'ютерні програми, інші записи на носіях інформації, відео- або аудіокасети, кінематографічні фільми або плівки для радіо- чи телевізійного мовлення, передачі (програми) організацій мовлення, будь-яким патентом, зареєстрованим знаком на товари і послуги чи торговельною маркою, дизайном, секретним кресленням, моделлю, формулою, процесом, правом на інформацію щодо промислового, комерційного або наукового досвіду (ноу-хау) (абз. 1 пп. 14.1.225 ПКУ).

2 Або оприлюднити (розголосити) секретні креслення, моделі, формули, процеси, права на інформацію щодо промислового, комерційного або наукового досвіду (ноу-хау), за винятком випадків, коли таке оприлюднення (розголошення) є обов'язковим згідно із законодавством України (абз. 2 пп. 14.1.225 ПКУ).

У першому випадку отримані платежі підпадають під визначення роялті, яке наводиться у пп. 14.1.225 ПКУ. Такі відносини, відповідно до ст. 1109 ЦКУ, підтверджуються укладанням ліцензійного договору, за яким одна сторона (ліцензіар) надає другій стороні (ліцензіату) дозвіл на використання об'єкта права інтелектуальної власності (ліцензію) на умовах, визначених за взаємною згодою сторін з урахуванням вимог ЦКУ та Закону про авторське право1.

1 Закон України від 23.12.93 р. №3792-XII «Про авторське право і суміжні права».

У другому випадку такі відносини оформлюються договором про передання виключних майнових прав інтелектуальної власності, відповідно до ст. 1113 ЦКУ. За договором про передання виключних майнових прав одна сторона (особа, що має виключні майнові права) передає другій стороні частково або у повному складі ці права відповідно до Закону про авторське право та на визначених договором умовах. Отже, не за всіма договорами стосовно об'єктів прав інтелектуальної власності платежі вважатимуться роялті (додатково див. лист Мін'юсту від 05.05.2011 р. №289-0-2-11-81).

Це потрібно знати

Як з метою оподаткування визначити, що платіж за ліцензійним договором вважається «роялті»?

Роялті вважаються платежі, одержані (сплачені) як винагорода не лише за користування, а й за надання права на користування об'єктом інтелектуальної власності, відповідно до ліцензійної угоди. Якщо платник податку володіє правом інтелектуальної власності на об'єкт інтелектуальної власності та реалізує своє майнове право на такий об'єкт шляхом надання ліцензіату права на використання цього об'єкта, при цьому ліцензійним договором не передбачено умови, які б надавали право користувачу об'єкта інтелектуальної власності продавати, передавати або відчужувати зазначений об'єкт, то з метою обкладення податком на прибуток підприємств платежі за таким ліцензійним договором вважаються «роялті».

Дата нарахування доходів у вигляді роялті відповідає даті, яка встановлена згідно з умовами укладених ліцензійних договорів (п. 137.11 ПКУ). Відображаються такі доходи у рядку 03.3 додатка IД.

Приклад 3 Підприємство «Альфа» уклало у липні 2012 року з підприємством «Бета» ліцензійний договір, згідно з яким підприємство «Бета» отримало право використовувати у своїй діяльності знак для товарів та послуг строком на 3 роки. Договором передбачено оплату роялті двома частинами:

1) у вигляді першочергового разового платежу на суму 40000 грн при укладанні договору;

2) у вигляді періодичних платежів на суму 10000 грн, що сплачуються за поточний місяць не пізніше останнього дня поточного місяця (див. таблицю 2).

Таблиця 2

Відображення роялті в обліку у підприємства «Альфа» за умовами прикладу 3

|

№ з/п

|

Зміст операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Відображено винагороду при укладенні договору |

373

|

69

|

40000,00

|

40000 (ряд. 03.3 IД)

|

—

|

|

2.

|

Отримано винагороду від користувача |

311

|

373

|

40000,00

|

—

|

—

|

|

3.

|

Частка разової винагороди визнана доходом у першому місяці використання прав (40000 : 3 : 12) |

69

|

719

|

1111,11

|

—

|

—

|

|

4.

|

Нараховано періодичний платіж за перший місяць використання прав |

373

|

719

|

10000,00

|

10000

|

—

|

|

5.

|

Отримано винагороду від користувача прав |

311

|

373

|

10000,00

|

—

|

—

|

У підсумку за III квартал у рядку 03.3 додатка IД слід відобразити суму: 40000 + 10000 х 3 = 70000 грн (див. зразок).

Доходи від операцій оренди/лізингу

При відображенні таких доходів особливу увагу слід звернути на те, що дата нарахування доходів від оренди/лізингу (без урахування частини лізингового платежу, що надається у рахунок компенсації частини вартості об'єкта фінансового лізингу), залежить від умов укладених орендних/лізингових договорів (п. 137.11 ПКУ). Якщо у договорі зазначено, що дохід за договором нараховується поквартально, то фактично отримана оплата (аванс) за півріччя не потрапить до доходів у повній сумі, а лише у сумі, що дорівнює оплаті лише за один квартал.

До речі, згідно з п. 33.3 ПКУ платник податків зобов'язаний розраховувати податки за базовий податковий (звітний) період, який для податку на прибуток дорівнює календарному кварталу. На думку автора, положення договорів не повинні призводити до викривлення показників оподаткування. Отже, не варто визначати у договорах оренди/лізингу періоди нарахування доходів, що є більшими за базовий податковий (звітний) період — квартал, адже у цьому випадку буде порушення п. 33.3 ПКУ.

Відображають доходи від оренди/лізингу у рядку 03.7 додатка IД.

Приклад 4 Підприємство «Альфа» — орендодавець уклало 2 липня договір оперативної оренди з підприємством «Бета», платником ЄП без сплати ПДВ на оренду приміщення строком на рік. У договорі зазначено, що нараховують платежі у сумі 30000 грн щомісяця в останній день місяця, проте платіж за перший місяць складається зі суми платежу за перший місяць та завдатку за останній (заключний) місяць оренди (тобто на суму 60000 грн). Тобто за останній місяць оренди платимо авансом.

У такому випадку до складу доходів III кварталу потрапить сума 90000 грн (30000 + 30000 + 30000). Сума у 30000 грн за останній місяць оренди є сумою майбутніх періодів і є авансовою сумою за останній місяць оренди, тож її не слід показувати у податкових доходах III кварталу, адже неможливо буде скласти акт про надання послуг на таку суму. Хоча обережні платники податків можуть включити таку суму до складу доходів.

Суму орендних послуг 90000 грн треба відобразити у рядку 03.7 додатка IД (див. зразок).

У бухгалтерському обліку дохід від операційної оренди відображають на субрахунку 713 «Дохід від операційної оренди активів».

Декілька слів про фінансовий лізинг

У п. 153.7 ПКУ визначено, що передача майна у фінансовий лізинг (оренду) з метою оподаткування прирівнюється до його продажу в момент такої передачі.

Як нараховується ПДВ у разі сплати відсотків у межах договору про фінлізинг

Згідно з ПКУ операції нарахування та сплати процентів або комісій у складі орендного (лізингового) платежу у межах договору фінансового лізингу не є об'єктом обкладення ПДВ.

У листі від 29.04.2011 р. №12261/7/16-1517-26 ДПАУ зазначає: «...Згідно з пп. 196.1.2 ст. 196 Кодексу не є об'єктом обкладення ПДВ операції з нарахування та сплати процентів або комісій у складі орендного (лізингового) платежу в межах договору фінансового лізингу незалежно від того, в якій валюті (національній чи іноземній) оцінено об'єкт фінансового лізингу».

Нагадаємо: операції, які не є об'єктом обкладення ПДВ, не вважаються пільгованими, тож подавати звіт про суми податкових пільг* підприємствам, які здійснюють такі операції, не треба.

* Додаток до Порядку обліку сум податків та зборів, не сплачених суб'єктом господарювання до бюджету у зв'язку з отриманням податкових пільг, затвердженого постановою КМУ від 27.12.2010 р. №1233.

Звернімо увагу на такі нюанси:

1) у ПКУ використовується термін «майно», а не ОЗ. Це можна пояснити так. Згідно з нормами ПКУ лізингодавець для наступної передачі майна у лізинг повинен попередньо його придбати або виготовити. При придбанні майна, яке відтак буде об'єктом лізингу, лізингодавець може віднести його до складу своїх ОЗ (у цьому разі майно — це ОЗ), а вже потім передати лізингоодержувачу або ж відразу після такого придбання (виготовлення) надати його лізингоодержувачу (у цьому разі майно — товар). Отже, для лізингодавця термін «майно» може трактуватися у податковому обліку, залежно від певних умов, як ОЗ, товар, продукція. Своєю чергою, для лізингоодержувача майно, що орендується, є лише ОЗ і нічим іншим;

2) трактування терміна «майно» (ОЗ чи товар) може впливати на ведення податкового обліку з податку на прибуток у лізингодавця. Згідно з п. 153.7 ПКУ, у разі якщо об'єктом лізингу є майно у вигляді товарів, то лізингодавець під час їх передачі у лізинг повинен збільшити свої доходи на договірну вартість майна, що передається у лізинг. Якщо ж лізингодавець передає у фінансовий лізинг власні ОЗ, то він повинен змінити відповідну групу ОЗ згідно з правилами, визначеними ст. 146 ПКУ для їх продажу;

3) при нарахуванні лізингового платежу лізингодавець збільшує доходи на таку частину лізингового платежу, яка дорівнює сумі процентів або комісій, нарахованих на вартість об'єкта фінансового лізингу (без урахування частини лізингового платежу, що надається у рахунок компенсації частини вартості об'єкта фінансового лізингу) за наслідками податкового періоду, в якому здійснюється таке нарахування (див. п. 153.7 ПКУ). Отже, як і з операціями оперативної оренди, отримавши передоплату за кілька періодів, відображати доходи на всю суму не потрібно. Адже нарахування платежу відбувається згідно з договором.

Суми штрафів, неустойки, пені

Усі фінансові та інші санкції, що накладаються на особу, яка порушила умови договору, встановлюються сторонами договору або законом. Утім, розмір санкцій може бути зменшено за рішенням суду, якщо він значно перевищує розмір збитків та за наявності інших обставин, які мають істотне значення (п. 3 ст. 551 ЦКУ).

Згідно зі ст. 549 ЦКУ, санкції, які накладаються на порушника договору, мають назву неустойки (штрафу або пені) і можуть виконуватися як у грошовій, так і у майновій формі. Штраф сплачується у відсотках від суми невиконаного або неналежно виконаного зобов'язання. Пенею є неустойка, що обчислюється у відсотках від суми несвоєчасно виконаного грошового зобов'язання за кожен день прострочення виконання.

Якщо у договорі або законі не встановлено розмір санкцій, це не означає, що потерпіла сторона не має права на певне відшкодування. По-перше, потерпіла сторона матиме право на відшкодування матеріальних збитків, передбачене ст. 22 ЦКУ, а фізособа матиме право і на відшкодування моральної шкоди, передбачене ст. 23 ЦКУ. По-друге (але це стосується лише випадку, коли зобов'язання за договором мало грошову форму), потерпіла сторона матиме право на отримання суми боргу з урахуванням встановленого індексу інфляції за весь час прострочення, а також 3% річних від простроченої суми (ст. 625 ЦКУ).

Суми штрафів та/або неустойки чи пені, фактично отримані за рішенням сторін договору або відповідних держорганів, суду, включаються до складу доходів платника податку за датою їх фактичного надходження (п. 137.13 ПКУ) та відображаються у рядку 03.8 додатка IД.

Неустойки, штрафи та пеня — чи слід нараховувати ПДВ?

В Узагальнюючій податковій консультації щодо включення до бази обкладення податком на додану вартість та складу витрат коштів, отриманих як сума штрафу за затримку оплати чи постачання товарів/послуг, затвердженій наказом від 06.07.2012 р. №590, ДПСУ зазначає: «Суми коштів, отримані як сума штрафу та/або неустойки чи пені, втрат від інфляцій за весь період прострочення грошового зобов'язання, 3 відсотки річних від простроченої суми (або інший відсоток, встановлений договором), які покупець сплачує постачальнику у разі затримки оплати за товари/послуги, не змінюють базу обкладення ПДВ поставлених товарів/послуг».

У бухгалтерському обліку відповідно до Iнструкції №2911, на субрахунку 715 «Одержані штрафи, пені, неустойки» узагальнюється інформація про штрафи, пені, неустойки та інші санкції за порушення господарських договорів, які визнані боржником або щодо яких одержано рішення суду, арбітражного суду про їх стягнення, а також про суми з відшкодування зазнаних збитків. Тобто дохід підприємства у бухгалтерському обліку потрібно збільшити за датою визнання боржником зазначених сум або одержання рішення суду, арбітражного суду про їх стягнення.

1 Iнструкція про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій підприємств і організацій, затвердженої наказом Мінфіну від 30.11.99 р. №291.

Приклад 5 У договорі оренди обумовлено, що термін дії договору — до 31 січня 2012 р. 1 лютого 2012 р. орендодавець надіслав вимогу повернути об'єкт оренди (автомобіль). Проте його було повернуто (підписано акт приймання-передачі автомобіля) лише 21 лютого 2012 р. 22 лютого орендодавець звернувся до орендаря з вимогою сплатити неустойку, обумовлену договором (500 грн за кожен день прострочення). Проте відповіді від орендаря не отримано. Звернувшись до суду щодо стягнення неустойки, орендодавець виграв справу: 1 серпня 2012 р. суд постановив стягнути на користь позивача неустойку у розмірі 10000 грн за 20 днів прострочення повернення об'єкта оренди згідно з договором. 10 серпня було отримано кошти на рахунок орендодавця. Відображення в обліку отримання неустойки показано у таблиці 3.

Таблиця 3

Відображення в обліку отримання орендодавцем неустойки з орендаря за рішенням суду

|

Дата

|

Зміст господарської операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

| 01.08.2012 р. | Отримано рішення суду про стягнення неустойки з орендаря |

374

|

715

|

10000

|

—

|

—

|

| 10.08.2012 р. | Отримано кошти |

31

|

374

|

100000

|

100000

|

—

|

Сума неустойки, обумовленої договором оренди, повинна відповідати нормам ЦКУ, зокрема ст. 785 ЦКУ, яка зазначає, що у разі неповернення об'єкта оренди наймодавець має право вимагати від наймача сплатити неустойку у розмірі подвійної плати за користування річчю за час прострочення.

Розрахунки з орендарями

Як відобразити у декларації з податку на прибуток компенсацію, отриману від орендарів за спожиту електроенергію та інші комунальні послуги, якщо оренда не є основним видом діяльності підприємства?

Якщо орендар самостійно не укладає договори на споживання комунальних послуг, а здійснює відшкодовування орендодавцю у частині понесених ним витрат на оплату комунальних послуг, то у договорі оренди обов'язково має бути визначено порядок розрахунку вартості спожитих орендарем комунальних послуг та їх оплати (компенсації). Якщо орендодавець згідно з договором оренди отримує від орендаря відшкодування витрат на оплату спожитих комунальних послуг (опалення, електричної енергії, водопостачання, водовідведення), то при обчисленні об'єкта оподаткування орендодавець враховує суми такої отриманої компенсації у складі доходу на підставі пп. 135.5.15 ПКУ. А суму коштів, сплачених постачальнику комунальних послуг, — у складі інших витрат операційної діяльності, пов'язаних із господарською діяльністю (пп. «в» пп. 138.10.4 ПКУ). Орендодавець відображає суму отриманої компенсації вартості комунальних послуг від орендаря як інші доходи у рядку 03.28 додатка IД до декларації з прибутку й у складі підсумкової суми за таким додатком переносить до рядка 03 декларації. Сума коштів, сплачених постачальникові комунальних послуг, таким чином, зазначається у рядку 06.4.39 додатка IВ до декларації з податку на прибуток та у складі підсумкової суми за таким додатком переноситься до рядка 06.4 декларації.

Безоплатно отримані товари

До складу інших доходів включається, зокрема (пп. 135.5.4 ПКУ), вартість товарів, робіт, послуг, безоплатно отриманих платником податку у звітному періоді, визначена на рівні, не нижчому від звичайної ціни. Слід також пам'ятати, що безоплатно отримані товари (роботи, послуги) вважаються доходами на дату фактичного отримання платником податку товарів (робіт, послуг) та відображаються у рядку 03.9 додатка IД.

Зверніть увагу! Якщо надалі безоплатно отримані об'єкти ОЗ будуть продані, то:

1) сума перевищення доходів від продажу або іншого відчуження безоплатно отриманих ОЗ чи нематеріальних активів над вартістю таких ОЗ, що була включена до складу доходів у зв'язку з отриманням, включається до доходів платника податку;

2) сума перевищення вартості, що була включена до складу доходів у зв'язку з безоплатним отриманням, над доходами від такого продажу або іншого відчуження включається до витрат платника податку (п. 146.13 ПКУ).

Приклад 6 Підприємство «Альфа» у липні отримало безоплатно автомобіль. Звичайна ціна автомобіля 12000 грн (у т. ч. ПДВ — 2000 грн). Суму 10000 грн слід відобразити у складі доходів III кварталу у рядку 03.9 додатка IД (див. зразок). У вересні автомобіль продано:

1) варіант 1 — за 18000 грн (у т. ч. ПДВ — 3000 грн). У такому разі за підсумками III кварталу треба додатково відобразити у складі доходів суму: 15000 - 10000 = 5000 грн, але вже у рядку 03.17 додатка IД (див. зразок);

2) варіант 2 — за 6000 грн (у т. ч. ПДВ — 1000 грн). У такому разі за підсумками III кварталу треба відобразити у складі витрат суму: 10000 - 5000 = 5000 грн (див. таблицю 4 ).

Таблиця 4

Відображення операцій з безоплатного отримання автомобіля та його подальшого продажу

|

№ з/п

|

Зміст операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Відображено безоплатне отримання автомобіля |

10

|

424

|

10000

|

10000

|

—

|

|

2.

|

Нараховано амортизацію за час використання автомобіля (сума умовна) |

92

|

131

|

1000

|

—

|

—

|

|

3.

|

Визнається дохід від безоплатно отриманих активів одночасно з нарахуванням амортизації |

424

|

745

|

1000

|

—

|

—

|

|

4.

|

Переведено автомобіль до групи вибуття |

286

|

10

|

9000

|

—

|

—

|

|

131

|

10

|

1000

|

—

|

—

|

||

|

5.

|

Реалізовано автомобіль |

680

|

712

|

6000

|

—

|

5000*

|

|

6.

|

Відображено податкові зобов'язання з ПДВ |

712

|

641

|

1000

|

—

|

—

|

|

7.

|

Списано вартість реалізованого автомобіля |

424

|

286

|

9000

|

—

|

—

|

| * Різниця між вартістю безоплатно отриманого автомобіля та вартістю його продажу без ПДВ: 10000 грн - 5000 грн = 5000 грн. | ||||||

Відображення результатів першого варіанта покажемо на зразку. А ось відображення другого варіанта продемонструємо на проведеннях у таблиці 4.

Для визначення об'єкта оподаткування не враховуються доходи:

1) вартість ОЗ, безоплатно отриманих платником податку з метою їх експлуатації у таких випадках (пп. 136.1.16 ПКУ):

а) якщо такі основні засоби отримані за рішенням центральних органів виконавчої влади або рішенням місцевих органів виконавчої влади чи органів місцевого самоврядування, прийнятих у межах їхніх повноважень;

б) у разі отримання спеціалізованими експлуатуючими підприємствами об'єктів енергопостачання, газо- і теплозабезпечення, водопостачання, каналізаційних мереж відповідно до рішень місцевих органів виконавчої влади та виконавчих органів рад, прийнятих у межах їхніх повноважень;

в) у разі отримання підприємствами комунальної власності об'єктів соціальної інфраструктури, що перебували на балансі інших підприємств та утримувалися за їхній рахунок;

г) у разі отримання підприємствами залізничного транспорту загального користування основних засобів транспортної інфраструктури, що перебували на балансі інших підприємств, утримувалися за їхній рахунок та передані для експлуатації підприємствам залізничного транспорту за рішенням таких підприємств. Порядок безоплатної передачі таких основних засобів установлюється КМУ;

2) вартість переданого рухомого складу залізничного транспорту загального користування від одної залізниці або підприємства залізничного транспорту загального користування іншим залізницям або підприємствам залізничного транспорту загального користування за рішенням Укрзалізниці. Така передача вважається операцією з безоплатної передачі та призводить до зміни балансової вартості відповідної групи основних засобів сторони, що приймає, і сторони, що передає такий рухомий склад (пп. 136.1.22 ПКУ);

3) вартість безоплатно отриманого платником податку майна, що створене внаслідок виконання заходів, передбачених державними цільовими, галузевими, регіональними програмами поліпшення стану безпеки, умов праці та виробничого середовища, програмами організації розроблення і виробництва засобів індивідуального та колективного захисту працівників, а також іншими профілактичними заходами відповідно до завдань страхування від нещасних випадків (п. 136.1.23 ПКУ);

4) вартість об'єктів концесії, отриманих (за винятком випадків, передбачених пунктом 137.19 ПКУ) платником податків від концесієдавця та повернутих відповідно до договору концесії) (пп. 136.1.24 ПКУ).

Мар'яна КОНДЗЕЛКА, «Дебет-Кредит»