Якщо платник податку на прибуток має у своїй структурі філії або відокремлені підрозділи, ПКУ дозволяє такому платникові на свій розсуд перейти на консолідовану сплату податку. Законом №4834 (діє з 01.07.2012 р.) внесено зміни до порядку сплати консолідованого податку. Отож далі піде мова про порядок застосування консолідованої сплати податку на прибуток — з урахуванням цих змін.

У ст. 1 Закону №755 міститься визначення відокремленого підрозділу юрособи: «це філія, інший підрозділ юридичної особи, що знаходиться поза її місцезнаходженням та виробляє продукцію, виконує роботи або операції, надає послуги від імені юридичної особи, або представництво, що здійснює представництво і захист інтересів юридичної особи». Такі відокремлені підрозділи відповідно до п. 4 ст. 4 Закону №755 не підлягають держреєстрації, проте дані про них (ч.2 ст. 17 Закону №755) містяться в Єдиному держреєстрі юросіб та фізосіб-підприємців (далі — ЄДР)1. При цьому підприємство через свої відокремлені підрозділи може відкривати банківські рахунки відповідно до ч. 4 ст. 64 ГКУ та в порядку, встановленому Iнструкцією №492. З іншого боку, ЦКУ не містить такого окремого поняття, як відокремлений підрозділ, а у ст. 95 дає визначення філії та представництва, втім, як відокремлених підрозділів. З метою обкладення податком на прибуток та відповідно до пп. 14.1.30 ПКУ (оновленого Законом №4834) застосовуються визначення відокремленого підрозділу, наведені у ЦКУ та у Законі №7552.

Визначення філії та представництва за ЦКУ

Філія — це відокремлений підрозділ юридичної особи, що розташований поза її місцезнаходженням та здійснює всі або частину її функцій.

Представництво — це відокремлений підрозділ юридичної особи, що розташований поза її місцезнаходженням та здійснює представництво і захист інтересів юридичної особи.

Філії та представництва не є юридичними особами. Вони наділяються майном юридичної особи, що їх створила, і діють на підставі затвердженого нею положення.

Керівники філій та представництв призначаються юридичною особою і діють на підставі виданої нею довіреності.

Відомості про філії та представництва юридичної особи включаються до ЄДР.

Стаття 95 ЦКУ

Відокремлений підрозділ юрособи (далі — філія) має бути зареєстрований платником податків в органі ДПС у порядку, встановленому ст. 64 ПКУ та розділами III, IV Порядку №1588. Реєстрація в органі ДПС за місцезнаходженням філії здійснюється на підставі відомостей з реєстраційної картки, наданих держреєстратором згідно із Законом №755, не пізніше наступного робочого дня з дня отримання зазначених відомостей органами ДПС. У зв'язку з цим слід зазначити, що з 17.12.2012 р.3 Законом №4834 п. 64.1 ПКУ буде доповнено новим абзацом, відповідно до якого дані про взяття на облік філії як платника податків в органах ДПС передаються до ЄДР у день взяття філії на облік у порядку, встановленому «спеціально уповноваженим органом з питань державної реєстрації та центральним органом виконавчої влади, що забезпечує формування державної фінансової політики»4.

1 ЄДР створений відповідно до ст. 16 Закону №755.

2 Для розділу IV ПКУ це визначення треба брати з ГКУ.

3 Відповідно до п. 1 розділу II Закону №4834, п. 64.1 ПКУ буде доповнено абзацом другим. Такі зміни набирають чинності одночасно з набранням чинності Законом України від 24.05.2012 р. №4839-VI «Про внесення змін до деяких законів України щодо взяття на облік юридичних осіб та фізичних осіб — підприємців» (який вводиться в дію через 6 місяців з дня його опублікування). Цей Закон було опубліковано в газеті «Голос України» від 16.06.2012 р. №110.

4 Повноваження спеціально уповноваженого органу з питань державної реєстрації визначені ч. 2 ст. 7 Закону №755, а Мінфін як орган, що забезпечує формування фінансової політики, діє згідно із Положенням про Міністерство фінансів України, затвердженим Указом Президента від 08.04.2011 р. №446/2011.

З метою обкладення податком на прибуток платниками податку на прибуток визначено і (пп. 133.1.5 ПКУ) відокремлені підрозділи юросіб, але за винятком представництв, які згідно з абз. 2 пп. 133.1.5 ПКУ:

— розташовані поза місцезнаходженням юрособи;

— здійснюють представництво і захист інтересів юрособи;

— фінансуються такою юрособою;

— отримують тільки пасивні доходи (під пасивними доходами пп. 14.1.268 ПКУ має на увазі доходи, отримані у вигляді процентів, дивідендів, страхових виплат і відшкодувань та роялті).

Як бачимо, представництва не здійснюють господарської діяльності і тому не визнаються платниками податку на прибуток. Якщо платник податку на прибуток — юрособа має у своєму складі відокремлені підрозділи (крім представництв), які розташовані не за місцезнаходженням головного підприємства, такий платник має право (за п. 152.4 ПКУ) прийняти рішення щодо сплати консолідованого податку на прибуток (далі — КПП).

Як змінити порядок сплати податку?

Обравши КПП, головне підприємство — платник податку (далі — ГП) має сплачувати податок за місцезнаходженням філій, а також за своїм місцезнаходженням, визначений згідно з нормами розділу III та зменшений на суму податку, сплаченого за місцезнаходженням філії. Але якщо ГП має відокремлені підрозділи за місцем свого розташування, то консолідованої сплати податку бути не може.

Прийнявши рішення про сплату консолідованого податку1, ГП повинно повідомити про це до 1 липня року, що передує звітному, органам ДПС за своїм місцезнаходженням та за місцезнаходженням філій (абз. 4 п. 152.4 ПКУ). Форма такого повідомлення встановлена Наказом №36. Таке повідомлення підписує керівник юрособи-платника. При цьому слід пам'ятати, що:

1) змінювати порядок сплати податку протягом звітного року заборонено (абз. 5 п. 152.4 ПКУ);

1 Як правило, таке рішення оформляється наказом по підприємству або протоколом зборів засновників.

2) рішення про сплату КПП поширюється на усі філії, а також на філії, створені платником після дати подання такого повідомлення. У зв'язку з цим згадаймо, що внесення змін до облікових даних платника здійснюється відповідно до ст. 66 ПКУ та розділу IХ Порядку №1588, а на облік за своїм місцезнаходженням філія береться відповідно до порядку, встановленого ст. 64 ПКУ та розділами III, IV Порядку №1588;

3) якщо станом на 1 січня звітного року платник не мав філій, але створив їх протягом такого звітного року, такий платник має право у цьому ж звітному році прийняти рішення про сплату КПП. Після прийняття такого рішення платник зобов'язаний протягом 20 днів повідомити про це органи ДПС за своїм місцезнаходженням та за місцезнаходженням створеної філії (абз. 6 п. 152.4 ПКУ). У такому разі платник зможе застосувати КПП у такому звітному році;

4) прийняте рішення про сплату КПП не потребує щорічного підтвердження та застосовується до зміни такого рішення.

З цього приводу ДПСУ у листі від 13.03.2012 р. №4527/6/15-1215 (див. «ДК» №25/2012) зазначає, що в органі ДПС за місцезнаходженням філії одночасно можуть перебувати на обліку філія (за основним місцем обліку) та юридична особа (за неосновним місцем обліку). При цьому, якщо відокремлений підрозділ не уповноважений сплачувати жодного податку відповідно до ПКУ, він все одно відповідно до п. 63.2 ПКУ перебуває на обліку в органах ДПС та підлягає зняттю з обліку тільки після його закриття.

Приклад 1 У I кварталі 2012 році ТзОВ «Стріла» (м. Луцьк) з метою розширення виробництва утворило Філію №1 (м. Хмельницький) та відокремлений відділ збуту (за своїм місцезнаходженням). 11 липня цього ж року було прийнято рішення щодо консолідованої сплати податку. Це рішення стосується лише Філії №1 (місцезнаходження якої не збігається з місцезнаходженням ГП) та не поширюється на відокремлений відділ збуту (який з погляду ст. 95 ЦКУ не є відокремленим підрозділом). Тому ТзОВ «Стріла» до 31 липня повинне подати до органу ДПС у м. Луцьку (за місцезнаходженням ГП) та до податкової інспекції у м. Хмельницькому (місцезнаходження Філії №1) повідомлення про прийняте рішення щодо консолідованої сплати податку. У цьому разі КПП застосовуватиметься за результатами звітного (податкового) періоду, в якому прийнято рішення про сплату консолідованого податку, за умови що платник повідомив податкові органи про прийняття такого рішення протягом 20 днів з моменту його прийняття, тобто вже за результатами III кварталу.

На жаль, у ПКУ конкретно не прописано процедуру переходу на консолідований податок для філій, створених після подання повідомлення про сплату КПП. На нашу думку, у цьому разі ГП має повідомити про це свою податкову інспекцію та орган ДПС за місцезнаходженням такої філії (при цьому у повідомленні слід зазначити дані тільки щодо новоутвореної філії), керуючись абз. 5 п. 152.4 ПКУ.

Приклад 2 ПАТ «Промінь» (м. Тернопіль) має п'ять філій, розташованих в інших містах Тернопільської області. 28 червня 2011 року підприємство подало повідомлення до органів ДПС про сплату консолідованого податку за своїм місцезнаходженням та за місцем розташування усіх філій. З 1 січня 2012 року воно перейшло на консолідований податок. Підприємство не планує змінювати порядок сплати податку на прибуток — у такому разі підтверджувати до 1 липня 2012 року консолідовану сплату податку не треба. 10 липня 2012 року утворено нову філію (м. Iвано-Франківськ). Таким чином, ПАТ «Промінь» за результатами III кварталу 2012 року складає та подає «консолідовану» звітність з урахуванням новоствореної філії.

Якщо платник має намір у наступному звітному році відмовитися від консолідованої сплати податку, йому слід до 1 липня поточного року повідомити про це органи ДПС за своїм місцезнаходженням та за місцезнаходженням філій. У цьому разі останній строк подання повідомлення — 30 червня. Наразі ні Наказом №36, ні іншими документами не встановлено форму такого повідомлення. На нашу думку, це можна зробити у довільній формі, зазначивши при цьому назву та реквізити документа про відмову від сплати КПП, перелік наявних філій — із зазначенням повної назви, адреси, ідентифікаційного коду, реквізитів банківських рахунків та органів ДПС за місцезнаходженням філій.

Якщо ж платник ліквідовує всі свої філії, у нього зникають підстави для застосування КПП. Така ситуація щодо припинення консолідованої сплати податку Кодексом до кінця не врегульована. З нашої точки зору, тут можна діяти за аналогією абз. 6 п. 152.4 ПКУ та протягом 20 днів з дати ліквідації філії повідомити орган ДПС за своїм основним місцем обліку про перехід на загальний порядок сплати податку на прибуток. При цьому орган ДПС за місцезнаходженням філії надсилає відповідний висновок до органу ДПС за основним місцем обліку платника податків (пп. 11.2.4 Порядку №1588), а зміни до облікових даних платника за основним місцем обліку вносяться відповідно до розділу IХ цього Порядку. Тобто, на нашу думку, з моменту фактичної ліквідації філій у підприємства не буде сплати КПП, бо немає філій.

Приклад 3 ПП «Вема-Захід» (Сихівський район м. Львова) має філію у м. Рівному та є платником консолідованого податку. 1 серпня 2012 року прийнято рішення про закриття філії. Для цього слід подати до 20 серпня включно повідомлення про ліквідацію філії до відповідних органів ДПС за місцезнаходженням платника та філії. 1 вересня філію було закрито, у зв'язку з чим у ПП «Вема-Захід» зникли підстави для подальшого застосування КПП. У зв'язку з тим, що у третьому кварталі філія ще здійснювала господарську діяльність, за результатами трьох кварталів має ще подаватися і декларація ГП, і розрахунок КПП за місцезнаходженням філії. Дані про філію в декларації ГП будуть зазначатися до кінця звітного року, бо декларація заповнюється наростаючим підсумком.

Порядок сплати КПП

Сума податку на прибуток конкретної філії за відповідний звітний період визначається розрахунково виходячи із загальної суми податку, нарахованого платником податку, розподіленого пропорційно до питомої ваги суми витрат відокремлених підрозділів такого платника податку в загальній сумі витрат цього платника податку.

Порядок дій такий:

1) ГП визначає загальну суму податку (П) та відображає її таким чином:

— за відсутності патентованої діяльності загальну суму податку (П) зазначаємо у рядку 11 декларації1;

— якщо здійснюється патентована діяльність, спочатку заповнюється додаток ТП, у якому проводиться розрахунок податку на прибуток, отриманий від діяльності, що підлягає патентуванню, тобто визначається об'єкт оподаткування (рядок 8) від діяльності, що підлягає патентуванню, та сума податку від такої діяльності, зменшена на суму патентів (рядок 12). На підставі цього додатка заповнюються рядки 8 та 12 декларації з прибутку. При цьому в рядку 11 декларації зазначаємо податок на прибуток від непатентованої діяльності. Він визначається як різниця між рядками 07, 08 та 092, помножена на ставку податку (з рядка 10 декларації). Після цього у рядку А графи 5 таблиці 2 додатка ЗП відображається сума рядків 11 та 12 декларації, зменшена на суму рядків 13.1, 13.5.1 та 13.63 таблиці 1 цього додатка;

2) ГП розраховує суму податку, яку слід сплатити за місцезнаходженням філії. Ця сума визначається розрахунково:

Пф = Вф х П : В ,

де:

Пф — сума податку, яка сплачується за місцезнаходженням філії;

Вф — витрати філії;

В — загальна сума витрат.

1 Форма декларації затверджена наказом Мінфіну від 28.09.2011 р. №1213.

2 У рядку 09 зазначається прибуток (збиток) від діяльності, звільненої від оподаткування.

3 У рядку 13.1 додатка ЗП зазначається сума податку на прибуток, отриманий з іноземних джерел, сплаченого госпсуб'єктами за кордоном, яка зараховується під час сплати ними податку в Україні в розмірі, який не перевищує суми податку, що підлягає сплаті таким платником протягом такого звітного (податкового) періоду. У рядку 13.5.1 цього додатка відображається сума авансового внеску, яка відноситься на зменшення нарахованої суми податку в поточному звітному (податковому) періоді, а в його рядку 13.6 — податок на землю, що використовується в сільськогосподарському виробничому обороті виробників сільгосппродукції.

Визначена до сплати за кожною філією сума податку відображається у Розрахунку податкових зобов'язань щодо сплати консолідованого податку на прибуток підприємства (форма затверджена Наказом №36). Цей Розрахунок відокремлені підрозділи подають податковому органу за своїм місцезнаходженням (абз. 5 п. 152.4 ПКУ). Правда, вимога подавати такий розрахунок у ПКУ була двічі (абзац 5 та абзац 7 п. 152.4 ПКУ). Закон №4834 виправив цю «надмірність», і абзац 7 п. 152.4 було вилучено з ПКУ з 01.07.2012 р. Визначену таким чином суму податкових зобов'язань ГП показує у рядку 13.2 додатка ЗП до декларації з податку на прибуток — з паралельним відображенням у рядку 13 декларації;

3) різниця (рядок 11 + рядок 12 - рядок 13 декларації) — це сума податку, яку має сплатити ГП за своїм місцезнаходженням за звітний період;

4) за наявності відкритого банківського рахунка філія сплачує до бюджету за своїм місцезнаходженням визначену суму податкових зобов'язань з податку на прибуток. Якщо філія не має рахунка, обов'язок сплати податку лягає на ГП. ГП також може прийняти рішення сплатити за місцезнаходженням філії суму податкових зобов'язань навіть за наявності у філії банківського рахунка (наприклад, якщо на рахунку філії немає коштів).

Маємо на увазі, що відповідальність за своєчасне та повне внесення сум податку до бюджету за місцезнаходженням відокремлених підрозділів несе ГП, у складі якого перебувають філії.

У разі якщо платник КПП повинен сплачувати авансовий внесок з податку згідно з пп. 153.3.2 ПКУ, такий авансовий внесок сплачується за місцезнаходженням юрособи та її філій пропорційно до питомої ваги суми витрат філій у загальній сумі таких витрат, визначених в останній податковій звітності, поданій таким платником податку.

Подати декларацію з прибутку та Розрахунки ПЗ з КПП до відповідних органів ДПС слід протягом 40 к. д. після закінчення звітного кварталу (півріччя). Строки сплати консолідованого податку, як і при загальному порядку сплати податку на прибуток, визначаються п. 57.1 ПКУ: консолідований податок слід сплатити за місцезнаходженням філій протягом 10 к. д. після граничного строку подання податкової декларації та Розрахунків ПЗ з КПП.

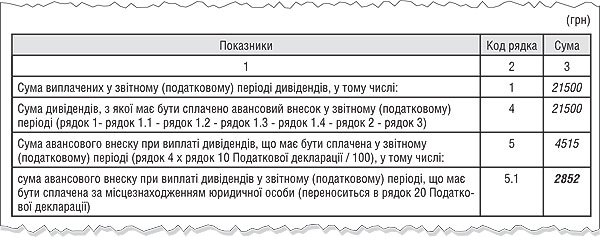

Приклад 4 Підприємство «ТехАвто-плюс» (м. Рівне) має філію у м. Житомирі та є платником консолідованого податку. 25 травня 2012 року виплачено дивідендів на суму 21500 грн, у зв'язку з чим під час їх виплати було сплачено авансовий внесок з податку на прибуток у сумі 4515 грн (21500 х 21%). Порядок розрахунків при виплаті дивідендів:

1) питома вага витрат філії за I квартал 2012 року: 350000 : 950000 = 0,3684;

2) сума авансового платежу, що сплачується за місцезнаходженням філії (м. Житомир): 4515 х 0,3684 = 1663 грн;

3) різниця, яка сплачується за місцезнаходженням головного підприємства (м. Рівне): 4515 - 1663 = 2852 грн.

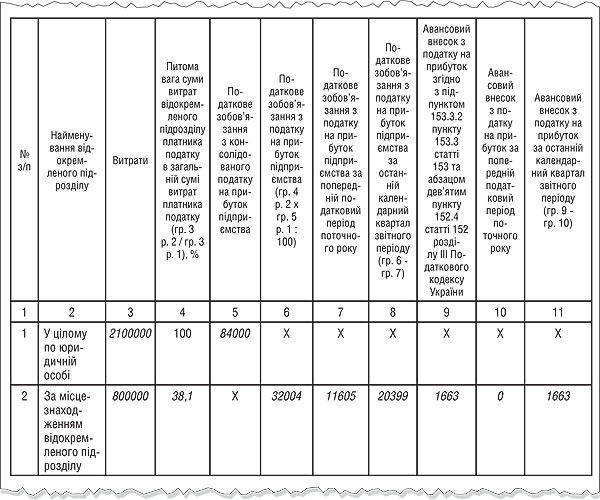

У таблиці наведено розрахунок консолідованого податку:

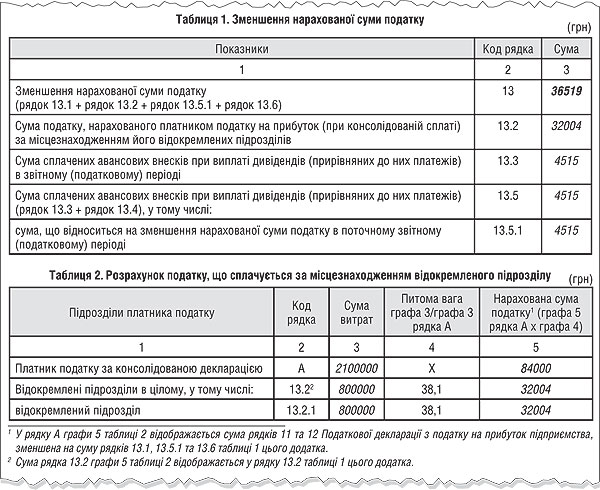

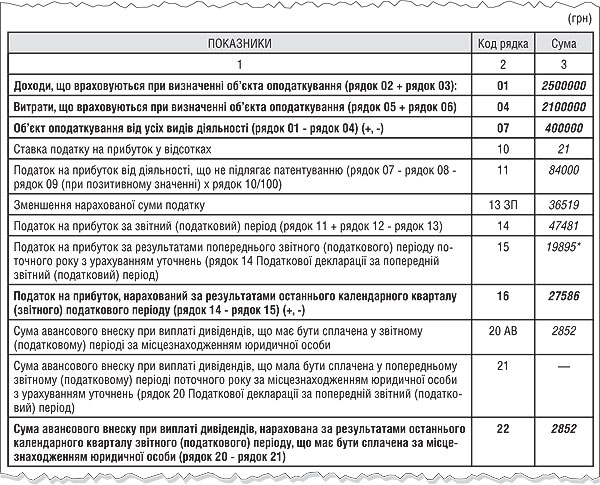

За даними таблиці заповнюється Розрахунок податкових зобов'язань щодо сплати консолідованого податку на прибуток підприємства за півріччя 2012 року (зразок 1), який подається відокремленим підрозділом до органу ДПС за своїм місцезнаходженням (тобто у м. Житомирі). Заповнення додатків ЗП та АВ до декларації з прибутку за півріччя 2012 року, яку подає головне підприємство за своїм місцезнаходженням, наведено у зразках 2 та 4, а заповнення самої декларації — у зразку 3. У таблиці 2 додатка ЗП у графі 5 рядка А слід зазначити 84000 грн, бо саме таку суму зазначено в рядку 1 графи 5 Розрахунку КПП, який подає філія. Тоді в рядку 13.2 в графі 5 буде 32004 = 84000 х 0,381. Це ж число переноситься до рядка 13.2 таблиці 1 цього додатка. Фактично в рядку 13 декларації мав би бути податок, який сплачується філією, плюс авансовий внесок повністю, тобто 32004 + 4515 = 36519. Саме на це число можна зменшити податок на прибуток у ГП. Тоді у рядку 14 декларації маємо 84000 - 36519 = 47481, у рядку 15 — 19895, у рядку 16 — 27586. Цю суму має сплатити ГП за своїм місцезнаходженням за результатами другого кварталу. У рядку 20 декларації буде 2852, бо саме таку частину авансового внеску сплатило ГП за місцезнаходженням юридичної особи.

Таблиця

Розрахунок консолідованого податку на підприємстві «ТехАвто-плюс» за півріччя 2012 року

|

Показники

|

Загальні доходи

|

Витрати

|

Питома вага витрат

|

Загальний прибуток

(к. 2 - к. 3) |

Сума податку П

(к. 5 х 21%*) |

Податок філії Пф (к. 5 х к. 4)

|

Податок ГП (к. 6 - к. 7)

|

Сума авансового внеску, що припадає на:

|

|

|

ГП

|

Філію

|

||||||||

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

I квартал 2012 року

|

|||||||||

| ГП |

х

|

600000

|

х

|

х

|

х

|

х

|

19895

|

—

|

—

|

| Філія |

х

|

350000

|

х

|

х

|

х

|

11605

|

х

|

—

|

—

|

| Разом по підприємству |

1100000

|

950000

|

0,3684**

|

150000

|

31500

|

х

|

х

|

—

|

—

|

|

Півріччя 2012 року

|

|||||||||

| ГП |

х

|

1300000

|

х

|

х

|

х

|

х

|

51996

|

2852***

|

х

|

| Філія |

х

|

800000

|

х

|

х

|

х

|

32004

|

х

|

х

|

1663***

|

| Разом по підприємству |

2500000

|

2100000

|

0,3810

|

400000

|

84000

|

х

|

х

|

4515

|

|

| * Ставка податку на прибуток у 2012 році. ** 350000 : 950000. *** Обчислюється до цілих (без копійок). |

|||||||||

Зразок 1

Розрахунок податкових зобов'язань щодо сплати консолідованого податку на прибуток підприємства

Зразок 2

Додаток ЗП — «Зменшення нарахованої суми податку» (фрагмент)

Зразок 3

Декларація з податку на прибуток за півріччя 2012 року при консолідованій сплаті (фрагмент)

* Це сума податку, яка була сплачена головним підприємством за I квартал 2012 року: 31500 - 11605 = 19895 грн.

Зразок 4

Додаток АВ — «Розрахунок авансового внеску з податку на прибуток на суму виплачених дивідендів» (фрагмент)

Чи обов'язково реєструвати РРО за місцем розташування філій у разі сплати КПП? Відповідно до абз. 2 п. 2.2 Порядку №614 підприємства, що мають мережу відокремлених філій (представництв), які взяті на податковий облік у місцевих органах ДПС та відповідно до чинного законодавства самостійно сплачують податок на прибуток, можуть реєструвати РРО за місцезнаходженням цих філій. Тому, на нашу думку, для ведення готівкових операцій при консолідованій сплаті податку головне підприємство може зареєструвати РРО за місцезнаходженням філій у тому випадку, якщо філією здійснюються готівкові операції.

Як розраховувати КПП при патентованій діяльності? Відповідно до п. 152.2 ПКУ платник податку, який проводить патентовану діяльність, зобов'язаний окремо визначати податок від кожного виду такої діяльності та окремо визначати податок від іншої діяльності. З цією метою ведеться окремий облік доходів, отриманих від діяльності, що підлягає патентуванню, та витрат, пов'язаних з веденням діяльності з урахуванням від'ємного значення як результату розрахунку об'єкта оподаткування. При консолідованій сплаті податку слід спочатку в додатку ТП до декларації визначити об'єкт оподаткування від кожного виду діяльності, що підлягає патентуванню, та заповнити рядок 08 декларації. При цьому податок на прибуток від здійснення патентованої діяльності зменшується на вартість торгових патентів, дія яких припадає на звітний період, та зазначається у рядку 12 декларації1. Після цього нарахована сума податку зменшується на податок, який сплачується філіями (рядок 13 декларації), та заповнюється рядок 14 декларації.

1 Облік патентованої діяльності розглянуто у «ДК» №38/2012.

Нормативна база

- ЦКУ — Цивільний кодекс України від 16.01.2003 р. №435-IV.

- Закон №4834 — Закон України від 24.05.2012 р. №4834-VI «Про внесення змін до Податкового кодексу України щодо удосконалення деяких податкових норм».

- Закон №755 — Закон України від 15.05.2003 р. №755-IV «Про державну реєстрацію юридичних осіб та фізичних осіб — підприємців».

- Наказ №36 — Наказ ДПАУ від 24.01.2011 р. №36 «Про затвердження форми Розрахунку податкових зобов'язань щодо сплати консолідованого податку на прибуток підприємства та форми Повідомлення платника податку про прийняття рішення щодо сплати консолідованого податку на прибуток підприємства».

- Порядок №1588 — Порядок обліку платників податків і зборів, затверджений наказом Мінфіну від 09.12.2011 р. №1588.

- Iнструкція №492 — Iнструкція про порядок відкриття, використання і закриття рахунків у національній та іноземних валютах, затверджена постановою Правління НБУ від 12.11.2003 р. №492.

- Порядок №614 — Порядок реєстрації, опломбування та застосування реєстраторів розрахункових операцій за товари (послуги), затверджений наказом ДПАУ від 01.12.2000 р. №614.

Наталія КУЦМІДА, «Дебет-Кредит»