Розгляньмо відображення витрат на підставі спеціального первинного документа — внутрішнього акта про понесені витрати.

Графік документообігу та його роль у витратах

На початку 2018 р. у ЗIР, підкатегорія 102.21, з'явилося роз'яснення ДФСУ, в якому податківці зазначають, що «при визначенні об'єкта оподаткування необхідні первинні документи, оформлені відповідно до вимог ст. 9 Закону про бухоблік»1. Починаючи з 03.01.2017 р. первинними документами вже не фіксують факти здійснення господарських операцій, а лише інформують про те, що така операція відбулася. I на сьогодні жоден нормативний акт не регламентує, коли саме необхідно оформити/завірити таку інформацію, тобто первинний документ. Головне, щоб такі документи допомогли відобразити всі госпоперації «у тому звітному періоді, в якому вони були здійснені». А загальним для всіх звітним періодом є календарний рік.

Ще у 2016 році Мінфін так і писав: визнання витрат не залежить від періоду отримання первинних документів від контрагентів2. Витрати повинні визнаватися або в тому періоді, в якому отримано доходи, з якими такі витрати пов'язані (витрати на продукт), або в періоді понесення (витрати періоду). У такий спосіб досягається раціональний розподіл витрат протягом тих звітних періодів, коли надходять відповідні економічні вигоди. З 26 травня 2017 р. й у п. 2.6 Положення №88 передбачено норму, що встановлює, як за відсутності підписаної сторонами первинки відобразити господарські операції в регістрах обліку і відповідно в звітності. Технологія така.

1 Цю консультацію також можна прочитати тут: http://if.sfs.gov.ua/media-ark/news-ark/324205.html.

2 Див. лист Мінфіну від 22.04.2016 р. №31-11410-06-5/11705 (далі — лист №11705), «ДК» №19/2016.

1. Окремим Положенням про документообіг чи додатком до Облікової політики слід передбачити саму можливість відображати в обліку господарські операції, щодо яких від контрагентів своєчасно не отримано первинних документів. Терміни, яких мають дотримуватися СГ при обміні документами, прописують індивідуально в договорах. А у Положенні про документообіг можна зазначити, як у тому самому пп. 2.6 Положення №88, наприклад, так: «Підприємство відображає в обліку всі господарські події, які спричинили зміни у структурі активів та зобов'язань незалежно від того, чи на момент закінчення складання облікових регістрів бухгалтерського обліку за звітний період надійшли всі первинні документи від контрагентів».

2. Підставою для перенесення інформації про таку господарську операцію до облікових регістрів буде належним чином оформлений внутрішній первинний документ (акт), складений посадовою особою, відповідальною за приймання-відпуск товарно-матеріальних цінностей, робіт і послуг. Форму такого акта, а також посади осіб, уповноважених отримувати чи видавати цінності та приймати/передавати роботи/послуги від імені підприємства і, відповідно, підписувати цей акт, необхідно передбачити у додатку до Положення про документообіг. Для різної мети можуть бути різні форми внутрішнього акта. Наприклад, для документації факту прийому товарів внутрішній акт може називатися «Акт про фактичну кількість, якість і комплектацію ТМЦ», і в ньому уточнюється, яких супровідних документів постачальника бракує.

3. Якими проведеннями відображати на рахунках бухгалтерського обліку ті операції, щодо яких запізнюються первинні документи, а також коли саме і як відображати накладну чи акт виконаних робіт, які запізнилися? На це запитання теж має бути відповідь у Положенні про документообіг та облікову політику. Можна перерахувати, на які саме господарські операції (далі — ГО) поширюється право проведення за внутрішнім актом, або хоча б види витрат, яких стосується ця процедура.

Працівники створюють і подають первинні документи, які стосуються сфери їхньої діяльності, за графіком документообігу. Для цього кожному виконавцю видається витяг із графіка, в якому наводиться перелік документів, що стосуються функціональних обов'язків цього працівника, терміни їх подання та підрозділи підприємства, до яких передаються ці документи.

Зразок 1

Витяг з Положення про документообіг

Зразок 2

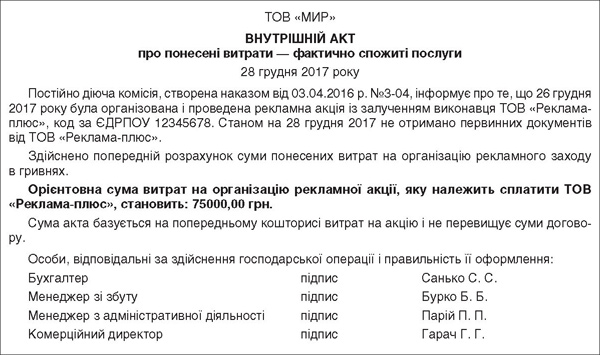

Зразок внутрішнього акта про понесені витрати на послуги

Технології взаємодій та графіки документообігу між підприємством та його контрагентами (наприклад, між замовником та виконавцем), як правило, прописують у договорах. Узв'язку з автоматизацією процесів створення, оброблення, відправлення, передавання, одержання, зберігання, використання та знищення документів, із застосуванням електронних підписів до Положення про документообіг вносяться зміни. Наприклад, з Укртелекомом є можливість обмінюватися рахунками та актами через «М.Е.Док». Листом ГУ ДФС у м. Києві від 03.03.2017 р. №4451/6/99-99-14-03-03-15 щодо використання документів, створених в електронному вигляді, та листом ДФСУ від 04.01.2017 р. №30/6/99-99-15-02-02-15 щодо можливості ведення виключно в електронному вигляді документів з обліку доходів, витрат та інших показників, пов'язаних із визначенням об'єктів оподаткування, ДФС із посиланням на Закон про електронні документи визнає ведення первинної документації в електронному вигляді, але з накладенням ЕЦП та обов'язковістю друку для перевіряльників. Копією документа на папері для електронного документа є візуальне подання електронного документа на папері, яке засвідчене, як прописано в Порядку №680.

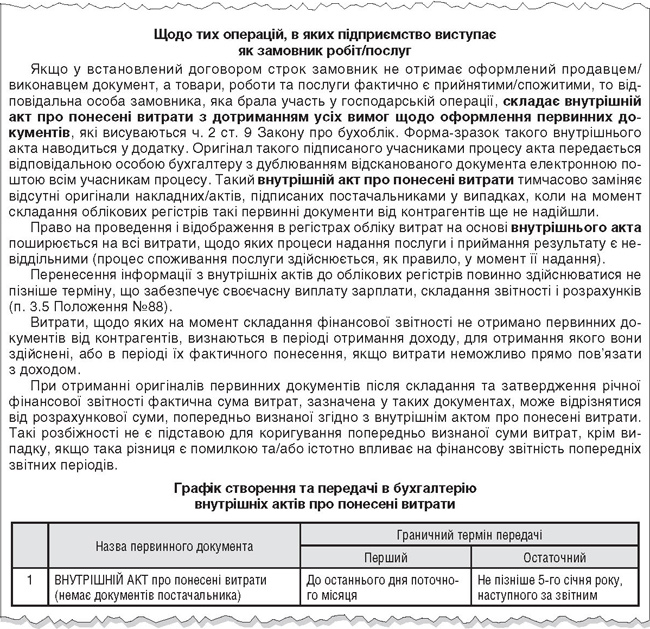

Внутрішній акт, який дає право на витрати у замовника без оригіналу від виконавця

Внутрішній первинний акт складається та підписується особисто посадовою особою, відповідальною за приймання-відпуск ТМЦ, робіт/послуг. Повноваження для здійснення/засвідчення господарської операції у такої особи, яка в інтересах підприємства одержує ТМЦ та приймає роботи/послуги, підтверджуються відповідно до законодавства. Такі повноваження можуть бути підтверджені, зокрема, письмовим договором, довіреністю, рішенням власників, положенням про облікову політику, додатком до Положення про документообіг. Якщо такої конкретно визначеної уповноваженої особи серед учасників бізнес-процесів немає, то призначається спеціальна комісія з кількох осіб, наприклад аналогічна до тієї, що документує введення в експлуатацію та списання ТМЦ.

Витрати в такому внутрішньому акті відображаються в сумі, яка є достовірно оціненою. Під достовірною оцінкою слід розуміти максимально точну, неупереджену розрахункову суму витрат, яка ґрунтується на актуальній, доступній та надійній інформації (з Листа №11705). Тобто оцінити суму витрат і підтвердити цю суму у такому внутрішньому акті повинна особа, яка безпосередньо володіє інформацією про господарську операцію (приймання-відпуск ТМЦ, робіт і послуг). Мінфін рекомендував навіть описати правила визначення розрахункової суми витрат. Можна, наприклад, прописати, що розрахункова сума витрат грунтується на умовах договорів, підписаних з виконавцями.

Відображення в регістрах бухобліку операцій, щодо яких немає первинки

Для відображення нарахування витрат, щодо яких на момент складання фінансової звітності не отримано первинних документів від контрагентів, Мінфін у Листі №11705 рекомендує вводити нові субрахунки. Наприклад, якщо первинка запізнюється щодо витрат на маркетинг, то можна відкрити до рахунку 93 субрахунок 932 «Витрати на маркетингову діяльність оцінені згідно з внутрішнім актом». Можна так і передбачити, що витрати на Д-т 932 відображаються на підставі внутрішнього акта про понесені витрати на маркетингову діяльність, який оформляється відповідальною особою. Розрахункова сума витрат виводиться на підставі інформації про фактично понесені витрати. Iнформація може уточнюватися у виконавця або ґрунтуватися на умовах договорів, рахунків чи статистичних даних про подібні господарські події, які мали місце у минулих періодах.

Щодо власне бухгалтерських проведень витрат, за якими запізнюється первинка, то тут є два варіанти обліку.

1. Звичайне визнання кредиторської заборгованості і збільшення витрат на передбаченому субрахунку, наприклад Д-т 932 К-т 63 на суму, визначену у внутрішньому акті. А в момент надходження первинки нічого не змінювати, якщо суми збігаються.

2. Через створення забезпечень згідно з П(С)БО 11, формування яких у бухобліку відображається Д-т 23-97 К-т 474, на суми з внутрішнього первинного акта про фактично понесені витрати, щодо яких ще немає оригіналу, підписаного виконавцем. Створення забезпечення збільшує витрати, що зменшують фінансовий результат до оподаткування.

Мінфін у тому самому Листі в №11705 рекомендує при оцінці витрат розрізняти ситуації, коли є невизначеність щодо суми або часу погашення зобов'язання, що виникає внаслідок минулих подій. У такому випадку, відповідно до пункту 13 П(С)БО 11, створюються забезпечення для відшкодування операційних витрат, перелік яких не є вичерпним. Суми створених забезпечень визнаються витратами і використовуються для відшкодування лише тих витрат, для покриття яких вони були створені.

Підприємство у Положенні про документообіг може обрати перший метод обліку для одного виду витрат і другий варіант обліку — для іншого.

Якщо витрати, щодо яких запізнюються документи, легко оцінити (наприклад, оренда офісу, де сума зазвичай однакова з місяця в місяць), то такі витрати проводимо за першим варіантом проведенням Д-т 92 К-т 631.

Якщо ж подія спричиняє зобов'язання з точно не визначеною на дату балансу сумою, то, керуючись п. 4 П(С)БО 11, маємо повне право створити забезпечення з одночасним відображенням витрат за другим варіантом проведенням Д-т витратних рахунків К-т 474 на суму внутрішнього акта. А в періоді фактичного отримання первинного документа від контрагента зробиться проведення Д-т 474 К-т 63 (68).

Надійшов оригінал, а сума відрізняється

Якщо документ запізнюється в межах звітного року і вартість операції в запізнілому документі постачальника виявляється більшою, ніж попередньо зафіксована у внутрішньому акті, то тут усе просто. У періоді отримання первинного документа слід лише збільшити витратний рахунок та зобов'язання на суму різниці. Недовідображену раніше суму (витрати було занижено) датою фактичного надходження документів від постачальника відображаємо проведенням Д-т 23-94 К-т 63.

Як бути, якщо на дату закриття регістрів не надійшов первинний документ? Припустімо, що в певному звітному періоді в облікових регістрах та звітності ГО була відображена за внутрішнім актом. При цьому забезпечення не створювалося, а відразу були нараховані витрати і борг перед контрагентом Д-т 92 К-т 631. У наступному звітному періоді (надходження оригіналу від виконавця щодо цієї операції) виявляється, що мало місце перевищення нарахованих раніше витрат над фактично виставленим рахунком постачальника. Підпункт 3.5 Положення №88 диктує нам такий порядок дій. До облікових регістрів за поточний звітний період вноситься уточнена інформація про таку операцію. Спершу обчислюємо суму різниці між оцінкою ГО за внутрішнім актом та документом, отриманим від контрагента. Вартість операції з оригіналу узгодженого сторонами документа відображаємо в обліку шляхом коригування, тобто уточнюємо суму витрат і зобов'язань на суму різниці. Отже, в поточному періоді, в якому підписано й отримано точний акт про надання послуг (чи видаткова накладна), відображаємо сторно на суму зайво нарахованих витрат і зобов'язань на підставі бухгалтерської довідки (сторно на суму різниці). Оскільки витрати вже закрито, уточнюємо фінансові результати згідно з п. 4 П(С)БО 6 шляхом коригування сальдо нерозподіленого прибутку на початок звітного року. Проведення буде Д-т 44 К-т 63 сторно. Такі виправлення тягнуть за собою уточнення фінзвітності і декларації з прибутку.

Доцільність створення забезпечення та встановлення межі суттєвості

Мінфін у Листі №11705 описує також легший порядок відображення таких подій, який цілком відповідає П(С)БО. «Зазначені розбіжності не є підставою для коригування попередньо визнаної суми витрат попереднього звітного періоду (у тому числі методом «червоного сторно»), крім випадку, якщо така різниця є помилкою та суттєво впливає на фінансову звітність попередніх звітних періодів». Відповідно до п. 3 р. 1 НП(С)БО 1, суттєвість інформації визначається як національними або міжнародними стандартами, так і керівництвом підприємства. Оскільки кількісні критерії суттєвості інформації про ГО, події та статті фінзвітності не визначено в чинних П(С)БО, то рішення про встановлення межі суттєвості та її величину приймає керівництво виходячи з потреб користувачів такої інформації. У наказі про облікову політику підприємство фіксує таке рішення: встановлює вартісну межу суттєвості для відображення статей у фінзвітності.

Це дає право у рамках цієї межі суттєвості проводити документи у періоді їх фактичного отримання. I це не буде помилкою, якщо сума не є суттєвою (не впливає на рішення користувачів фінансової звітності). Таким чином якщо на підставі внутрішнього акта у складі витрат закритого прозвітованого періоду в кореспонденції з рахунком створеного забезпечення було відображено, наприклад, зайво нараховані адмінвитрати (Д-т 92 К-т 474), але ця різниця вписується в межу суттєвості, то жодних змін у витратах у періоді надходження оригіналу документа робити не треба. У цьому разі заборгованість перед постачальником відображається за рахунок закриття створеного раніше забезпечення (Д-т 474 К-т 631).

Методика встановлення межі суттєвості розписана в Методрекомендаціях №635. Межа суттєвості встановлюється в документі про облікову політику як для окремих об'єктів обліку, так і для різних статей фінзвітності. Базою визначення кількісних критеріїв суттєвості інформації про ГО та події щодо доходів і витрат пропонується обрати або суму чистого прибутку, або загальну суму доходів (групу доходів), або загальну суму витрат (груп витрат). Кількісний критерій визначається у діапазоні до 0,2%, якщо базою обрано суму доходів і витрат. Для статей балансу базою може бути обрано підсумок балансу (до 5% бази) або підсумок класу активів, власного капіталу, зобов'язань у діапазоні до 15% обраної бази.

Щодо інформації про інші ГО та події, то критерії і ознаки їх суттєвості визначаються з потреб користувачів, економічної доцільності з урахуванням обсягів діяльності, характеру впливу об'єкта обліку на рішення користувачів та виходячи з інших якісних чинників. Як правило, кількісний критерій суттєвості таких господарських операцій та подій не перевищує 5% обраної бази. Наприклад, для окремих видів доходів і витрат керівництво може встановити межу суттєвості — 4% чистого прибутку (збитку) підприємства.

Приклад Підприємство-«малодохідник» (замовник) з виконавцем — неплатником ПДВ 1 грудня 2017 р. підписало договір про надання послуг з проведення рекламної акції у IV кварталі 2017 року на суму 80 тис. грн. Фактична вартість маркетингового заходу обчислюється виконавцем у межах вилки, передбаченої договором, і залежить від кількості відвідувачів акції. Так сталося, що станом на 28 лютого 2018 року виконавець не надав точного звіту про фактичні витрати і, відповідно, ще не оформлено акта про приймання-передання послуг. Але є підтвердження, що цей маркетинговий захід вплинув на доходи від продажу у 2017 році, тож відповідальна особа оформила і подала до бухгалтерії внутрішній первинний акт про орієнтовні витрати і борг контрагенту за організацію рекламної акції на суму 75 тис. грн. Доцільно відобразити ці витрати у звітності за 2017 рік.

Як діє підприємство?

У положенні про документообіг передбачено можливість відображення витрат, щодо яких на момент закінчення складання облікових регістрів за звітний період від контрагента не отримано первинного документа. Внутрішній первинний акт про господарську подію, а саме внутрішній акт про понесені витрати — фактично спожиті послуги (див. вище), складений посадовою особою, відповідальною за приймання робіт/послуг і містить всі обов'язкові реквізити. 28 грудня 2017 р. бухгалтер на основі цього внутрішнього акта створив в обліку забезпечення і відобразив проведення Д-т 93 К-т 474 на суму 75 тис. грн.

1 березня 2018 р. від виконавця надійшов оригінал акта про надання послуг на загальну суму 70 тис. грн. Дата складання акта виконавця — 01.03.2018 р., але в ньому зазначено, що йдеться про послуги, фактично надані у грудні 2017 року.

На дату фактичного отримання акта наданих послуг від постачальника, тобто 1 березня, фіксуємо проведення: Д-т 474 К-т 631 на суму 70 тис. грн, тобто відображаємо використання раніше створеного забезпечення.

75 тис. > 70 тис. грн, тому зайво нараховане раніше забезпечення в сумі 5 тис. грн на дату отриманого первинного документа списуємо на доходи, тобто 1 березня 2018 р. відображаємо проведення Д-т 474 К-т 719 на суму 5 тис. грн.

Виходить, за 2017 рік було занижено дохід. Але через те що підприємство передбачило межу суттєвості в розмірі 5 тис. грн включно, то жодних коригувань прибутку не зобов'язане робити.

У податковому обліку платники, які не коригують фінансовий результат на податкові різниці, такі операції відображають згідно з П(С)БО, тобто проведенням Д-т 93 К-т 474 у 2017 році збільшилися витрати на суму 75 тис. грн, а проведенням Д-т 474 К-т 719 у 2018 році збільшаться доходи на суму 5 тис. грн. Таким чином, уточнювати декларацію про прибуток за 2017 рік не потрібно, і фінансовий результат «малодохідник» не коригує.

Якщо ж підприємство у Положенні про облікову політику не передбачило процедури створення і використання забезпечень і не використовує рахунок 474, а також не передбачило межі суттєвості, то можливий й інший облік ситуації, описаної в умові прикладу. Тоді проведення будуть такими.

28 грудня 2017 р.: Д-т 93 К-т 63 на суму 75 тис. грн (підстава — внутрішній акт про понесені витрати);

1 березня 2018 р.: різницю відображаємо як виправлення помилки за минулий рік, яка виявлена в поточному році. Відповідно до П(С)БО 6, така подія відображається кореспонденцією рахунку 44 з рахунками обліку відповідних об'єктів класів 1 — 6. Отже, буде проведення Д-т 63 К-т 441 на суму 5 тис. грн (підстава — бухгалтерська довідка).

Нормативна база

- Закон про бухоблік — Закон України від 16.07.99 р. №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- Закон про електронні документи — Закон України від 22.05.2003 р. №851-IV «Про електронні документи та електронний документообіг».

- Методрекомендації №635 — Методичні рекомендації щодо облікової політики підприємства, затверджені наказом Мінфіну від 27.06.2013 р. №635.

- Положення №88 — Положення про документальне забезпечення записів у бухгалтерському обліку, затверджене наказом Мінфіну від 24.05.95 р. №88.

- Порядок №680 — Порядок засвідчення наявності електронного документа (електронних даних) на певний момент часу, затверджений постановою КМУ від 26.05.2004 р. №680.

- НП(С)БО 1 — Національне положення (стандарт) бухгалтерського обліку 1 «Загальні вимоги до фінансової звітності», затверджене наказом Мінфіну від 07.02.2013 р. №73.

- П(С)БО 6 — Положення (стандарт) бухгалтерського обліку 6 «Виправлення помилок і зміни у фінансових звітах», затверджене наказом Мінфіну від 28.05.99 р. №137.

- П(С)БО 11 — Положення (стандарт) бухгалтерського обліку 11 «Зобов'язання», затверджене наказом Мінфіну від 31.01.2000 р. №20.

Любов ПРИЙМА, бухгалтер-експерт, консультант з питань оподаткування