Віднедавна платники ПДВ мають проблеми із реєстрацією розрахунків коригування до податкових накладних (далі — РК) в ЄРПН — із СЕА ПДВ платники ПДВ отримують квитанції про помилки, допущені під час заповнення РК. Причиною цього стала зміна алгоритму заповнення РК. До того ж ці зміни — виключно справа рук ДФС, Мінфін їх не затверджував. Тож з'ясуймо, як правильно скласти РК, щоб зареєструвати його в ЄРПН.

Як відомо, нещодавно податківці стандартизували перелік причин коригування, які мають зазначатися в РК до податкових накладних (далі — ПН). При цьому таке свавілля ДФС не супроводжувалося затвердженням відповідних змін Мінфіном. Нагадаємо, що порядок заповнення РК визначено п. 21 — 27 Порядку заповнення податкової накладної, затвердженого наказом Мінфіну від 31.12.2015 р. №1307. Тож наразі платники ПДВ не можуть бути впевнені, що застосування нововведених причин коригування є правильним і що з часом програмні налаштування знову не зміняться.

Наразі, за словами ДФС, програма розуміє 7 причин для коригувань податкових накладних:

1) «Зміна кількості»;

2) «Зміна ціни»;

3) «Зміна номенклатури»;

4) «Повернення товарів або авансових платежів»;

5) «Зменшення обсягу при нульовій кількості»;

6) «Зменшення кількості при нульовому обсязі»;

7) «Усунення неоднозначностей».

Спробуємо з'ясувати, коли слід зазначати кожну із цих причин та який алгоритм заповнення РК у розрізі цих причин.

Зміна ціни

Причину коригування «Зміна ціни» зазначаємо у разі, коли відбувається виключно коригування вартості товарів/послуг і за умови, що до відповідної ПН раніше РК не складалися. Iнакше, найімовірніше, доведеться скористатися однією із трьох останніх причин коригування («Зменшення обсягу при нульовій кількості», «Зменшення кількості при нульовому обсязі», «Усунення неоднозначностей»). Хоча наразі РК із цими причинами коригування система не пропускає, та й ДФС не надає чітких вказівок, коли саме їх треба застосовувати.

Алгоритм заповнення РК із причиною коригування «Зміна ціни» податківці виклали в ЗIР1, підкатегорія 101.15.

1 Відповідь на запитання: «Як заповнити розрахунок коригування до податкової накладної у разі зміни кількісних та/або вартісних показників?».

За словами ДФС, коригування ціни товарів/послуг слід проводити двома рядками: у першому з них обнуляється рядок, ціна за яким змінюється, а в другому рядку — зазначаються правильні показники.

Так, якщо після складання і реєстрації в ЄРПН ПН відбувається зміна ціни товарів/послуг (за винятком випадків повного повернення коштів), постачальник (продавець) складає РК, який заповнюється таким чином:

— у першому рядку у графі 1 зазначається № за порядком рядка ПН, який коригується;

— у другому рядку в графі 1 зазначається новий черговий порядковий номер рядка, якого не було в ПН, що коригується (якщо в ПН, що коригується, було 10 позицій, то у графі 1 ставиться номер 11);

— в обох рядках у графі 2 зазначається причина коригування «Зміна ціни»;

— в обох рядках значення граф 3 — 6 відповідає значенню граф 2 — 5 рядка ПН, що коригується;

— в обох рядках графи 7 — 8 не заповнюються;

— у першому рядку у графі 9 зі знаком «-» зазначається значення графи 7 рядка ПН, що коригується;

— у другому рядку у графі 9 зазначається правильне значення ціни товарів/послуг;

— в обох рядках у графі 10 зазначається значення графи 6 рядка ПН, що коригується;

— в обох рядках значення граф 11, 12 відповідає значенню граф 8, 9 рядка ПН, що коригується;

— у першому рядку у графі 13 зі знаком «-» зазначається значення графи 10 рядка ПН, що коригується;

— у другому рядку у графі 13 зазначається правильне значення обсягу постачання (без урахування ПДВ).

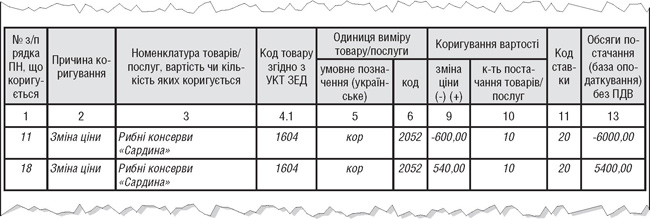

Приклад 1 У рядку 11 ПН, яка складалася на дату отримання передоплати, у номенклатурній позиції «Рибні консерви «Сардина»» було зазначено кількість товарів — 10 коробок, ціна — 600,00 грн, а обсяг — 6000,00 грн. Усього у ПН 17 номенклатурних позицій.

Раніше РК до відповідної ПН не складалися.

За умовами договору купівлі-продажу після отримання повної передоплати за товари постачальник надав покупцю 10-відсоткову знижку на рибні консерви «Сардина».

Порядок заповнення граф РК у такому разі наводимо у зразку 1.

Зразок 1

Заповнення РК у разі зміни ціни

Зміна кількості

Ця причина коригування аналогічна до зміни ціни. Вона зазначається виключно у випадку повернення частини товарів. У випадку повного повернення товарів зазначається причина коригування «Повернення товарів або авансових платежів».

Якщо до відповідної ПН раніше вже складалися РК, то, найімовірніше, потрібно буде скористатись однією з останніх трьох причин коригування («Зменшення обсягу при нульовій кількості», «Зменшення кількості при нульовому обсязі», «Усунення неоднозначностей»). Утім, як уже зазначалося, чітких вказівок від ДФС щодо їх застосування наразі немає.

Зміна кількості, як і зміна ціни, відображається в РК двома рядками: спочатку супроводжується мінусом на всю кількість товарної позиції, яка коригується, а потім із новим номером рядка до ПН зазначається правильна кількість.

У разі зміни кількості товарів/послуг (за винятком випадків повного повернення товарів) РК має такий алгоритм заповнення1:

у першому рядку:

— у графі 1 зазначається № за порядком рядка ПН, який коригується;

1 Див. роз'яснення ДФС у ЗIР, підкатегорія 101.15: «Як заповнити розрахунок коригування до податкової накладної у разі зміни кількісних та/або вартісних показників?».

— у графі 2 зазначається причина коригування «Зміна кількості»;

— значення граф 3 — 6 відповідає значенню граф 2 — 5 рядка ПН, що коригується;

— у графі 7 зі знаком «-» зазначається значення графи 6 рядка ПН, що коригується;

— у графі 8 зазначається значення графи 7 рядка ПН, що коригується;

— графи 9 — 10 не заповнюються;

— значення граф 11, 12 відповідає значенню відповідно граф 8, 9 рядка ПН, що коригується;

— у графі 13 зі знаком «-» зазначається значення графи 10 рядка ПН, що коригується;

у другому рядку:

— у графі 1 зазначається новий черговий порядковий номер рядка, якого не було в ПН, що коригується;

— у графі 2 зазначається причина коригування «Зміна кількості»;

— значення граф 3 — 6 відповідає значенню відповідно граф 2 — 5 рядка ПН, що коригується;

— у графі 7 зазначається правильне значення кількості товарів/послуг;

— у графі 8 зазначається значення графи 7 рядка ПН, що коригується;

— графи 9 — 10 не заповнюються;

— значення граф 11, 12 відповідає значенню відповідно граф 8, 9 рядка ПН, що коригується;

— у графі 13 зазначається правильне значення обсягу постачання (без урахування ПДВ).

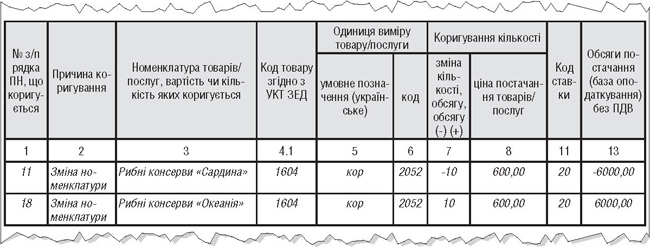

Приклад 2 У рядку 11 ПН, яка складалася на дату відвантаження товарів, у номенклатурній позиції «Рибні консерви «Сардина»» було зазначено кількість товарів — 10 коробок, ціна — 600,00 грн, а обсяг — 6000,00 грн. Усього у ПН 17 номенклатурних позицій.

Раніше РК до відповідної ПН не складалися.

Покупець повертає постачальнику частину поставленого товару у кількості 2 коробок.

Порядок заповнення граф РК у такому разі наводимо у зразку 2.

Зразок 2

Заповнення РК у разі зміни кількості

Зміна номенклатури

За словами контролерів, у вже згаданому роз'ясненні в ЗIР, підкатегорія 101.15, причина коригування «Зміна номенклатури» використовується у разі, коли відбувається одночасна зміна і ціни, і кількості або справді відбувається зміна номенклатури при незмінних ціні й кількості.

Крім того цю причину коригування податківці рекомендують застосовувати й у випадку «…зміни ціни частини товарів/послуг, зазначених у податковій накладній (рядку податкової накладної)».

Принцип коригування той самий, що й у випадку зі зміною кількості. При цьому результат коригування може бути нульовим або з будь-яким іншим значенням.

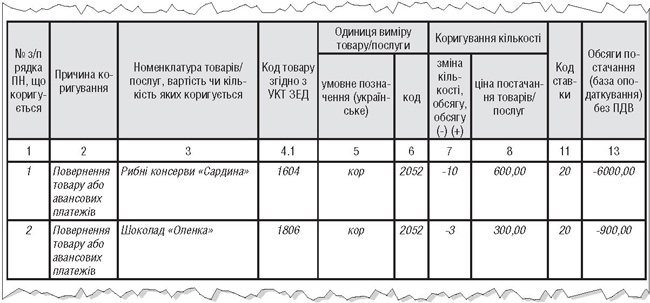

Приклад 3 Під час заповнення ПН постачальник помилився і в рядку 11 ПН, яка складалася на дату отримання передоплати, зазначив номенклатурну позицію «Рибні консерви «Сардина»» (кількість — 10 коробок, ціна — 600,00 грн, обсяг — 6000,00 грн), а потрібно було «Рибні консерви «Океанія»» (кількість, ціна і обсяг такі самі). Усього у ПН 17 номенклатурних позицій.

Раніше РК до відповідної ПН не складалися.

Порядок заповнення граф РК у такому разі наводимо у зразку 3.

Зразок 3

Заповнення РК у разі зміни номенклатури

Повернення товарів або авансових платежів

Цій причині коригування податківці присвятили окреме роз'яснення в ЗIР1, підкатегорія 101.17. Згідно з цим роз'ясненням така причина коригування зазначається винятково у разі, якщо товар або кошти (залишок товару або коштів) повертаються у повному обсязі, зазначеному у відповідних рядках ПН з урахуванням РК, які коригували такі рядки податкової накладної.

1 Відповідь на запитання: «Який порядок заповнення табличної частини розрахунку коригування, що складається продавцем у випадках повернення ним суми попередньої оплати (авансу)/повернення йому товарів?».

На дату такого повернення постачальник (продавець) складає РК до ПН, складеної на дату отримання коштів/постачання товарів, який заповняється таким чином.

У табличній частині такого РК, зокрема в розділі Б, зазначаються:

— у графі 1 — номер рядка ПН, що коригується;

— у графі 2 — причина коригування «Повернення товару або авансових платежів»;

— у графі 7 «Коригування кількості (зміна кількості, об'єму, обсягу (-) (+))» зі знаком «-» зазначається кількість (об'єм, обсяг) товарів/послуг, наведена у графі 6 рядка ПН, що коригується (з урахуванням фактів попереднього коригування такого рядка);

— у графі 8 «Коригування кількості (ціна постачання товарів/послуг)» зазначається остаточна ціна, наведена у графі 7 рядка ПН, що коригується (з урахуванням наявності фактів коригування такого рядка);

— графа 9 «Коригування вартості, зміна ціни (-) (+)» та графа 10 «Коригування вартості, кількість постачання товарів/послуг» залишаються незаповненими.

— у графах 3, 4.1 — 4.3, 5, 6, 11 та 12 зазначаються незмінними показники відповідних граф рядка ПН, що коригується;

— у графі 13 зі знаком «-» зазначається загальний обсяг постачання (без ПДВ), наведений у графі 10 рядка ПН, що коригується (з урахуванням фактів попереднього коригування такого рядка).

Залежно від того, як оподатковувалась ПДВ операція, що коригується (за основною ставкою, ставками 7%, 0% чи звільнялася від оподаткування ПДВ), продавець заповнює відповідну графу розділу А РК.

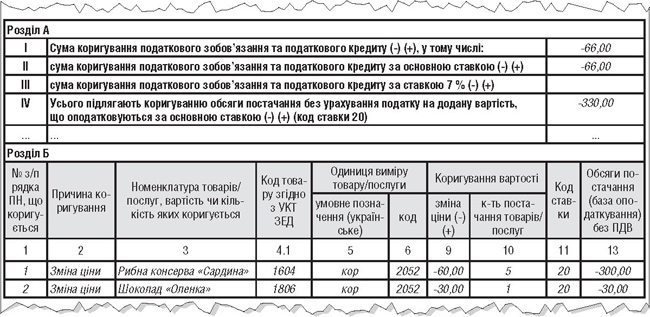

Приклад 4 У ПН, яка складалася на дату отримання передоплати, було зазначено:

— у номенклатурній позиції «Рибні консерви «Сардина»» (рядок 1 ПН) — кількість товарів 10 коробок, ціну 600,00 грн і обсяг 6000,00 грн;

— у номенклатурній позиції «Шоколад «Оленка»» (рядок 2 ПН) — кількість товарів 3 коробки, ціну 300,00 грн і обсяг 900,00 грн;

Усього у ПН 2 номенклатурні позиції.

Раніше РК до відповідної ПН не складалися.

Договір купівлі-продажу було розірвано. Постачальник повертає покупцю отриману передоплату в сумі 6900,00 грн.

Порядок заповнення граф РК у такому разі наводимо у зразку 4.

Зразок 4

Заповнення РК у разі повернення товару або авансових платежів

Алгоритм заповнення РК при застосуванні перших чотирьох причин коригування, які ми щойно розглянули, цілком зрозумілий. А ось про останні три причини («Зменшення обсягу при нульовій кількості», «Зменшення кількості при нульовому обсязі», «Усунення неоднозначностей») цього не скажеш. Та й податківці не квапляться надавати роз'яснення щодо їх застосування.

Щоправда, у відеороз'ясненні щодо заповнення РК, яке підготувало ГУ ДФС у м. Києві,1 податківці дещо окреслили випадки зазначення причини коригування «Усунення неоднозначностей».

1 https://www.youtube.com/watch?time_continue=4&v=UFAk0on6oyY.

Усунення неоднозначностей

Ця причина коригування зазначається у випадках, коли раніше подані розрахунки коригування заповнювалися на коригування ціни, а мало відбуватися коригування кількості, й навпаки. Приміром, якщо РК змінює ціну на частину товару в рядках. Після реєстрації в ЄРПН такого РК у рядках 1 і 2 ПН показники кількості та ціна втрачають однозначність.

Для усунення таких неоднозначностей у показниках ПН знову складають та реєструють РК. При цьому за рядками 1 і 2 ПН спочатку знімають всю кількість товару та залишок обсягу, а потім — додають нові рядки, в яких усі показники (в т. ч. кількість та ціна) дають однозначне визначення кількісних та вартісних показників щодо всіх одиниць товару (коригування здійснюється через графи 7 і 8 РК). При цьому сумарна кількість товару та обсягу у РК дорівнює нулю.

Приклад 5 У ПН на дату її складання було 2 рядки, в яких зазначено:

— номенклатурну позицію «Рибні консерви «Сардина»» (рядок 1 ПН) — кількість товарів 10 коробок, ціна 600,00 грн і обсяг 6000,00 грн;

— номенклатурну позицію «Шоколад «Оленка»» (рядок 2 ПН) — кількість товарів 3 коробки, ціна 300,00 грн і обсяг 900,00 грн.

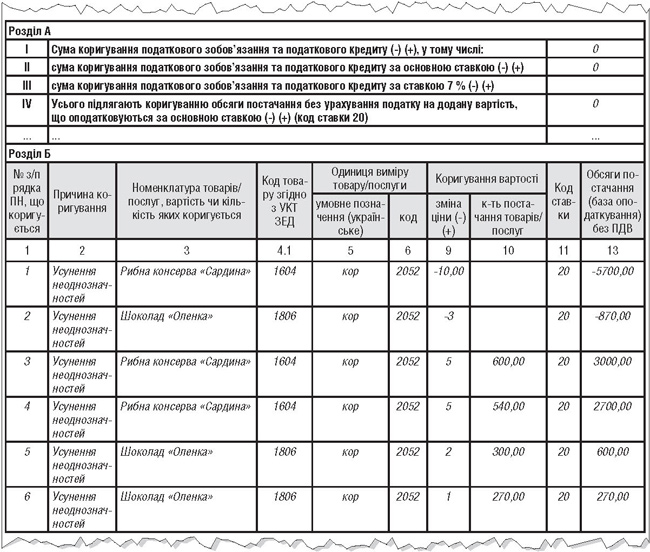

Потім до такої ПН було неправильно складено РК на зміну ціни на частину товару в рядках 1 і 2 ПН. Після чого показники кількості та ціни в рядках 1 і 2 ПН втратили однозначність. Для усунення таких неоднозначностей платник ПДВ знову складає РК. Наведемо зразки ПН (див. зразок 5) та обох РК (див. зразок 6 і зразок 7).

Зразок 5

ПН на момент її складання

Зразок 6

РК, який змінює ціну на частину товарів у рядках

Зразок 7

РК на усунення неоднозначностей

Про випадки використання, зокрема, причин коригування «Зменшення обсягу при нульовій кількості», «Зменшення кількості при нульовому обсязі» розповіла віце-президент Українського союзу промисловців і підприємців Юлія Дроговоз1.

1 https://www.facebook.com/ydrogovoz/posts/959128697587261, https://www.facebook.com/ydrogovoz/posts/959356447564486.

Зменшення обсягу при нульовій кількості — зазначається при виправленні неточностей, які виникли через раніше подані РК, у яких замість зменшення ціни було зменшено кількість.

Наприклад, у рядку 1 податкової накладної була товарна позиція «2222» з кількістю 100 одиниць, ціною 10,00 грн і обсягом поставки 1000,00 грн. Подали неправильно заповнений РК, і у відповідній товарній позиції показали зменшення кількості на 100 одиниць, ціну зазначили в розмірі 5,00 грн, унаслідок чого обсяг поставки становить 500,00 грн. Для виправлення помилки треба скласти ще один РК, у якому зазначити мінусове значення обсягу поставки (-500,00 грн). Графи щодо кількості товарів не коригуємо (не заповнюємо). Тобто ця причина коригування застосовується лише у випадку, якщо є сума (обсяг) поставки, але кількість нульова.

Зменшення кількості при нульовому обсязі — аналогічно до попередньої причини, але, на відміну від попереднього прикладу, маємо справу з неправильним коригуванням кількості.

Наприклад, замість коригування кількості була відкоригована ціна. Тобто ця причина коригування застосовується, якщо з урахуванням усіх помилок лишилася кількість, але не лишилось обсягу постачання.

Крім того, слід згадати й про помилки в IПН контрагента, даті складання податкової накладної, а також помилки щодо ставки ПДВ (наприклад, 7% замість 20%) та щодо складання помилкової (зайвої) ПН, які виправляються шляхом складання анулюючого РК і нової ПН.

I досі у ЗIР, підкатегорія 101.15, є роз'яснення1, в якому в графі 2 РК податківці рекомендують писати «Виправлення помилки в індивідуальному податковому номері покупця» (або «Виправлення помилки» — для інших помилок). Позаяк тепер таку причину коригування в РК зазначати не можна, постає запитання: а що ж треба зазначати? Наразі платники ПДВ при виправленні відповідних помилок пишуть у графі 2 РК «Повернення товарів або авансових платежів». Хоча це й не є ідеєю ДФС та навряд чи можна назвати правильним заповненням РК, але наразі це — єдиний практичний спосіб зареєструвати відповідний РК.

1 Відповідь на запитання: «Яка причина коригування зазначається у графі 2 розрахунку коригування кількісних і вартісних показників до податкової накладної, який складається для виправлення помилки в індивідуальному податковому номері покупця?».

Адже тільки при використанні цієї причини коригування передбачено повне анулювання (зменшення) обсягу поставки (щоб застосувати причину коригування «Зміна кількості», треба зазначати парну кількість рядків (доречна в разі часткового повернення товару/передоплати (авансу))). Щойно стосовно цього з'являться якісь настанови ДФС, то РК можна буде виправити.

Також має свої нюанси й виправлення помилок у розділі Б у графах «Ознака імпортованого товару», «Одиниця виміру», «Код ставки (0 відс. на 20 відс. чи навпаки)», «Код пільги», «Код виду діяльності сільськогосподарського товаровиробника» ПН. Виправлення цих помилок у РК слід проводити як зміну номенклатури. Тобто спочатку потрібно відсторнувати товарні позиції, що містять помилкове значення (зазначаються зі знаком «-»), а потім — додати товарні позиції, які містять правильні значення. При цьому в графі 1 рядка доданої товарної позиції з правильними показниками ставиться новий черговий порядковий номер рядка ПН, який не ставився раніше в ПН, що коригується. Див. роз'яснення із ЗIР1, підкатегорія 101.16.

1 Відповідь на запитання: «Як заповнити розрахунок коригування кількісних і вартісних показників до податкової накладної у разі виправлення помилок, допущених при складанні податкової накладної, крім виправлення помилок в індивідуальному податковому номері та номенклатурі товарів/послуг?».

Також контролери у згаданому вище відеороз'ясненні звертають увагу на заповнення графи 3 «Номенклатура товарів/послуг, вартість чи кількість яких коригується». Текст номенклатурного найменування товару/послуги повинен бути абсолютно ідентичним до номенклатури товарів/послуг у ПН. У графі 3 РК можуть бути зазначені зайві невидимі символи (наприклад, натиснули Enter або Tab), які система не розуміє. Через це РК не приймуть на реєстрацію. Тому при заповненні РК ліпше копіювати номенклатуру з відповідної ПН, а потім вставляти її в РК.

Є також проблеми з реєстрацією РК до старих ПН за 2015 — 2016 рр. Якщо до таких ПН вже складався РК, то нові РК до таких ПН наразі зареєструвати в ЄРПН неможливо. Раніше РК (за старими формами) не містили номера рядка ПН, який коригується. Якщо до старих ПН раніше вже були подані РК за старою формою, то система не розуміє, які рядки ПН коригувалися, і не пропускає нові РК до них. Цю проблему ДФС намагається вирішити.

А в разі реєстрації РК до старої ПН, яка ще не коригувалася, проблем бути не повинно.

Дарина МIТIНА, бухгалтер-експерт