На підприємстві працюють двоє працівників, які ще надають послуги для підприємства за договором ЦПХ. При цьому один із них є підприємцем на єдиному податку та надає послуги як підприємець. Як у таких випадках нараховувати ЄСВ на дохід працівників? Яким чином відобразити такі нарахування у звіті з ЄСВ?

Щоби правильно нарахувати ЄСВ у разі надання основним працівником ще й послуг за договором ЦПХ, слід знати, що саме є базою нарахування ЄСВ і коли підприємство має застосовувати норму щодо нарахування ЄСВ на рівні мінімального страхового внеску. Також треба пам'ятати, що ЄСВ нараховується в межах максимальної величини бази нарахування ЄСВ. Про це все розповімо далі.

Нарахування ЄСВ

Нарахування ЄСВ здійснюється в межах максимальної величини бази нарахування ЄСВ, установленої Законом про ЄСВ (частина третя ст. 7 Закону про ЄСВ).

Максимальна величина бази нарахування ЄСВ — максимальна сума доходу застрахованої особи, що дорівнює двадцяти п'яти розмірам прожиткового мінімуму для працездатних осіб, установленого законом, на яку нараховується ЄСВ (п. 4 частини першої ст. 1 Закону про ЄСВ). На сьогодні максимальна величина становить 36250 грн.

Мінімальний страховий внесок — сума єдиного внеску, що визначається розрахунково як добуток мінімального розміру заробітної плати на розмір внеску, встановлений законом на місяць, за який нараховується заробітна плата (дохід), та підлягає сплаті щомісяця (п. 5 ч. 1 ст. 1 Закону про ЄСВ). На сьогодні мінімальний страховий внесок становить 319 грн.

Базовим звітним періодом є календарний місяць (абзац п'ятий частини восьмої ст. 9 Закону про ЄСВ) .

Нагадаємо, що загальну ставку для нарахування ЄСВ у 2016 р. установлено на рівні 22% до визначеної бази нарахування. Але для нарахування ЄСВ на зарплату працівників-інвалідів, які працюють на підприємствах, установлено окрему ставку на рівні минулого року (8,41%, 5,3%, 5,5%).

Коли сукупний дохід працівника (зарплата і винагорода за договором ЦПХ) буде більшим від максимальної величини, при цьому нарахована зарплата вже перевищить максимальну величину, то саме з нарахованої зарплати в межах максимальної величини обчислюватиметься та сплачуватиметься ЄСВ. Відповідне роз'яснення податківців можна знайти у ЗІР, підкатегорія 301.04.01.

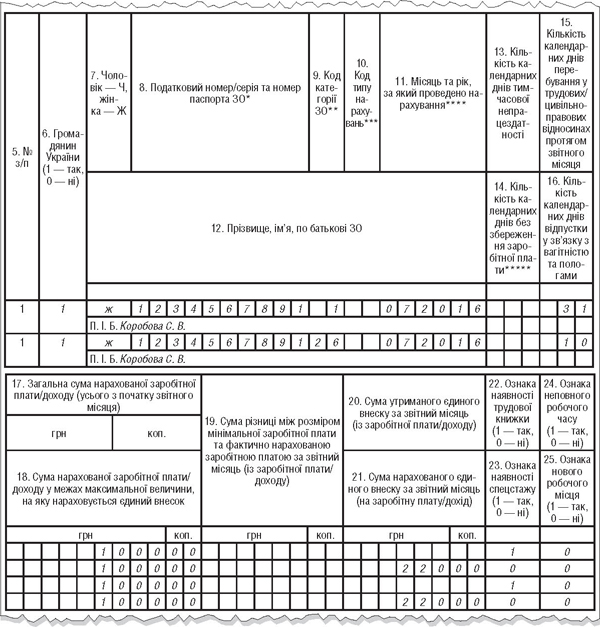

Відповідно, в таблиці 6 звіту з ЄСВ за звітний місяць у рядку відображення зарплати працівника у графі 17 буде показано загальну суму нарахованої зарплати, у графі 18 — суму зарплати на рівні максимальної величини, а у графі 21 — нарахований ЄСВ на рівні максимальної величини. У рядку щодо відображення винагороди за договором ЦПХ за послуги, надані цим працівником, у графі 17 буде зафіксовано суму нарахованої винагороди, а от графи 18 щодо виду нарахованих доходів, на які нараховується ЄСВ, та 21 щодо нарахованого ЄСВ залишаться незаповненими.

Якщо працівнику, який ще й надає послуги за договором ЦПХ, за місяць буде нараховано сукупний дохід, менший за мінімальну зарплату, то потрібно буде нарахувати ЄСВ на рівні мінімального страхового внеску. Але це відбуватиметься, коли працівник працює за основним місцем роботи й одночасно надає послуги за договором ЦПХ. І ось чому. Частиною 5 ст. 8 Закону про ЄСВ установлено порядок нарахування ЄСВ, якщо база нарахування єдиного внеску не перевищує розміру мінімальної заробітної плати, встановленої законом на місяць, за який отримано дохід. У такому разі сума ЄСВ розраховується як добуток розміру мінімальної заробітної плати, встановленої законом на місяць, за який отримано дохід (прибуток), та ставки ЄСВ (22%)1.

З метою правильного обчислення ЄСВ до загальної бази нарахування ЄСВ за місяць слід включати як зарплату, так і суму винагороди за договором ЦПХ, і тільки потім порівнювати зі сумою мінімальної зарплати за місяць.

У разі коли послуги надає працівник — зовнішній сумісник (місце роботи не є основним), ЄСВ потрібно буде нараховувати на фактичний сукупний дохід за місяць. Докладніше це розглянуто у статті «Нараховуємо ЄСВ на рівні мінімального внеску» у «ДК» №11/2016.

Приклад 1 Основному працівнику нараховано винагороду в розмірі 500 грн та заробітну плату за липень 2016 р. у сумі 2600 грн. Загальний дохід більший від мінімальної заробітної плати, тому нарахований ЄСВ дорівнюватиме: (2600 + 500 грн) х 22% = 682,00 грн.

Приклад 2 Основному працівнику нараховано винагороду в розмірі 500 грн та заробітну плату за липень 2016 р. у сумі 600 грн. Нарахований ЄСВ дорівнюватиме: 1450 х 22% = 319 грн (мінімальний страховий внесок).

Приклад 3 Працівнику — зовнішньому суміснику нараховано винагороду в розмірі 500 грн та заробітну плату за липень 2016 р. у сумі 600 грн. Нарахований ЄСВ дорівнюватиме: (600 грн + 500 грн) х 22% = 242,00 грн.

Приклад 4 Основному працівнику нараховано винагороду у розмірі 20000 грн та заробітну плату за липень 2016 р. у сумі 25000 грн. ЄСВ нараховуватиметься на рівні максимальної величини: 1450 х 25 х 22% = 7975 грн.

Якщо працівник виконує роботи або надає послуги за договором ЦПХ як підприємець і договір ЦПХ складено з ним як із підприємцем, то незалежно від обраної ним системи оподаткування роботодавець не нараховуватиме ЄСВ при нарахуванні винагороди за договором ЦПХ на підставі п. 1 ч. 1 ст. 4 Закону про ЄСВ. Але таке звільнення від нарахування ЄСВ можливе тільки за умови, що виконувані роботи (надавані послуги) відповідають видам діяльності, зазначеним у витягу з Єдиного державного реєстру юридичних осіб, фізичних осіб — підприємців та громадських формувань.

Не слід забувати, що договірні відносини за договором ЦПХ із підприємцем податківці під час перевірок також можуть визнати трудовими.

Відмінності2 між трудовим договором та договором ЦПХ неодноразово розглядалися фахівцями Мінсоцполітики3.

В абз. 2 п. 177.8 ПКУ прописано: якщо податківці встановили, що відносини за договором ЦПХ фактично є трудовими, а сторони договору можуть бути прирівняні до працівника чи роботодавця, відповідно до підпунктів 14.1.195 та 14.1.222 ПКУ, такі відносини також доведеться визнати трудовими й утримати ПДФО та військовий збір за весь час відносин за договором ЦПХ. Хоча судова практика з цього питання різна. Наприклад, не на користь платника ухвала ВАСУ від 05.11.2013 р. №К/800/22171/134. А от ухвала ВАСУ від 02.10.2014 р. №К/9991/50638/125 — на користь платника ПДФО.

1 Про особливість нарахування ЄСВ на винагороду за договором ЦПХ податківці роз'яснили на початку року: https://news.dtkt.ua/labor/social-protection/37357.

2 «Школа бухгалтера» №4 (26.02.2007 р.), стаття «Трудовий договір і договір цивільно-правового характеру».

3 Листи Мінсоцполітики від 16.05.2011 р. №151/06/186-11, від 20.04.2012 р. №64/06/187-12.

Відображення у звіті з ЄСВ

У звіті з ЄСВ у таблиці 1 нараховану зарплату працівника буде відображено в рядку 1.1, а винагороду за договором ЦПХ — у рядку 1.2 розділу 1. У рядку 2.1 таблиці 1 суми нарахованої зарплати та винагороди за договором ЦПХ буде відображено разом у сумі, на яку нараховується ЄСВ (складова рядків 2.1 та 2.5). Також нарахований ЄСВ на ці види доходів відображається в одному рядку (рядки 3.1 та 3.5 розділу 3 таблиці 1). Увага: рядки 2.5 та 3.5 заповнюватимуться тільки у разі донарахування ЄСВ до мінімального страхового внеску.

Загальна сума єдиного внеску, що підлягає сплаті, відображається у рядках 6 та 6.1 таблиці 1.

Також страхувальник має показати інформацію про укладання або розірвання договірних відносин з особою, яка надає послуги або виконує роботи за договором цивільно-правового характеру, у таблиці 5 звіту з ЄСВ. Такий обов'язок покладено на страхувальника пунктом 8 розд. IV Порядку №435. Але цією самою нормою встановлено, що у таблиці 5 звіту з ЄСВ страхувальник зазначає інформацію щодо договору ЦПХ, який укладено саме з фізособою. Інформацію про відносини за договором ЦПХ, який укладено з фізособою-підприємцем, не зазначають у таблиці 5 звіту з ЄСВ. Але знову ж таки, тільки у разі якщо виконувані роботи (надавані послуги) відповідають видам діяльності підприємця, зазначеним у витягу з Єдиного державного реєстру юридичних осіб, фізичних осіб — підприємців та громадських формувань.

У цій таблиці зазначається дата початку і закінчення дії такого договору (у відповідному місяці початку і закінчення). При цьому така особа буде фігурувати в таблиці 5 за відповідною категорією осіб, перелік яких установлено у примітках до таблиці 5 звіту з ЄСВ: 3 — особи, які виконують роботи за договорами цивільно-правового характеру, але обов'язково заповнюється графа 8 (адже саме ця інформація свідчить, чи потрібно донараховувати ЄСВ, якщо загальна сума є меншою від мінімального розміру заробітної плати). У ній проставити позначку 1, якщо договір ЦПХ укладено із працівником, з яким водночас укладено трудовий договір (як за основним місцем роботи, так і за сумісництвом).

У таблиці 6 звіту з ЄСВ інформацію про таку особу буде відображено у двох рядках:

— в одному — щодо нарахованої зарплати за кодом категорії застрахованих осіб 1;

— у другому — щодо нарахованої винагороди за договором ЦПХ за кодом категорії застрахованих осіб 26.

При укладанні договору ЦПХ із підприємцем нарахований йому дохід не відображатиметься у таблиці 6 відповідно до визначення коду категорії застрахованих осіб «26», отже, не включатиметься до рядків таблиці 1 звіту з ЄСВ.

Розгляньмо заповнення таблиць 5 та 6 звіту з ЄСВ у разі, якщо основний працівник ще й виконує роботи за договором ЦПХ.

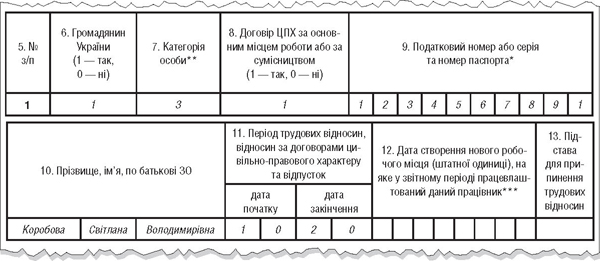

Приклад 5 Економіст Коробова С. В. у липні 2016 року надавала послуги за договором ЦПХ щодо перекладу документа англійською мовою з 10.07.2016 р. до 20.07.2016 р., за що їй було нараховано винагороду у розмірі 1000 грн. Також за липень їй було нараховано зарплату 1000 грн. Сума нарахованого ЄСВ за липень 2016 року на сукупний дохід працівниці становитиме: 440 грн = (1000 грн + 1000 грн) х 22%.

Заповнення таблиці 5 звіту з ЄСВ за липень 2016 року щодо надання працівницею послуг за договором ЦПХ розглянуто у зразку 1. Заповнення таблиці 6 звіту з ЄСВ за липень 2016 року щодо нарахованої зарплати та винагороди за договором ЦПХ розглянуто у зразку 2.

Зразок 1

Зразок заповнення таблиці 5 Звіту з ЄСВ

Зразок 2

Зразок заповнення

Якщо протягом звітного періоду страхувальник із застрахованою особою розірвав трудовий договір, а потім знову уклав, на таку застраховану особу роблять два записи в таблиці 5 додатка 4:

— перший запис із зазначенням дати припинення трудових відносин;

— другий — із зазначенням дати початку трудових відносин (п. 8 розд. ІV Порядку №435). Оскільки на договір ЦПХ ця норма не поширюється, то в таблиці 5 звіту з ЄСВ початок та кінець відносин за договором ЦПХ слід відобразити в одному рядку (зразок 1).

Нормативна база

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Порядок №435 — Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 14.04.2015 р. №435.

Ганна РУСАНОВА, «Дебет-Кредит»