У рамках ціннопаперового обліку спочатку слід визначити фінансовий результат, а далі вже коригувати його на певні податкові різниці. Як це правильно зробити, на чому слід загострювати увагу і як ці всі результати відобразити у декларації з податку на прибуток, читайте у матеріалі.

Як працює загальний алгоритм обрахунку ціннопаперового фінрезультату

За приписами пп. 141.2.3 ПКУ, платники податку повинні окремо визначити загальний фінрезультат за операціями з продажу або іншого відчуження цінних паперів звітного періоду відповідно до національних або міжнародних стандартів фінансової звітності (додатково див. лист ДФСУ від 29.10.2015 р. №22909/6/99-99-19-02-02-15).

Зверніть увагу: ключовим критерієм відображення в ціннопаперовому обліку є факт відчуження цінних паперів у певному звітному періоді. Йдеться не лише про продаж, а й про міну, подарунок — усі операції відчуження, де має місце факт переходу права власності на цінні папери. Немає факту відчуження (зміни власника) — немає і відображення такої операції в ціннопаперовому обліку: придбання і продаж відображаються в такому обліку не розгорнуто і з прив'язкою до того періоду, коли фактично було здійснено такі окремі операції, а саме згорнуто — через результуючий показник (збиток або прибуток). Допоки продажу ЦП не відбувається (немає можливості визначити доходи), то і придбання цінного папера (а по суті, витрати, понесені на його придбання) в обліку та податковій звітності не фіксується.

У межах дії пп. 141.2.4 та пп. 141.2.5 ПКУ ціннопаперовий фінрезультат обчислюється так: суму прибутків від продажу та іншого відчуження ЦП зменшують на суму збитків від таких операцій та на суму від'ємного фінрезультату ЦП, не врахованого у попередніх роках. Крім того, не слід забувати всі ціннопаперові доходи та витрати коригувати в межах дії пп. 140.5.1 та пп. 140.5.2 ПКУ на «трансфертні різниці». Обчислений результат має знайти своє відображення в ряд. 4.1.3 додатка РІ.

Якщо підприємство буде відчужувати цінні папери нерезидентам, то у разі якщо відносини між підприємством та нерезидентом підпадають під умови контрольованих операцій, підприємству доведеться коригувати визнаний фінрезультат ще на податкові різниці, встановлені пп. 140.5.1 та пп. 140.5.2 ПКУ.

Якими можуть бути ціннопаперові коригування

За приписами пп. 141.2.2 ПКУ, фінрезультат до оподаткування має бути зменшено на суму додатного фінрезультату від продажу або іншого відчуження ЦП, відображеного у складі фінансового результату до оподаткування податкового (звітного) періоду відповідно до П(С)БО або МСФЗ (цей показник відображається у ряд. 4.2.3 РІ). А норми пп. 141.2.1 ПКУ вказують на необхідність збільшення фінрезультату на суму від'ємного фінрезультату від таких операцій (таке коригування знаходить своє відображення в ряд. 4.1.5 РІ).

По суті, ці два коригування мають на меті виключити із показника фінрезультату, обчисленого за даними бухобліку, той фінрезультат, що є результуючим показником ціннопаперового обліку. За підсумками звітного періоду має бути проведене одне з двох вищенаведених коригувань, адже результуючим показником ціннопаперового обліку може бути або прибуток, або збиток (рядки 4.1.5 та 4.2.3 РІ не можуть бути одночасно заповнені).

Сума додатного податкового ціннопаперового фінрезультату має збільшити суму загального фінрезультату звітного періоду. Для цього береться сума фінансового результату, вже очищена від ціннопаперових прибутків/збитків. Якщо ж ціннопаперова діяльність у звітному періоді мала своїм результатом збиток, його переносять на зменшення податкового фінрезультату від продажу та іншого відчуження ЦП наступних звітних періодів (пп. 141.2.4 та пп. 141.2.5 ПКУ). Основна мета таких коригувань — перенести ціннопаперові збитки на наступні періоди, коли матимуть місце доходи.

Під категорію «продаж» (відчуження майна) за пп. 14.1.31 ПКУ потрапляють будь-які дії платника податків, унаслідок яких він втрачає право власності на майно, що йому належить. Тобто коли далі мова піде про «продажні ціннопаперові коригування», ми будемо розуміти, що такі коригування будуть характерні не лише безпосередньо для операції продажу, а й для подарунка, міни й інших операцій, що передбачають перехід права власності.

Коли коригувань не буде

Працюючи з ціннопаперовими коригуваннями, не слід випускати з поля зору, що нормами пп. 141.2.6 ПКУ передбачено операції, для яких такі коригування не діють:

1) операції платників податку з розміщення, погашення, викупу та наступного продажу, конвертації цінних паперів власного випуску, а також векселедавців, заставодавців та інших осіб, що видали неемісійний цінний папір, під час видачі та погашення таких цінних паперів*. Йдеться про операції з власними цінними паперами (в т. ч. і неемісійними, такими як векселі). Видачу і погашення векселя в обліку відображають як перехід заборгованості за придбані товари у зобов'язання за векселем (Д-т 63 К-т 51, 62 та Д-т 51, 62 К-т 311);

2) операції РЕПО, операції з урахування векселів, інші операції з цінними паперами, які відповідно до положень (стандартів) бухгалтерського обліку визнаються кредитними. Жодного визначення кредитних операцій в П(С)БО немає. На нашу думку, тут ідеться про облігації, будь-які інші зобов'язання, що передбачають нарахування процентів;

3) операції з деривативами.

* До 01.01.2015 р. такі операції також були виведені з-під правил окремого ціннопаперового обліку (чинна до 01.01.2015 р. редакція абз.1 п. 153.9 ПКУ).

Обчислюємо ціннопаперовий фінрезультат

Для того щоб коректно обчислити ціннопаперовий фінансовий результат, слід чітко розуміти, які доходи та витрати беруть участь у його обчисленні.

Цінні папери за своєю суттю належать до категорії фінансових інвестицій. Норми п. 15 П(С)БО 12 зазначають, що оцінку й облік фінінвестицій здійснюють за кожною фінансовою інвестицією окремо. Фінансові інвестиції первісно оцінюють та відображають у бухгалтерському обліку за собівартістю (п. 4 П(С)БО 12). Собівартість фінансової інвестиції визначається сумою витрат, понесених у зв'язку з таким придбанням.

Фінансові інструменти первісно оцінюють та відображають за їх фактичною собівартістю, яка складається зі справедливої вартості активів, зобов'язань або інструментів власного капіталу, наданих або отриманих в обмін на відповідний фінансовий інструмент, і витрат, які безпосередньо пов'язані з придбанням або вибуттям фінансового інструмента (комісійні, обов'язкові збори та платежі при передачі цінних паперів тощо) (п. 29 П(С)БО 13).

Визначення собівартості

Залежно від того, чим розраховувалися за придбані цінні папери, собівартість може бути визначена кількома шляхами (п. 4 — 6 П(С)БО 12):

— якщо придбання здійснюється за кошти, то собівартість складається з ціни придбання, комісійних винагород, мита, податків, зборів, обов'язкових платежів та інших витрат, безпосередньо пов'язаних із придбанням фінансової інвестиції;

— у разі коли придбання здійснюється шляхом обміну на цінні папери власної емісії, то собівартість фінансової інвестиції визначається за справедливою вартістю переданих цінних паперів;

— у разі обміну ЦП на інші активи собівартість визначається за справедливою вартістю цих активів.

Є декілька моделей оцінки фінінвестицій на дату балансу: за справедливою вартістю, собівартістю з урахуванням зменшення корисності, амортизованою вартістю або за методом участі в капіталі (п. 8 — 12 П(С)БО 12). За загальним правилом, ЦП на продаж оцінюють за справедливою вартістю. І тільки якщо таку собівартість визначити неможливо, фінінвестиції на дату балансу відображають з урахуванням зменшення корисності. Усі суми уцінок та дооцінок ЦП на дату балансу до їх справедливої вартості мають у бухобліку знайти своє відображення у складі доходів (субрах. 710 або 740) та витрат (субрах. 940 або 970). Якщо в майбутньому такі переоцінені ЦП будуть реалізовані, підприємство визнає дохід у вигляді виручки від реалізації з одночасним списанням до складу витрат балансової (переоціненої, а не первісної!) вартості такої фінінвестиції (п. 5, п. 8 П(С)БО 15 та п. 7, п. 29 П(С)БО 16).

Питання ПДВ

Продаж ЦП за кошти у межах дії пп. 196.1.1 ПКУ є операцією, що не є об'єктом оподаткування ПДВ, а от обмін ЦП на інші майно, роботи чи послуги під таке звільнення не підпадає і є операцією, що оподатковується на загальних засадах.

Отже, як бачимо, для того щоб обчислити бухгалтерський фінрезультат від продажу конкретного ЦП, слід знати два показники: виручку від реалізації та балансову вартість ЦП на дату його продажу. А як бути з витратами на реалізацію ЦП? Наприклад, щоб продати цінні папери, слід заплатити певну суму коштів торговцю. По суті, такі витрати є супутніми для реалізації ЦП, але балансову вартість ЦП, що реалізуються, жодним чином не збільшують. Як вони будуть відображені в обліку? До якого обліку мають потрапити: звичайного, що відображає операційну діяльність конкретного платника податків, чи ціннопаперового?

За приписами п. 29 П(С)БО 16 балансова вартість та витрати, пов'язані з реалізацією фінансових інвестицій, подані як складові собівартості реалізованих фінансових інвестицій. На нашу думку, тут можна зробити висновок, що такі витрати, понесені на реалізацію ЦП, мають знайти своє місце у ціннопаперовому обліку в додатку ЦП (Д-т 971). Професійні торговці ЦП повинні списати такі витрати не в Д-т 971, а в Д-т 902 — для них такі витрати формують собівартість реалізованих ЦП як товарів, що їх вони реалізують.

По суті, податковий ціннопаперовий фінрезультат відрізняється від бухгалтерського лише на суму торішніх ціннопаперових збитків і коригувань ціннопаперових доходів та витрат у межах ТЦУ за ст. 39 ПКУ. Адже в бухобліку трансфертно-цінові та збиткові коригування просто не враховують. Якщо ж платник податків не має тогорічних збитків та трансфертно-цінових коригувань, його податковий ціннопаперовий фінрезультат дорівнюватиме цьому самому показнику, але обрахованому в межах бухобліку. Отже, додатний фінрезультат записуємо без знака «+» до ряд. 4.2.3 додатка РІ, а від'ємний без знака «-» — до ряд. 4.1.5 додатка РІ. Таким чином, підприємство очистить об'єкт оподаткування звітного періоду від впливу бухгалтерських прибутків та збитків від продажу ЦП.

Заповнюємо додатки ЦП та РІ

Доходи (рядок 01). У цьому рядку відображають суму доходів за звітний період за правилами бухобліку (з урахуванням можливого коригування такого доходу за здійсненими контрольованими операціями, спочатку такі коригування показують у ряд. 01.12 та 01.13 додатка ТЦ, а далі переносять до відповідного рядка додатка ЦП). Загальна сума доходу має бути розшифрована за видами ЦП у ряд. 01.1 — 01.11. Тут у пригоді стане оборот за К-т 741 (К-т 702, якщо йдеться про професійних торговців ЦП) або дані за ряд. 2240 ф. 2 (або ряд. 2000 ф. 2) Звіту про фінансові результати (Звіту про сукупний дохід). Пам'ятайте: якщо у звітному періоді мала місце така оподатковувана операція, як міна ЦП на інші активи, сума ПДВ не повинна потрапити до складу бухдоходів — це слід окремо проконтролювати.

Витрати (рядок 02). Рядок 02 ЦП називається «Витрати, пов'язані з придбанням цінних паперів». На нашу думку, тут слід відображати балансову вартість ЦП, обчислену за правилами бухобліку. Податківці, як свідчить практика, підтримують позицію, що тут має бути відображена не лише собівартість у грошовому еквіваленті, а й інші витрати, понесені у зв'язку з придбанням цінних паперів — така позиція може бути підтримана виключно обережними платниками податків і професійними торговцями ЦП. Цю величину ще, можливо, слід буде скоригувати у межах ст. 39 ПКУ (суми самостійного, пропорційного чи зворотного коригування слід відобразити в ряд. 02.12 ТЦ, а далі — в ряд. 02.13 ЦП). Загальна сума таких витрат має бути розшифрована за окремими видами ЦП у ряд. 02.1 — 02.11.

Звідки можна взяти ці показники? Ті підприємства, чия операційна діяльність не пов'язана з торгівлею ЦП, мають узяти до уваги оборот за К-т 971 (ряд. 2270 ф. 2) — тут обліковуються і витрати на реалізацію ЦП. Торговцям цінних паперів для формування показника витрат слід проаналізувати дебетовий оборот субрах. 902 (ряд. 2050 ф. 2).

Якщо у звітному періоді мала місце реалізація старих ЦП (придбаних до 01.01.2013 р., коли діяли ще докодексні правила ціннопаперового обліку, що спиралися на правило першої події, тобто навіть у ціннопаперовому обліку метод нарахування був пріоритетним), слід бути уважними і в будь-який момент бути готовими довести податківцям, що витрати за такими ЦП ще не були відображені в обліку. Водночас жодних заборон на повторне відображення витрат за такими старими ЦП чинним законодавством не передбачено.

Збитки (рядок 03). Йдеться про можливість зменшити фінансовий результат звітного періоду на суму збитків попереднього року. Тобто, готуючи звітність за I квартал, півріччя 2016 р., платники податків мали можливість врахувати ціннопаперові збитки, сформовані на 01.01.2016 р. Наскільки глибоко у збитки можна «пірнати»? Деякий час тому у ЗІР (підкатегорія 102.08.03) містилася відповідь, що оскільки з 01.01.2015 р. змінився алгоритм обрахунку об'єкта оподаткування, то з цієї дати хронологія результуючого показника діяльності немов би обнулилася. Нині цієї консультації в ЗІР уже немає. Чи означає це, що податківці змінили свою позицію, невідомо. Зі свого боку, ми готові запевнити, що жодного обнуління з цієї дати в обліку результуючого показника чинним законодавством не передбачено і збитки, наприклад, за 2014 рік цілком законно можуть зменшувати прибутки 2016 року. А обережні платники податку в ряд. 03 ЦП зафіксують значення ціннопаперових збитків починаючи з 01.01.2015 р. (сума без знака «-»).

Рядок 4.1.3 РІ. У цьому рядку слід зазначити податковий фінрезультат від реалізації ЦП. Від загальної суми ціннопаперових доходів віднімаємо загальну суму ціннопаперових витрат та тогорічних збитків. Отримане додатне значення (ціннопаперовий прибуток) відображаємо в ряд. 4.1.3 РІ зі знаком «+». Ця сума збільшуватиме коригування фінрезультату, яку зафіксуємо у ряд. 4.1.3 ЦП додатка РІ (сума переноситься до рядка 4.1.3 додатка РІ у разі додатного значення).

Якщо ж результуючим показником буде ціннопаперовий збиток (від'ємне значення фінрезультату у рядку 4.1.3 РІ додатка ЦП зі знаком «-»), за підсумками річної звітності за 2016 р. його абсолютне значення (без знака «-») слід перенести до ряд. 03 додатка ЦП до звітності за I квартал 2017 року або 2017 рік (залежно від того, яким є базовий звітний період).

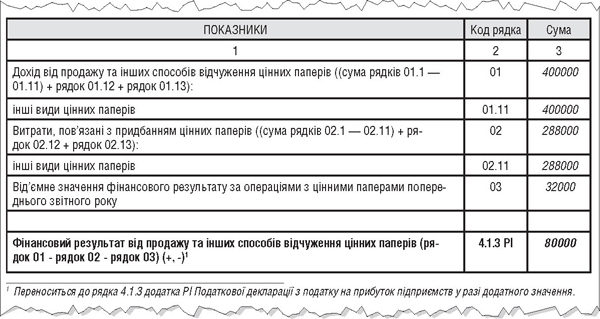

Приклад За підсумками півріччя 2016 року підприємство, що веде облік за приписами П(С)БО, відобразило дохід у сумі 400 тис. грн (Д-т 377 К-т 741), балансова вартість короткострокових векселів отриманих — 250 тис. грн (Д-т 971 К-т 341), витрати на реалізацію векселів — 38 тис. грн (Д-т 971 К-т 685). Збиток від операцій із біржовими ЦП за підсумками 2014 року становить 32 тис., підприємство прийняло рішення врахувати такі збитки в 2016 році (у 2015 році ці збитки враховані не були). Переоцінка ЦП не здійснювалася. Контрольованих ціннопаперових операцій у звітному періоді у платника податків не було. Платник прийняв рішення витрати на реалізацію ЦП врахувати при обчисленні ціннопаперового фінрезультату (див. зразок).

Зразок

Фрагмент додатка ЦП

Отже, податковий ціннопаперовий фінрезультат становить 80000 грн (ряд. 4.1.3 РІ додатка ЦП), а бухгалтерський — 400000 - 288000 = 112000 грн. Дельта між цими показниками сформована за рахунок тогорічних ціннопаперових збитків (ряд. 03 ЦП), які в бухобліку відображення не знаходять. Підприємство у ряд. 4.2.3 додатка РІ записує суму 112000 грн (пп. 141.2.2 ПКУ). На цю суму фінрезультат має зменшитися. До ряд. 4.1.3 ЦП додатка РІ слід перенести суму 80000 грн (пп. 141.2.5 ПКУ). Ця сума 80000 грн збільшуватиме фінрезультат. Якщо інших різниць протягом звітного періоду не виникало, то до рядка 03 РІ декларації буде перенесено значення рядка 03 додатка РІ у сумі 32000 (80000 - 112000). Саме ця сума буде врахована в обрахунку об'єкта оподаткування та буде зменшувати об'єкт оподаткування.

Уцінки та дооцінки ЦП та їх місце в ціннопаперовому обліку

Як ми знаємо, при первісному визнанні фінінвестицій вони мають бути оцінені за первісною вартістю (п. 4 П(С)БО 12), далі аж до моменту продажу вони на кожну дату балансу мають бути переоцінені: за справедливою вартістю, за собівартістю з урахуванням зменшення корисності (якщо справедливу вартість достовірно визначити неможливо), за амортизованою собівартістю (ті фінінвестиції, що утримуються підприємством до моменту погашення) або за методом участі в капіталі (для фінінвестицій в асоційовані, спільні та дочірні підприємства).

За приписами пп. 141.2.1 ПКУ, бухгалтерський фінрезультат має бути збільшено на суму уцінки цінних паперів (крім державних цінних паперів або облігацій місцевих позик), що обліковуються за справедливою вартістю, яка перевищує суму раніше проведеної дооцінки таких активів.

Зверніть увагу!

Для того щоб зробити таке коригування, не треба орієнтуватися на факт продажу того чи іншого ЦП. Йдеться про те, що оцінка справедливої вартості здійснюється на дату балансу і жодним чином не пов'язана з фактом продажу ЦП (додатково див. лист ДФСУ від 29.10.2015 р. №22909/6/99-99-19-02-02-15). По суті, платнику податків на кожну дату балансу слід узагальнити інформацію щодо всіх проведених у звітному періоді уцінок. Далі суму таких уцінок зменшуємо на суму раніше проведених дооцінок конкретно тих самих цінних паперів. Після цього підсумовуємо всі отримані перевищення уцінок над минулими дооцінками ЦП і записуємо отриманий результат (без знака, тільки абсолютне значення) у ряд. 4.1.4 РІ. Така різниця має збільшити фінрезультат.

На суму бухгалтерських уцінок, здійснених у межах попередніх дооцінок, коригування фінрезультату не передбачено. Такі уцінки в бухобліку відносять до складу поточних витрат конкретного періоду, тобто на такі суми фінрезультат, обчислений у межах П(С)БО, не збільшують. Нас запитують, чи можна такі уцінки-дооцінки відображати в обліку згорнуто? Ні, краще цього не робити. Адже норми пп. 141.2.1 ПКУ чітко диктують: відстежувати суму уцінки і суму попередньої дооцінки, тобто все ж таки переоцінки, за кожною окремою категорією ЦП слід окремо. Джерелом інформації таких величин мають бути проведення Д-т 970 К-т 14, 35 та Д-т 14, 35 К-т 740 (якщо йдеться про професійного учасника ринку ЦП, то тут слід до уваги брати проведення Д-т 940 К-т 14, 35 та Д-т 14, 35 К-т 740.

А тепер щодо старих дооцінок. У ЗІР, підкатегорія 102.16, на запитання: «Чи враховується дооцінка цінних паперів, проведена до 01.01.2015 р., при збільшенні фінансового результату на суму уцінки цінних паперів, які оцінюються за справедливою вартістю, що перевищує суму раніше проведеної дооцінки таких активів?» — податківці відповіли, що платник має брати до уваги тільки дооцінки, здійснені після цієї дати, старі дооцінки далі в обліку участі не беруть. Аналогічний висновок озвучено податківцями і в листі від 20.11.2015 р. №24727/6/99-99-19-02-02-15.

А як бути, коли дооцінка раніше не здійснювалася? Є дві позиції. Або вважати, що у разі якщо дооцінка раніше не здійснювалася, то й уціночне коригування в межах пп. 141.2.1 ПКУ проводити не треба. Або прийняти попереднє уцінювання таким, що дорівнює нулю, і збільшити фінрезультат, обчислений у межах бухобліку, на всю суму витрат від такої уцінки ЦП.

Чи можуть брати участь у такому коригуванні витрати від зменшення корисності активів і доходи від її поновлення? Втрати від зменшення корисності активів відображають за Д-т 972. П(С)БО 28, що регулює питання зменшення корисності активів, не поширюється на фінансові активи, що оцінюються за справедливою вартістю (п. 3.5 П(С)БО 28). Отже, на зменшення корисності тестуються тільки ті фінансові активи, що обліковуються за собівартістю та амортизованою вартістю (п. 3, 9, 12 П(С)БО 12). Тож такі втрати від знецінення у коригуванні в межах пп. 141.2.1 ПКУ брати участь не повинні.

Нормативна база

- П(С)БО 12 — Положення (стандарт) бухгалтерського обліку 12 «Фінансові інвестиції», затверджене наказом Мінфіну від 26.04.2000 р. №91.

- П(С)БО 13 — Положення (стандарт) бухгалтерського обліку 13 «Фінансові інструменти», затверджене наказом Мінфіну від 30.11.2001 р. №559.

- П(С)БО 15 — Положення (стандарт) бухгалтерського обліку 15 «Дохід», затверджене наказом Мінфіну від 29.11.99 р. №290.

- П(С)БО 16 — Положення (стандарт) бухгалтерського обліку 16 «Витрати», затверджене наказом Мінфіну від 31.12.99 р. №318.

- П(С)БО 28 — Положення (стандарт) бухгалтерського обліку 28 «Зменшення корисності активів», затверджене наказом Мінфіну від 24.12.2004 р. №817.

Юлія КЛОВСЬКА, головний редактор