Податкова знижка для фізосіб, які не є суб'єктами господарювання, — це документально підтверджена сума витрат, на яку дозволяється зменшити загальний річний оподатковуваний дохід у вигляді заробітної плати. Простіше кажучи, повернення фізособі частини витрачених коштів у вигляді зайво утриманого ПДФО, проте за дотримання певних вимог.

Загальні норми

Визначення терміна «податкова знижка для фізичних осіб, які не є суб'єктами господарювання» наводиться у пп. 14.1.170 ПКУ. Це документально підтверджена сума (вартість) витрат платника податку — резидента у зв'язку з придбанням товарів (робіт, послуг) у резидентів — фізичних або юридичних осіб протягом звітного року, на яку дозволяється зменшення його загального річного оподатковуваного доходу, одержаного за наслідками такого звітного року у вигляді заробітної плати, у випадках, визначених ПКУ, а точніше ст. 166 Кодексу. І перші критерії — це:

— фізособа є найманим працівником і резидентом1;

— фізособа-підприємець, але тільки якщо така особа є найманим працівником (див. далі);

— придбання товарів (робіт, послуг) здійснювалося виключно у резидентів (як підприємців, так і юросіб);

— розраховувати на повернення ПДФО, який утримувався роботодавцем, можна у межах звітного року.

Це загальні критерії, і за їх виконання слід переходити до аналізу умов ст. 166 ПКУ. Саме ця стаття встановлює перелік витрат, умови та низку обмежень.

Перелік витрат, дозволених до включення до податкової знижки:

— частина суми процентів, сплачених фізособою за користування іпотечним житловим кредитом;

— сума коштів або вартість майна, перерахованих (переданих) у вигляді пожертвувань або благодійних внесків неприбутковим організаціям;

— сума коштів, сплачених за здобуття середньої професійної або вищої освіти;

— сума коштів, сплачених за лікування (на жаль, за наслідками 2015 року ця знижка все ще не надається*);

— страхові платежі (внески, премії) за договорами довгострокового страхування життя та пенсійні внески у межах недержавного пенсійного забезпечення;

— сума витрат на оплату допоміжних репродуктивних технологій;

— сума витрат на оплату державних послуг, пов'язаних з усиновленням дитини, включаючи сплату державного мита;

— сума коштів, сплачених у зв'язку з переобладнанням транспортного засобу;

— сума витрат на сплату видатків на будівництво (придбання) доступного житла, в т. ч. на погашення пільгового іпотечного житлового кредиту, наданого на такі цілі, та процентів за ним**.

Відповідно до пункту 166.3 ПКУ

* Згідно з п. 1 розділу XIX ПКУ, право на цю знижку виникає з 1 січня року, наступного за роком, у якому набере чинності закон про загальнообов'язкове державне соціальне медичне страхування.

**Також див. Постанову КМУ від 11.02.2009 р. №140 «Про затвердження Порядку забезпечення громадян доступним житлом».

Крім цього, додатково слід врахувати умови п. 164.2 та п. 164.6 ПКУ, а також обмеження, які стосуються кожного виду вищенаведених витрат.

За загальним основним правилом, якщо фізособа хоче скористатися правом на податкову знижку, понесені витрати мають бути фактично здійснені — оплачені коштами2. Право на знижку на наступні податкові роки за звітним роком не переноситься. Тому, якщо фізособа до кінця 2016 року не скористалася правом на нарахування податкової знижки за наслідками 2015 року, таке право втрачається. Річна податкова декларація3 подається до 31 грудня 2016 року включно.

Надається податкова знижка у межах суми річної заробітної плати. Сума річної заробітної плати — це база для нарахування ПДФО за п. 164.6 ПКУ: нарахована заробітна плата, зменшена на суму ЄСВ (у 2015 році утримання ЄСВ здійснювалося), страхових внесків до Накопичувального фонду (у випадках, передбачених законом, — обов'язкових страхових внесків до недержавного пенсійного фонду, які сплачуються за рахунок заробітної плати працівника), а також на суму ПСП за її наявності.

Багатьох підприємців цікавить питання, а чи мають право вони на податкову знижку, якщо фізособа також є найманим працівником. Так, такі особи мають право скористатися знижкою. Проте фізособа не має права на податкову знижку щодо доходів, одержаних від підприємницької діяльності, але право виникає з доходів, одержаних протягом року у вигляді заробітної плати4.

Розрахунок суми знижки

На практиці при розрахунку суми знижки може виникнути запитання: як розрахувати податкову знижку, якщо протягом 2015 року до заробітної плати працівника застосовувалася ставка ПДФО в розмірі 15% і 20%? Алгоритм розрахунку цієї суми такий:

1) фізособа отримує від роботодавця у вигляді довідки про доходи інформацію щодо річних сум у розрізі загального оподатковуваного доходу (сум ПСП за наявності), сум ЄСВ та ПДФО. Пам'ятайте: до уваги береться лише заробітна плата, зменшена на суми, зазначені у п. 164.6 ПКУ. І це суми заробітної плати не лише за основним місцем роботи, а й за сумісництвом (адже за сумісництвом фізособа аналогічно отримує доходи у вигляді заробітної плати)5;

2) на підставі документів, наведених у п. 166.2 ПКУ, визначається сума витрат, що включаються до податкової знижки;

3) розраховується сума ПДФО. Для цього різницю між базою оподаткування (сума з п. 1) та понесеними витратами (сума з п. 2) слід помножити на ставку (ставки) ПДФО. Ставка ПДФО у цьому разі залежить від розміру отриманої суми різниці (за аналогією з п. 167.1 ПКУ, який діяв до 01.01.2016 р.). Тобто отримана сума в межах 120 розмірів мінімальної заробітної плати6 — річна сума за 2015 рік: ((1218,00 х 10) х 12 к. м. = 146160,00 грн) оподатковується за ставкою 15%, а різниця — за ставкою 20%;

1 Визначення терміна «резиденти» наводиться у пп. 14.1.213 ПКУ.

2 Виняток, коли оподатковуваний дохід може зменшуватися на витрати, понесені не у вигляді коштів, — це вартість майна, передана фізособою у вигляді пожертвувань.

3 Форма затверджена наказом Мінфіну від 02.10.2015 р. №859.

4 І це підтверджують податківці, див. підкатегорію 103.05 ЗІР, відповідь на запитання: «Чи має право на податкову знижку ФОП, яка є найманою особою та отримує дохід у формі заробітної плати?».

5 У разі використання права на податкову знижку базою оподаткування є чистий річний оподатковуваний дохід, який визначається шляхом зменшення загального оподатковуваного доходу з урахуванням п. 164.6 ПКУ на суми податкової знижки такого звітного року (абз. 3 п. 164.1 ПКУ).

6 До 01.01.2016 р. для застосування ставки ПДФО у межах календарного місяця до уваги брався десятикратний розмір мінімальної заробітної плати (попередня редакція абз. 2 п. 167.1 ПКУ).

4) розрахована сума ПДФО порівнюється зі сумою податку, утриманого протягом року із заробітної плати (див. довідку від роботодавця). Якщо протягом року ПДФО було утримано більше, ніж за результатом розрахунку, фізособа має право на повернення.

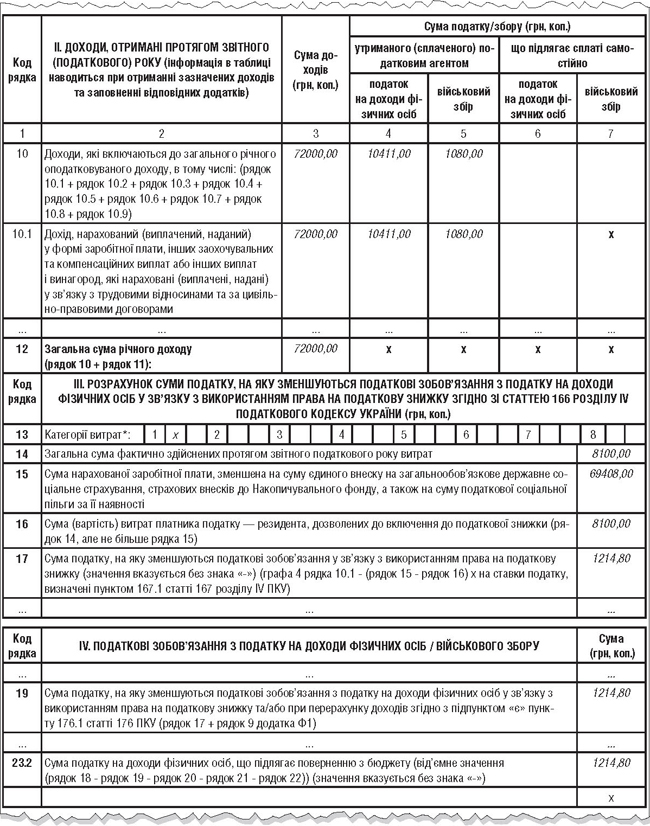

Фізособи, які мають право на податкову знижку, можуть скористатися таким правом шляхом подання декларації про майновий стан і доходи із заповненням розділу III. Зокрема, у рядку 13 зазначається категорія витрат. У розділі ІV ставиться сума до повернення, у розділі VI декларації — реквізити банківського рахунку для перерахування коштів. Зрозуміло, що у такій декларації буде заповнено і рядок 10.1 розділу ІІ із заповненими графами 3, 4, 5 (інформація щодо доходу у формі заробітної плати), див. зразок. За наявності у фізособи інших доходів, за якими виникає обов'язок подавати декларацію, заповнюються інші рядки.

Зразок

У разі обов'язкової вимоги подати декларацію граничний строк — до 1 травня року, наступного за звітним. Хоча у пп. 49.18.4 ПКУ, який встановлює термін подання, сказано: крім випадків, визначених розділом IV ПКУ, що дозволяє зробити висновок: особа повинна подати декларацію, за якою виникає право на знижку, до 31 грудня незалежно від обов'язку подання іншої декларації до 1 травня.

Якщо до граничного терміну подання декларації — до 31 грудня 2016 року були виявлені документально підтверджені суми, що не були враховані для реалізації права на податкову знижку, фізособа може подати уточнюючу декларацію до закінчення цього терміну.

Порядок подання документів

У розрахункових документах, які підтверджують витрати, обов'язково має бути зазначено: продавця та покупця-фізособу, який має намір скористатися знижкою, суму витрат, дату продажу. Адже право на податкову знижку виникає за наслідками звітного податкового року за оплаченими витратами. Додатковим підтвердженням можуть бути копії договорів, що ідентифікують продавця товарів (робіт, послуг) і їх покупця (отримувача), — це для виконання умови, що сторони є резидентами. Як сказано у пп. 166.2.2 ПКУ, оригінали зазначених документів не надсилаються контролюючому органу, але підлягають зберіганню платником податку протягом строку давності, встановленого ПКУ1.

1 Строків давності, визначених ст. 102 ПКУ, зокрема не пізніше закінчення 1095 дня, наступного за останнім днем граничного строку подання податкової декларації. Наприклад, документи про оплату січнем 2015 року слід зберігати до 31 грудня 2019 року (1095 днів від 31 грудня 2016 р.).

Зверніть увагу: на місцях працівники ДПІ рекомендують для прискорення розрахунку контролюючим органом сум, що підлягають поверненню з бюджету, і забезпечення правильності визначення зазначених сум надавати до податкової інспекції копії наданих документів. Разом із декларацією від себе рекомендуємо подати також копію довідки про отримані у звітному році доходи у вигляді заробітної плати (на місцях цей документ вимагають, хоча прямої вимоги в ПКУ немає). Довідка надається роботодавцем у довільній формі.

Що слід зазначити у довідці про доходи

Крім загальної інформації про фізичну особу (П. І. Б., реєстраційний номер облікової картки, період роботи), обов'язково зазначається така інформація:

— сума нарахованого оподатковуваного доходу (помісячно та загальною сумою);

— розмір та сума ПСП (за наявності);

— сума нарахованого та утриманого ЄСВ;

— сума нарахованого та утриманого ПДФО (а також військового збору, хоча ця сума на розрахунок не впливає).

Згідно з п. 179.8 ПКУ, у разі погодження питання щодо права фізособи на податкову знижку строк повернення ПДФО платнику податку — 60 календарних днів після надходження податкової декларації до ДПІ.

Практичні моменти

Витрати, дозволені для включення до податкової знижки, зазначено на початку статті. Проте кожен вид витрат має свої обмеження. Розгляньмо найпоширеніші з них, які несуть фізособи.

Іпотека

Частина суми процентів, сплачених за користування іпотечним житловим кредитом, має право на повернення за відповідності умовам, зазначеним у пп. 166.3.1 та ст. 175 ПКУ. Право на знижку надається виключно на суму процентів; сума погашеного кредиту, комісій за обслуговування (за наявності) не належить до цієї складової.

Житловий будинок (квартира, кімната), що будується чи придбавається, має бути визначений як основне місце проживання, зокрема згідно з позначкою в паспорті про реєстрацію за місцезнаходженням такого житла.

У разі якщо будинок (квартиру, кімнату) збудовано за рахунок іпотечного житлового кредиту, частина суми процентів, що включається до податкової знижки позичальника, нарахована в перший рік погашення такого кредиту, може бути включена до податкової знижки за результатами звітного податкового року, в якому збудований об'єкт житлової іпотеки і переходить у власність платника податку та починає використовуватися як основне місце проживання.

Якщо об'єкт іпотеки перебуває у спільній власності, право на податкову знижку має той член подружжя, який є позичальником такого кредиту за кредитним договором (адже за договором є ідентифікація позичальника, а скористатися правом на знижку має саме ця фізособа).

Якщо об'єкт житлової іпотеки визначено фізособою як основне місце проживання не з початку звітного року, право на знижку є. Але платник податку має право включити до податкової знижки частину суми процентів, сплачених за звітний рік, з моменту визначення ним такого об'єкта як основне місце проживання у звітному податковому році.

Скористатися податковою знижкою за іпотекою дозволено за користування іпотечним житловим кредитом, наданим позичальнику в національній або іноземній валютах. При сплаті процентів за валютною іпотекою сума платежів за такими процентами перераховується у гривні за офіційним валютним курсом Нацбанку, що діє на день сплати таких процентів (не плутати з комерційним чи пільговим курсом банку, за яким купувалася валюта).

Право на податкову знижку виникає за одним іпотечним кредитом (якщо договорів декілька) протягом 10 послідовних календарних років. І за новим іпотечним кредитом відшкодувати проценти можливо тільки після повного погашення основної суми та процентів попередньої іпотеки.

Позичальник повинен подбати про отримання від банку належно оформлених документів1, які підтверджують саме щомісячну оплату процентів за кредитом. А такі документи, як графік погашення, довідка з банку або квитанції про оплату щомісячного платежу однією сумою (проценти і тіло кредиту), не годяться.

Зверніть увагу!

Деякі банки (за певну плату) надають позичальникам підтвердні документи у вигляді довідок, які засвідчують фактичну сплату процентів протягом звітного року в розрізі окремих місяців. При цьому в разі погашення кредиту шляхом ануїтетних платежів часто у платіжних документах банки зазначають загальну суму платежу без розбивки на проценти й основну суму боргу. На цей момент слід звернути увагу і під час придбання довідки в банку це питання погодити.

Адже за пп. 166.2.1 ПКУ в документах повинні бути суми витрат, які є підставою для знижки, та дати фактичного їх понесення. Але за виконання всіх вимог ст. 166 та 175 ПКУ фізособа не втрачає права на знижку в жодному разі.

1 Додатково див. рубрику ЗІР підкатегорія 103.06.01: «Чи має право платник податків при реалізації права на податкову знижку на іпотечне житлове кредитування підтвердити суму сплачених відсотків меморіальним ордером банківської установи?».

До податкової знижки включаються не всі сплачені протягом звітного податкового року проценти, а лише певна їх частина (впливає на це загальна площа нерухомості). Частина суми процентів, що включається до податкової знижки, має дорівнювати добутку суми процентів і коефіцієнта, розрахованого згідно з п. 175.3 ПКУ. Застосування коефіцієнта прямо залежить від фактичної загальної площі житла. Якщо площа житла, придбаного за рахунок іпотечного житлового кредиту, не перевищує 100 кв. м, фізособа має право включити до податкової знижки всю суму сплачених процентів.

Розраховується коефіцієнт за формулою:

К = МП : ФП ,

де:

К — коефіцієнт;

МП — мінімальна загальна площа житла, що дорівнює 100 квадратним метрам;

ФП — фактична загальна площа житла, що будується (придбавається) платником податку за рахунок іпотечного кредиту.

У разі якщо коефіцієнт більший ніж одиниця, до податкової знижки включається сума фактично сплачених процентів за іпотечним кредитом без застосування такого коефіцієнта. Наприклад, за іпотекою, за якою фактична загальна площа житла становить 85 кв. м, платник має право на всю суму сплачених протягом року процентів: 100 : 85 = 1,176 (коефіцієнт більший ніж одиниця).

Приклад Фізособа Іванов Д. Ю., який є найманим працівником, протягом 2015 року отримував дохід від роботодавця у вигляді заробітної плати.

За користування іпотечним житловим кредитом фізособа сплатила процентів у 2015 році 300 дол. США.

Нерухомість визначена як основне місце проживання, про що є позначка в паспорті про реєстрацію за місцезнаходженням такого житла. Загальна площа квартири становить 60 кв. м.

1. Загальний оподатковуваний дохід за довідкою від роботодавця — 72000 грн, річна сума ЄСВ — 2592 грн, ПДФО — 10411 грн, військовий збір — 1080,00 грн (суми умовні).

2. При сплаті процентів за іпотечним житловим кредитом в іноземній валюті сума платежів за такими процентами, здійснених в іноземній валюті, перераховується у гривні за курсом НБУ, що діє на день сплати таких процентів. За отриманою довідкою банку (в розрізі місячних сум процентів і за зазначеним курсом НБУ) сума процентів становить 8100 грн.

3. Фактична загальна площа житла становить 60 кв. м, платник має право на всю суму сплачених протягом року процентів: 100 : 60 = 1,667 (коефіцієнт більший ніж одиниця), за умови відповідності решті умов ст. 166 та 175 ПКУ.

4. До уваги береться лише заробітна плата, зменшена на суми, зазначені у п. 164.6 ПКУ, відповідно: 72000 - 2592 = 69408 грн — база для подальшого розрахунку знижки.

Розраховується сума ПДФО, різницю між базою оподаткування та понесеними витратами слід помножити на ставку ПДФО:

(69408 - 8100) х 15% = 9196 грн.

5. Розрахована сума ПДФО порівнюється зі сумою податку, утриманого протягом року із заробітної плати (див. довідку від роботодавця). Якщо протягом року ПДФО було утримано більше, ніж за результатом розрахунку, фізособа має право на податкову знижку. За 2015 рік утримано ПДФО 10411 грн, а за розрахунковою сумою це 9196 грн, тому особа при належному підтвердженні понесених витрат (наявність кредитного договору та нотаріально засвідченого договору іпотеки, платіжних документів, виписки або довідки з банку та паспорта платника з відповідною позначкою) має право на знижку.

6. У декларації заповнюються такі рядки (одиниця показників грн, коп.), див. зразок. Пам'ятайте: у розділі VI, рядок 30, слід зазначити реквізити банківського рахунку для перерахування коштів.

Витрати на навчання

До знижки можна включити лише вартість на оплату середньої професійної або вищої освіти такого платника податку та/або члена його сім'ї першого ступеня споріднення. Відповідно до пп. 14.1.263 ПКУ, членами сім'ї фізособи першого ступеня споріднення вважаються батьки, чоловік або дружина, діти, у т. ч. усиновлені. Інші члени сім'ї фізособи вважаються такими, що мають другий ступінь споріднення.

У 2015 році ця сума не може перевищувати 1710 грн з розрахунку за кожний повний або неповний місяць навчання протягом звітного податкового року (пп. 166.3.3 ПКУ).

Якщо фізособа сплачує за кілька членів сім'ї першого ступеня споріднення, граничний щомісячний розмір у 1710 грн береться з розрахунку на кожну особу, яка навчається1.

1 У рубриці ЗІР, підкатегорія 103.06.03, податківці відповідають: якщо дитині, що навчається і не працює, у звітному році, за який один із батьків реалізовує право на податкову знижку, виповнюється 24 роки, то право на податкову знижку за такий рік у батьків не втрачається, тобто у цьому питанні вікового обмеження немає.

Сума знижки, на яку фізособа має право, аналізується у межах звітного податкового року. А навчальний рік триває 12 місяців, розпочинається, як правило, 1 вересня. Семестр — це половина навчального року у вищих навчальних закладах. Отже, до навчального року (семестру) включаються місяці календарного року, наступного за звітним. Але, як повідомляється в УПК, затвердженій наказом ДФСУ від 06.04.2015 р. №247, якщо відповідно до умов договору про надання освітньої послуги платником здійснюється оплата за місяці навчального року, який включає місяці календарного року, наступного за звітним, одним платіжним документом (квитанцією), при включенні до податкової знижки за звітний рік слід враховувати суму витрат (частину) з розрахунку за кожний повний або неповний місяць навчання протягом звітного податкового року. Решта суми, сплаченої за таким платіжним документом (квитанцією), може бути включена платником податку при реалізації права на податкову знижку в наступному році.

Хоча зазначена УПК і є сприятливою для платника податків, проте, на наш погляд, платник податку може скористатися податковою знижкою за 2015 рік тільки в сумі плати за навчання 2015 року. Сумою авансу за навчання в 2016 році платник податку не зможе скористатися як податковою знижкою навіть за наслідками 2016 року. Пояснюється це умовою пп. 166.3.3 ПКУ, адже сума знижки розраховується на оплату навчання протягом звітного податкового року. А звітним податковим роком, коли фізособа може скористатися правом на податкову знижку за пп. 166.1.1 Кодексу, є календарний рік. Відповідно авансові суми за 2016 рік, які сплачувалися у 2015 році, до знижки включатися не можуть.

У разі якщо студент протягом року одночасно навчався і працював, отримував заробітну плату, то право на податкову знижку за наслідками звітного податкового року має саме студент за умови документального підтвердження понесених витрат на навчання, а не його батьки, бо він вже не перебуває на їхньому утриманні. А от у разі якщо студент одержує дохід за цивільно-правовим договором, право на податкову знижку мають його батьки, які оплачують навчання. Адже студент не одержує заробітної плати, а цивільно-правовий договір не належить до трудових договорів.

До речі, здобуття другої вищої освіти є складовою вищої освіти, і платник податку має право включити до податкової знижки такі витрати з урахуванням зазначених вище обмежень (додатково див. лист ДФСУ від 08.10.2015 р. №9420/П/99-99-17-02-03-14). Також залишається право на знижку у разі оплати навчання в інтернатурі вищих медичних закладів.

А от сума коштів, сплачена за гуртожиток, не належить до послуг, що надаються у сфері освітньої діяльності, і не підпадає під дію пп. 166.3.3 ПКУ. Крім того, скористатися знижкою за оплату навчання на військовій кафедрі також не вдасться. Податкові органи слушно уточнюють, що навчання на військовій кафедрі — це додаткова послуга навчального закладу, що не є обов'язковою у процесі безпосереднього навчання за обраним фахом і оплачується окремо (додатково) від плати за навчання згідно з укладеним з вузом договором на навчання за певним фахом (див. ЗІР, підкатегорія 103.06.03).

Витрати на благодійництво

Розмір благодійних внесків або пожертвувань, які включаються до податкової знижки, не повинен перевищувати 4% від суми загального оподатковуваного доходу фізособи за звітний рік. Для визначення цього розміру слід брати до уваги тільки суму річної заробітної плати з урахуванням п. 164.6 ПКУ (сума заробітної плати зменшується на суми утриманого у 2015 році ЄСВ та ПСП за наявності).

На дату перерахування коштів або передачі майна неприбуткова організація повинна відповідати умовам, визначеним п. 133.4 ПКУ, — не бути платником податку на прибуток. Документом, що підтверджує статус неприбутковості організації, є Рішення про внесення організації (установи) до Реєстру неприбуткових організацій (установ), видане контролюючим органом ДФС за їх місцезнаходженням із присвоєнням відповідної ознаки неприбутковості.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»