Підприємство (платник ПДВ) виконує роботи з капітального ремонту, реконструкції зруйнованих (пошкоджених) унаслідок АТО житлових будинків. Кошти отримано в межах Рамкової угоди між Урядом України та Комісією Європейських співтовариств, ратифікованої Законом України від 03.09.2008 р. №360-VI. Чи поширюється на них звільнення від оподаткування?

Основні поняття

Останнім часом подібні запитання надходять до редакції дедалі частіше. Сподіваємося, вони пов'язані з тим, що допомога міжнародного співтовариства нашій державі також надходить дедалі частіше та більше. Проте незалежно від обсягів такої допомоги хотілося б допомогти платникам податків з'ясувати, які переваги в обліку (мається на увазі податковий облік) має підприємство, якщо таке фінансування оформлене належним чином та відповідає певним критеріям.

Міжнародна технічна допомога (далі — МТД) — це фінансові та інші ресурси і послуги, які відповідно до міжнародних договорів України надаються донорами на безоплатній та безповоротній основі з метою підтримки України (абз. 7 п. 2 Порядку №153). Вищезгаданий порядок визначає процедуру залучення, використання та моніторингу міжнародної технічної допомоги, зокрема державної реєстрації, моніторингу проектів (програм), акредитації виконавців (юридичних осіб — нерезидентів).

Згідно з Порядком №153, особа, зацікавлена в результаті впровадження проекту (програми) й отриманні такої міжнародної допомоги, є бенефіціаром. До таких осіб належать, зокрема, центральний орган виконавчої влади, обласні та Київська міська держадміністрації, в компетенції яких реалізація державної політики у відповідній галузі або регіоні.

Іноземна держава, уряд та уповноважені урядом іноземної держави органи, іноземний муніципальний орган або міжнародна організація, що надають МТД відповідно до міжнародних договорів України, — є, згідно з Порядком №153, донорами.

Щодо безпосереднього одержувача міжнародної технічної допомоги, то це має бути резидент України, як фізична, так і юридична особа — реципієнт. При цьому реципієнт може одночасно виступати і виконавцем, що забезпечує реалізацію проекту (програми).

Міжнародна співпраця

Згідно з даними Мінекономрозвитку (http://www.me.gov.ua/), технічна співпраця з країнами-донорами та міжнародними організаціями на сьогодні регулюється 21 рамковим міжнародним договором України та міжнародними договорами з впровадження програм співпраці в різних сферах економіки1.

Одна зі складових податкового законодавства України — чинні міжнародні договори, згода на обов'язковість яких надана Верховною Радою України і якими регулюються питання оподаткування. Але, якщо такі міжнародні договори встановлюють інші правила, ніж передбачені ПКУ, застосовуються правила саме міжнародного договору (п. 3.2 НКУ). Якщо проект МТД реалізується в межах Рамкової угоди, то правила, встановлені такою угодою, повинні діяти в першу чергу.

Податкові пільги

Податок на прибуток

Кошти МТД у бухгалтерському обліку підпадають під визначення коштів цільового фінансування. Цільове фінансування не визнається доходом доти, доки немає підтвердження того, що воно буде отримане і підприємство виконає умови щодо такого фінансування (п. 16, 17 П(С)БО 15). А визнається доходом протягом тих періодів, в яких були здійснені витрати за рахунок цих коштів відповідно до умов такого фінансування.

Надходження коштів обліковують на рахунку 48 «Цільове фінансування і цільові надходження» в кореспонденції з рахунками активів (311, 312, 201 тощо). Рахунок 48 дебетується у момент використання коштів або повернення невикористаних коштів.

З 01.01.2015 р. згідно з пп. 134.1.1 ПКУ об'єктом оподаткування є дохід із джерелом походження з України та за її межами, який визначається шляхом коригування фінансового результату до оподаткування, визначеного у фінансовій звітності підприємства відповідно до НП(С)БО або МСФЗ, на різниці, що виникають відповідно до положень цього розділу.

Отже, в податковому обліку отримані кошти МТД відображають виключно за бухгалтерськими правилами, бо коригування фінансового результату за такими операціями в ПКУ не передбачені. Саме таку точку зору озвучує Головне управління ГФС у Волинській області в листі від 26.11.2015 р. №7325/10/03-20-15-01-17.

Тим часом, прибуток підприємств, отриманий за рахунок міжнародної технічної допомоги, згідно з п. 142.3 ПКУ (норма набрала чинності з 28.05.2015 р.1), звільняється від оподаткування в Україні. Проте зазначена норма, як трактує її ДФСУ в листі від 29.10.2015 р. №22912/6/99-99-19-02-02-15, поширюється тільки на МТД для реалізації міжнародної програми — Плану здійснення заходів на об'єкті «Укриття» відповідно до положень Рамкової угоди між Україною та Європейським банком реконструкції і розвитку щодо діяльності Чорнобильського фонду «Укриття» для перетворення об'єкта «Укриття» на екологічно безпечну систему і забезпечення соціального захисту персоналу Чорнобильської АЕС. Податківці вважають, що для цієї програми пільга з податку на прибуток, визначена п. 142.3 ПКУ, поширюється на всі операції, пов'язані з використанням міжнародної технічної допомоги, здійснені платником податку протягом усього 2015 року, зокрема в період з 01.01.2015 р. до 28.05.2015 р., з відображенням звільненого від оподаткування прибутку в декларації за податковий (звітний) рік.

1 Згідно із Законом України від 23 квітня 2015 №364-VIII «Про внесення змін до Податкового кодексу України щодо особливостей виконання проектів міжнародної технічної допомоги на Чорнобильській АЕС».

Що ж до МТД, отриманої за іншими проектами і програмами, то виходячи з викладених вище роз'яснень податківців п. 142.3 ПКУ на них не поширюються. Отже, згідно з п. 16, 17 П(С)БО 15, таке цільове фінансування (крім фінансування заходів на об'єкті «Укриття») збільшить фінансовий результат одночасно зі здійсненням витрат, пов'язаних із таким фінансуванням.

Податок на додану вартість

Відповідно до п. 197.11 ПКУ, від оподаткування ПДВ звільняються операції з постачання товарів і послуг на митній території України та з ввезення на митну територію України товарів як міжнародної технічної допомоги або які фінансуються за рахунок міжнародної технічної допомоги. Така допомога має бути надана відповідно до міжнародних договорів України, згоду на обов'язковість яких надано у встановленому законодавством порядку.

Порядок отримання права на звільнення від оподаткування операцій МТД регламентується Порядком №153. Проекти (програми), включені до щорічних програм у межах МТД, підлягають обов'язковій державній реєстрації, що є підставою для акредитації їх виконавців. Саме зареєстрований договір (наявність реєстраційної картки проекту (програми) дає право на отримання пільг, привілеїв, імунітету, передбаченого законодавством та міжнародними договорами України.

Отже, в межах проекту МТД товари, роботи і послуги, що поставляються виконавцю проекту й оплачуються за рахунок МТД, відвантажуються (виконуються, поставляються) постачальниками такому виконавцю без нарахування ПДВ (додатково див. лист ДФСУ від 16.01.2016 р. №765/6/99-99-19-03-02-15).

Зверніть увагу: операції з постачання товарів (послуг) у межах проекту МТД слід здійснювати за затвердженим планом закупівлі товарів, робіт (послуг), які придбаваються виконавцями проектів МТД за рахунок МТД. Інформація про такі придбання передається щомісяця до органу ДФС, в якому перебуває на обліку платник податків, і копії — до Мінекономрозвитку за спеціальною формою, затвердженою Порядком №153 (про що — далі). При дотриманні зазначених умов операції з постачання товарів (послуг) у межах проекту МТД звільняються від оподаткування ПДВ.

Для практичного застосування норм щодо пільг з МТД у МКУ та ПКУ передбачені відповідні положення щодо особливостей оподаткування МТД митними платежами. Пунктом 6 ч. 1 ст. 282 МКУ визначено, що при ввезенні на митну територію України від оподаткування митом звільняються товари, що ввозяться на митну територію України в межах міжнародної технічної допомоги відповідно до міжнародних договорів, згода на обов'язковість яких надана Верховною Радою України.

Крім того, платник ПДВ (продавець), якщо постачання товарів, робіт, послуг здійснюється в межах проекту МТД, має право скористатися пільгою, встановленою п. 197.11 ПКУ, і не нараховувати ПДВ. Проте слід мати на увазі, що з метою підтвердження права на застосування пільг з ПДВ при здійсненні операцій з постачання товарів, робіт, послуг такий постачальник зберігає:

— копію реєстраційної картки проекту, в межах якого здійснено закупівлю товарів, робіт, послуг, засвідчену печаткою донора або виконавця проекту;

— копію плану закупівлі, засвідчену печаткою донора або виконавця проекту;

— копію контракту на постачання товарів, виконання робіт та надання послуг, засвідчену підписом і печаткою виконавця проекту (у контракті зазначається, що закупівля товарів, робіт і послуг здійснюється за рахунок проекту міжнародної технічної допомоги та відповідає категорії (типу) товарів, робіт і послуг, зазначених у плані закупівлі).

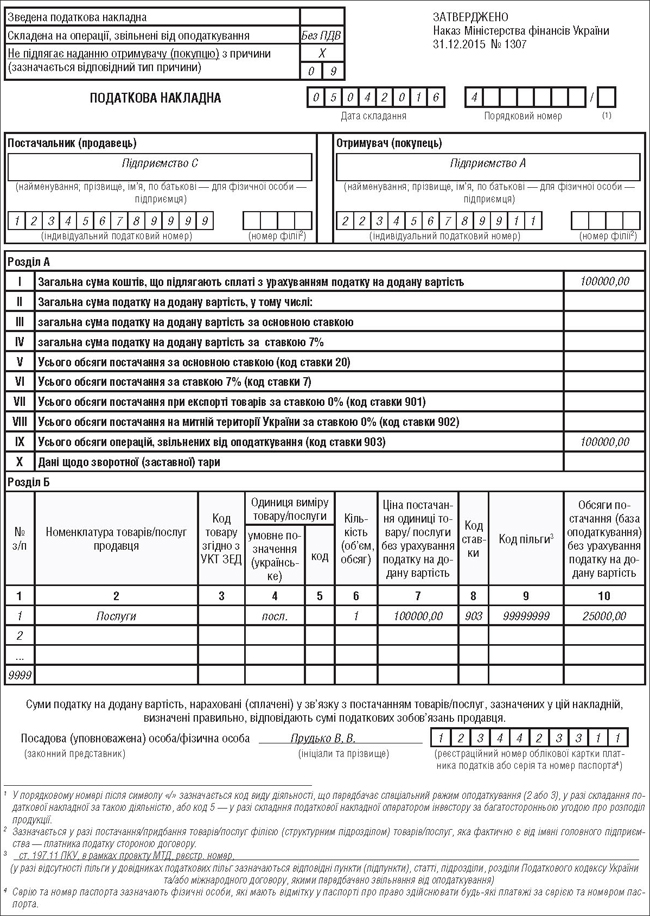

Якщо виконавець проекту МТД придбаває товари (послуги), зазначені в плані закупівлі проекту, у постачальника — платника ПДВ (далі — постачальник), то в договорі на постачання, де зазначається ціна таких товарів (послуг), має бути записано «Без ПДВ». Постачальник при постачанні таких товарів (послуг) виконавцю проекту МТД складає в установленому порядку податкову накладну з відвантаження товарів (послуг), що підлягає обов'язковій реєстрації в ЄРПН. У графі «Складена на операції, звільнені від оподаткування» верхньої лівої частини робиться позначка «Без ПДВ». У розділі Б, у графі 8 податкової накладної1 ставиться позначка «Без ПДВ», у графі 8 зазначається код ставки — 903, у графі 9 — умовний код «99999999» (якщо немає коду відповідної пільги з ПДВ у довіднику податкових пільг, затверджених ДФС на дату складання податкової накладної), а у відведеному полі фіксуються відповідні норми ПКУ, якими передбачено звільнення від оподаткування; а також підстава для звільнення таких операцій від оподаткування ПДВ.

У податковій звітності з ПДВ2 операції, звільнені від оподаткування, відображаються в рядку 5 розділу I податкової декларації з ПДВ та розшифровуються в додатку 6 до декларації з ПДВ.

1 За формою згідно з наказом Мінфіну від 31.12.2015 р. №1307.

2 За формою, затвердженою наказом Мінфіну від 28.01.2016 р. №21.

Зверніть увагу: згідно з п. 198.5 ПКУ, платник податку — продавець зобов'язаний нарахувати податкові зобов'язання (виходячи з бази оподаткування, визначеної відповідно до пункту 189.1 ПКУ) на товари (послуги), продані без ПДВ, якщо при придбанні суми ПДВ включалися ним до складу ПК. Далі не пізніше останнього дня звітного (податкового) періоду реалізації таких товарів складається і реєструється в ЄРПН податкова накладна.

Реєстрація договорів МТД

Державна реєстрація проекту (програми) підтверджується реєстраційною карткою проекту (програми), складеною за формою згідно із додатком 1 до Порядку №153.

Документи для реєстрації проекту МТД

Для реєстрації проекту МТД у Мінекономрозвитку подаються такі документи:

1) клопотання про державну реєстрацію проекту (програми), яке містить відомості про донора, виконавця, реципієнта та бенефіціара;

2) засвідчену донором копію контракту, укладеного між донором і виконавцем, або його частини, в якій визначено цілі, завдання проекту (програми), види та обсяги міжнародної технічної допомоги, яка надається для цілей проекту (програми), кошторисну вартість, строк та етапи реалізації проекту (програми);

3) засвідчений донором або виконавцем та узгоджений бенефіціаром план закупівлі товарів, робіт і послуг, що придбаваються за рахунок міжнародної технічної допомоги (складається за формою згідно з додатком 5 до Порядку №153 у разі виникнення необхідності в реалізації права на податкові пільги, передбачені законодавством і міжнародними договорами України);

4) документ (технічне завдання, меморандум, протокол про наміри, план діяльності тощо), який підтверджує узгодження цілей, завдань, діяльності за проектом (програмою) між донором або виконавцем і реципієнтом (бенефіціаром) та містить перелік майна, робіт і послуг, прав інтелектуальної власності, інших ресурсів, що придбаваються, надаються в рамках проекту (програми);

5) лист-погодження Нацдержслужби у разі, коли проектом (програмою) передбачено підготовку, перепідготовку, підвищення кваліфікації державних службовців України.

Згідно з пунктом 14 Порядку №153

Одночасно з видачею реєстраційної картки проекту (програми) робиться відповідний запис в єдиному реєстрі проектів, що реалізовуються в Україні з використанням ресурсів міжнародних фінансових організацій та міжнародної технічної допомоги, і розміщується план закупівлі на офіційному сайті Мінекономрозвитку (окрім інформації, що є комерційною таємницею).

У реєстраційній картці проекту (програми) МТД робиться запис, що містить:

1) посилання на статтю міжнародного договору України щодо передбачених пільг;

2) підтвердження наявності плану закупівлі;

3) зазначення адреси офіційного сайта Мінекономрозвитку, на якому розміщено такий план закупівлі, і перелік організацій-виконавців, що заявили право на податкові пільги.

Пунктом 23 Порядки №153 визначено, що Мінекономрозвитку надсилає ДФС у 5-денний термін після реєстрації проекту (програми) копію реєстраційної картки проекту (програми) та один примірник плану закупівлі в електронному і паперовому вигляді для інформування про наявність податкових пільг, передбачених законодавством та міжнародними договорами України в межах реалізації проектів (програм).

Звітність

Згідно з п. 23 Порядку №153, виконавець, що використовує право на податкові пільги, передбачені законодавством та міжнародними договорами України, щомісяця до 20 числа складає і подає у письмовому й електронному вигляді органу ДФС, в якому перебуває на обліку як платник податків, і в копії Мінекономрозвитку інформаційне підтвердження за формою згідно з додатком 8 до Порядку.

У разі якщо виконавцем є юрособа-нерезидент, що не перебуває на обліку як платник податків, інформаційне підтвердження подається у письмовому й електронному вигляді органу ДФС за адресою акредитації такої особи на території України і в копії Мінекономрозвитку.

Приклад Підприємство А (платник ПДВ) виконує роботи з відновлення соціальної інфраструктури зони АТО. Кошти отримано в межах Рамкової угоди. Державна реєстрація проекту (програми) підтверджується реєстраційною карткою проекту (програми). Для реалізації проекту були імпортовані матеріали на суму 500000 грн, а також оплачені послуги на території України у розмірі 100000 грн.

Підприємство може скористатися пільгою, встановленою п. 197.11 ПКУ. Таке підприємство не сплачує ПДВ для митного оформлення товарів. При роботі з українським постачальником (за умови що закупівля відбувається в межах затвердженого плану) підприємство також може скористатися пільгою. Закупівля товару відбувається за ціною без ПДВ.

Наведемо приклад заповнення податкової накладної, виписаної постачальником на підприємство А на суму 100000 грн (див. зразок).

Зразок

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- МКУ — Митний кодекс України від 13.03.2012 р. №4495-VI.

- Рамкова угода — Рамкова угода між Урядом України і Комісією Європейських співтовариств, ратифікована Законом України від 03.09.2008 р. №360-VI.

- Порядок №153 — Порядок залучення, використання та моніторингу міжнародної технічної допомоги, затверджений постановою КМУ від 15.02.2002 р. №153.

- П(С)БО 15 — Положення (стандарт) бухгалтерського обліку 15 «Дохід», затверджене наказом Мінфіну від 29.11.99 р. №290.

Олександра ОЛЕФІРЕНКО, «Дебет-Кредит»