Прикро, коли вам своєчасно не сплачують коштів за вчасно поставлений товар. У таких випадках бухгалтерам доводиться мати справу із сумнівною та навіть безнадійною заборгованістю. Завдяки ст. 159 ПКУ платник податку на прибуток може за певних умов скоригувати свої доходи від продажу товарів та витрати у сумі їх собівартості за такими боргами. А при звітуванні з податку на прибуток на підставі проведених коригувань потрібно буде сформувати додаток СБ до декларації.

Застосування ст. 159 ПКУ

Відповідно до пп. 159.1.1 ПКУ, платник податку — продавець товарів (робіт, послуг) має право зменшити суму доходу звітного періоду на вартість відвантажених товарів, виконаних робіт, наданих послуг у поточному або попередніх звітних податкових періодах у разі, якщо покупець таких товарів, робіт, послуг затримує без погодження з таким платником податку оплату їх вартості (надання інших видів компенсації їх вартості).

Але таке право виникає, якщо протягом звітного періоду відбувається будь-яка з таких подій:

— платник податку звертається до суду з позовом (заявою) про стягнення заборгованості з покупця або про порушення справи про його банкрутство чи стягнення заставленого ним майна;

— за поданням продавця нотаріус вчиняє виконавчий напис про стягнення заборгованості з покупця або стягнення заставленого майна (крім податкового боргу).

Пам'ятайте, при зменшенні суми доходу слід і зменшити суму витрат цього звітного періоду на собівартість товарів (робіт, послуг), за якими було зменшено дохід.

З іншого боку, платник податку — покупець зобов'язаний зменшити витрати на вартість заборгованості (якщо такі витрати визнавались у минулому), визнану судом чи за виконавчим написом нотаріуса, у податковому періоді, на який припадає день набрання законної сили рішенням суду про визнання (стягнення) такої заборгованості (її частини) або вчинення нотаріусом виконавчого напису (пп. 159.1.2 ПКУ).

Згідно з пп. 159.1.3 ПКУ, повідомлення про зменшення доходу або витрат з посиланням на положення підпунктів 159.1.1 та/або 159.1.2 цього пункту платник податку — продавець та/або покупець надає контролюючому органу разом з декларацією за звітний податковий період та копіями документів, які підтверджують наявність заборгованості (договорами купівлі-продажу, рішеннями суду тощо). Роль такого повідомлення, зрозуміло, виконує додаток СБ до декларації.

У разі якщо суд не задовольняє позов (заяву) продавця або задовольняє його частково чи не приймає позов (заяву) до провадження (розгляду) або задовольняє позов (заяву) покупця про визнання недійсними вимог щодо погашення заборгованості або її частини (крім припинення судом провадження у справі повністю або частково, у зв'язку з погашенням покупцем заборгованості або її частини після подання продавцем позову (заяви), продавець зобов'язаний збільшити:

— дохід відповідного податкового періоду на суму заборгованості (її частини), попередньо віднесеної ним до зменшення доходу;

— витрати відповідного податкового періоду на собівартість (її частину, визначену пропорційно до суми заборгованості, включеної до доходу відповідно до цього підпункту) товарів, робіт, послуг, за якими виникла така заборгованість, попередньо віднесену ним до зменшення витрат.

Додатково на суму додаткового податкового зобовIязання, розрахованого внаслідок збільшення доходів та витрат, потрібно буде ще й нарахувати пеню згідно з останнім абзацом пп. 159.1.2 ПКУ. Докладніше про облік сумнівної та безнадійної заборгованості ви можете прочитати у «ДК» №20/2013.

Заповнення додатка СБ

Новий додаток СБ порівняно з попереднім варіантом конструктивно змінено. Тепер маємо єдину таблицю для внесення коригуючих даних. На думку автора, новий варіант додатка СБ є більш практичним. Як зрозуміло з його форми, додаток СБ формують як продавці, так і покупці, які застосовують у звітному періоді норми ст. 159 ПКУ.

У табличній частині додатка СБ визначено окремі графи, в яких і зазначають номер (графа 1) та дату договору (графа 2), за яким здійснювалося врегулювання сумнівної заборгованості. Також щодо такої заборгованості наводять найменування особи, з якою було укладено цей договір, та код за ЄДРПОУ (або податковий номер) цієї особи (графа 3). Ну і, звісно, слід показати, ким виступає платник податку на прибуток за таким договором — продавцем чи покупцем, про що роблять відповідний напис у графі 4.

Крім того, в додатку СБ показують, на підставі якого положення підпунктів 159.1.1 та 159.1.2 ПКУ або пункту 5 підр. 4 р. XX ПКУ відображається операція з коригування доходів або витрат (графа 5). Слід зазначити і перелік документів, на підставі яких виникло право чи обов'язок відобразити відповідні суми в рядках додатка СБ (графа 6). Ними можуть бути договір, накладні, акти приймання-передачі виконаних робіт/наданих послуг, рішення суду тощо. Як зазначено вище, згідно з пп. 159.1.3 ПКУ, копії таких документів разом з повідомленням платник податку — продавець або покупець має подати контролюючому органу з декларацією з прибутку за звітний податковий період. Якщо декларацію подають в електронному вигляді, то копії таких документів варто надіслати податківцям поштою або надати до органу Міндоходів у строки подання декларації разом із листом довільної форми, у якому пояснити причину надання таких копій.

Далі у табличній частині додатка СБ здійснюються відповідні коригування доходів та/або витрат (графи 7 та 8).

Загальна сума таких коригувань переноситься, відповідно, до рядка 03.11 СБ «Суми врегулювання сумнівної та безнадійної заборгованості (+, -)» додатка IД з подальшим відображенням відповідно в рядку 03 IД «Iнші доходи» загальної частини декларації та/або рядка 06.4.24 СБ «Суми врегулювання сумнівної та безнадійної заборгованості (+, -)» додатка IВ з подальшим відображенням відповідно в рядку 06.4 IВ «Iнші витрати звичайної діяльності та інші операційні витрати» загальної частини декларації.

Загальний підсумок коригувань у додатку СБ показують у рядку «Всього по укладених договорах». Тут показують загальну суму доходів/витрат, яка регулюється згідно ст. 159 ПКУ, а також у рядках П, П1 та П2, в яких наводиться нарахована сума пені.

Тепер кілька слів про рядок П «Пеня, нарахована на виконання вимог підпункту 159.1.2 пункту 159.1 статті 159 розділу III Податкового кодексу України або пункту 5 підрозділу 4 розділу XX Податкового кодексу України за звітний (податковий) період» (графа 9). Цей рядок слід заповнювати в тому випадку, якщо платник податку на прибуток — продавець на підставі ст. 159 ПКУ зменшив суму доходу, подавши позов до суду щодо утримання боргу з покупця, але після цього суд:

— не задовольняє позов (заяву) продавця або задовольняє його частково;

— не приймає позов (заяву) до провадження (розгляду);

— задовольняє позов (заяву) покупця про визнання недійсними вимог щодо погашення заборгованості або її частини (крім припинення судом провадження у справі повністю або частково, у зв'язку з погашенням покупцем заборгованості або її частини після подання продавцем позову (заяви).

У такому випадку суму скоригованого доходу і витрат слід відновити. I нарахувати пеню. Пеня нараховується з розрахунку 120% річної облікової ставки НБУ, що діяла на день виникнення додаткового податкового зобов'язання (тобто день, коли сталася одна з подій, наведених вище).

Пеню розраховується за строк із першого дня податкового періоду, що настає за періодом, протягом якого відбулося зменшення доходу та витрат згідно з підпунктом 159.1.1 ПКУ, до останнього дня податкового періоду, на який припадає збільшення доходу та витрат, та сплачується незалежно від значення податкового зобов'язання платника податку за відповідний звітний період. Зауважимо, що пеню не нараховують на заборгованість (її частину), списану або розстрочену внаслідок укладення мирової угоди відповідно до законодавства з питань банкрутства, починаючи з дати укладення такої мирової угоди.

У рядку П (графа 9) відображається сума пені, нарахованої за весь звітний податковий період. Не слід забувати і про рядки П 1 (графа 10) та П 2 (графа 11) додатка СБ. Їх призначення — показати суму пені, яка припадає на попередній звітний (податковий) період поточного року та останній календарний квартал звітного (податкового) періоду (рядок П - рядок П 1). Тут варто врахувати, що звітним періодом на сьогодні для більшості платників податку є рік. А отже, в такому випадку значення рядка П та П 2 будуть однаковими.

Де саме в декларації з прибутку слід відобразити суму такої пені (нарахованої згідно з пп. 159.1.2 ПКУ)? Спеціальних рядків, в яких можна б було показати таку пеню згідно з пп. 159.1.2 ПКУ, у декларації з прибутку просто не передбачено. Тож єдиним місцем відображення пені буде додаток СБ, а саме рядок П (та/або П1 і П2).

Нараховану пеню сплачують разом із податком на прибуток за звітний період або самостійно — якщо за результатами звітного періоду платник податку не сплачує податку на прибуток в бюджет. Тобто пеня в цьому разі не є частиною суми податку на прибуток за звітний податковий період, а є самостійним податковим зобов'язанням!

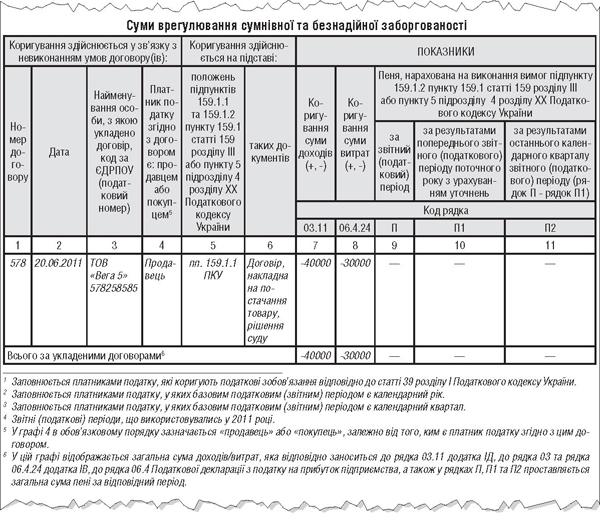

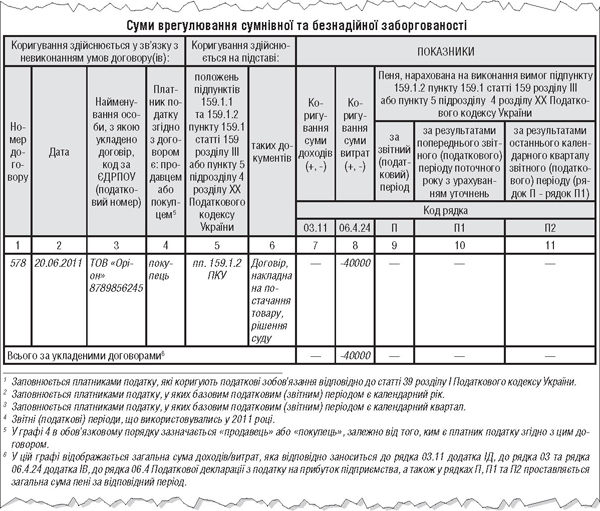

Приклад ТОВ «Оріон» та ТОВ «Вега 5» згідно з п. 57.1 ПКУ подають річну декларацію з прибутку за 2013 рік.

20.06.2011 р. ТОВ «Оріон» реалізувало ТОВ «Вега 5» товар на загальну вартість 48000 грн (у т. ч. ПДВ — 8000 грн) собівартістю 30000 грн. За умовами договору оплатити товар ТОВ «Вега 5» мало протягом 30 календарних днів. Оплату вчасно не було проведено. Мало того, минуло вже понад 2 роки з дати постачання товару. У зв'язку з цим ТОВ «Оріон» 05.11.2013 р. подало позов до суду на ТОВ «Вега 5» з вимогою сплатити поставлений товар. Суд 24.12.2013 р. прийняв рішення на користь продавця та зобов'язав ТОВ «Вега 5» погасити борг за товар повністю.

Виходячи з норм ст. 159 ПКУ, щоб скористатися правом на коригування доходів та витрат, підприємству ТОВ «Оріон» слід подати у складі декларації за 2013 рік додаток СБ (а також надати в орган Міндоходів копії підтвердних документів).

Додаток СБ про коригування витрат на придбання товарів необхідно буде скласти і ТОВ «Вега 5» у складі декларації за 2013 рік.

Для наочності наведемо зразки заповнення додатка СБ у продавця (див. зразок 1) та покупця (див. зразок 2).

Зразок 1

Врегулювання сумнівної та безнадійної заборгованості підприємством ТОВ «Оріон»

Зразок 2

Врегулювання сумнівної та безнадійної заборгованості підприємством ТОВ «Вега 5»

Погашення сумнівної та безнадійної заборгованості

Питання відображення врегулювання сумнівної і безнадійної заборгованості в додатку СБ ми з'ясували. Та в уважних бухгалтерів виникне запитання: як, власне, відображати в декларації з прибутку погашення заборгованості покупцем після раніше проведеного коригування доходів/витрат?

Згідно з пп. 159.1.5 ПКУ, продавець, який зменшив суму доходу звітного періоду на вартість відвантажених товарів, виконаних робіт, наданих послуг, відповідно до пп. 159.1.1 ПКУ, збільшує доходи на суму заборгованості (її частини) за такі товари, роботи, послуги, погашену покупцем, та збільшує витрати на собівартість (її частину, визначену пропорційно до суми погашеної заборгованості) цих товарів, робіт, послуг за наслідками податкового періоду, на який припадає таке погашення.

Якщо в наступних податкових періодах покупець погашає суму визнаної заборгованості або її частину (самостійно або за процедурою примусового стягнення), такий покупець збільшує (відновлює) витрати на суму такої заборгованості (її частини) за наслідками податкового періоду, на який припадає таке погашення.

Зазначимо, що виходячи з пп. 159.1.6 ПКУ, заборгованість, попередньо віднесена на зменшення доходу згідно з пп. 159.1.1 ПКУ або відшкодована за рахунок страхового резерву згідно з п. 159.3 ПКУ, яка визнається безнадійною внаслідок недостатності активів покупця, визнаного банкрутом, або внаслідок її списання за умовами мирової угоди, укладеної відповідно до законодавства з питань банкрутства, не змінює податкових зобов'язань як покупця, так і продавця у зв'язку з таким визнанням.

Згідно з пп. 159.5.1 ПКУ, у разі якщо дебітор повністю або частково погашає безнадійну заборгованість, попередньо віднесену кредитором на зменшення доходів, кредитор збільшує дохід на суму компенсації, отриманої від дебітора, у податковий період, протягом якого відбулося повернення зазначеної заборгованості або її частини.

У складі яких доходів та витрат відображати зазначені суми?

На думку автора, у продавця суму погашеного покупцем сумнівного боргу слід показати у складі інших доходів (рядок 03.30 додатка IД), а собівартість таких реалізованих товарів, робіт, послуг (у разі якщо було погашено сумнівну, а не безнадійну заборгованість) — у складі інших витрат (рядок 06.4.43 додатку IВ). Покупець при погашенні такої сумнівної заборгованості відновить раніше зменшені витрати, понесені у зв'язку з придбанням таких товарів, робіт, послуг у складі інших витрат (рядок 06.4.43 додатка IВ).

Та є й інша позиція. Оскільки доходи та витрати у продавця, а також витрати у покупця виникають на основі дії спеціальної ст. 159 ПКУ, то у цьому випадку сторони повинні відповідно заповнити за такою операцією ще один додаток СБ (відповідно, із заповненням рядків 06.4.24 додатка IВ та 03.11 додатка IД). Хоча тут потрібно заповнювати все навпаки, відповідно з додатними значеннями. Таку думку висловлювали колись і податківці в ЄБПЗ. Тож платники податку на прибуток можуть самостійно обрати той чи інший варіант відображення в декларації та додатках до неї погашення сумнівної заборгованості.

А от погашення безнадійної заборгованості, згідно з пп. 14.1.257 ПКУ, є складовою суми безповоротної фінансової допомоги. А отже, має відображатися продавцем у рядку 03.10 додатка IД.

Який би варіант відображення такого погашення боргу в декларації з податку на прибуток продавець і покупець не обрали, очевидним є одне. Сума такого погашення і доходи/витрати, які воно спричиняє, розглядаються як інші доходи й інші витрати, незалежно від того, як використовувалися придбані товари, роботи, послуги покупцем, і від того, що спочатку продавець відображав реалізацію товарів, робіт, послуг, звісно, не в розрізі інших доходів та витрат (за винятком реалізації необоротних активів).

Василь РОРАТ, «Дебет-Кредит»