У «ДК» №28/2013 ми розглянули основні правила виправлення помилок у декларації з ПДВ на основі практичних ситуацій. Сьогодні продовжимо розглядати цю тему і звернемо увагу на випадок заниження ПК з ПДВ, що надалі вплинуло на показники декларації з ПДВ.

Ситуація. У декларації з ПДВ1 за березень 2013 р. платник ПДВ не відобразив ПК з ПДВ на суму 10000 грн. За підсумками декларації було визначено суму податку до сплати до бюджету за цей податковий період — 1000 грн, яку і було сплачено. У декларації за квітень 2013 р. було занижено ПЗ на суму 1000 грн, а також визначено суму ПДВ до сплати у розмірі 3000 грн. Як провести виправлення? Чи можна оформити один УР? Чи обов'язково сплачувати до бюджету 1000 грн недоплати ПЗ з ПДВ за квітень разом зі штрафними санкціями, якщо після виправлення помилки за березень у платника ПДВ мало б виникнути від'ємне значення у рядку 21 декларації з ПДВ за квітень?

Як зазначено у ст. 50 ПКУ, якщо платник ПДВ самостійно виявив помилку у декларації з ПДВ, яку було подано у минулих звітних періодах, він зобов'язаний виправити таку помилку (з урахуванням строків давності, визначених ст. 102 ПКУ2). Помилка виправляється через уточнюючий розрахунок (далі — УР) за формою, чинною на час його подання. При цьому, виходячи зі ст. 50 ПКУ та п. 1 розд. IV Порядку №14923, УР необхідно подавати навіть у тих випадках, коли помилка, допущена у минулих податкових періодах, не призвела до заниження ПЗ з ПДВ та, відповідно, недоплати до бюджету. В одному УР виправляють помилки лише за один податковий період. Виправити помилки двох і більше періодів через один УР неможливо.

1 Форму декларації затверджено наказом Мінфіну від 25.11.2011 р. №1492.

2 1095 днів від граничного строку подання декларації.

3 Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 25.11.2011 р. №1492.

Для виправлення помилки платник ПДВ може подати УР як самостійний документ (окремо від декларації з ПДВ), і в цьому разі штраф становитиме 3% від суми недоплати, або ж подати його як додаток разом із поточною декларацією з ПДВ. Тоді штрафна санкція буде 5% (докладніше див. у «ДК» №28/2013). Суму недоплати ПДВ до бюджету показують у рядку 25.1, графа 6 УР.

Якщо за результатами виправлення платникові ПДВ не доводиться нараховувати суму недоплати ПДВ до бюджету (збільшення у рядку 25.1, графа 6 УР) (за умовою запитання, помилка у березні полягає у заниженні ПК з ПДВ), то, відповідно, сплачувати штраф згідно з нормами ст. 50 ПКУ у розмірі 3% або 5% від суми недоплати ПЗ з ПДВ не потрібно, адже такої недоплати просто не виникає! I, звісно, у цій ситуації не нараховується і пеня на суму податкового боргу, адже його просто немає (ст. 129 ПКУ).

Пам'ятайте, що під час проведення документальних планових та позапланових виїзних перевірок платник ПДВ не має права подати УР до раніше поданих декларацій з ПДВ за будь-який період, що перевіряється (п. 50.2 ПКУ). Навіть попри те, що виправлення помилки не призводить до нарахування ПЗ з ПДВ, адже жодних винятків з цього правила у ПКУ немає. Подати УР можна у проміжку між отриманням скерування на перевірку та початком самої перевірки.

Тепер про виправлення помилки.

У ситуації, що розглядається, потрібно подати два окремі УР за періоди, в яких допущено помилки: окремо за березень і окремо за квітень 2013 р.

Перший УР слід подати для виправлення помилки у декларації за березень 2013 р. Адже саме у цьому періоді було занижено ПК з ПДВ, що, своєю чергою, помилково призвело до виникнення ПЗ з ПДВ до сплати до бюджету на суму 1000 грн.

Про сам порядок заповнення заголовної частини УР (шапки) під час подання УР як окремого документа чи разом із поточною декларацією з ПДВ ми вже докладно писали у «ДК» №28/2013.

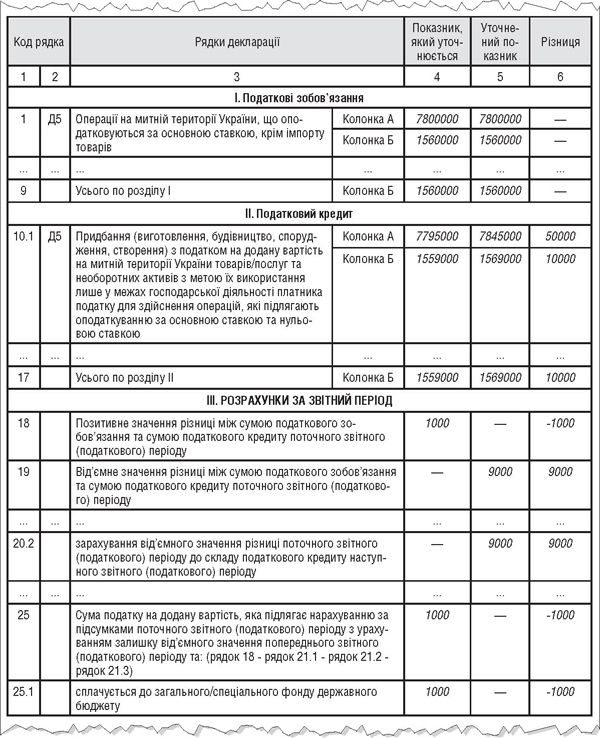

Тепер спинимося на заповненні лише УР (основної частини), ґрунтуючись на наведеній у запитанні ситуації, — див. зразок 1. Зверніть увагу: відображення даних в УР буде однаковим незалежно від того, як його подають, — як самостійний документ чи як додаток до поточної декларації з ПДВ.

Зразок 1

За результатами виправлення через УР виникла переплата, яку можна буде використати для погашення ПЗ з ПДВ до сплати до бюджету у наступних звітних періодах.

У разі виправлення помилок у рядках раніше поданої декларації, до яких мають долучатися додатки, до УР подаємо відповідні додатки, що містять інформацію щодо уточнених показників (п. 8 розд. VI Порядку №1492). Про оформлення додатків до УР читайте у «ДК» №28/2013. У наведеній вище ситуації виправлення слід зробити й у додатку 5, внісши туди відсутній помилковий запис — невраховану суму ПК з ПДВ. Відповідно у розділі II додатка Д5 проведемо виправлення на суму уточнення з відповідним знаком («+» чи «-») (див. роз'яснення ЄБПЗ у підкатегорії 101.23). У додатку зазначимо лише помилковий запис. А саме: у колонці 2 — IПН продавця; у колонці 3 — період виписування ПН, інших документів, що дають право на ПК; у колонці 4 — обсяг постачання у сумі 50000 грн, а у колонці 5 — суму ПДВ 10000 грн.

Далі, виходячи з даних у запитанні, у декларації з ПДВ за наступний звітний період (квітень 2013 р.) узгоджена сума ПЗ становила 3000 грн. Мало того, платник занизив ПЗ з ПДВ (не нарахував ПЗ щодо постачання) на суму 1000 грн. Тож виникає запитання: чи будуть у цьому випадку санкції (штраф та пеня)? Чи дозволяє виправлене значення декларації за березень 2013 р. використати від'ємне значення цього періоду на зменшення ПЗ з ПДВ до сплати у декларації з ПДВ за квітень 2013 р.?

Нагадаємо п. 4 розд. VI Порядку №1492, де передбачено, що у разі виправлення значення рядка 24 «Залишок від'ємного значення, який після бюджетного відшкодування включається до складу податкового кредиту наступного податкового періоду (рядок 22 — рядок 23)»1 декларації з ПДВ, яке у майбутніх звітних періодах не вплинуло на значення рядків 25 чи 23 (23.1 чи 23.2), УР подається за один звітний період, в якому вносяться відповідні зміни. Значення графи 6 рядка 24 УР (як збільшення, так і зменшення) враховується під час визначення значень рядків 21.2 та відповідно 24 декларації за звітний період, у якому подано такий УР. Формою декларації, у т. ч. й оновленою, передбачено, що показники рядка 24 за попередній період (як його збільшення, так і зменшення) відображаються у рядку 21.2 поточної декларації.

А ось відповідно до п. 5 розд. VI Порядку №1492, у разі виправлення значення рядка 24 декларації, показник якого у майбутніх звітних періодах впливав на значення рядка 25 чи 23, УР подаємо за кожен звітний період, у якому значення рядка 24 декларації впливало на значення рядка 25 чи 23. Тож і за наступні податкові періоди слід подати УР, аж до повного виправлення помилки. Тут пам'ятайте, що до поточної декларації з ПДВ можна подати лише один УР.

Та ось більшу чіткість в нашу ситуацію вносить п. 6 розд. VI Порядку №1492. Ним встановлено: якщо виправляється рядок 20.2 «Зарахування від'ємного значення різниці поточного звітного (податкового) періоду до складу податкового кредиту наступного звітного (податкового) періоду (рядок 19 — рядок 20.1)»2 декларації, значення із графи 6 УР такого рядка враховується при визначенні значення рядка 21.1 декларації за звітний період, у якому подано УР. Фактично це означає, що платник ПДВ, який помилково не включив суми податкового кредиту до своєї декларації в минулих періодах (що призвело б у нашому випадку до формування від'ємного значення в декларації за березень 2013 року) та не зміг скористатися ним у звітних періодах, що настали після допущення помилки, не зможе цього зробити і через подання УР. Такі суми почнуть зменшувати розрахунки з бюджетом лише починаючи з поточної декларації.

1 Значення цього рядка переноситься до рядка 21.2 декларації наступного звітного (податкового) періоду.

2 Значення цього рядка переноситься до рядка 21.1 декларації наступного звітного (податкового) періоду.

Виходячи з норми п. 6 розд. VI Порядку №1492, при виправленні показників за квітень 2013 р. ми повинні лише збільшити ПЗ з ПДВ. А от скористатися від'ємним значенням (після виправлення) із попереднього звітного періоду — березня 2013 р. із рядка 20.2 у квітні 2013 р. платнику ПДВ у цьому випадку не вдасться.

Тож за підсумками виправлення помилки за квітень 2013 р. слід донарахувати ПЗ з ПДВ на суму 1000 грн, сплатити штраф згідно зі ст. 50 ПКУ та відповідно нарахувати пеню за ст. 120 ПКУ (докладніше про нарахування штрафу та пені читайте у «ДК» №28/2013).

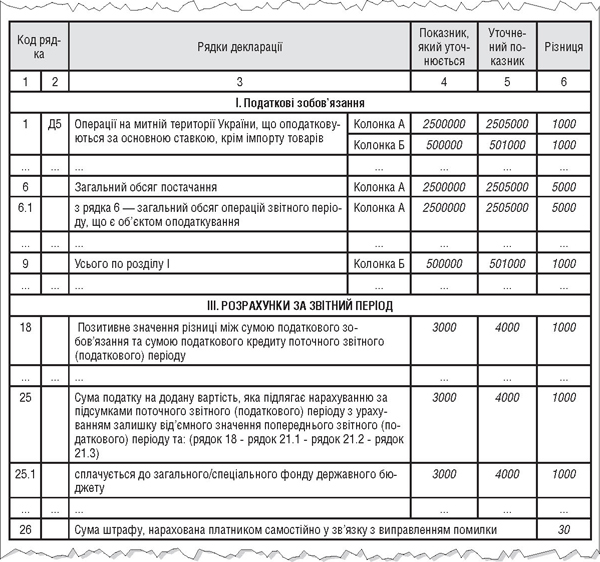

Для наочності наведено приклад заповнення УР — див. зразок 2. Правила його заповнення такі самі, як і в попередньому випадку. Розглянемо варіант, коли УР подається як самостійний документ з відповідним нарахуванням штрафу у розмірі 3% від суми заниження ПЗ з ПДВ до сплати (30 грн).

У цій ситуації до УР подаємо додаток Д5 з відповідними виправленнями.

Зразок 2

До речі, на думку автора, норми п. 6 розд. VI Порядку №1492 суперечать алгоритму заповнення декларації з ПДВ та власне самій вимозі ст. 50 ПКУ. Адже за логікою речей платник ПДВ після виправлення помилки та виникнення показника в рядку 20.2 повинен був перенести цей показник до рядка 21.1 вже у наступний період, а не у період проведення виправлення. Крім того, за згаданою вже ст. 50 ПКУ платник ПДВ повинен виправляти помилки у всіх періодах, в яких їх виявлено. А власне за результатами виправлення показників із декларації за березень 2013 р. слід провести виправлення у декларації за квітень 2013 р., адже там є, зокрема, рядок 21.1 з помилкою, яка вплинула і на інші рядки.

Та, на жаль, є п. 6 розд. VI Порядку №1492, який фіскально роз'яснює, як слід виправляти помилки з рядка 20.2.

Василь РОРАТ, «Дебет-Кредит»