У зв'язку з інвентаризацією розрахунків між контрагентами за деякими актами звірянь не сходяться сальдо, причому подеколи навіть на початок року (за старими заборгованостями). Встановлено, що причина розбіжностей пов'язана з неправильним відображенням саме у нашому обліку. Як правильно провести коригування розрахунків, через які рахунки це зробити?

Заборгованість із дебіторами та кредиторами інвентаризується складанням актів звіряння розрахунків1. Виявлення розбіжностей із контрагентами — далеко не приємний випадок, але не смертельний. Для початку нагадаємо, що при надходженні акта звіряння від контрагента треба проаналізувати рахунки, призначені для відображення обліку розрахунків із таким контрагентом. Це можуть бути (залежно від стосунків із контрагентами):

1) рахунки обліку розрахунків із покупцями та замовниками за відвантажену продукцію, товари, виконані роботи і послуги (рахунок 36);

2) рахунки обліку розрахунків за поточною дебіторською заборгованістю з різними дебіторами (рахунок 37, у т. ч. і за авансами виданими, які обліковуються на субрахунку 371);

3) рахунки обліку розрахунків із постачальниками та підрядниками за одержані товарно-матеріальні цінності, виконані роботи і надані послуги (рахунок 63);

4) рахунки обліку розрахунків за іншими операціями (рахунок 68, у т. ч. і за авансами одержаними, які обліковуються на субрахунку 681).

У разі виявлення розбіжностей між відображенням заборгованостей (зобов'язань) у контрагента та у підприємства і, звичайно, коли є всі підстави вважати, що сума заборгованості (зобов'язання), наведена контрагентом в акті звіряння розрахунків, є правильною (тобто на підприємстві було допущено з тих чи інших причин помилку), бухгалтер підприємства повинен підтвердити розрахунки, зазначені в акті контрагента. Водночас у бухгалтерському обліку свого підприємства він має привести розрахунки з цим контрагентом у відповідність до тих, що підтверджені актом звіряння розрахунків.

Оскільки заборгованості можуть бути кредиторськими або дебіторськими і стосуватися різних періодів (поточного року чи минулих періодів), то і виправлення помилки (приведення розрахунків у відповідність) у бухгалтерському обліку залежить від періоду її виявлення. При виявленні помилки у поточному році і за умови, що вона пов'язана з операціями, які виникли у цьому самому році, виправлення відбувається способом «сторно». Якщо ж помилки припустилися у попередніх роках, то виправляють її шляхом коригування сальдо нерозподіленого прибутку на початок звітного року, якщо така помилка впливає на величину нерозподіленого прибутку (непокритого збитку) (п. 4 П(С)БО 6 «Виправлення помилок і зміни у фінансових звітах»). Аналогічну методику виправлення помилки передбачено і п. 9 Методичних рекомендацій по застосуванню регістрів бухгалтерського обліку2.

1 Докладніше про інвентаризацію розрахунків із дебіторами та кредиторами див. у «ДК» №47/2012.

2 Затверджені наказом Мінфіну від 29.12.2000 р. №356.

Виправлення способом «сторно»

Цей спосіб передбачає складання бухгалтерської довідки, до якої помилка (сума, кореспонденція рахунків) заноситься червоним чорнилом, пастою кулькових ручок тощо або зі знаком «мінус», а правильний запис (сума, кореспонденція рахунків) заноситься чорнилом, пастою кулькових ручок тощо темного кольору. Внесенням цих даних до облікового регістру у місяці, в якому виявлено помилку, ліквідується неправильний запис та відображається правильна сума і кореспонденція рахунків бухгалтерського обліку. Довідка має наводити причину помилки, посилання на документи та облікові регістри, в яких допущено помилку, і підписується працівником, який склав довідку, та після її перевірки — головним бухгалтером.

Пункт 4.3 Положення №88

А якщо розбіжність у розрахунках із контрагентами виявлено у поточному році, але самі розрахунки в обліку виникли ще у попередніх роках? Така помилка (а фактично це є помилкою у тому разі, коли сума заборгованості (зобов'язання) з контрагентом, відображена в обліку підприємства, не підтверджується наявними первинними документами) може як впливати на величину нерозподіленого прибутку (непокритого збитку), так і не впливати. Якщо такі «давні» розрахунки можна віднести до, так би мовити, товарних (за ними придбавалися або відвантажувалися товари (роботи/послуги), тобто як наслідок неправильного відображення розрахунків могли бути завищені/занижені рахунки доходів/витрат і відповідно фінансовий результат міг сформуватися неправильно, то сальдо нерозподіленого прибутку (непокритого збитку) на початок звітного року коригувати треба. Причому не потрібно робити «сторно» неправильного проведення і відображати правильне проведення з використанням рахунка 44 — достатньо просто через рахунок 44 привести рахунок обліку зобов'язань у відповідність до даних контрагента. Якщо ж у відповідність будуть приводитися розрахунки за виданими чи одержаними авансами, які виникли ще до 1 січня того року, в якому відбувається таке виправлення, які не впливають на збільшення доходів/витрат у бухгалтерському обліку, то коригувати сальдо нерозподіленого прибутку (непокритого збитку) на початок звітного року не треба. У цьому разі не обійтися без операції «сторно» неправильного проведення і здійснення правильного проведення.

Але, звичайно, будь-які розбіжності, а особливо способи їх коригування та приведення у відповідність, треба аналізувати у кожному конкретному випадку окремо.

У разі виправлення розбіжностей у розрахунках із контрагентами (за умови що самі розрахунки виникли у поточному році), коригування має відбуватися за аналогічним принципом. Якщо коригуються розрахунки, за якими придбавалися або відвантажувалися товари (роботи/послуги), то коригування проводимо способом «сторно», передбаченим п. 4.3 Положення №881, на всіх етапах прибуткування/відвантаження товарів (робіт/послуг). Якщо ж коригуються розрахунки обліку виданих чи одержаних авансів, то коригування відбуватиметься виключно сторнуванням неправильного проведення, яке спричинило неправильне відображення розрахунків, та правильним проведенням, яке приведе розрахунки з контрагентом у відповідність.

1 Положення про документальне забезпечення записів у бухгалтерському обліку, затверджене наказом Мінфіну від 24.05.95 р. №88.

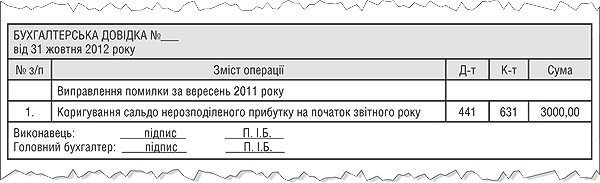

Приклад 1 Підприємство «А» отримало акт звіряння розрахунків від контрагента «Б», неплатника ПДВ, щодо підтвердження заборгованості за отримані підприємством та не сплачені послуги за даними акта від 25.09.2011 р. у сумі 15000 грн без ПДВ. У підприємства «А» ця заборгованість обліковується на кредиті субрахунка 631, але у сумі 18000 грн без ПДВ. При аналізі первинних документів за минулий рік підтвердилася заборгованість у сумі 15000 грн. Тобто бухгалтер підприємства «А» при відображенні даних акта отриманих послуг в обліку припустився механічної помилки, яка призвела до завищення витрат минулого року у бухгалтерському обліку — адже як наслідок на витрати було списано 18000 грн замість отриманих за фактом у сумі 15000 грн. У податковому обліку ця операція участі не брала. Бухгалтер підтвердив розрахунки, наведені контрагентом «Б» в акті звіряння розрахунків, і склав бухгалтерську довідку від 31.10.2012 р., якою привів розрахунки з контрагентом «Б» у відповідність до акта звіряння (див. зразок 1). Оскільки помилка призвела до неправильного формування фінансового результату в минулому році, то сальдо нерозподіленого прибутку (непокритого збитку) на початок звітного року підлягає коригуванню на різницю між даними контрагента та даними в обліку підприємства «А», тобто у нашому випадку 3000,00 грн.

Зразок 1

У разі якщо підтвердження розрахунків стосується поточного року, то за умовами, аналогічними прикладу 1, але якби акт отриманих послуг був датований поточним роком, треба було би коригувати не сальдо нерозподіленого прибутку (непокритого збитку) на початок звітного року, а рахунок обліку витрат, на який свого часу була списана більша сума. Тобто проведення із завищеною сумою треба було б сторнувати, а написати проведення з правильною сумою. Фактично у бухгалтерській довідці треба навести проведення Д-т 92 (чи інший рахунок обліку витрат) К-т 631 на суму 18 тис. грн способом «сторно» та правильне проведення Д-т 92 (чи інший рахунок обліку витрат) К-т 631 на суму 15 тис. грн. Тим самим розрахунки з контрагентом будуть приведені у відповідність.

Приклад 2 Підприємство «А» відвантажило у 2010 році товар контрагенту «Б» на суму 24000 грн. (у т. ч. ПДВ) 30.10.2012 р. підприємство «А» отримало від покупця акт звіряння розрахунків, але сума заборгованості була на 6000 грн менша, тобто 18000 грн. Після аналізу первинних документів за минулі роки та за поточний рік з'ясувалося, що у серпні 2012 р. оплату по банку у сумі 6000 тис. грн було помилково проведено не щодо контрагента «Б», який сплатив борг, а щодо контрагента «К». У нового контрагента сплачена сума відображалася як отримана передоплата (в обліку отримані аванси не виділяються). Дії бухгалтера підприємства «А» — скласти бухдовідку (див. зразок 2), де привести розрахунки у відповідність. Ця помилка призвела до помилки у податковому обліку, бо щодо нового контрагента було виписано ПН, і тим самим підприємство «А» завищило собі ПЗ з ПДВ.

Зразок 2

Тому у податковому обліку підприємство «А» має виписати розрахунок коригування кількісних і вартісних показників до податкової накладної (далі — розрахунок коригування) за формою згідно з додатком 2 до податкової накладної. Тим самим буде скориговане зайво нараховане ПЗ з ПДВ у підприємства «А». Відобразити такий розрахунок коригування в декларації з ПДВ треба у рядку 8.1, при цьому не забути разом з декларацією з ПДВ подати і додаток 1 до декларації.

Галина БЕДНАРЧУК, «Дебет-Кредит»