З 12.08.2012 р. до ПКУ було внесено спеціальний розділ XVIII-2 про податкову міліцію. А вже з 20.11.2012 р. набирає чинності новий Кримінальний процесуальний кодекс. У зв'язку з цим постає запитання: наскільки зміняться повноваження податкової міліції щодо призначення інвентаризації та вимоги щодо її проведення? Спробуємо відповісти.

Податкова міліція: повноваження за законом

З прийняттям ПКУ всі сподівалися насамперед заповнення прогалин у чинному законодавстві, зокрема щодо тематики цієї статті — порядку проведення інвентаризації на вимогу правоохоронних органів.

Натомість усе стало ще заплутанішим...

За приписами п. 351.1 розділу XVIII-2 ПКУ посадовим особам податкової міліції для виконання покладених на них обов'язків надаються права, передбачені:

1) пп. 20.1.2, 20.1.4, 20.1.30 ПКУ;

2) п. 1 — 4, абзацами другим, третім п. 5, п. 6 — 12, 14, пп. «а» і «б» п. 15 (з урахуванням положень цього Кодексу), п. 16 з дотриманням правил проведення податкових перевірок, установлених цим Кодексом, п. 17, 19, 23, 24, 25, 27, 28, 30 ст. 11, ст. 12 — 15-1 Закону про міліцію1.

1 Закон України від 20.12.90 р. №565-XII «Про міліцію».

На податкову міліцію поширюються вимоги, встановлені статтями 3 і 5 Закону про міліцію.

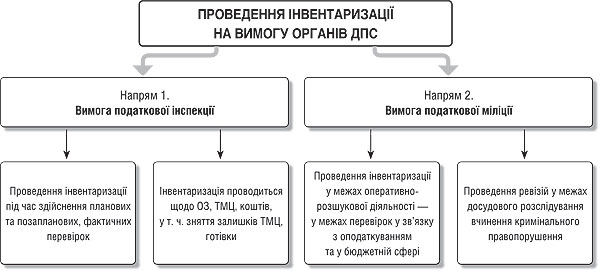

Так, відповідно до пункту 24 статті 11 Закону про міліцію, для виконання покладених на неї обов'язків посадовим особам органів міліції надається право вимагати проведення інвентаризацій та ревізій відповідних сфер фінансово-господарської діяльності. Це право поширюється і на податкову міліцію (п. 24 ч. 1 ст. 11 Закону про міліцію, п. 351.1 ПКУ) — див. схему (ст. 25, 40 КПКУ).

Схема

Проведення інвентаризації на вимогу органів ДПС

Але реалізація цього права органами податкової міліції зовсім не така, як органами ДПС (податковими інспекціями).

Так, відповідно до пп. 20.1.5 ПКУ, органи ДПС (податкові інспекції) можуть вимагати проведення інвентаризації під час перевірок платників податків. Очевидно, йдеться про будь-який вид перевірок (фактичні, планові чи позапланові, виїзні чи невиїзні тощо).

Щодо податкової міліції, то вона хоча й входить до складу органів ДПС та здійснює контроль за додержанням податкового законодавства, все ж таки виконує оперативно-розшукову, кримінально-процесуальну та охоронну функцію (п. 348.1 ПКУ).

А вже з 20.11.2012 р. податкова міліція (пп. 350.1.1, 350.1.2 ПКУ) відповідно до покладених на неї завдань, зокрема:

— приймає та реєструє заяви, повідомлення й іншу інформацію про кримінальні та інші правопорушення, віднесені законом до компетенції податкової міліції, здійснює в установленому порядку їх перевірку та приймає щодо них передбачені законом рішення;

— проводить відповідно до закону оперативно-розшукову діяльність, а також досудове розслідування у межах наданої законом компетенції, вживає заходів щодо відшкодування завданих державі збитків.

Iнвентаризація у межах оперативно-розшукової або кримінальної справи

Усі державні органи мають діяти у межах повноважень, передбачених законом. I щодо міліції такі повноваження обмежені оперативно-розшуковими діями чи відкритою кримінальною справою.

Принаймні ми так вважали (і мали рацію) до 12.08.2012 р. — до того як відповідний розділ про податкову міліцію не було внесено до ПКУ.

Чи змінилася ситуація на сьогодні? Порівняймо норми ПКУ з нормами законів про повноваження міліції.

Права податкової міліції

Завданням податкової міліції, зокрема, є запобігання кримінальним та іншим правопорушенням у сфері оподаткування та бюджетній сфері, їх розкриття, розслідування та провадження у справах про адміністративні правопорушення. Знову ж таки звертаємо увагу, що цими повноваженнями податкова міліція наділяється з дати набрання чинності новим КПК1 (тобто з 20.11.2012 р.).

По суті, як і раніше, дії податкової міліції (незважаючи на те, що вона є у складі органів ДПС) мають обмежуватися кримінально-процесуальним законодавством. Проте попередній КПК2 врегульовує ці питання дещо інакше, ніж новий Кодекс, за яким ми вже починаємо працювати.

1 Кримінальний процесуальний кодекс України від 13.04.2012 р. №4651-VI.

2 Кримінально-процесуальний кодекс України від 28.12.60 р.

Отже, податковій міліції залишили права, встановлені для міліції — п. 24 ч. 1 ст. 11 Закону про міліцію.

Тож проведення інвентаризацій та ревізій відповідних сфер фінансово-господарської діяльності органи міліції можуть вимагати лише за наявності даних про порушення законодавства, що регулює фінансову, господарську й іншу підприємницьку діяльність, які тягнуть за собою кримінальну відповідальність (п. 24 ч.1 ст. 11 Закону про міліцію).

Органам міліції (у т. ч. й податковій міліції), як це також зазначено у наведеній вище нормі, надано право за рішенням суду в присутності понятих та керівників підприємств, щодо яких проводиться перевірка, затребувати і вилучати оригінали документів, що свідчать про правопорушення, зразки сировини та продукції.

До ухвалення такого рішення суду — у присутності понятих та керівників підприємств, щодо яких проводиться перевірка, вивчати документи, що свідчать про правопорушення, за рахунок відповідного органу міліції робити з них копії із залишенням особам, щодо яких проводиться перевірка, опису документів, з яких виготовлено копії, опечатувати каси, склади та архіви терміном не більше 24 годин з моменту такого опечатування, зазначеного у протоколі.

Направлення на перевірку

Як відомо, перевірка здійснюється на підставі направлення, проте і досі форми такого направлення не затверджено жодним нормативним документом.

Про наявність певного документа, яке МВС називає направленням, згадується у листі МВС від 16.07.2010 р. №12/1-1401 — форма направлення на перевірку госпсуб'єкта затверджена наказом МВС України від 11.11.2006 р. №1110. Проте такий наказ досі не опубліковано, не затверджено у Мін'юсті. Тож він не є нормативним документом і не впливає на права й обов'язки госпсуб'єктів.

Причому спеціально для податкової міліції такого документа, як направлення (за аналогією — для податкової інспекції), не затверджено.

Заборона участі податкової міліції у перевірках

Права податкової міліції, як зазначено у п. 351.1 ПКУ, слід читати крізь призму загальних положень ПКУ щодо проведення перевірок органами ДПС, а саме:

1) органи податкової міліції не можуть брати безпосередньої участі у проведенні перевірок, що здійснюються контролюючими органами, та проводити перевірки госпсуб'єктів з питань оподаткування (п. 61.3 ПКУ);

2) працівникам податкової міліції забороняється брати участь у проведенні планових та позапланових виїзних перевірок платників податків, що проводяться органами ДПС, якщо такі перевірки не пов'язані з веденням оперативно-розшукових справ або розслідуванням кримінальних справ, порушених стосовно таких платників податків (посадових осіб платників податків), що перебувають у їхньому провадженні.

Перевірки платників податків податковою міліцією проводяться у межах повноважень, визначених законом, та у порядку, передбаченому Законом про ОРД1, Кримінальним процесуальним кодексом України та іншими законами України (п. 78.3 ПКУ).

1 Закон України від 18.02.92 р. №2135-XII «Про оперативно-розшукову діяльність».

З огляду на наведене можемо окреслити, з урахуванням встановлених заборон, права податкової міліції щодо проведення перевірок:

По-перше, згідно з п. 351.1 ПКУ, перелік прав під час проведення перевірки наведено у пп. 20.1.2. Ці права обмежуються завданням податкової міліції — запобігати кримінальним та іншим порушенням у сфері оподаткування та бюджетній сфері.

По-друге, є один вид перевірок, на який, на перший погляд, не поширюється заборона, встановлена п. 78.3, а саме фактичні перевірки. Принаймні такий висновок напрошується з аналізу приписів п. 78.3 та 61.3 ПКУ. I хоча тлумачення цих норм права судами наразі немає, все ж таки у першу чергу зважатимемо на загальну заборону участі податкової міліції у всіх видах перевірок, що провадяться контролюючими органами (визначені такими ст. 41 ПКУ).

По-третє, питання щодо проведення перевірок може порушуватися лише у межах оперативно-розшукової діяльності та досудового розслідування у межах наданої законом (читаємо як кримінально-процесуальним законом — Авт.) компетенції.

А тепер ми фактично добралися до найголовнішого: коли проводиться інвентаризація та де використовуються її результати?

Iнвентаризація та її результати

Зважаючи на вищенаведене, заслуговує на увагу ще один момент, не порушити якого у цій статті ми не можемо.

Отже, новий КПК визначає порядок здійснення досудового розслідування (як ми говорили вище — це одне із повноважень податкової міліції).

Відповідно до ч. 1 ст. 25 нового КПК прокурор, слідчий зобов'язані у межах своєї компетенції розпочати досудове розслідування у кожному випадку безпосереднього виявлення ознак кримінального правопорушення або у разі надходження заяви (повідомлення) про вчинення кримінального правопорушення.

У цій статті ми не будемо говорити про заяви про злочини — це окрема тема. Зосередимося лише на випадках виявлення ознак злочинів.

Згідно з ч. 2 ст. 40 нового КПК, слідчий органу досудового розслідування (у т. ч. і слідчий податкової міліції) уповноважений, зокрема, призначати ревізії та перевірки у порядку, визначеному законом.

Причому висновки ревізій та акти перевірок є доказами, що свідчать про вчинення кримінального правопорушення (злочину) (ст. 98, 99 нового КПК).

А тепер повернімося до нашого питання щодо проведення інвентаризації податковою міліцією.

Зважаючи на приписи КПК та ПКУ, напрошуються досить незвичні на перший погляд висновки:

Висновок 1. Податкова міліція може вимагати інвентаризації під час здійснення перевірок. Наразі ми можемо говорити лише про перевірки, що проводяться у межах оперативно-розшукових справ. Щодо інших видів перевірок у межах компетенції, наданої податковій міліції саме ПКУ, їх присутність заборонена.

Висновок 2. Податкова міліція може призначати перевірки у межах оперативно-розшукової діяльності та досудового розслідування. Акт такої перевірки може бути доказом у суді. Але порядок призначення таких перевірок визначається, з одного боку, Законом про ОРД, з іншого — кримінально-процесуальним законом. Ці нормативні документи дещо різняться між собою у частині призначення та проведення перевірки госпсуб'єктів, якщо йдеться про порушення у сфері оподаткування та бюджетній сфері. Адже, відповідно до ч. 5 ст. 8 Закону про ОРД, при виконанні завдань оперативно-розшукової діяльності, пов'язаних із припиненням правопорушень у сфері податкового законодавства, права, передбачені цією статтею, надаються виключно органам податкової міліції у межах їхньої компетенції.

Висновок 3. Проведення інвентаризації, на нашу думку, можливе або у межах лише фактичної перевірки (див. висновок 1), або у межах оперативно-розшукової діяльності. Адже висновки самої інвентаризації жодним чином не впливають на результати досудового розслідування, проте можуть стати складовою частиною акта перевірки. Водночас, на переконання автора, доказом у суді є висновки саме ревізії чи перевірки. А інвентаризація та ревізія — не тотожні поняття з огляду на повноваження та компетенцію контролюючих органів — наприклад ДКРС та ДПС.

Iнвентаризація на запит від податкової міліції

Останнє запитання, яке залишається відкритим, — це проведення інвентаризації на запит податкової міліції.

Якщо багатьох платників податків наразі це питання обійшло стороною, то ті, хто вже зіткнувся з цим, — відчувають збентеженість.

Адже з прийняттям ПКУ платники податків отримували від органів ДПС запити, підпис на яких був приблизно такого змісту: «заступник ДПI ... підполковник податкової міліції.... П. I. Б.».

Такі запити, цілком зрозуміло, сіяли непорозуміння, бо від кого вони отримані: від податкової інспекції чи податкової міліції? Адже всі ми розуміли, що залежно від відповіді на запитання і наслідки будуть дещо різнитись. Хоча ще більший подив викликали вказівки наприкінці запиту на кшталт: «у разі ненадання документів у строки, встановлені ПКУ, будуть вжиті заходи, передбачені чинним законодавством».

Але якщо подивитися на це з урахуванням зазначеного нами вище, то цілком справедливим є висновок, що жодні питання інвентаризації не можуть порушуватися ні запитами, ні іншими вимогами органів ДПС поза межами перевіряльної роботи.

Як податкові інспекції, так і податкова міліція мають право вимагати інвентаризації лише під час перевірок платників податків (пп. 20.1.2, 20.1.5, п. 351.1 ПКУ).

Увага! Відповідно до п. 11.1 Iнструкції №691, у разі проведення інвентаризації за судовим рішенням або на підставі належним чином оформленого документа органу, який за законом має право вимагати проведення такої інвентаризації, посадові особи відповідного органу (за їхньою згодою) можуть бути присутні під час проведення інвентаризації.

1 Iнструкція по інвентаризації основних засобів, нематеріальних активів, товарно-матеріальних цінностей, грошових коштів і документів та розрахунків, затверджена наказом Мінфіну від 11.08.94 р. №69.

Наталія КАНАРЬОВА, «Дебет-Кредит»