Ось і добігає кінця багатий на податкові новації 2011 рік. Перед усіма суб'єктами господарювання, зокрема і перед платниками акцизного податку, постає завдання підбити підсумки податкового року та правильно відзвітувати. Ми вже не раз на сторінках «Дебету-Кредиту» висвітлювали питання, пов'язані з акцизним податком. Розглянемо докладніше заповнення Декларації з цього податку.

Особи, визначені у п. 212.1 — 212.2 ПКУ, повинні бути зареєстровані платниками акцизного податку у порядку, встановленому п. 212.3 ПКУ. Нагадаємо, що для суб'єктів господарювання, які провадять ліцензовану діяльність з виробництва підакцизних товарів та/або імпорту алкогольних напоїв та тютюнових виробів, реєстрація платниками акцизного податку здійснюється органом ДПС на підставі відомостей щодо видачі такому суб'єкту відповідної ліцензії. Таку інформацію про видані, переоформлені, зупинені або анульовані ліцензії орган ліцензування зобов'язаний надати органу ДПС за місцезнаходженням юрособи (місцем проживання фізособи-підприємця) протягом 5 днів з дня вчинення таких дій. Цей порядок діє з 01.01.2011 р.

А ось щодо обов'язкової реєстрації платників акцизного податку, які не провадять ліцензованої діяльності, зазначимо, що відповідно до Закону №3609 (ним внесено зміни до пп. 212.3.2 ПКУ) з 06.08.2011 р. вони підлягають обов'язковій реєстрації в органі ДПС (юрособи — за своїм місцезнаходженням, а фізособи-підприємці — за місцем проживання1) не пізніше граничного терміну подання декларації акцизного податку за місяць, в якому розпочато господарську діяльність.

1 Тут мається на увазі місце реєстрації фізособи, а не місце фактичного проживання.

Базовим періодом для сплати акцизного податку є місяць. Тож зареєстровані таким чином платники акцизу подають декларацію щомісяця не пізніше 20 числа наступного місяця до органу ДПС за місцем своєї реєстрації (відповідно до ст. 46 і п. 223.2 ПКУ) — незалежно від того, чи провадилася оподатковувана діяльність у звітному місяці, чи ні (п. 3 розділу III Порядку №1030). Строки сплати податкових зобов'язань для виробників підакцизних товарів встановлено п. 222.1 ПКУ, імпортери керуються п. 222.2 ПКУ. У разі самостійного виправлення помилки попередніх періодів платник подає уточнюючу декларацію, що передбачено чинною формою декларації.

Строки сплати податку

Строки сплати податку з підакцизних товарів, вироблених на митній території України:

1) виробники підакцизних товарів перераховують до бюджету суми акцизу протягом 10 календарних днів, що настають за останнім днем граничного строку для подання місячної декларації;

2) суми податку з алкогольних напоїв, для виробництва яких використовується спирт етиловий неденатурований, сплачуються при придбанні акцизних марок;

3) підприємства, які виробляють вина виноградні з додаванням спирту та міцні, вермути, інші зброджені напої з додаванням спирту, суміші із зброджених напоїв з додаванням спирту, суміші зброджених напоїв з безалкогольними напоями з додаванням спирту, сплачують податок при придбанні акцизних марок на суму, розраховану із ставок податку на готову продукцію, вироблену з виноматеріалів чи сусла, при виробництві яких використовується спирт етиловий;

4) власник готової продукції, виробленої з давальницької сировини, сплачує податок виробнику (переробнику) не пізніше дати відвантаження готової продукції такому власнику. Умовою відвантаження такої продукції є документальне підтвердження банківської установи про перерахування відповідної суми податку на поточний рахунок виробника.

Пункт 222.1 ПКУ

Сплата податку в разі ввезення підакцизних товарів на митну територію України:

1) податок із ввезених на митну територію України підакцизних товарів (продукції) сплачується платниками податку до або в день подання ВМД;

2) у разі ввезення маркованої підакцизної продукції на митну територію України податок сплачується під час придбання марок акцизного податку з доплатою (у разі потреби) на день подання ВМД.

Пункт 222.2 ПКУ

Подання декларації

Форму декларації акцизного податку та порядок її заповнення затверджено наказом ДПАУ від 24.12.2010 р. №1030. Наразі жодних змін до цієї форми не прийнято. Декларацію складають та подають виробники підакцизних товарів та імпортери алкогольних напоїв і тютюнових виробів. Об'єкти оподаткування акцизним податком та порядок визначення бази оподаткування встановлено ст. 213 — 214 ПКУ, перелік підакцизних товарів (продукції) та розмір ставок визначено ст. 215 ПКУ.

Платники заповнюють і подають до податкового органу лише ті розділи та додатки Декларації, що відповідають виду підакцизних товарів (продукції), за якими провадиться діяльність. При складанні декларації слід керуватися Порядком №1030. У декларації заповнюють усі передбачені формою показники, а у разі незаповнення через їх відсутність ставлять прокреслення. Декларація може подаватися до органу ДПС особисто платником (уповноваженою на це особою), надсилатися поштою — з повідомленням про вручення та з описом вкладеного, подаватися в електронній формі засобами електронного зв'язку — із дотриманням умови щодо реєстрації електронного підпису підзвітних осіб у порядку, визначеному законодавством1. У разі подання декларації поштою вона має бути надіслана не пізніше ніж за 10 днів до закінчення граничного строку подання податкової декларації (згідно з п. 49.5 ПКУ, п. 6 розділу III Порядку №1030).

Заповнення декларації

Декларація складається із загальної частини, чотирьох розділів та восьми додатків. Спочатку платник повинен розрахувати суми акцизу того чи іншого виду підакцизних товарів у відповідних додатках, а відтак перенести визначені суми акцизного податку до відповідних рядків того розділу декларації, який призначено саме для цього виду підакцизних товарів.

Загальна частина містить обов'язкові реквізити платника податку. У «шапці» декларації платник зазначає тип поданої декларації (звітна, звітна нова, уточнююча), звітний період, за який подається декларація, а у разі подання уточнюючої декларації — період, що уточнюється. Юрособи вписують повне найменування згідно з реєстраційними документами, код ЄДРПОУ та своє місцезнаходження, а фізособи — прізвище, ім'я, по батькові, реєстраційний номер облікової картки платника податків2 та місце проживання.

1 Відповідно до Законів України від 22.05.2003 р. №851-IV «Про електронні документи та електронний документообіг» та від 22.05.2003 р. №852-IV «Про електронний цифровий підпис».

2 Або серію та номер паспорта — для тих фізосіб, які через свої релігійні переконання відмовляються від прийняття реєстраційного номера облікової картки платника податків та повідомили про це відповідний орган ДПС і мають відмітку у паспорті.

В окремому полі зазначають вид платника податку — відповідно до переліку, визначеного ст. 212 ПКУ, причому вписуються всі види діяльності, які провадяться у звітному періоді. Платники також окремо в переліку зазначають усі розділи та додатки, що подаються у складі Декларації акцизного податку. Наприкінці Декларації проставляється дата її подання, вона підписується тими самими особами, які підписали окремі розділи та додатки. За потреби згідно з абз. 2 п. 46.4 ПКУ платник може подати разом із Декларацією доповнення (у довільній формі), що вважатиметься невід'ємною частиною такої декларації. Таке доповнення подається з поясненням мотивів його подання.

Розділи Декларації заповнюються платником залежно від виду підакцизних товарів:

розділ А — для спирту етилового та інших спиртових дистилятів, алкогольних напоїв та пива;

розділ Б — для тютюнових виробів, тютюну та промислових замінників тютюну;

розділ В — для нафтопродуктів та скрапленого газу;

розділ Г — для автомобілів легкових, кузовів до них, причепів та напівпричепів, мотоциклів.

Кожен заповнений розділ декларації юрособи підписують керівник (або уповноважена особа платника) та особа, відповідальна за ведення бухобліку та подання податкової декларації до органу ДПС, а для підприємців — фізособа-платник або її законний представник. Усі розділи декларації формуються на підставі додатків та мають один алгоритм заповнення:

1) визначаються податкові зобов'язання (далі — ПЗ) за всіма оподатковуваними операціями (рядки А1 — А10, Б1 — Б8, В1 — В7, Г1 — Г7);

2) потім здійснюється коригування податку щодо повернених підакцизних товарів (відповідно до пп. 217.5, 218.4 ПКУ), звільнених операцій, операцій, що не підлягають оподаткуванню, а також — у разі втрати товарів, за якими не виникає податкового зобов'язання за наявності обставин, перелічених у п. 216.3 ПКУ. Крім цього, залежно від виду підакцизних товарів, окремими розділами декларації передбачено інші випадки коригувань нарахованих ПЗ;

Випадки коригування ПЗ з акцизного податку

У разі повного або часткового повернення покупцем підакцизних товарів, вироблених на митній території України, продавцю для усунення недоліків або для знищення (переробки) у зв'язку з неможливістю усунення таких недоліків, платник податку — продавець проводить коригування податкових зобов'язань у звітному періоді, у якому відбулося таке повернення.

Сума коригування обчислюється із застосуванням максимальних роздрібних цін, ставок акцизу з урахуванням мінімального податкового зобов'язання зі сплати цього податку, які діяли на дату виникнення податкового зобов'язання щодо таких товарів. Визначена сума коригування зазначається в декларації за звітний період, у якому відбулось таке повернення.

У разі подальшої реалізації цих товарів ПЗ з акцизного податку обчислюються у загальному порядку.

Пункт 217.5 ПКУ

Якщо імпортер повертає продавцю ввезені на митну територію підакцизні товари повністю або частково у зв'язку з непридатністю їх для реалізації, платник податків — імпортер проводить коригування ПЗ з акцизного податку у звітному періоді, у якому:

1) відбулося повернення невикористаних та пошкоджених марок,

2) або органу ДПС, який видав марки, надані відповідні документи, що підтверджують втрату марок.

Сума коригування обчислюється платником податку із застосуванням максимальних роздрібних цін, ставок акцизного податку з урахуванням мінімального податкового зобов'язання, які діяли на дату виникнення ПЗ щодо таких товарів. Сума коригування зазначається в декларації за відповідний звітний період. При цьому сума акцизного податку за бажанням імпортера повертається йому на поточний рахунок у банку або зараховується при придбанні наступних партій марок акцизного податку.

Пункт 218.4 ПКУ

ПЗ щодо втраченого підакцизного товару не виникає, якщо:

а) платник податку документально зафіксував ці втрати та надав контролюючим органам необхідні докази того, що такий підакцизний товар утрачено внаслідок аварії, пожежі, повені чи інших форс-мажорних обставин і його використання на митній території України є неможливим;

б) підакцизний товар втрачено внаслідок випаровування в процесі виробництва, обробки, переробки, зберігання чи транспортування такого товару чи з іншої причини, пов'язаної з природним результатом. Ця вимога застосовується у разі втрати підакцизних товарів у межах нормативів втрат, які затверджуються центральним органом виконавчої влади, уповноваженим Кабінетом Міністрів України.

Пункт 216.3 ПКУ

3) після цього зазначається сума належних до сплати ПЗ з акцизного податку — в розрізі видів підакцизної продукції або ставок податку.

Для формування показників розділу А спочатку у додатку 3 визначають суму акцизу за специфічними ставками (за видами підакцизних товарів), що підлягає сплаті до бюджету. Дані, наведені у додатку 3, є підставою для складення додатка 1, до колонки 131 (податкове зобов'язання) якого переносяться дані з колонки 16 додатка 3. На підставі заповнених додатків складається розділ А декларації. Якщо платник акцизу має підстави для ненарахування ПЗ відповідно до п. 216.3 ПКУ, такі суми він відображає у рядку А.11.2.

Платники, які здійснюють неоподатковувані або звільнені від оподаткування операції, повинні заповнювати додаток 4, дані якого є підставою для заповнення рядків А12 (пільги з операцій, що не підлягають оподаткуванню2 відповідно до п. 213.2 ПКУ) та А13 (операцій, звільнених від оподаткування згідно з п. 213.3 ПКУ).

Для тих платників, які отримують на акцизному складі спирт етиловий неденатурований та до його отримання відповідно до ст. 225 ПКУ оформляють податкові векселі3, податкове зобов'язання за нульовою ставкою, визначене згідно з Порядком №1260, може бути зменшене (докладніше див. «ДК» №10/2011 та №13/2011) . У рядку А14 зазначають пільгу за податковими векселями, виданими при отриманні спирту етилового за нульовою ставкою відповідно до п. 229.1 ПКУ. Перелік податкових векселів міститься у додатку 7.

1 Крім пива й обсягів спирту (на який пп. 229.1.1 ПКУ встановлено ставку податку 0).

2 До них належать операції з вивезення (експорту) та ввезення на митну територію України раніше експортованих підакцизних товарів (продукції), у яких виявлено недоліки, що перешкоджають реалізації цих товарів на митній території країни імпортера, підтверджені належно оформленими документами.

3 Порядок випуску, обігу та погашення податкових векселів, авальованих банком (податкових розписок), що видаються до отримання з акцизного складу спирту етилового неденатурованого, спирту етилового денатурованого (технічного) та біоетанолу, які використовуються суб'єктами господарювання для виробництва окремих видів продукції, затверджений постановою КМУ від 27.12.2010 р. №1257.

Рядок А15 є підсумковим для визначення податкових зобов'язань (сума рядків А1 — А10, за мінусом рядка А11). У рядках А15.1 — А15.4 у тому числі проставляють суми податкового зобов'язання відповідно до кодів бюджетної класифікації окремо зі спирту етилового, лікеро-горілчаної продукції, виноробної продукції, інших спиртових дистилятів та пива виходячи з додатків 1 та 3.

Порядок заповнення розділу Б аналогічний. Щоб розрахувати його показники, спочатку заповнюють додаток 2, у якому розраховують суми акцизу для тютюнових виробів за адвалорними та специфічними ставками одночасно — у розрізі видів тютюнових виробів. Залежно від рівня максимальних роздрібних цін (далі — МРЦ), вмісту продукції в одиниці товару і величини специфічних та адвалорних ставок визначають загальну суму акцизного податку на реалізований обсяг продукції (колонка 14 додатка 2) та порівнюють з мінімальним податковим зобов'язанням з обсягів товару (колонка 16 додатка). Більше з двох значень і буде зазначене у колонці 17, це саме значення переноситься до колонки 13 додатка 1 за кодами товарів. Крім того, у разі втрати акцизних марок для маркування тютюнових виробів платники змушені заповнювати додаток 5. Розрахована сума акцизу, обчислена з обсягу втрачених марок, підлягає сплаті і проставляється у колонці 8 додатка 5. А сума акцизу за неоподатковуваними та звільненими операціями у додаток 1 (колонка 12) переноситься з колонок 7 та 8 додатка 4.

Тільки після заповнення всіх необхідних додатків обчислені у них показники заносять до розділу Б. При цьому у рядку Б9 зазначають коригування податку (дані з додатків 1 та 2), у т. ч. у рядку Б9.1 — на суму повернених платникові тютюнових виробів (як це передбачено п. 217.5 та п. 218.4 ПКУ), у рядку Б9.2 — на суму втрачених товарів (п. 216.3 НКУ).

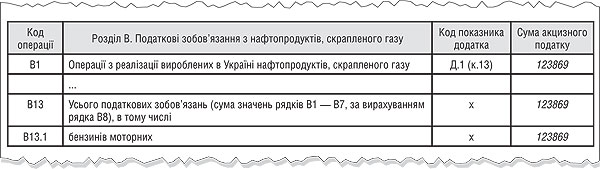

Розділ В заповнюють на підставі додатка 1, а за наявності пільг — з урахуванням показників додатків 4 та 8. При цьому:

1) у рядку В8 зазначають суми зменшення податку — також з додатка 1, у т. ч. рядок В8.1 — зменшення податку відповідно до п. 217.5 та п. 218.4 ПКУ, а рядок В8.2 — зменшення суми ПЗ на суму втрачених товарів, за якими не виникає податкового зобов'язання згідно з п. 216.3 ПКУ;

2) у рядку В9 — сума пільг з операцій, що не підлягають оподаткуванню — за п. 213.2 ПКУ. Нарахування такої суми здійснюється у додатках 1 та 4;

3) у рядку В10 — сума пільг з операцій, що звільняються від оподаткування за п. 213.3 ПКУ. Нарахування також здійснюється у додатках 1 і 4;

4) у рядку В11 — пільги за податковими векселями, виданими при отриманні нафтопродуктів за нульовою ставкою для виробництва етилену згідно з п. 229.2 ПКУ, та заповнюється додаток 8;

5) рядок В12 призначений для відображення пільг за податковими векселями, виданими при ввезенні нафтопродуктів за нульовою ставкою (п. 229.3 ПКУ), та додається додаток 8;

6) у рядку В13 виводиться підсумок податкових зобов'язань, у т. ч. у рядках В13.1 — В13.3 проставляються суми податкового зобов'язання відповідно до кодів бюджетної класифікації, обчислені окремо з бензинів моторних та інших нафтопродуктів (легкі, середні та важкі дистиляти), скрапленого газу.

При заповненні розділу Г використовують показники додатка 1, а за наявності пільг — з урахуванням додатка 4. Сума зменшення ПЗ відображається у рядках Г8.1 (п. 217.5 та 218.4 ПКУ), Г8.2 (п. 216.3 ПКУ), Г9 (п. 213.2 ПКУ) і Г10 (п. 213.3 ПКУ). У рядку Г11 — результат розрахунку ПЗ, тобто сума рядків Г1 — Г7, за мінусом значення рядка Г8.

Додатки є підставою для обчислення суми податку та заповнюються залежно від виду встановлених ставок і заповнення відповідних розділів декларації. У «шапці» кожного заповненого додатка зазначають розділ декларації, до якого цей додаток належить, код операції (відповідає коду операції, наведеному у відповідному рядку Декларації) та звітний період, за який подається декларація. Кожен заповнений додаток підписується тими самими особами, які підписують декларацію загалом.

Зауважимо також, що протягом цього року ставки акцизного податку, встановлені п. 215.3 ПКУ, діяли з урахуванням запровадженого Законом №3221 пункту 3 підрозділу 5 розділу ХХ ПКУ та змін, внесених Законом №3609-VI (див. «ДК» №33/2011). Тож заповнення Декларації у 2011 році має свої особливості: обсяги реалізованого підакцизного товару, щодо якого змінюються ставки у середині звітного місяця, відображають у додатку двома позиціями (за однаковим кодом діяльності) — з попередньою ставкою податку та з діючою ставкою.

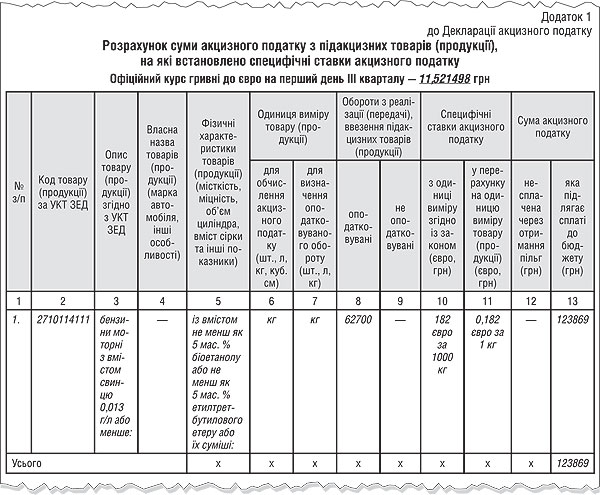

Додаток 1 призначений для розрахунку специфічних ставок акцизу1 та заповнюється усіма платниками. Саме він є основою для заповнення всіх розділів декларації. Якщо у платника в звітному періоді ставка акцизного податку визначається у євро, у «шапці» додатка зазначається офіційний курс гривні до євро на перший день кварталу. Зокрема:

1) у колонці 10 — ставка податку, встановлена ст. 215 або п. 3 підрозділу 5 Розділу ХХ ПКУ;

2) у колонці 11 — ставка податку в євро або в гривнях, перерахована на фізичну характеристику товару, зазначену у кол. 5. Наприклад: на 1 кг — для нафтопродуктів, на 1 двигун — для транспортних засобів, на 1 л — для алкогольних напоїв;

3) у колонці 12 — сума податку в гривнях, обчислена виходячи з неоподатковуваних оборотів (з кол. 9) та встановленої ставки у перерахунку на одиницю виміру (з кол. 11) і офіційного курсу гривні до євро (якщо ставка встановлена в євро), встановленого НБУ на перший день кварталу, в якому здійснюються реалізація, передача або ввезення цього товару;

4) у колонці 13 сума акцизу обчислюється аналогічно до колонки 12, проте фактичні обсяги реалізації беруться з кол. 8 (де зазначається обсяг оподатковуваних операцій).

У додатку 2 розраховують суми акцизу з тютюнових виробів, на які одночасно встановлено специфічні та адвалорні ставки2. Він містить розрахунок суми акцизного податку з тютюнових виробів, яка визначається за специфічними та адвалорними ставками одночасно. Додаток 3 спеціально призначений для розрахунку суми акцизного податку з алкогольних напоїв за специфічними ставками — з урахуванням, зокрема, оформлених платником податкових векселів, втрат товарів, повернення невиправного браку тощо. У додатку 4 розшифровують обороти, які не підлягають або звільняються від оподаткування (відповідно — п. 213.2 та 213.3 ПКУ). У разі втрати акцизних марок, придбаних для маркування тютюнових виробів, заповнюємо додаток 5 — з урахуванням планових щомісячних обсягів реалізації продукції. Перелік податкових векселів, виданих платником податку при отриманні спирту етилового, міститься у додатку 7, а податкові векселі, видані платником при отриманні та ввезенні нафтопродуктів, наводять у додатку 8.

1 Специфічна (абсолютна) ставка податку є фіксованою величиною стосовно кожної одиниці виміру бази оподаткування.

2 При цьому адвалорна (відносна) ставка податку встановлюється у відсотках до одиниці вартісного виміру бази оподаткування.

Приклад Підприємство «Ойл-стар» 2 грудня 2011 року реалізувало 3500 кг бензину власного виробництва (код УКТ ЗЕД 2710 11 41 11), а з 10 до 25 грудня — 59200 кг. Офіційний курс євро станом на 01.10.2011 р. — 1085,4831 грн за 100 євро. Розрахунок суми ПЗ з акцизного податку такий:

з 1 до 31 грудня діє ставка, встановлена пп. 215.3.4 ПКУ, у розмірі 182 євро за 1000 кг. Тому сума ПЗ з акцизного податку на реалізований обсяг становить: 0,182 (3500 + 59200) х 10,854831 = 123868,82 грн;

За грудень бухгалтер заповнює додаток 1 та розділ В декларації. Заповнення звітності за грудень 2011 року — у зразках 1 і 2.

Зразок 1

Приклад заповнення додатка 1 до декларації акцизного податку за грудень 2011 р.

Зразок 2

Приклад заповнення декларації акцизного податку за грудень 2011 р.

Виправлення помилок

Відповідно до п. 50.1 ПКУ, у разі самостійного виявлення помилок у раніше поданих деклараціях (з урахуванням ст. 102 ПКУ щодо строків давності) платник акцизного податку зобов'язаний надіслати уточнюючу декларацію, в якій виправлено помилку, за формою, чинною на час подання уточнення. Якщо платник зазначає уточнені показники у складі звітної декларації за будь-який наступний звітний період, він не подає уточнену декларацію. При поданні уточнюючої декларації «самоштраф» нараховується у розмірі 3% від суми уточнення, а якщо виправлення зроблено у поточній декларації, штраф (5%) збільшує суму ПЗ з акцизного податку. Якщо після подання звітної декларації платник до закінчення кінцевого строку її подання подає нову декларацію з виправленими показниками до закінчення граничного строку подання декларації за такий самий звітний період, то зазначені штрафи не застосовуються.

Якщо в уточнюючій декларації виправляються помилки попередніх періодів, слід заповнювати додаток 6, у якому розраховується сума податку, що збільшує (зменшує) податкові зобов'язання внаслідок виправлення самостійно виявленої помилки, допущеної у попередніх звітних періодах. У разі виникнення переплати податкових зобов'язань з акцизу зайво сплачена сума повертається згідно з Порядком №9741.

1 Порядок взаємодії органів державної податкової служби, місцевих фінансових органів та органів Державного казначейства України в процесі повернення платникам податків помилково та/або надміру сплачених сум грошових зобов'язань (затверджений спільним Наказом ДПАУ, Мінфіну та Держказначейства від 21.12.2010 р. №974/1597/499.

До додатка заносять дані про суму податку відповідних рядків розділів А, Б, В, Г декларації за період, у якому виявлено помилку, — в розрізі кодів товарів (рядки А15.1 — А15.4 розділу А, рядки Б12.1 — Б12.2 розділу Б, рядки В13.1 — В13.3 розділу В та рядки Г11.1 — Г11.4 розділу Г). В окремому рядку зазначають виправлені показники за період, у якому робиться виправлення. Суму акцизу, яка збільшує (або зменшує) ПЗ у зв'язку з виправленням помилки, розраховують у розрізі окремих кодів підакцизних товарів у рядках 3 і 4 відповідно. Розраховані суми 3-відсоткового штрафу (пп. «а» абз.3 п. 50.1 ПКУ) та пені (пп. 129.1.2 ПКУ) визначають також за кодами товарів. Зміст помилки показують у рядку 7 додатка.

На жаль, формою декларації не передбачено виправлення помилок у складі поточної звітної декларації та нарахування штрафу у розмірі 5%. Тож, на нашу думку, платник на підставі п. 46.4 ПКУ може подати разом із декларацією доповнення (у довільній формі), що є невід'ємною її частиною, та зазначити це у спеціальному полі наприкінці декларації.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755.

- Закон №3221 — Закон України від 07.04.2011 р. №3221-VI «Про внесення змін до Податкового кодексу України».

- Закон №3609 — Закон України від 07.07.2011 р. №3609-VI «Про внесення змін до Податкового кодексу України та деяких інших законодавчих актів України щодо вдосконалення окремих норм Податкового кодексу України».

- Порядок №1260 — Порядок проведення розрахунку суми зменшення акцизного податку, затверджений постановою КМУ від 27.12.2010 р. №1260.

- Порядок №1030 — Порядок заповнення та подання Декларації акцизного податку, затверджений наказом ДПАУ від 24.12.2010 р. №1030.

Наталія КУЦМІДА, «Дебет-Кредит»