Документальне оформлення придбання палива

Підприємство може придбавати паливо як уроздріб у різних постачальників, так і уклавши договір на постачання палива з одним або декількома постачальниками. У цьому та в іншому випадку транспортні засоби (далі — ТЗ) підприємства заправляються паливом у баки в спеціально обладнаних місцях роздрібного продажу палива — на АЗС.

Відпуск палива автозаправними станціями регламентується Iнструкцією №281.

Якщо підприємство укладає договір із постачальником палива, то розраховується за нього безготівково. Тоді ТЗ можуть заправлятися на АЗС:

— за відомостями;

— за талонами;

— за паливними картками.

Придбання палива за відомостями

Кількість відпущеного палива фіксується у відомості, яка ведеться безпосередньо на АЗС, що підтверджується підписами оператора АЗС та водія. Форму відомості №16-НП затверджено у додатку 16 до Iнструкції №281.

АЗС на підставі відомостей про відпуск нафтопродуктів не рідше ніж раз на місяць виписують зведені відомості-рахунки за марками нафтопродуктів та цінами, встановленими протягом місяця. У рахунках обов’язково зазначають кількість та загальну вартість відпущених нафтопродуктів, у т. ч. ПДВ.

Звіряють розрахунки зі споживачами за відпущені нафтопродукти щомісяця не пізніше п’ятого числа, наступного за звітним (пп. 10.3.2.2 Iнструкції №281).

Придбання палива за талонами

Паливні талони — це вид передоплаченого палива, який дозволяє й отримати його на певних АЗС. Вони можуть бути у вигляді паперової або пластикової картки, скетч-картки, а також в електронному вигляді. За такої форми закупівлі підприємство сплачує АЗС передоплату за певну кількість палива. На суму передоплати видаються талони на ПММ. Форму, зміст та ступінь захисту бланків талонів установлює емітент талона, проте у ньому обов’язково мають бути його серійний та порядковий номери (пп. 10.3.3.1 Інструкції №281).

Цей спосіб купівлі палива передбачає укладення договору з постачальником на купівлю певної кількості, обсягу палива, із зазначенням його виду. I здебільшого оплата за таке паливо відбувається до його фактичного отримання покупцем, а вид, ціна та кількість фіксуються на момент оплати. Паливо передають покупцю на підставі виданих постачальником паливних талонів. Передачу самих бланків талонів оформляють актом приймання-передачі.

У договорі також установлюють, в які терміни і яким чином постачальник повинен буде оформити факт передачі палива покупцю, тому що використаний паливний талон залишається на АЗС. Талон не є первинним документом, а отже, не може підтвердити факт купівлі палива. Заправляння за талонами відображають у змінному звіті АЗС (форма №17-НП, затверджена як додаток 14 до Iнструкції №281). Такий змінний звіт із доданими до нього талонами потрапляє з АЗС до бухгалтерії постачальника.

Передача палива покупцю (не саме фактичне заправляння ТЗ на АЗС за талоном, а саме передача з балансу постачальника на баланс покупця) відбувається, як правило, за накладними.

Покупець палива, який веде облік паливних талонів на окремому аналітичному субрахунку, здійснює запис, наприклад: Д-т 203/1 «Паливо на складі» К-т 203/2 «Талони на паливо» на вартість палива, отриманого за талонами. Накладні на постачання палива складають на підставі зведених даних за звітами АЗС, переданими до бухгалтерії. Періодичність складання таких накладних встановлюється договором із постачальником.

Придбання палива за паливними картками

Паливними картками можна скористатися як на території України, так і за кордоном, причому як на АЗС компанії, що випустила таку картку, так і на АЗС іншої компанії, що приймає такі картки до обслуговування.

Облік палива, отриманого за картками, нічим особливим не вирізняється. За такого виду заправляння АЗС видає водієві чек POS-термінала і чек РРО. Далі за результатами місяця підприємство отримає накладну на загальну кількість ПММ та розшифрування оборотів за карткою. Тобто, з одного боку, є можливість контролювати водіїв, з іншого — такий вид співпраці з постачальниками палива спрощує облік у покупця.

Придбання палива вроздріб без укладання договору

Незрідка водії заправляють автомобілі, користуючись готівкою, отриманою під звіт чи в разі виїзду у відрядження, або оплачують паливо власними платіжними картками.

Далі водій надає чеки про придбання палива бухгалтеру, який оприбутковує це паливо на субрахунок 203. За наявності зареєстрованих податкових накладних в ЄРПН (якщо вдалося домовитися з постачальником про складання та реєстрацію податкової накладної на придбання палива за чеком) або касових чеків, якщо сума не перевищує 200 грн (без ПДВ), сума ПДВ належить до складу податкового кредиту на субрахунку 641. Якщо права на податковий кредит немає через те, що сума чеку без ПДВ більша за 200 грн і до такого чека немає податкової накладної, то ПДВ за таким чеком включається до первісної вартості палива на субрахунку 203 згідно з п. 9 П(С)БО 9 «Запаси» як сума непрямих податків у зв’язку з придбанням запасів, які не відшкодовуються підприємству.

За якими нормами списувати паливо?

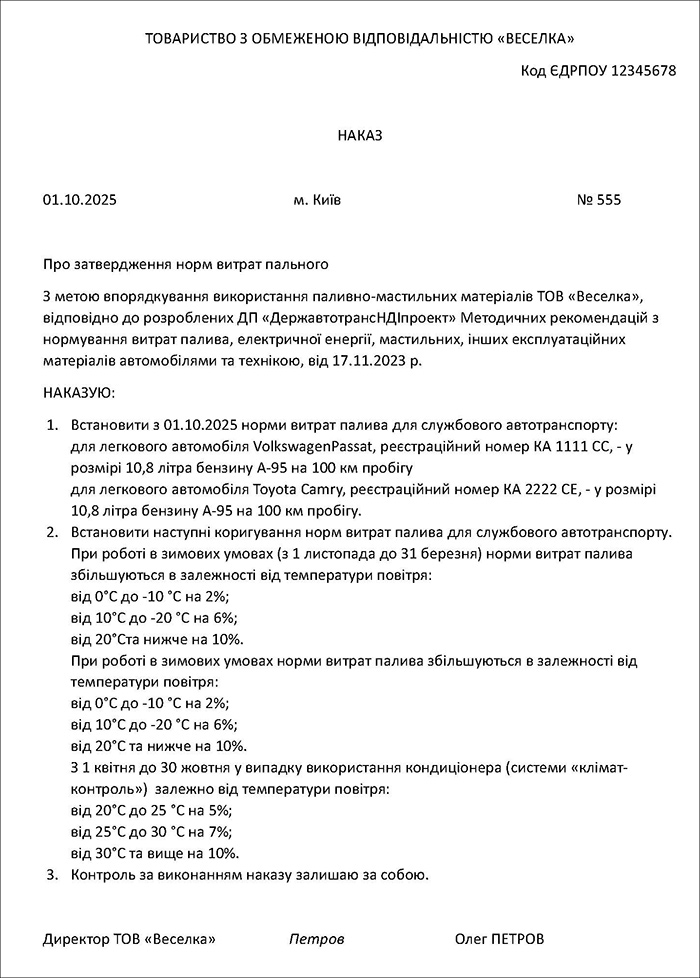

Наказ Мінтранспорту України від 10.02.1998 р. №43, який установлював обов'язкові норми витрат палива, втратив чинність 2 листопада 2023 року. Станом на жовтень 2025 року затверджених обов'язкових норм списання палива немає, тому підприємства і ФОПи на загальній системі можуть використовувати нові рекомендаційні базові норми, розроблені ДП «ДержавтотрансНДІпроект», — про них ми писали тут.

Оскільки ці документи не затверджені наказом Мінінфраструктури, їх застосування не є обов'язковим. Підприємство може використовувати їх як орієнтир або розробити власні економічно обґрунтовані норми списання палива.

Індивідуальні норми можна встановити за таким алгоритмом:

1. Створити комісію. Наказом керівника призначити комісію, відповідальну за проведення контрольних замірів.

2. Провести контрольні заміри. Комісія фіксує фактичне споживання палива технікою в типових умовах експлуатації (хронометраж). При цьому варто враховувати технічну документацію від виробника.

3. Оформити результати. Складають акт про встановлення норм витрат палива за вільною формою, де зазначають умови проведення замірів та розраховані норми.

4. Затвердити норми. Розроблені норми затверджуються наказом (розпорядженням) керівника підприємства.

Зразок наказу про затвердження норм витрат пального (Завантажити)

Цей підхід застосовується як для автомобілів, так і для спецтехніки (навантажувачів, генераторів тощо).

Можемо дати декілька порад для проведення замірів фактичних витрат палива автомобілем:

— заправити автомобіль до повного бака;

— виконати на цьому автомобілі звичайну щоденну роботу, для якої розраховується норма. Наприклад, якщо авто щодня використовується для роботи у певному місті в робочі дні, потрібно експлуатувати автомобіль саме в таких умовах. Що більший шлях пройде автомобіль, то точніший буде розрахунок;

— після закінчення вимірювання зафіксувати пройдений шлях та знову заправити автомобіль до повного бака. Заміри пройденого шляху доцільно робити на АЗС під час повторного повного заправлення;

— за даними повторного заправлення визначити кількість витраченого палива на роботу автомобіля;

— поділивши фактичну кількість витраченого палива на фактично пройдений шлях, отримати середню витрату палива на 100 км за таких умов роботи.

Доцільно зробити декілька таких вимірювань в однакових умовах роботи (пора року, температурний режим, погодні умови, особливості роботи автомобіля). Зокрема, витрати палива будуть різні взимку та влітку, за умови поїздок у місті або на трасі тощо. Для різних умов роботи автомобіля доцільно провести такі самі вимірювання. Їх варто оформити актом, який підписується комісією та затверджується керівником. Розрахунок середньої норми витрат палива на підставі вимірювань доцільно також оформити актом комісії та затвердити наказом керівника юрособи.

ФОП може провести таку саму роботу й оформити результати у вигляді розпорядження. Його можна скласти за аналогією з наказом й обов’язково зазначити у ньому СГ (ім’я, прізвище ФОПа, його РНОКПП), дату видання розпорядження та підпис ФОПа.

У підсумку СГ отримає декілька норм витрат палива для різних умов роботи автомобіля і може використовувати їх під час списання палива. Для того щоб використати ту чи іншу норму, потрібно документувати умови роботи автомобіля, приміром, у подорожньому листі. Якщо виявиться, що автомобіль витрачає більше палива, ніж установлено нормою, — перевірити технічний стан автомобіля: чи немає факту непродуктивних витрат палива через його несправність. Якщо автомобіль є технічно справним, норму переглянути.

І останній варіант контролю витрат палива — це використання GPS-трекера з контролем витрат палива. У цьому разі розраховувати норму витрат палива не потрібно, адже цей прилад покаже точні фактичні дані. Але потрібна впевненість у тому, що автомобіль є технічно справним і не має непродуктивних витрат палива. Належний технічний стан автомобіля може підтверджувати акт його технічного обслуговування.

Понаднормові витрати. Якщо фактичні витрати палива перевищують установлені норми, податківці можуть розцінити такі перевитрати як використання палива в негосподарській діяльності.

І тоді СГ — платник ПДВ зобов'язаний нарахувати «компенсуючі» податкові зобов'язання з ПДВ на вартість палива, використаного понад норми, відповідно до пп. «г» п. 198.5 ПКУ.

З метою оподаткування прибутку підприємств понаднормові витрати палива не збільшують фінрезультат до оподаткування, тому що таке збільшення не передбачене ПКУ.

ФОП на загальній системі оподаткування не може включити понаднормові витрати палива до витрат, пов’язаних з його підприємницькою діяльністю, оскільки вони не можуть бути безпосередньо віднесені до конкретного об’єкта витрат (пп. 177.4.1 ПКУ).

Додаткове благо працівника. Якщо перевитрата сталася з вини водія (наприклад, поїздка з особистою метою), вартість такого палива може вважатися додатковим благом працівника. Ця сума оподатковується ПДФО (із застосуванням натурального коефіцієнта) та військовим збором за загальними правилами оподаткування додаткового блага.

Документальне оформлення роботи автомобіля

Для документального підтвердження роботи автомобіля підприємству потрібні два основні документи: організаційний документ — наказ керівника про порядок експлуатації автомобіля та власно розроблений первинний документ, який фіксує кожну поїздку. Це може бути подорожній або маршрутний лист. Законодавство не встановлює типових форм для обліку роботи автотранспорту, тому підприємства зобов’язані самостійно організувати такий облік.

Насамперед для належної організації експлуатації автомобілів слід видати організаційний документ — наказ, який обґрунтовує зв’язок поїздок із господарською діяльністю та допомагає уникнути оподаткування вартості використання авто як додаткового блага для працівників ПДФО та військовим збором (пп. «а» пп. 164.2.17 ПКУ). Для кожної одиниці ТЗ видають окремий наказ. Якщо одночасно вводяться в експлуатацію декілька ТЗ, на них можна скласти й один наказ, але в ньому мають бути визначені параметри для кожної одиниці.

У наказі доцільно зазначити таку інформацію:

— зафіксувати сам факт ведення автомобіля в експлуатацію;

— визначити перелік працівників, допущених до кермування (із зазначенням даних їхніх посвідчень водія);

— призначити особу, відповідальну за технічний стан та обслуговування ТЗ;

— затвердити норми витрат палива для кожного конкретного автомобіля;

— додати до наказу форму первинного документа (подорожнього/маршрутного листа), що використовуватиметься;

— заборонити використання автомобіля з особистою метою працівниками підприємства або ФОПом.

Типові форми подорожніх листів уже давно скасовані, тому кожне підприємство має самостійно розробити і затвердити власну форму первинного документа для обліку пробігу, маршруту та списання палива. Такий документ може називатися «подорожній лист», «маршрутний лист» або інакше. ФОП не зобов’язаний затверджувати форму документа, він може фіксувати роботу автомобіля у документі довільної форми. Звісно, зручніше використовувати вже напрацьовані форми.

Цей первинний документ є підставою для підтвердження зв’язку поїздок із господарською діяльністю, бухобліку та списання витрат на пальне, нарахування зарплати водіям. З якою періодичністю складати подорожні листи, підприємство вирішує самостійно — чи буде це тижневий період, чи 10-денний, чи місячний. Цей вибір також потрібно прописати в наказі, яким затверджено форму подорожнього листа на підприємстві, або в наказі про порядок експлуатації автомобіля, про який ми сказали вище.

Розроблена форма має містити всі обов’язкові реквізити первинного документа, передбачені Законом України «Про бухгалтерський облік та фінансову звітність в Україні» ст. 9:

— назву документа (форми);

— дату складання;

— назву підприємства, від імені якого складено документ;

— зміст та обсяг господарської операції (наприклад, маршрут, пробіг у км, витрати палива у л);

— посади осіб, відповідальних за здійснення операції;

— особистий підпис або інші дані, що дають змогу ідентифікувати особу, яка брала участь в операції.

Для спеціальної техніки (автокрани, автовишки) також немає затверджених форм, тож підприємство розробляє їх самостійно.

Для повного документального забезпечення експлуатації автомобіля також потрібні:

— документи водія та документи на автомобіль. Водій повинен мати при собі посвідчення водія відповідної категорії, свідоцтво про реєстрацію транспортного засобу та чинний поліс обов’язкового страхування цивільно-правової відповідальності (ОСЦПВ);

— медичні та технічні огляди. Роботодавець зобов’язаний забезпечити щозмінні передрейсові медичні огляди водіїв та контроль технічного стану транспортних засобів перед виїздом на лінію. Для цього можна укласти договори з медичним закладом та СТО;

— обов’язковий технічний контроль (ОТК). Легкові автомобілі, що використовуються для отримання прибутку, зі строком експлуатації понад два роки, мають проходити ОТК що два роки. Вантажні автомобілі й таксі — щороку (п. 3 Постанови КМУ від 30.01.2012 №137). Результати ОТК підтверджуються електронним протоколом;

— документи щодо оренди/надання послуг (за потреби). Якщо автомобіль використовується для надання послуг, оформлюються договір, рахунок-фактура та акт виконаних робіт/наданих послуг. Подорожній лист у такому разі є внутрішнім документом виконавця і замовнику не передається.

Документальне оформлення списання пального

Списують паливо на підставі первинних документів, які підтверджують факт його використання у господарській діяльності. Підприємство може розробити форми таких документів самостійно, але вони мають містити всі обов’язкові реквізити, передбачені Законом України «Про бухгалтерський облік та фінансову звітність в Україні» (ст. 9 п. 2).

Підставою для списання палива є його використання, зазначене у підтвердному документі, визначеному на підприємстві (наприклад, подорожній лист, звіт про роботу техніки тощо). У ньому доцільно докладно зазначати:

— показники спідометра на початок та кінець робочого дня/зміни;

— пробіг у кілометрах;

— маршрут руху;

— кількість витраченого палива.

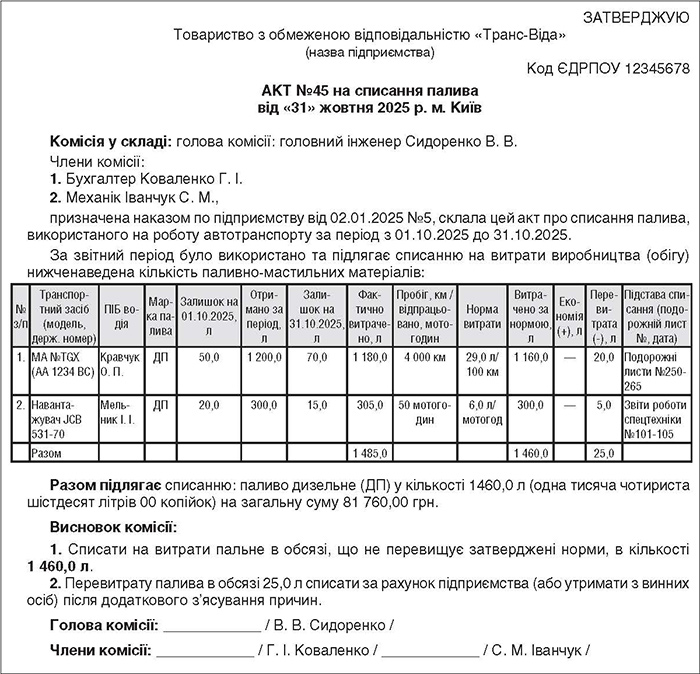

На підставі цих даних складають акт на списання палива, який є підставою для відображення витрат у бухобліку.

Акт складають щомісяця, щокварталу або за інший період, установлений обліковою політикою підприємства. ФОП може самостійно обрати такий період. Звертаємо увагу, що платники ПДВ повинні складати акти не рідше ніж раз на місяць, тому що звітним періодом для ПДВ є місяць, за який треба визначити, чи нараховувати ПДВ за п. 198.5 ПКУ, чи ні. Неплатники ПДВ можуть складати акти і за період більше ніж місяць — за квартал тощо. Не рекомендуємо складати акти на списання пального за періоди, що більші за квартал, тому що при цьому втрачається оперативність обліку і більша ймовірність помилок.

Нижче надаємо зразок акта на списання палива, який ви можете адаптувати для свого підприємства або ФОПа. Для підприємства важливо також, щоб акт містив усі обов’язкові реквізити первинного документа, передбачені Законом України «Про бухгалтерський облік та фінансову звітність в Україні» (ст. 9, п. 2). Для ФОПа ця вимога не обов’язкова.

Цей зразок можна спростити або доповнити залежно від потреб вашого підприємства (наприклад, додати графи для різних видів палива, мастильних матеріалів, або окремо вести облік для генераторів, бензопил тощо).

Зразок акта на списання палива (Завантажити)

У графі «Норма витрати» зазначають норми, затверджені внутрішнім наказом по підприємству. Якщо виявлено перевитрату, комісія з’ясовує її причини. Якщо вини працівника немає (складні погодні умови, робота в міському циклі тощо), вартість палива списують на витрати. Якщо виявлено вину працівника, вартість перевитрати може бути утримана з його зарплати або визнана його додатковим благом із відповідним оподаткуванням ПДФО та ВЗ.

Бухоблік списання палива

Пальне, як і інші ТМЦ, зазвичай списують актом списання ТМЦ, який ми розглянули вище. Акти списання можна складати окремо на підставі кожного документа про роботу автомобіля (подорожнього листа тощо), а можна — загалом за місяць. Для списання використаного палива варто складати окремі акти за кожним автомобілем, бо автомобіль — це окреме місце зберігання ТМЦ (палива), хоча це не є обов’язковою умовою. На практиці такий акт складає та підписує комісія у складі працівників, які відповідають за роботу автотранспорту, включно з водієм.

Бухоблік палива ведуть на субрахунку 203 «Паливо». За потреби на ньому також ведуть аналітичний облік за видами палива, місцями зберігання тощо. Використане пальне списують до складу загальногосподарських, адміністративних витрат або витрат на збут згідно з даними подорожніх листів залежно від того, яка була мета поїздок. Якщо пальне є складовою собівартості наданих послуг, виконаних робіт або власної продукції, то його вартість списують на рахунок 23 «Виробництво».

Приклад. У жовтні 2025 року автомобіль (авто 1) використовувався для поїздок менеджера з метою надання послуг клієнтам. Згідно з подорожніми листами авто 1 проїхало 1 030 км, норма витрат бензину — 6 л на 100 км. Авто 1 витратило: 1 030 км / 100 км х 6 л = 61,8 л. Автомобіль директора проїхав за місяць 1 575 км, норма витрат бензину — 11 л на 100 км. Авто 2 витратило :1 575 км / 100 км х 11 л = 173,25 л. Для списання цього бензину складено два окремі акти. Після списання палива в баку авто 1 обліковується залишок 8,2 л бензину на суму 492,00 грн, а в баку авто 2 — 9,3 л на суму 558,00 грн.

Облік списання палива показано у таблиці.

Таблиця

Списання палива, витраченого на роботу автомобілів

| Зміст господарської операції | Д-т | К-т | Сума, грн |

| Списано пальне на роботу авто 1 61,8 л х 60 грн/л = 3 708,00 грн грн |

23 | 203/авто 1 | 3 708,00 61,8 л |

| Списано пальне на роботу авто директора 173,25 л х 60 грн/л = 10 395,00 грн |

92 | 203/авто 2 | 10 395,00 173,25 л |

Понаднормові витрати списують залежно від причин їх виникнення. Якщо вони виникли не через нестачу (крадіжку), псування пального через його неправильне зберігання, то їх можна списати на той самий витратний рахунок, що і витрати пального в межах установлених на підприємстві норм. Про це Мінфін зазначив у листі від 15.04.2005 №31-04220-20-17/6687. Тобто треба провести службове розслідування і визначити причини понаднормових витрат, до первинних документів надати відповідні пояснення, а далі рішення вже ухвалюватиме посадова особа, яка затверджує акт про списання пального.

Якщо ж була виявлена нестача або псування пального, то йдеться про матеріальну шкоду. Її списання проходить в чотири етапи:

1. Встановлення факту заподіяння матеріальної шкоди. За потреби для розслідування причин та розмірів шкоди на підприємстві за розпорядженням керівника створюється комісія. Якщо встановлено, що матеріальну шкоду заподіяно шляхом крадіжки, зловживань або псування цінностей, то комісія обов'язково створюється і проводиться інвентаризація, вже за наслідками якої вживають подальших заходів.

2. Визначення розмірів шкоди. Зверніть увагу, що шкодою може вважатися нестача або псування активу понад норми природного убутку. Такі норми для нафтопродуктів затверджені постановою КМУ від 05.08.2020 №686. Нестачі і псування в межах норм природного убутку просто списують на субрахунок 947 «Недостачі і втрати від псування цінностей». Якщо ж йдеться про матеріальну шкоду, то до встановлення винної особи шкоду, заподіяну недостачею і втратами від псування матеріальних цінностей, відображають на забалансовому субрахунку 072 «Невідшкодовані недостачі і втрати від псування цінностей». Також одночасно роблять проведення Д-т 947 у кореспонденції з кредитом субрахунку 203.

3. Встановлення винної особи. Якщо її встановлено, від неї вимагають пояснювальної записки про виявлене заподіяння матеріальної шкоди. Якщо, на думку працедавця, йдеться про крадіжку або умисне заподіяння шкоди, то розслідуванням мотивів, причин та обставин такої матеріальної шкоди займаються органи МВС та/або прокуратури. Після встановлення винної особи сума шкоди списується зі субрахунку 072, з одночасним проведенням Д-т 375 «Розрахунки з відшкодування завданих збитків» К-т 716 «Відшкодування раніше списаних активів» у сумі, що підлягає відшкодуванню винними.

4. При фактичному погашенні суми шкоди роблять проведення: Д-т 30 «Каса», 31 «Рахунки в банках», 661 «Розрахунки за заробітною платою» К-т 375 — залежно від форми погашення шкоди, узгодженої між працівником та працедавцем або встановленої за рішенням суду.

5. Не забувайте про ПДВ! При списанні в межах норм природного убутку товарів, при придбанні яких суми ПДВ були віднесені до податкового кредиту, податкові зобов’язання платником ПДВ не нараховуються (за умови що вартість таких товарів включається до вартості готової продукції, яка підлягає оподаткуванню). В інших випадках ПДВ нараховується за основною ставкою. Таку позицію займає ДПСУ в «ЗІР». Якщо нараховуємо ПЗ з ПДВ, то робимо проведення Д-т 947 К-т 641/ПДВ.

6. Чи є додаткове благо у винного працівника? Вище ми говорили про те, що в разі перевитрати пального податківці можуть розцінити це як додаткове благо для працівника. Однак, якщо працівник надав пояснення і керівник із ним погодився, то, незважаючи на перевищення норм витрат пального, воно вважається використаним зі службовою метою, тож, звісно, додаткове благо не виникне. В іншому випадку виникає матеріальна шкода, яку працівник має компенсувати. Тож, якщо все зробити як слід і матеріальна шкода буде відшкодована, додаткове благо у працівника теж не виникне. І тільки якщо винна особа встановлена, але не вжито заходів з відшкодування матеріальної шкоди або керівник ухвалив рішення, що матеріальна шкода не буде відшкодовуватися, перевитрати пального стануть додатковим благом працівника. Перевитрати будуть списані на субрахунок 947. Але із зарплати працівника (проведенням Д-т 661 — К-т 641, 642) треба буде утримати 18% ПДФО (з вартості списаного понад норми пального, збільшеної на коефіцієнт 1,21951) та 5% ВЗ (з вартості списаного понад норми пального, коефіцієнт не застосовуємо).

Висновки

Ми розглянули весь процес від придбання палива до його списання на роботу автомобілів. Він складається з таких етапів:

1. Придбання палива. Первинні документи на цьому етапі — це чеки РРО, що видаються операторами АЗС, та видаткові накладні від постачальника. Юрособи оприбутковують пальне на рахунок 203 за цими документами, а ФОПам достатньо просто наявності цих первинних документів.

2. Нормування витрат палива на роботу автомобілів. Юрособи і ФОПи повинні мати норми витрат палива для всіх своїх автомобілів. Для одного автомобіля можна застосовувати декілька норм залежно від умов його роботи. Юрособи затверджують норми наказом керівника, а ФОП може видати розпорядження за формою, аналогічною до форми наказу.

3. Перед початком використання кожного ТЗ потрібно видати наказ про організацію такого використання.

4. Фактична робота автомобіля підтверджується первинним документом — подорожнім листом, маршрутним листом тощо. На підставі цього документа визначається обсяг роботи автомобіля і для яких операцій було використано пальне з метою оподаткування ПДВ.

5. На підставі подорожнього листа автомобіля (або іншого первинного документа) складають акт списання палива. Юрособи відображають цей акт у бухобліку, а ФОП має право врахувати витрати з метою оподаткування чистого доходу ПДФО та ВЗ, а також підтвердити своє право на податковий кредит з ПДВ.

Якщо чогось із цього ланцюжка забракне, податківці можуть не визнати витрати на пальне і податковий кредит. Наприклад, у справі за посиланням йдеться про те, що ФОП на загальній системі сформував витрати на пальне без достатнього документального обґрунтування. Він мав фіскальні чеки на придбання палива, затверджені норми витрат дизельного палива, схеми автобусних маршрутів і акти списання дизельного палива. Подорожніх листів або інших аналогічних документів не було надано.

Також звертаємо увагу, що на практиці відсутність чеків РРО може спричинити невизнання податківцями права на податковий кредит за такими заправляннями, навіть незважаючи на наявність видаткових накладних на пальне та вчасно зареєстрованої ПН. Нашу консультацію з цього питання див. тут.