Коригують податкові зобов'язання та податковий кредит, зокрема виправляють помилки у ПН, на підставі розрахунку коригування — це правило відоме всім. Проте на практиці зробити виправлення не так легко, тож виникають запитання. Пропонуємо з'ясувати деякі з них.

Загальні вимоги

Якщо платник ПДВ припустився помилки у ПН, виправлення провадиться через розрахунок коригування до такої ПН. Форма розрахунку затверджена Порядком №1307, і це додаток 2. Розрахунок коригування, аналогічно як і податкова накладна, підлягає реєстрації в Єдиному реєстрі податкових накладних. Розрахунок коригування завжди складає продавець — платник ПДВ, а от хто повинен зареєструвати цей РК — продавець чи покупець, — залежить від суті помилки.

Помилки можуть бути:

1) у реквізитах заголовної частини ПН;

2) у кількісних та/або вартісних показниках табличної частини ПН;

3) а може бути і зайво складена ПН на операцію з постачання товарів/послуг, коли в ЄРПН зареєстровано дві і більше ПН на одну операцію.

Розглянемо кожен випадок окремо і лише нагадаємо, що умовні коди причин коригування продавець зазначає у графі 2.1 розрахунку коригування.

Коди причин коригування визначає ДПС і оприлюднює на власному офіційному вебпорталі.

Нагадаємо, що ПН та розрахунок коригування заповнюють державною мовою. Усі графи, що мають вартісні показники, заповнюють у гривнях із копійками, крім випадків, визначених Порядком №1307.

У розрахунку коригування зазначають дату і номер ПН, до якої вносять зміни. У клітинках номера ПН, що не заповнюються, нулі, прочерки та інші знаки чи символи не проставляють.

Не допускається виправлення даних щодо дати складання ПН та її порядкового номера.

Таблиця

Умовні коди причин коригування

|

Умовний код

|

Назва умовного коду причини, який може бути зазначено в розрахунку коригування

|

Примітка

|

|

101

|

Зміна ціни | |

|

102

|

Зміна кількості | |

|

103

|

Повернення товару або авансових платежів | |

|

104

|

Зміна номенклатури | |

|

201

|

Коригування зведеної податкової накладної, складеної відповідно до п. 198.5 ПКУ | |

|

202

|

Коригування зведеної податкової накладної, складеної відповідно п. 199.1 ПКУ | |

|

203

|

Коригування зведеної податкової накладної, складеної відповідно до абз. 11 п. 201.4 ПКУ | |

|

301

|

Виправлення помилки (п. 24 Порядку заповнення податкової накладної) | Зазначається у разі складання РК з типом причини 20 до ПН, зайво складеної на операцію, за якою в ЄРПН вже зареєстрована ПН |

|

302

|

Усунення неоднозначностей | У разі виправлення помилок, допущених при здійсненні попередніх коригувань ПН, та відображення правильних показників товарних позицій, які утворились у результаті таких коригувань |

|

303

|

Зменшення обсягу при нульовій кількості | |

|

304

|

Зменшення кількості при нульовому обсягу |

Помилка в реквізитах заголовної частини ПН

У цьому разі слід діяти за правилами пунктів 21 та 22 Порядку №1307.

Тож якщо платник ПДВ припустився помилки в реквізитах заголовної частини ПН, то це помилка, не пов'язана зі зміною суми компенсації вартості товарів/послуг. У розрахунку коригування зазначають:

— виправлені дані;

— усі правильно заповнені реквізити ПН повторюють, а реквізит, у якому припустилися помилки, заповнюють без помилок. У цьому разі табличну частину розділів А та Б розрахунку коригування не заповнюють.

А помилки в реквізитах заголовної частини ПН можуть бути у:

— назві продавця та/або покупця;

— податковому номері або IПН.

Проте відмінності у виправленні таких помилок все ж таки є, і залежать вони від головного фактора — чи заважає помилка ідентифікувати здійснену операцію.

Назву продавця та/або покупця у ПН слід зазначати аналогічно до статутних документів юрособи (якщо йдеться про підприємця, то прізвище, ім'я та по батькові фізособи), це належить до обов'язкових реквізитів ПН за п. 201.1 ПКУ.

Загалом це неістотна помилка, найімовірніше, така ПН зареєстрована в ЄРПН. Адже згідно з п. 201.10 ПКУ помилки в реквізитах, визначених п. 201.1 Кодексу (крім коду товару згідно з УКТ ЗЕД), які не заважають ідентифікувати здійснену операцію, її зміст (товар/послугу, що постачаються), період, сторони та суму ПЗ, не можуть бути причиною неприйняття ПН в електронному вигляді. Тож помилка у назві не перешкоджає ідентифікувати здійснену операцію.

Як виправити помилку в полі «Номер філії» ПН?

Якщо при складанні податкової накладної допущена помилка в полі «Номер філії», то з метою її виправлення платнику податку необхідно на дату виявлення такої помилки скласти розрахунок коригування до податкової накладної, в якому всі правильно заповнені реквізити податкової накладної повторюються, а поле «Номер філії» заповнюється без помилок.

При цьому таблична частина розділів А та Б не заповнюється (нулі, прочерки та інші знаки чи символи не проставляються).

ЗIР, підкатегорія 101.16

Однак податківці вважають абсолютно інакше, і ПК покупця під загрозою. Тому продавець складає розрахунок коригування, в якому:

— у заголовній частині РК наводить правильну назву контрагента;

— решту реквізитів заголовної частини РК заповнює так само, як у ПН, до якої складає РК;

— табличну частину розділів А та Б не заповнює.

В ЄРПН такий РК реєструє продавець.

Якщо помилка у податковому номері або IПН, ситуація погіршується: така неточність уже заважає ідентифікувати здійснену операцію. Адже в цьому разі вважається, що ПН складена на іншу особу і фактичний покупець не має права на ПК з ПДВ. Тож продавцю потрібно скласти розрахунок коригування, яким обнулити всю операцію:

— у заголовній частині РК зазначити дані помилкового покупця;

— табличну частину розділів А та Б заповнити зі знаком «-», вивести в «0» показники всіх рядків ПН: кількість, обсяг постачання та суму ПДВ;

— у графі 2.1 навести умовний код причини коригування — 103, незважаючи на те що факту повернення товару або передплати не відбувається. У цьому разі цей код виконує «сторнуючу» функцію.

В ЄРПН такий РК реєструє покупець, якщо він є платником ПДВ, на якого помилково було складено ПН. А продавець датою виникнення ПЗ з ПДВ (фактично це дата помилкової ПН) складає нову ПН з правильним податковим номером або IПН. Такій ПН присвоюється новий порядковий номер, відмінний від порядкового номера накладної з помилковими даними.

Нова ПН — порядок складання!

1) реквізити заголовної частини ПН зазначаються без помилок, тобто у полі «IПН покупця» має бути вказаний правильний IПН отримувача (покупця);

2) у полі «Дата складання» зазначається дата виникнення ПЗ постачальника (продавця), тобто дата складання ПН з «помилковим» IПН;

3) у розділі Б такої ПН зазначається обсяг операцій з постачання товарів/послуг та інші показники, що були вказані в ПН з помилковим IПН.

I якщо для покупців така помилка обходиться без жодних наслідків: помилковий покупець реєструє РК на зменшення протягом 15 к. д. з дня отримання РК, а справжній покупець має право на ПК датою реєстрації ПН в ЄРПН відповідно до п. 198.6 ПКУ, — то продавець може наразитися на штраф за невчасну реєстрації ПН в ЄРПН згідно з п. 120-1 ПКУ. Адже, як правило, такі помилки «вилізають» під час складання покупцями декларації з ПДВ.

Помилкова ПН і розрахунок коригування до неї не підлягають відображенню в декларації з ПДВ. Якщо ж продавець виявив помилку після граничного терміну подання декларації (подати нову звітну, на жаль, неможливо), у звітності зазначено ПЗ за ПН на дату складання з неправильним IПН. У цьому разі слід подати УР і показати виправлення неправильно наведеного IПН покупця. Виправлення показують методом «сторно» в додатку 5 УР (додатково див. IПК від 27.08.2019 р. №3999/6/99-99-15-03-02-15/IПК, «ДК» №37/2019).

Така сама ситуація виникає, коли помилково складають ПН на покупця як на неплатника ПДВ, а покупець насправді виявляється платником і вимагає податкової накладної. Виправляють цю ситуацію у порядку, описаному вище, за винятком того, що РК до ПН на неплатника ПДВ реєструє продавець. Для уникнення таких помилок рекомендуємо перевіряти своїх контрагентів щодо їх реєстрації платниками ПДВ у реєстрі https://cabinet.tax.gov.ua/registers/pdv.

Помилки в кількісних та/або вартісних показниках ПН

У цьому разі слід діяти за правилами п. 23 Порядку №1307. Продавець складає розрахунок коригування, в якому:

— показники рядка ПН, що коригується, зазначає зі знаком «-» окремо в кожній графі 7 (коригування кількості) або 9 (коригування вартості), тобто знімає неправильний показник, і тим самим сторнується весь рядок;

— додає новий(і) рядок(ки) з виправленими показниками (за потреби), якому(им) присвоює новий черговий порядковий номер, що не зазначався в ПН;

— рядку ПН, що коригується, зазначеному зі знаком «-», та новому(им) рядку(ам) з виправленими показниками, що його замінює(ють), присвоює однаковий порядковий номер групи коригування, який проставляє у графі 2.2, та наводить однакову причину коригування;

— кількість груп коригування у РК може бути необмежена. Кожній групі коригування присвоює окремий наступний порядковий номер.

В ЄРПН складений РК продавцем реєструє:

— продавець, якщо передбачається збільшення суми компенсації їх вартості на користь такого постачальника (продавця) або якщо коригування кількісних та вартісних показників у підсумку не змінює суму компенсації;

— продавець, якщо РК складається на неплатника ПДВ або виправляється ПН, що складалась отримувачем (покупцем) послуг від нерезидента;

— покупець — платник ПДВ товарів/послуг, якщо передбачається зменшення суми компенсації вартості товарів/послуг продавцю.

Продавець надсилає покупцю складений РК, у верхній лівій частині якого робить позначку «X».

Тож при вартісних та кількісних помилках слід на дату виявлення помилки скласти РК, зазначити код причини коригування «102» — зміна кількості або «104» — зміна номенклатури та у табличній частині зі знаком «-» зафіксувати обсяг операцій з постачання товарів/послуг, що був зазначений неправильно1, та зі знаком «+» навести правильний обсяг операцій.

1 Якщо проводять коригування за кількістю, в РК у графі 2.1 можуть зазначатися причини коригування за кодами: 102, 103, 104, 203, 301, 302, 304.

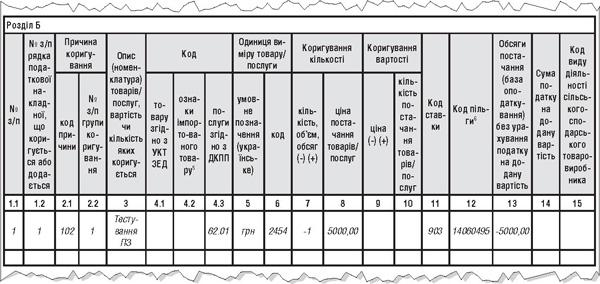

Приклад 1 Платник ПДВ помилково у графі 8 ПН на постачання послуг з тестування програмного забезпечення (оподатковується за ставкою 20% згідно з п. 186.3 ПКУ) зазначив код ставки 903 (код ставки на операції за п. 26-1 підрозділу 2 розділу ХХ ПКУ, що звільнені від оподаткування, це постачання програмної продукції — комп'ютерна програма). У разі такого виправлення слід узяти до уваги причину коригування — зміна кількості послуг. У РК проставляється код причини коригування 1021.

1 ЗIР, підкатегорія 101.16.

Зверніть увагу!

На практиці код причини коригування 102 працює тільки парними рядками, тобто одним рядком знімаємо весь неправильний обсяг, а другим рядком ставимо правильний. Якщо в РК заповнено один рядок з кодом 102, система не пропускає такі РК. Тому, з огляду на роз'яснення податківців у ЗIР, підкатегорія 101.16, це питання слід додатково погодити з ДПI.

Відповідно до п. 201.5 ПКУ для операцій, що оподатковуються, і операцій, звільнених від оподаткування, складають окремі ПН. Тому з метою виправлення цієї помилки складають РК, в якому у табличній частині зі знаком «-» зазначають обсяг операцій з постачання послуг за кодом ставки 903 та складають нову ПН, де у графі 8 код ставки 20% (див. зразок 1 РК виправлення такої ситуації).

Зразок 1

Якщо б зміна кількості товарів/послуг виправлялася за операціями, які оподатковуються за ставкою 20% (7%), у розрахунку коригування слід було б зазначити два рядки:

— перший рядок, яким сторнується неправильна кількість у податковій накладній;

— у другому проставляють правильні показники кількості.

Пам'ятайте: одночасно в одному рядку розділу Б розрахунку коригування може бути заповнена тільки одна пара граф: 7 і 8 або 9 і 10! Тож у разі виправлення ціни товарів/послуг показники з граф 6 та 7 податкової накладної переносять до граф 9 та 10 розрахунку коригування. I в розрахунку коригування зі знаком «-» заповнюють лише графу 9, і в графі 2.1 наводять умовний код коригування 101 або 203.

Помилки в номенклатурі або коді

Помилка в номенклатурі. Якщо припустилися помилки в описі (номенклатурі) товарів/послуг та/або коді УКТ ЗЕД, розрахунком коригування слід вивести в нуль усі дані про ці товари/послуги.

Продавець складає розрахунок коригування, в якому:

— зі знаком «-» фіксує показники щодо товарів/послуг, опис (номенклатура) та/або код УКТ ЗЕД/ДКПП яких виправляється (у графі 1.1 — номер за порядком);

— додає новий(і) рядок(ки) з виправленими показниками (за потреби), якому(им) присвоює новий черговий порядковий номер, що не зазначався в ПН;

— у графі 2.1 розрахунку коригування наводить код причини коригування — 104 (зміна номенклатури);

— у графі 2.2 кількість груп коригування може бути необмежена. Кожній групі коригування присвоює окремий наступний порядковий номер. Тож у графі 2.2 зазначає групу коригування, зафіксовану у графі 2.2 рядка 1.

В ЄРПН складений продавцем РК реєструє:

— продавець, якщо РК складається на неплатника ПДВ або якщо коригування кількісних та вартісних показників у підсумку не змінює суму компенсації;

— покупець — платник ПДВ, якщо передбачається зменшення суми компенсації вартості товарів/послуг їх продавцю.

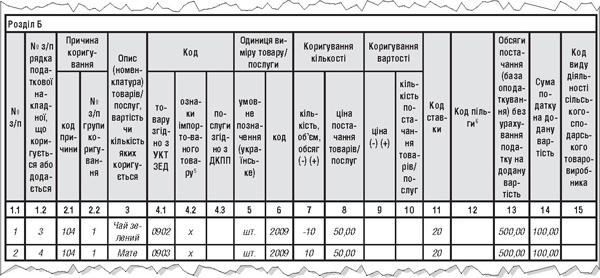

Приклад 2 Платник ПДВ у ПН помилково зафіксував не ту товарну позицію (графа 2 ПН), при фактичному продажу чаю мате випадково зазначено чай зелений. Тож ПН не містить назву товару згідно з первинними документами.

У разі виправлення помилки в описі (номенклатурі) товарів треба змінити назви шляхом обнулення даних за ПН з помилкою (див. зразок 2).

Зразок 2

Помилка в коді УКТ ЗЕД. Ми вже зауважили, що помилки, які не заважають ідентифікувати здійснену операцію, її зміст, не є великою проблемою. Проте це не стосується помилки у коді товару згідно з УКТ ЗЕД. Якщо помилка є бодай в одній цифрі коду товару, то незалежно від того, скільки цифр такого коду зазначено платником ПДВ у відповідному рядку ПН: 4 чи 10, — це не дає змоги ідентифікувати здійснену операцію.

Продавець складає розрахунок коригування, в якому:

— зі знаком «-» наводить показники номенклатури, яка виправляється;

— у графі 1.2 — номер за порядком того рядка ПН, що коригується;

— виправлені товарні позиції додає в новому рядку із правильним кодом УКТ ЗЕД, товарні позиції, яких не було у ПН. Пам'ятайте: у графі 1.2 таким виправленим товарним позиціям присвоюються нові чергові порядкові номери рядків, яких не було в ПН, що коригується;

— у графі 2.1 зазначає код причини коригування — 104 (зміна номенклатури).

Зайво складена ПН

Поширена помилка — зайво складена ПН на одну операцію з постачання товарів/послуг. Проігнорувати таку ПН і просто видалити в ЄРПН не вдасться. По-перше, така ПН не відповідає фактичній операції, адже первинних документів на цю операцію немає. По-друге, треба відновити ліміт реєстрації (∑ накл), тому що на реєстрацію помилкової ПН витрачено певний ліміт.

У цьому разі слід узяти до уваги п. 24 Порядку №1307, а також лист ДФС від 27.11.2018 р. №36942/7/99-99-15-03-02-17 (див. «ДК» №50/2018, коментар «ДК»): якщо РК до ПН не складався, див. пп. 4.6.1 згаданого листа, а якщо до такої ПН вже було складено РК, — пп. 4.6.2 листа ДФС.

До зайвої ПН на операцію, за якою в ЄРПН вже зареєстрована ПН, слід скласти РК у тако му порядку:

— у верхній лівій частині розрахунку коригування у графі «Не підлягає наданню отримувачу (покупцю) з причин» зафіксувати тип причини 20, при цьому позначка «х» не проставляється;

— у заголовній частині розрахунку коригування у полі «до податкової накладної» — дату і номер ПН, зайво складеної на операцію, за якою в ЄРПН вже зареєстрована ПН;

— в розділі Б розрахунку коригування заповнити графи з 1 до 15;

— графи 9 та 10 розділу Б розрахунку коригування не заповнюються;

— показники кожного рядка зайво складеної ПН (кількість (графа 7 розрахунку коригування), обсяг постачання (графа 13 розрахунку коригування) та суму ПДВ (графа 14 розрахунку коригування) навести зі знаком «-» (таким чином показники ПН виводяться в «0»);

— у графі 2.1 розділу Б розрахунку коригування проставити код причини 301;

— в інформаційному полі «Iнформаційні дані щодо складеної та зареєстрованої в Єдиному реєстрі податкових накладних податкової накладної» (після розділу Б) розрахунку коригування навести дані щодо ПН, правильно складеної та зареєстрованої в ЄРПН;

— в інформаційному полі «Iнформаційні дані щодо складеного та зареєстрованого в Єдиному реєстрі податкових накладних розрахунку коригування до податкової накладної, зайво складеної на операцію, за якою в Єдиному реєстрі податкових накладних вже зареєстрована податкова накладна» розрахунку коригування зазначити дані щодо розрахунку коригування, складеного до зайво складеної ПН, яка зареєстрована в ЄРПН. Це поле не заповнюють, якщо такий розрахунок коригування не складався.

Зверніть увагу!

Для уникнення помилок при складанні РК до ПН платники податку можуть скористатися сервісом, який дозволяє переглянути повну інформацію щодо ПН з урахуванням усіх зареєстрованих до неї РК. Доступ до інформації надано в приватній частині (особистому кабінеті) Електронного кабінету у розділі «ЄРПН». За заданими параметрами пошуку ПН відображають остаточний розрахунок з урахуванням усіх наступних зареєстрованих до неї РК.

В ЄРПН такий РК реєструє покупець — платник ПДВ, на якого складено зайву ПН.

Важливе уточнення: РК з типом причини «20» складають не для всіх випадків анулювання помилкових ПН, а тільки для окремого, коли на одну й ту саму операцію в ЄРПН уже зареєстровано дві та більше ПН й одна з них є правильною1.

1 Додатково див. IПК ГУ ДФС у м. Києві від 11.01.2019 р. №95/IПК/26-15-12-01-18 і коментар «ДК».

Розрахунок коригування з кодом причини 301 не може бути складено до ПН, яка визначена платником як правильна ПН. Коригують показники правильної ПН (повернення товару, зміна ціни чи кількості) у загальному порядку.

Якщо складено і зареєстровано лише одну зайву ПН, на неї можна скласти розрахунок коригування з умовним кодом причини коригування 103.

Також треба звернути увагу на показник ∑ Перевищ у формулі на реєстрацію ПН.

Така помилка може вплинути на суму показника ∑ Перевищ у формулі реєстраційного ліміту, а це залежить від дати складання та реєстрації в ЄРПН розрахунку коригування. Якщо ПН та РК враховуються в одному періоді, — усе гаразд, на показник ∑ Перевищ це не вплине. Адже у системі електронного адміністрування ПДВ розрахунок коригування проводиться у періоді, в якому він складений.

Показник ∑ Перевищ розраховується ДПС автоматично після прийняття звітності від платника ПДВ. Після реєстрації РК в ЄРПН в системі електронного адміністрування ПДВ автоматично відбувається перерахунок показника ∑ Перевищ за звітний період, в якому було складено такий РК, та розрахункової суми ∑ Накл з урахуванням сум ПДВ, зазначених у таких ПН та/або РК.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Порядок №1307 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну від 31.12.2015 р. №1307.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»