06.07.2018 р. було офіційно опубліковано наказ Мінфіну від 15.05.2018 р. №511, який викладає в новій редакції Порядок №4351 та форми звітності з ЄСВ. Звісно, серед цих форм є і додаток 4 — Звіт з ЄСВ1, що його роботодавці мають подавати вже за серпень у вересні. Розгляньмо, які зміни в ньому відбулися і як треба буде складати цей звіт.

Перш ніж почати аналізувати зміни, розгляньмо, що не змінилося, але про що варто пам'ятати.

1 Порядок формування та подання страхувальниками звіту щодо сум нарахованого єдиного внеску на загальнообов'язкове державне соціальне страхування, затверджений наказом Мінфіну від 14.04.2015 р. №435.

Строки подання Звіту з ЄСВ

У частині строків подання Звіту з ЄСВ для роботодавця нічого не змінилося.

Звітним періодом є календарний місяць. Роботодавці за своїх працівників та осіб, які надають послуги чи виконують роботи згідно з договором цивільно-правового характеру, зобов'язані формувати та подавати до органів доходів і зборів Звіт протягом 20 календарних днів, наступних за останнім днем звітного періоду (п. 1 розділу III Порядку №435).

Звіт про суми нарахованої заробітної плати (доходу) застрахованих осіб та суми ЄСВ до органів доходів та зборів роботодавці подають за формою №Д4 згідно з додатком 4 до Порядку №435.

Як можна подати Звіт з ЄСВ?

Як і раніше, роботодавець (як фізособа, так і юрособа) подає Звіт з ЄСВ за основним місцем взяття на облік як платника ЄСВ в органах доходів і зборів в один із таких способів:

— засобами електронного зв'язку в електронній формі із використанням ЕЦП;

— на паперових носіях разом з електронною формою на електронних носіях інформації;

— на паперових носіях без електронної форми, якщо у роботодавця кількість застрахованих осіб не перевищує п'яти.

Тобто подання Звіту поштою і надалі буде легальне.

Вимоги до подання Звіту поштою

Як і раніше, для застосування цього способу подання Звіту треба буде дотримуватися певних правил:

1) якщо роботодавець вирішив відзвітувати поштою, він зобов'язаний надіслати Звіт на адресу відповідного органу доходів та зборів заздалегідь, тобто не пізніше ніж за 10 днів до закінчення граничного строку подання Звіту з ЄСВ;

2) Звіт вважається поданим в день отримання відділенням поштового зв'язку від платника ЄСВ поштового відправлення зі звітністю. У разі втрати або зіпсуття поштового відправлення чи затримки його вручення органу доходу та зборів з вини оператора поштового зв'язку платник ЄСВ звільняється від будь-якої відповідальності за неподання або несвоєчасне подання такого Звіту;

3) роботодавець протягом 5 робочих днів з дня отримання повідомлення про втрату або зіпсуття поштового відправлення зобов'язаний надіслати поштою або надати особисто (на його вибір) органу доходів і зборів другий примірник Звіту з ЄСВ разом з копією повідомлення про втрату або зіпсуття поштового відправлення.

Як сформувати Звіт з ЄСВ?

Як і раніше, усі роботодавці подають Звіт за формою додатка 4 до Порядку №435 до органу доходів і зборів у вигляді таблиць 1, 5 та 6.

А ось таблицю 7 подають лише ті роботодавці, які мають працівників, яким встановлюються умови пенсійного забезпечення, відмінні від умов загальнообов'язкового державного пенсійного страхування, трудова діяльність зараховується при визначенні права на відповідну пенсію, а також ведеться облік періодів страхового стажу, не пов'язаних із трудовою та/або професійною діяльністю.

А ось тепер перейдімо до того, що ж, власне, змінилося.

Таблиця 1 — три нові рядки про працівників з інвалідністю

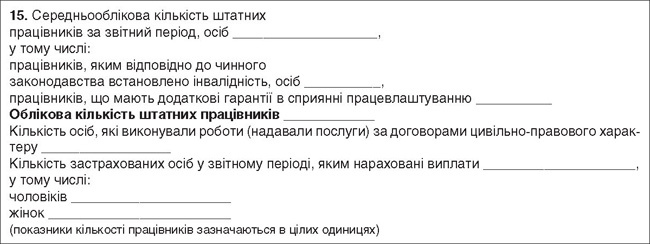

Зміни у заголовній частині

У реквізиті 15 заголовної частини цієї таблиці тепер зазначається не штатна чисельність працівників (як було раніше), а облікова кількість штатних працівників. При цьому решта рядків цього реквізиту залишилися без змін (див. зразок 1).

Зразок 1

Реквізит 15 заголовної частини таблиці 1

Що означає ця зміна і чим облікова кількість штатних працівників відрізнятиметься від середньооблікової?

Середньооблікова кількість штатних працівників визначається роботодавцем відповідно до п. 3.2 Iнструкції зі статистики кількості працівників, затвердженої наказом Держкомстату України від 28.09.2005 р. №286.

Штатна чисельність працівників передбачала зазначення в таблиці 1 встановленого на перше число звітного періоду роботодавцем складу працівників (персоналу), з якими укладено трудовий договір (контракт) відповідно до затвердженого роботодавцем переліку посад (з урахуванням вакантних), в якому зазначено розмір окладу для конкретної посади. Починаючи зі звітного місяця серпня 2018 р. цей показник ми більше не рахуємо і не зазначаємо у Звіті з ЄСВ.

Натомість зазначатиметься облікова кількість штатних працівників, яку треба розраховувати за розділом 2 згаданої Iнструкції. Єдине що — за п. 2.2 Iнструкції №286 облікова кількість штатних працівників визначається на певну дату звітного періоду. А на яку дату рахувати цей показник для складання Звіту з ЄСВ? Наразі невідомо. Тож чекатимемо на роз'яснення від ДФС.

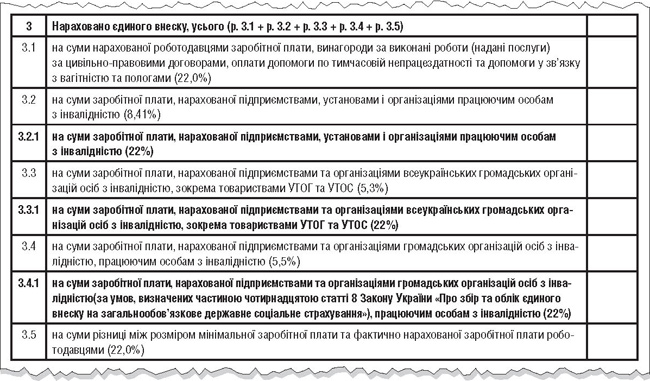

Зміни щодо працівників з інвалідністю

Увага: юрособи, в яких працевлаштовані особи з інвалідністю!

У таблиці 1 з'явилися рядки, в яких потрібно буде відображати різницю між фактично нарахованим розміром ЄСВ для осіб з інвалідністю за пільговою ставкою (8,41%, 5,3%, 5,5%) та загальною ставкою нарахування 22%.

Ці рядки додано до рядка 3 таблиці 1, їх наразі три: 3.2.1, 3.3.1, 3.4.1 (див. зразок 2).

Зразок 2

Підрядки рядка 3 таблиці 1

Утім, в оновленому Порядку №435 немає жодного слова, як ці рядки заповнювати і, найголовніше, чи наводяться значення в них довідково, чи враховуються у загальному значенні рядка 3?

Якщо виходити з формули, наведеної у рядку 3, то ні. Це інформація саме довідкова, що логічно. Адже юрособи-роботодавці не повинні доплачувати в бюджет обраховану різницю (саме в цьому і полягає сенс пільги — зниженої ставки ЄСВ). Але ось порахувати цю різницю буде потрібно, і зробити це мають саме роботодавці.

Також виникає запитання, як і де відображати лікарняні і декретні виплати, нараховані особам з інвалідністю, якщо у вищезгаданих рядках ідеться про «суми заробітної плати»? Адже до лікарняних, так само як і до допомоги по вагітності та пологах таким працівникам, теж застосовується пільгова ставка ЄСВ! Напевно, про них просто забули. У будь-якому випадку чекатимемо на роз'яснення від податківців.

Таблиця 5 — сім нових граф для відомостей про працівника

До таблиці 5 додали нові графи:

— реквізит 12 — «Професійна назва роботи»;

— реквізит 13 — «Код ЗКПТР»;

— реквізит 14 — «Код класифікатора професій»;

— реквізит 15 — «Посада»;

— реквізит 16 — «Документ-підстава про початок роботи та відпустку, кінець трудових або цивільно-правових відносин, переведення на іншу посаду»;

— реквізит 18 — «Дата створення нового робочого місця (штатної одиниці), на яке в звітному періоді працевлаштований працівник»;

— реквізит 19 «Військове звання».

Отже, тепер у цій таблиці треба буде зазначати не лише прийняття та звільнення працівників, їх декретні відпустки, а ще й переведення працівника на іншу посаду або зміну назви посади! Звісно, якщо таких кадрових операцій у звітному місяці не було, складати і подавати таблицю 5, як і раніше, не треба.

Зверніть увагу!

У таблиці 5 є старий реквізит 8 «категорія особи». I всі категорії осіб перелічені безпосередньо в самій таблиці 5 внизу під табличною частиною.

До них у новій редакції таблиці 5 було додано такі категорії осіб:

7 — особи з числа військовослужбовців, особи рядового і начальницького складу, які отримують допомогу у зв'язку з вагітністю та пологами;

8 — особи з числа військовослужбовців, особи рядового і начальницького складу.

Таблиця 6 — новий код типу нарахувань 14

Загальний вигляд таблиці 6 Звіту з ЄСВ змін не зазнав.

Але в кодах типу нарахувань з'явився ще один новий код. Поговоримо про реквізит 10 цієї таблиці.

При заповненні реквізиту 10 таблиці 6 раніше вже застосовувався код 13. За ним має відображатися сума різниці між розміром мінімальної заробітної плати та фактично нарахованою заробітною платою за звітний місяць (із заробітної плати/доходу, грошового забезпечення). Але це стосується поточного місяця.

А що робити, якщо треба відобразити у Звіті таку різницю за минулі звітні періоди? Ось для цього і ввели новий код 14. Щоправда, користуватися ним можна лише в одному випадку.

Новий код типу нарахувань 14 — сума різниці між розміром мінімальної заробітної плати та фактично нарахованої заробітної плати (доходу) за попередні періоди у зв'язку зі здійсненням перерахунку при звільненні працівника за попередні періоди, пов'язані з уточненням днів використаної наперед відпустки (у зв'язку зі сторнуванням).

Отже, в решті випадків, як і раніше, для відображення різниці за минулі звітні періоди користуємось кодом 13 або 2 (докладніше про те, коли який код застосовувати, див. лист ДФСУ від 02.02.2017 р. №1925/6/99-99-13-02-01-15).

Який Звіт з ЄСВ вважається чинним?

У п. 1 розділу V нової редакції Порядку №435 уточнили, який саме документ є чинним. Простіше кажучи, який з поданих роботодавцем звітів (а їх протягом звітного періоду може бути кілька) ДФС вважатиме саме поданим звітом.

Раніше в п. 1 розділу V Порядку №435 зазначалося, що чинним вважається останній електронний або паперовий Звіт, поданий страхувальником до закінчення строків подання звітності.

Тепер чинним вважається останній електронний або паперовий Звіт, поданий страхувальником до закінчення строків подання звітності, який пройшов всі контролі при завантаженні до Реєстру страхувальників та до Реєстру застрахованих осіб.

Тобто однієї квитанції про те, що Звіт було надіслано до ДФС, недостатньо. Остаточно впевнитися, що Звіт вважатиметься поданим, можна буде лише після того, як роботодавець отримає квитанцію про прийняття без жодних зауважень від контролерів. Утім, здивувати цим бухгалтерів, які надсилають такі звіти, навряд чи можна — по суті, ця зміна приводить порядок надання таких звітів до того, що давно застосовується податківцями на практиці. Iноді буває, що в дні, коли сервер ДФС перевантажений, квитанції із зауваженням або про прийняття надходять із затримкою в кілька днів. Тож, як і раніше, радимо не дотягувати подання цього Звіту до останнього дня, щоб не наразитися на штраф за порушення строків його подання.

Галина КАЗНАЧЕЙ, «Дебет-Кредит»