На сторінках «ДК» уже багато написано про зміни, внесені до ПКУ в грудні 2016 року. Але питання щодо підписання актів перевірок та складання заперечень із поданням додаткових документів ми вирішили обговорити окремо через дещо змінену та уточнену процедуру їх подання. Розгляньмо такі зміни докладніше.

Стандартна схема підписання акта

Як відомо, акт (довідка) документальної виїзної та невиїзної перевірки (п. 86.3, 86.4 ПКУ) складається у двох примірниках, підписується посадовими особами контролюючого органу, які проводили перевірку, та реєструється у контролюючому органі протягом п'яти робочих днів з дня, наступного за днем закінчення установленого для проведення перевірки строку (для платників податків, які мають філії та/або перебувають на консолідованій сплаті, — протягом 10 робочих днів).

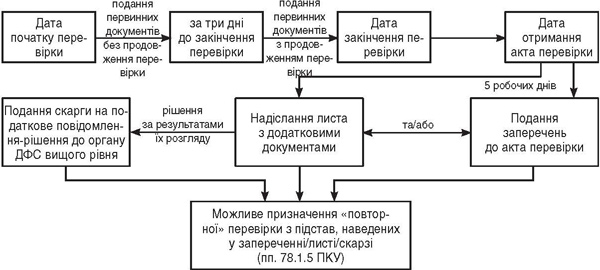

Розгляньмо ситуації, коли дії органів ДФС та платника податків можуть призвести до перегляду акта перевірки (див. також схему).

Схема

Ситуація 1. Фіскальний орган відмовляється врахувати документи, що їх платник податків подає під час перевірки.

За таких умов платник податків має право до закінчення перевірки надіслати листом із повідомленням про вручення та з описом вкладеного або надати безпосередньо до контролюючого органу, який проводить перевірку, копії таких документів (засвідчені печаткою платника податків (за наявності печатки) та підписом платника податків — фізичної особи або посадової особи платника податків — юридичної особи (абзац перший п. 44.7 ПКУ).

Зверніть увагу!

Такі копії документів з описом мають бути подані до ДПI нарочним (отримані фіскальним органом поштовою кореспонденцією) не менш ніж за три дні до дати завершення перевірки. Iнакше перевірка (абзац третій п. 44.7 ПКУ) продовжується на строк, передбачений у п. 82.1 ПКУ, для планових перевірок, та у п. 82.2 ПКУ — для позапланових (виїзних та невиїзних) перевірок.

Ситуація 2. Фіскальний орган лише в акті перевірки вказує на відсутність окремих документів або вказує на виявлені порушення без урахування поданих до перевірки документів. А платник податків не встигає за три дні до закінчення перевірки подати документи (наприклад, через дії перевіряльників, які подають запит про надання відсутніх документів в останній день перевірки).

Описані порушення дають право платнику податків скористатись іншим правилом, установленим у п. 44.7 ПКУ. Зокрема, протягом п'яти робочих днів з дня, наступного за днем отримання акта перевірки, платник податків має право подати контролюючому органу, що проводив перевірку, заперечення та/або додаткові документи.

Це важливо!

Важливо враховувати, що платник податків може надати АБО заперечення, АБО окремого листа з описом додаткових документів, не врахованих податковим органом, АБО все разом (заперечення разом із документами). Тобто з 01.01.2017 р. платнику податків не обов'язково складати саме заперечення — якщо він вважає достатнім подати лише первинні документи, що підтверджують показники податкової звітності, то достатньо надіслати лише листа з документами (без складання тексту заперечень). Це правило встановлено новою редакцією абзацу другого п. 44.7 ПКУ.

Наслідки подання заперечень та/або «первинки» у 2017 році

Щодо описаних вище порушень нагадаємо: наслідком може бути або продовження перевірки, або призначення нової. Різниця лише в тому, що наказ на її продовження вручається в останній день перевірки, а нова позапланова перевірка відтепер може призначатись як під час розгляду заперечень, так і під час оскарження податкового повідомлення-рішення в адміністративному порядку (на будь-якому рівні ДФС).

Порядок розгляду заперечень та/або окремо поданої «первинки».

Як ми зазначили вище, після уважного вивчення акта перевірки платник податків має право подати заперечення та/або окремо додаткові документи протягом п'яти робочих днів з дня отримання акта (п. 86.7 ПКУ).

Далі фіскальний орган має сім (раніше — п'ять) робочих днів, наступних за днем отримання документів, для прийняття рішення за результатами розгляду заперечень та повідомлення про прийняте рішення платника податків.

Незалежно від того, що розглядатиме фіскальний орган — заперечення чи лише подані додаткові документи, — це не позбавляє його обов'язку повідомити такого платника податків про місце і час проведення такого розгляду, якщо платник податків заявив про це у запереченні чи листі про надання копій первинних документів. Таке повідомлення надсилається платнику податків не пізніше наступного робочого дня з дня отримання від нього заперечень та/або листа про надання додаткових документів, але не пізніше ніж за чотири робочі дні до дня їх розгляду. Повідомлення надсилається на юридичну адресу платника податків (за місцем проживання фізособи-підприємця).

Участь у розгляді заперечень

Платник податків (його уповноважена особа та/або представник) має право брати участь у розгляді заперечень із зазначенням у прохальній частині заперечення про таке бажання. Якщо платник не складав заперечень, а лише надіслав листа про надання додаткових документів (абзац другий п. 44.7 ПКУ), то відповідне прохання про участь у розгляді поданих документів він може зазначити у такому листі.

Призначення позапланової перевірки

Завдяки змінам, унесеним до пп. 78.1.5 ПКУ, позапланова перевірка може бути призначена у разі, коли платник податків подав контролюючому органу:

— або заперечення до акта перевірки;

— та/або додаткові документи після складення акта перевірки;

— або скаргу на прийняте за її результатами податкове повідомлення-рішення до органу ДФС вищого рівня.

При цьому має виконуватися така вимога — у вищенаведених документах платник податків вимагає:

1) або повного, або часткового перегляду результатів відповідної перевірки (йдеться про акт перевірки та висновки, викладені у ньому);

2) або скасування прийнятого за результатами розгляду заперечень чи поданої скарги податкового повідомлення-рішення — з посиланням на обставини, що не були досліджені під час перевірки та об'єктивний розгляд яких неможливий без проведення перевірки.

Тоді наказ про проведення документальної позапланової перевірки з підстав, зазначених у пп. 78.1.5 ПКУ, видається:

а) в разі розгляду заперечення до акта перевірки та/або додаткових документів — контролюючим органом, який проводив перевірку;

б) під час проведення процедури адміністративного оскарження — контролюючим органом вищого рівня, який розглядає скаргу платника податків.

Тобто видати наказ та провести перевірку можуть або орган ДФС, що проводив перевірку, або контролюючі органи АР Крим, у містах Києві та Севастополі, областях, міжрегіональні територіальні органи, або ДФСУ (п. 56.3 ПКУ).

Щоправда, така «повторна» позапланова перевірка здійснюється виключно з питань, які стали предметом оскарження. Строк її проведення не має перевищувати строки, зазначені у п. 82.2 ПКУ.

Отже, до складення заперечень, скарг або листів про надання документів слід поставитися максимально обережно та подавати їх зважено з викладенням конкретних обставин, які можуть стати предметом повторної перевірки.

Водночас слід враховувати таке:

1) на відміну від скарг1 на податкове повідомлення-рішення, заперечення розглядається без запрошення представників Мінфіну та Ради бізнес-омбудсмена2 — лише у присутності посадових осіб органу ДФС, який проводив перевірку, та представників платника податків.

2) акт перевірки не оскаржується в судовому порядку. Тому, як і раніше, ми підтримуємо жваве спілкування з податковими органами через подання заперечень, листів із первинними документами та скарг, що фактично і є оскарженням акта перевірки (його висновків). Адже під час такого спілкування є можливість не лише докладніше з'ясувати позицію фіскального органу та підґрунтя наведених в акті перевірки висновків (для майбутнього спору в суді), а й обстояти свою позицію з посиланням як на первинні документи, так і на додаткові документи (інформацію). Зокрема, йдеться про податкові консультації, які вказують на різну позицію фіскального органу в одному й тому самому питанні, — в цій ситуації платник може наголошувати на презумпції правомірності дій платника податків у спірному питанні (пп. 4.1.4 ПКУ). Платник податків може посилатися на практику Європейського суду, міжнародні угоди та договори, використання яких наразі прямо передбачено ч. 4 ст. 2 Закону про держнагляд3;

1 Порядок оформлення і подання скарг платниками податків та їх розгляду контролюючими органами, затверджений наказом Мінфіну від 21.10.2015 р. №916.

2 Детальніше — у статті «Розгляд скарг ДФС — більше відкритості», «ДК» №48/2016.

3 Закон України від 05.04.2007 р. №877-V «Про основні засади державного нагляду (контролю) у сфері господарської діяльності».

Чому так краще?

Звісно, все це може бути зазначено й у скарзі. Але додатково подані документи, які не були враховані під час перевірки, проте стали предметом скарги з боку платника податків, можуть і не прийматися органом вищого рівня. Як свідчить практика, розгляд скарги обмежується перевіркою матеріалів проведеної перевірки. I додаткові первинні документи, найімовірніше, стануть підставою для призначення перевірки зі з'ясуванням обставин їх неврахування або неподання у порядку та строки, визначені п. 44.7 ПКУ.

Тому в окремих випадках розгляд заперечень або листа з первинними документами може швидше привести до позитивного результату, аніж призначена та проведена органом вищого рівня перевірка за поданою скаргою.

3) оскільки перевіряються лише підстави, викладені у запереченні/листі/скарзі, то у будь-якому разі платнику податків обирати, яким шляхом боротися з фіскалами, які навели в акті перевірки висновки, з якими той не згоден, та які, можливо, заслуговують на «повторну» перевірку. До речі, в абзаці четвертому п. 86.1 ПКУ зазначено: у разі незгоди платника податків з висновками акта (довідки) такий платник зобов'язаний підписати такий акт (довідку) перевірки із зауваженнями, що їх він має право надати разом із підписаним примірником акта (довідки) або окремо у строки, передбачені цим Кодексом. Тому при зверненні до суду слід бути готовим до подання пояснень та/або доказів, чому саме платник податків не виконав вимог ПКУ та не скористався правом заперечити акт чи подати первинні документи органу ДФС, який здійснював перевірку.

Утім, платник податків не позбавлений права відразу звернутися до суду.

Наталія КАНАРЬОВА, «Дебет-Кредит»