Не за горами граничний термін подання податкового розрахунку за формою №1ДФ за I квартал 2016 року1. Проте на практиці при заповненні цього звіту виникають запитання. Ознайомимося із деякими нюансами на прикладах різних ситуацій.

Ситуація 1 — ПСП надавалася не весь квартал

Як відобразити у формі №1ДФ нарахований дохід і утриманий з нього податок, якщо до зарплати працівника застосовувалась податкова соціальна пільга протягом двох місяців?

1 Відповідно до пп. 49.18.2 ПКУ, розрахунок подається протягом 40 календарних днів, що настають за останнім календарним днем звітного (податкового) кварталу (півріччя). Тобто останній день подання ф. №1ДФ за I квартал — 10 травня.

Під час нарахування доходів у формі заробітної плати база оподаткування з метою утримання ПДФО визначається як нарахована заробітна плата, зменшена на суму податкової соціальної пільги (далі — звичайна ПСП) за її наявності.

Нагадаємо, що кожен працівник відповідно до пп. 169.1.1 ПКУ має право на зменшення суми загального місячного оподатковуваного доходу, отримуваного від одного роботодавця у вигляді заробітної плати, на суму ПСП. Звичайна ПСП, право на яку має кожен працівник, застосовується тільки за одним місцем нарахування (виплати) заробітної плати. Працівник самостійно обирає, у якого роботодавця застосовуватиметься ПСП, що підтверджується поданням роботодавцю заяви про самостійне обрання місця застосування пільги.

Звичайна ПСП, згідно з пп. 169.1.1 ПКУ, є сталою протягом року і дорівнює 50% розміру прожиткового мінімуму для працездатної особи (з розрахунку на місяць), установленому законом на 1 січня звітного податкового року. У 2016 році сума становить 689,00 грн.

Крім цього, потрібно врахувати обмеження доходу, до якого може застосовуватися ПСП. Відповідно до пп. 169.4.1 ПКУ, соціальна пільга застосовується до доходу, нарахованого на користь платника податку протягом звітного податкового місяця як заробітна плата (інші прирівняні до неї відповідно до законодавства виплати, компенсації та винагороди), якщо його розмір не перевищує суми, що дорівнює розміру місячного прожиткового мінімуму, чинного для працездатної особи на 1 січня звітного податкового року, помноженого на 1,4 та округленого до найближчих 10 гривень. У 2016 році ця сума становить 1930,00 грн.

Заробітна плата для потреб справляння ПДФО

Заробітна плата для цілей розділу IV ПКУ — основна та додаткова заробітна плата, інші заохочувальні та компенсаційні виплати, які виплачуються (надаються) платнику податку у зв'язку з відносинами трудового найму згідно із законом.

Отже, якщо працівнику протягом кварталу до зарплати протягом двох місяців застосовувалась звичайна ПСП, а в одному місяці ні, такі нарахування у формі №1ДФ відображаються окремо. Ознаки ПСП відображаються у графі 8 «Ознака податкової соціальної пільги». Відображаються ознаки ПСП згідно з довідником ознак податкових соціальних пільг, наведеним у додатку до Порядку №4. Ця графа заповнюється тільки тоді, коли найманий працівник у звітному періоді мав пільги, а за відсутності пільги у графі 8 проставляється прочерк.

У п. 3.8 Порядку №4 сказано, що при заповненні графи 8 слід враховувати ту ознаку пільги, яка відповідає нарахованому доходу. Допускається наявність кількох рядків з однією ознакою доходу тільки у разі наявності у фізособи кількох ознак пільг за такою ознакою доходу (наявність різних пільг у кожному з трьох місяців кварталу). Враховуючи цю вимогу, робимо висновок: якщо протягом двох місяців до доходу працівника застосовувалася звичайна ПСП, тоді в одному рядку (із зазначенням у графі 2 даних цього працівника) слід показати суму нарахованого та виплаченого доходу, суму утриманого та перерахованого ПДФО, до якого була застосована пільга. У графі 8 ставиться номер відповідної пільги, в цьому випадку — 01. У другому рядку, також із зазначенням у графі 2 даних цього працівника, слід проставити доходи, отримані без застосування ПСП, а у графі 8 — прочерк.

Приклад 1 Працівнику з реєстраційним номером 2222222222 нараховано протягом І кв. 2016 р. такі доходи у вигляді заробітної плати:

— січень — 1600,00 грн;

— лютий — 2133,33 грн (1600,00 грн та 533,33 грн сума лікарняних);

— березень — 1600,00 грн.

Звичайна ПСП застосовувалась у січні та березні, адже у лютому умова щодо граничного обсягу доходу, яка дає право на ПСП, не виконувалась.

Сума утриманого ПДФО за січень і березень становить: 327,96 = 163,98 х 2.

Сума ПДФО січня і березня — 163,98: (1600,00 грн - 689,00 грн ПСП) х 18%.

Сума ПДФО за лютий — 384,00 грн: 2133,33 грн х 18%.

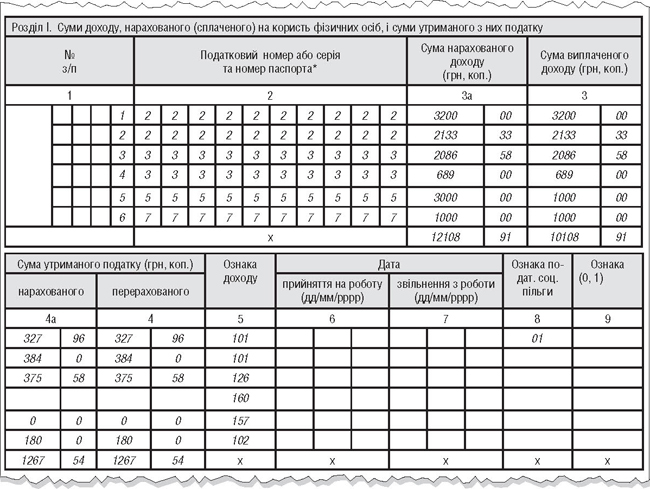

Приклад відображення у формі №1ДФ див. у зразку, рядки 1 та 2.

Ситуація 2 — негрошовий подарунок

У березні 2016 р. працівниця отримала негрошовий подарунок від роботодавця. Чи є це додатковим благом і як відобразити таку операцію у формі №1ДФ?

Насправді чіткого розмежування між поняттями «додаткове благо» та «подарунок» немає. Тому все залежить від документального оформлення такої операції. Мало того, подарунки, які мають одноразовий характер (або надаються раз на рік), можуть бути складовою фонду оплати праці. Саме від класифікації доходу залежить як оподаткування ПДФО та військовим збором, так і відображення у податковому розрахунку за формою №1ДФ.

Подарунок як заробітна плата

Враховуючи визначення терміна «заробітна плата для цілей розділу IV ПКУ», наведене у пп.14.1.48 ПКУ , виплати, у т. ч. матеріальні, за певних умов можуть належати до фонду оплати праці. За п. 1.3 Інструкції №5, інші заохочувальні та компенсаційні виплати — це складова фонду оплати праці. У пп. 2.3.2 згаданої інструкції уточнюється, що до винагород та заохочень, що здійснюються раз на рік або мають одноразовий характер, належать заохочення, які не пов'язані з конкретними результатами праці. Вони можуть надаватись у натуральній формі.

Для того щоб подарунок вважався «зарплатним», це слід обумовити у колективних або трудових договорах (можна передбачити й у локальному документі підприємства, наприклад у відповідному положенні). Важливо обумовити та задокументувати класифікацію подарунків у вигляді виплат, що належать до фонду оплати праці, для уникнення ризику, що такий подарунок буде визнано додатковим благом. Незайвою буде і наявність наказу керівника про надання своїм працівникам подарунків у вигляді заохочення, яке має одноразовий характер, і про те, що такі подарунки є складовою фонду оплати праці.

Якщо подарунок є складовою фонду оплати праці, потрібно врахувати його вартість у загальній сумі отриманого протягом місяця доходу найманого працівника. Загальна сума доходу з урахуванням «зарплатного» подарунка береться до уваги для визначення бази оподаткування ПДФО. Не слід забувати про ПСП. Якщо сума місячного оподатковуваного доходу з урахуванням подарунка є більшою за 1930,00 грн, підстав для зменшення доходу на розмір ПСП немає. База оподаткування ПДФО у частині зарплати, яка надається у негрошовій формі, за нормами п. 164.5 ПКУ визначається за допомогою натуркоефіцієнта (у 2016 р. коефіцієнт становить 1,21951). Хоча деякі фахівці вважають, що застосовувати натуркоефіцієнт до доходу у вигляді зарплати не треба. На наш погляд, дохід у вигляді зарплати — це один із видів доходів платника, перелік яких визначено у п. 164.2 ПКУ. Винятків щодо «зарплатного» доходу у п. 164.5 ПКУ немає (додатково див. лист Міндоходів від 06.08.2013 р. №9531/5/99-99-17-03-03-16, відповідь на запитання 3, «ДК» №19/2014).

У податковому розрахунку така операція відображається у загальній сумі нарахованого доходу у вигляді зарплати кожного нагородженого працівника з ознакою доходу «101».

Подарунок — як додаткове благо

За певних умов це може бути надання подарунків, що не оподатковується ПДФО.

Але в будь-якому разі незалежно від класифікації доходу у вигляді подарунка його слід відобразити у податковому розрахунку. А допоможе в цьому саме документальне оформлення такої операції.

Спочатку треба визначитися, чи подарунок підпадає під визначення терміна «додаткове благо». До цього поняття належать, зокрема, матеріальні цінності, якщо отримуваний дохід не є зарплатою та не пов'язаний з виконанням обов'язків трудового найму. Відповідно, надання додаткового блага (подарунка) працівникові є рішенням керівництва, що обов'язково має бути оформлене наказом по підприємству з відповідним уточненням. Саме таке формулювання в наказі свідчитиме про те, що подарунок оподатковуватиметься як додаткове благо, з урахуванням окремих норм ПКУ.

Додаткові блага

Кошти, матеріальні чи нематеріальні цінності, послуги, інші види доходу, що виплачуються (надаються) платнику податку податковим агентом, якщо такий дохід не є заробітною платою та не пов'язаний з виконанням обов'язків трудового найму або не є винагородою за цивільно-правовими договорами (угодами), укладеними з таким платником податку (крім випадків, прямо передбачених нормами розділу IV цього Кодексу).

Якщо вартість подарунка не перевищує 50% мінімальної заробітної плати (з розрахунку на місяць), установленої на 1 січня звітного податкового року, згідно з пп. 165.1.39 ПКУ вартість дарунка не оподатковується ПДФО. Аналогічне звільнення застосовується і до військового збору, відповідно до п. 1.7 п. 16-1 підрозділу 10 розділу ХХ ПКУ. Увага: виняток щодо неоподаткування ПДФО та військовим збором не діє, якщо здійснюються грошові виплати у будь-якій сумі.

Якщо вартість подарунка буде більшою, то сума перевищення належить до загального місячного оподатковуваного доходу саме як додаткове благо за нормою пп. «е» пп. 164.2.17 ПКУ і буде базою для ПДФО (додатково див. лист ДФСУ від 19.01.2016 р. №925/6/99-99-17-03-03-15). Слід пам'ятати про застосування натуркоефіцієнта для визначення бази оподаткування ПДФО, відповідно до п. 164.5 ПКУ, адже дохід отримано у негрошовій формі.

У формі №1ДФ така операція відображається так: вартість подарунка, який не підлягає оподаткуванню, відображається з ознакою доходу «160», а от дохід, який вважається додатковим благом, — з ознакою доходу «126».

ДФСУ зазначає

Враховуючи, що коефіцієнт, передбачений п. 164.5 ст. 164 Кодексу, застосовується для визначення бази оподаткування, тому у разі надання платнику податку доходів у негрошовій формі суми нарахованого доходу у графах 3а «Сума нарахованого доходу» та 3 «Сума виплаченого доходу» податкового розрахунку за ф. №1ДФ відображаються з урахуванням цього коефіцієнта.

Приклад 2 У березні 2016 р. працівниця з реєстраційним номером 3333333333 отримала подарунок від роботодавця у вигляді телефону вартістю 2400 грн без ПДВ. У наказі керівника передбачено, що телефон надається як подарунок, відповідно, враховуючи норму пп. 165.1.39 ПКУ, оподаткуванню ПДФО та військовим збором підлягає сума (2400 - 689) = 1711,00 грн.

Сума ПДФО з вартості подарунка — 375,58 грн: (1711,00 грн х 1,21951) х 18%.

Сума військового збору — 25,67 грн: 1711,00 х 1,5%.

Приклад відображення у формі №1ДФ див. у зразку, рядки 3 (у якому відображено суму доходу з урахуванням коефіцієнта) та 4.

Ситуація 3 — виплати підприємцям

Підприємство протягом кварталу здійснювало виплати фізособам-підприємцям. Чи потрібно відображати такі суми у формі №1ДФ?

Суб'єкт господарювання не виконує функції податкового агента стосовно виплат підприємцям, але за дотримання певних вимог. Підприємець, який отримує дохід, повинен підтвердити свій підприємницький статус, бо інакше суб'єкт господарювання з нарахованої виплати повинен утримати ПДФО та військовий збір.

Відповідно до п. 177.8 ПКУ, під час нарахування (виплати) доходу фізособі від провадження ним підприємницької діяльності суб'єкт господарювання, котрий нараховує (виплачує) такий дохід, не утримує ПДФО та військовий збір, якщо фізособа надала копію документа, що підтверджує його державну реєстрацію підприємцем (див. також «ДК» №16/2016).

Буквально у п. 3.2 Порядку №4 сказано: у разі нарахування доходу його відображення у графі 3а є обов'язковим незалежно від того, виплачені такі доходи чи ні1. Хоча, як свідчить практика, багато СГ не відображають такі виплати у формі №1ДФ, ураховуючи відсутність санкцій.

Проте якщо дотримуватися вимог Порядку №4, то у формі №1ДФ таку виплату слід відобразити у графах 3 «Сума виплаченого доходу» та 3а «Сума нарахованого доходу» з ознакою доходу «157». Графи 4а «Сума нарахованого податку» та 4 «Сума перерахованого податку» не заповнюються, в цьому випадку в таких графах проставляються нулі.

Податкові органи звертають увагу2, що графа 3 «Сума виплаченого доходу» у податковому розрахунку заповнюється у разі фактичної виплати доходу самозайнятій особі (підприємцю). Наприклад, якщо нарахування доходу було здійснено у лютому (І квартал), а виплату здійснено у квітні (ІІ квартал), то нарахована сума відображатиметься в графі 3а «Сума нарахованого доходу» за І квартал, а виплачена сума — в графі 3 «Сума виплаченого доходу» податкового розрахунку за ф. №1ДФ за ІІ квартал.

1 До речі, це стосується доходів, з яких податковий агент не утримує ПДФО (наприклад, допомога у зв'язку з вагітністю і пологами, код ознаки доходу 128, винагороди за договорами цивільно-правового характеру підприємцям, код ознаки доходу 157, інші доходи, код ознаки доходу 127).

2 http://rv.sfs.gov.ua/media-ark/local-news/195514.html, а також підкатегорія 103.25 ЗІР.

Чи будуть штрафи?

На практиці виникає запитання: чи застосовуються штрафні санкції у випадку невідображення у формі №1ДФ виплат підприємцям?

Згідно з п. 119.2 ПКУ, штрафні санкції виникають у разі неподання, подання з порушенням установлених строків, подання не в повному обсязі, з недостовірними відомостями або з помилками податкової звітності про суми доходів, нарахованих (сплачених) на користь платника податків, суми утриманого з них податку, якщо такі недостовірні відомості або помилки призвели до зменшення та/або збільшення податкових зобов'язань платника податку та/або до зміни платника податку.

Оскільки невідображення у формі №1ДФ виплат підприємцям не призводить до заниження/завищення податкових зобов'язань платника податку, а також не призводить до зміни платника податку, то штрафи застосовуватися не повинні.

Приклад 3 Підприємець — платник ЄП надав у березні послуги з ремонту офісної техніки, сума за актом — 3000,00 грн. У лютому було здійснено авансову сплату у розмірі 1000,00 грн, решту заборгованості сплачено у квітні. Враховуючи роз'яснення податкової, у графі 3а потрібно відобразити всю суму за актом, а графа 3 відображатиме суму авансу 1000,00 грн.

У податковому розрахунку за ІІ квартал слід відобразити у графі 3 суму 2000,00 грн.

Приклад відображення у формі №1ДФ див. у зразку, рядок 5.

Ситуація 4 — договори ЦПХ

Як відображають суми ПДФО, якщо протягом звітного періоду здійснювалися виплати за виконані роботи з перекладу за договорами цивільно-правового характеру?

Відповідно до пп. 164.2.2 ПКУ, суми винагород та інших виплат, нарахованих (виплачених) платнику податку відповідно до умов цивільно-правового договору, включаються до загального місячного (річного) оподатковуваного доходу фізособи.

Передусім, у разі виплат за договорами цивільно-правового характеру треба звернути увагу на зміну порядку визначення бази оподаткування ПДФО. У п. 164.6 ПКУ сказано, що при нарахуванні доходів у вигляді винагороди за цивільно-правовими договорами за виконання робіт (надання послуг) база оподаткування визначається як нарахована сума такої винагороди, зменшена на суму єдиного внеску на загальнообов'язкове державне соціальне страхування. Але потрібно врахувати, що з 01.01.2016 р. утримання ЄСВ (яке раніше здійснювалося за ставкою 2,6%) податковим агентом за рахунок винагороди фізособи не здійснюється. Тому базою для нарахування ПДФО за ставкою 18% буде вся сума винагороди1.

Податковий агент відображає зазначені виплати та утримання ПДФО і військового збору у формі №1ДФ з ознакою доходу «102»2.

1 Як і раніше, нарахування ЄСВ за договорами ЦПХ за надання послуг (виконання робіт) здійснюється до суми винагороди, проте лише за ставкою 22% (ч. 5 ст. 8 Закону про ЄСВ).

2 Такі виплати не слід плутати з операціями оренди, які у формі №1ДФ відображаються з ознакою доходу «106». До речі, ЄСВ за ставкою 22% за договорами оренди не нараховується.

Приклад 4 Відповідно до договору цивільно-правового характеру за виконані роботи з перекладу фізособі з реєстраційним номером 7777777777 виплачується винагорода у розмірі 1000,00 грн.

Базою для утримання ПДФО та військового збору є вся сума винагороди, відповідно, сума ПДФО становить 180,00 грн, а сума військового збору — 15,00 грн. Податковий агент, крім утримань, сплачує суму нарахованого ЄСВ у розмірі 220,00 грн. Фізособа на руки отримує суму за мінусом ПДФО та військового збору 805,00 грн.

Приклад відображення у формі №1ДФ див. у зразку, рядок 6.

Зразок

Фрагмент заповнення податкового розрахунку за І кв. 2016 року

Військовий збір у ф. №1ДФ

Насамкінець щодо відображення у формі №1ДФ військового збору. Такі суми показують у розділі ІІ розрахунку загальною сумою. Суму нарахованого та виплаченого доходу відображають загальним підсумком за звітний період, за фактом такого нарахування і виплати, аналогічно фіксують і суми військового збору.

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про ЄСВ — Закон України від 08.07.2010 р. №2464-VI «Про збір та облік єдиного внеску на загальнообов'язкове державне соціальне страхування».

- Інструкція №5 — Інструкція зі статистики заробітної плати, затверджена наказом Держкомстату України від 13.01.2004 р. №5.

- Порядок №4 — Порядок заповнення та подання податковими агентами Податкового розрахунку сум доходу, нарахованого (сплаченого) на користь фізичних осіб, і сум утриманого з них податку, затверджений наказом Мінфіну від 13.01.2015 р. №4.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»