Навіть перші місяці роботи СЕА в повномасштабному режимі засвідчили шалений відплив оборотних коштів із бізнесу. Зазвичай через необхідність поповнення реєстраційного ліміту, щоб зареєструвати ПН на покупця і не втратити бізнес-партнера, продавці вимушені виводити гроші на електронні рахунки, де вони благополучно осідають. Поговоримо про практичні аспекти повернення таких коштів.

Приписи законодавства

Відповідно до п. 200-1.6 ПКУ, якщо на дату подання декларації з ПДВ сума коштів на електронному рахунку (далі — ЕР) перевищує суму, що підлягає перерахуванню до бюджету за даними такої декларації, платник податку має право подати до контролюючого органу у складі такої податкової декларації заяву, відповідно до якої такі кошти підлягають перерахуванню:

а) або до бюджету в рахунок сплати ПЗ з ПДВ (таке повернення має знайти своє відображення в інтегрованій картці платника податків, ними можна перекрити зобов'язання чи борг перед бюджетом унаслідок поданого УР або узгодженого ППР, зокрема погасити штрафи, пеню чи донараховані та розстрочені/відстрочені ПЗ з ПДВ);

б) або на поточний рахунок такого платника податку, реквізити якого платник зазначає в заяві, у сумі залишку коштів, що перевищує суму податкового боргу з податку та суму узгоджених ПЗ.

Тобто фактично беруться дані ряд. 1 витягу зі СЕА і порівнюються з показником ряд. 25.1 декларації з ПДВ. І якщо сума у ряд. 1 більша, то на суму такої різниці платник має право повернути кошти на свій поточний рахунок або сплатити кошти до бюджету в рахунок майбутньої сплати ПДВ.

Незалежно від напряму повернення коштів платник ПДВ, що має намір повернути кошти з ЕР, заповнює додаток до декларації з ПДВ Д4.

Зверніть увагу: на суму ПДВ, зазначену в цьому додатку до повернення на рахунок або до сплати до бюджету на момент подання заяви, зменшується значення суми податку, визначеної п. 200-1.3 ПКУ, шляхом зменшення на таку суму показника ряд. 5 витягу — загальної суми поповнення рахунку в СЕА з поточного рахунку платника (∑ ПопРах). Отже, подання заяви на повернення коштів з ЕР спричинить зміни (в бік зменшення), як мінімум, у двох показниках витягу з СЕА:

ряд. 2 — ∑ Накл, це сума ПДВ, на яку платник податку має право зареєструвати ПН/РК в ЄРПН;

ряд. 5 — ∑ ПопРах, загальна сума поповнення ЕР з поточного рахунку платника податку.

Повертає кошти Держказначейство на підставі реєстру від податківців протягом 5 р. д. після граничного терміну самостійної сплати ПЗ з ПДВ (п'ятий робочий день після 30 числа кожного місяця).

Обмеження: законодавчі та від податківців

Є дві визначені у п. 200-1.5 ПКУ умови, дотримання яких потрібне для отримання коштів з ЕР:

— сума коштів на ЕР перевищує суму задекларованих до сплати до бюджету податкових зобов'язань та суми податкового боргу з податку;

— відсутність перевищення суми ПДВ, зазначеної у виданих ПН, складених у звітному періоді та зареєстрованих у ЄРПН, над сумою ПЗ у податковій звітності з ПДВ у цьому звітному періоді.

І якщо з першою умовою, як правило, проблем не виникає, то про другу платники ПДВ зазвичай забувають. Йдеться про те, щоб сума з ряд. 9 декларації з ПДВ (саме так нині налаштоване програмне забезпечення СЕА, щоправда, раніше податківці орієнтувалися на ряд. 9.1, див. лист ДФСУ від 10.07.2015 р. №1402/99-99-19-03-01-18, «ДК» №36/2015) не була меншою від сукупності ПН та РК, виписаних у звітному місяці конкретним платником ПДВ. Зверніть увагу: аналізується сукупність саме вихідних ПН та РК, а виписані на конкретного платника ПДВ вхідні ПН та РК у цьому аспекті не мають жодного значення. І байдуже, який розмір має дельта заявлених у декларації ПЗ та визначених сумою зареєстрованих вихідних ПН, — навіть якщо різниця становить до 1 грн (а за рахунок округлення така ситуація трапляється нерідко), система надсилатиме на адресу платника повідомлення про відмову в поверненні коштів з ЕР.

Жодних інших умов чинним законодавством не визначено. Проте на практиці бізнес потерпає ще від однієї умови. Але цього разу встановленої податківцями.

СЕА налаштована таким чином, що після отримання декларації вона автоматично порівнює суму, яку платник ПДВ має намір повернути або на поточний рахунок, або спрямувати до бюджету, з реєстраційним лімітом (тобто сумою ПДВ, на яку на момент подання декларації платник мав право реєструвати ПН та РК)! І якщо сума реєстраційного ліміту менша, платник ПДВ отримує повідомлення: «Суми в системі електронного адміністрування ПДВ недостатньо для перерахування заявлених у декларації (дод. 4) коштів на момент прийняття декларації».

Наголосимо: жодним нормативним актом такої умови не передбачено! Ці показники справді взаємопов'язані: заявлена в Д4 сума зменшує реєстраційний ліміт, але жодним чином ним не обмежена. По суті, обмеживши суму на повернення з ЕР реєстраційним лімітом, податківці, крім того, що ввели додаткову «свою» умову, намагаються в ручному порядку не допустити від'ємного реєстраційного ліміту, тимчасом як сума реєстраційного ліміту — виключно прерогатива самого підприємства: воно майже весь місяць (а то й місяцями) може мати від'ємний реєстраційний ліміт, а на кінець періоду отримати вхідну ПН зі значною сумою ПДВ, яка перекриє цей «мінус» і зробить реєстраційний ліміт додатним значенням, за рахунок якого можуть бути сплачені ПЗ навіть першої половини місяця. Мати від'ємне значення реєстраційного ліміту не заборонено і не є порушенням ПКУ!

На думку автора, така ситуація має місце через нерозуміння (чи свідоме перекручення1!) податківцями зв'язку реєстраційного ліміту і бюджетного відшкодування. Зверніть увагу: бюджетного відшкодування (перша частина Д4), а не повернення коштів з ЕР (друга частина Д4)! Відповідно до ч. «б» п. 200.4 ПКУ, від'ємна задекларована сума підлягає бюджетному відшкодуванню за заявою платника у сумі податку, фактично сплаченій отримувачем товарів/послуг у попередніх та звітному податкових періодах постачальникам таких товарів/послуг або до держбюджету, в частині, що не перевищує суму, обчислену відповідно до п. 200-1.3 ПКУ на момент отримання контролюючим органом податкової декларації. Як бачимо, реєстраційним лімітом справді має бути обмежена сума БВ, отримувана з бюджету, але зовсім не власні кошти платника ПДВ, які перебувають на його ж власному рахунку в казначействі!

1 На думку автора, таке перекручення з боку податківців є загальним для всієї України (всі інформаційні повідомлення податківців на їхніх інтернет-ресурсах одночасно почали містити висновки про прив'язку суми повернення коштів з ЕР до реєстраційної суми), що не може не наштовхувати на думку про вказівку згори.

Заповнюємо Д4

Заявою, що буде підставою для повернення коштів з ЕР, вважають другу частину додатка Д4 до декларації з ПДВ. Тут слід заповнити таблицю «Відомості щодо суми коштів на рахунку у СЕА ПДВ, що перевищує суму, яка підлягає перерахуванню до бюджету» та відповідні рядки під нею.

У гр. 1 зазначаємо суму коштів на ЕР на момент подання декларації (ряд. 1 витягу з СЕА), гр. 2 заповнюємо показником ряд. 25.1 декларації з ПДВ «0110». Якщо підприємство на момент подання декларації разом із Д4 має податковий борг, його суму слід показати в гр. 3.

Далі в гр. 4 зазначають різницю між гр. 1 та гр. 2. Зверніть увагу на назву цієї графи: «Сума коштів на рахунку у системі електронного адміністрування податку на додану вартість, що може бути перерахована до бюджету (графа 1 — графа 2)». Тож, на думку автора, незалежно від того, куди платник ПДВ має намір спрямувати кошти з ЕР, ця графа підлягає заповненню. А гр. 5 — це «Сума коштів на рахунку у системі електронного адміністрування податку на додану вартість, що може бути перерахована на поточний рахунок платника (графа 1 - графа 2 - графа 3)». Може — не означає, що вона обов'язково буде перерахована, і зовсім не означає, що вона має бути перерахована. Тож за наявності додатної різниці між цими графами графа 5 теж підлягає заповненню. Напрям використання цих «зайвих» коштів платник податку наводить під згаданою таблицею.

По суті, як можна зробити висновок із листа ДФСУ від 26.08.2015 р. №31730/7/99-99-19-03-02-17 (доповненого, див. «ДК» №43/2015), заповнені графи 4 та 5 — це тільки обрахункові показники, які випливають із заповнених даних про стан ЕР та суму до сплати в поточній декларації з ПДВ (графи 1 та 2). У разі коли підприємство не має податкового боргу, графи 4 та 5 мають дорівнювати одна одній! Як форма заяви, куди саме і в якому розмірі платник ПДВ вирішив повернути кошти з ЕР, виступає текстова частина під цією таблицею — саме вона є орієнтиром для податківців щодо напряму та конкретних обсягів повернення коштів з ЕР. Суми в текстовій частині не повинні перевищувати сум, зазначених у графах 4 та 5 таблиці.

Зверніть увагу: додаток Д4 слід подати тільки разом із декларацією з ПДВ. Із УР Д4 не подається. Якщо в Д4 зроблено помилку, то в поверненні коштів з ЕР буде відмовлено. Єдиний варіант, коли Д4 можна подати з УР, — коли помилка полягає в неправильному номері поточного рахунку чи МФО. У такому разі до граничного строку сплати ПЗ (для місячного періоду — це 30 число кожного місяця) можна подати УР та Д4 тільки з правильними реквізитами, решту полів і в Д4, і в УР слід залишити незаповненими (без прочерків та нулів).

Тривалий час різні територіальні органи на свій розсуд трактували та роз'яснювали механізм заповнення другої частини Д4: або не заповнювати гр. 4 у разі повернення коштів на поточний рахунок, або не заповнювати гр. 5 при перерахування коштів з ЕР до бюджету, або неможливість заповнювати одночасно гр. 4 та гр. 5 — все це лише маленька частинка підстав, до яких податківці вдавалися для неповернення підприємствам коштів з ЕР. Дійшло до того, що в кожній конкретній податковій інспекції був свій власний варіант заповнення Д4, і перш ніж підготувати декларацію з Д4, бухгалтери мусили погоджувати їх заповнення зі своїм податковим інспектором.

Покажемо, як, виходячи з приписів листа ДФСУ від 26.08.2015 р. №31730/7/99-99-19-03-02-17 (доповненого), на нашу думку, має бути заповнений Д4 у різних ситуаціях.

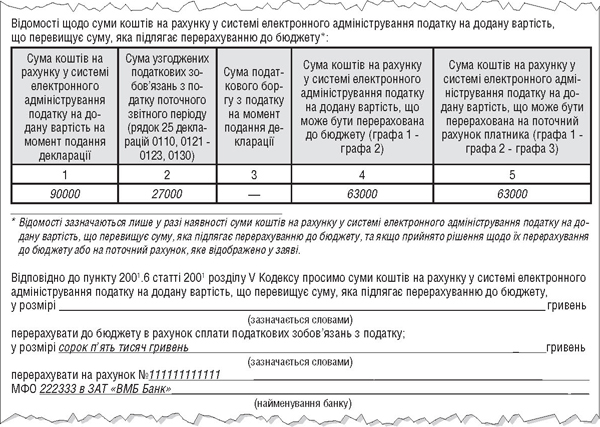

Приклад 1 Підприємство має на день подання декларації з ПДВ у рядку 1 витягу з СЕА суму 90 тис. грн, ряд. 25.1 жовтневої декларації з ПДВ становить 27 тис. грн. Підприємство прийняло рішення повернути собі на поточний рахунок 45 тис. грн. Залишок коштів: 90000 - 27000 - 45000 = 18000 грн — залишається на ЕР для можливості безперешкодно реєструвати ПН покупцям у межах реєстраційного ліміту.

Фрагмент заповненого Д4 матиме такий вигляд, як показано у зразку 1.

Зразок 1

Заповнення додатка Д4 за даними прикладу 1 (фрагмент)

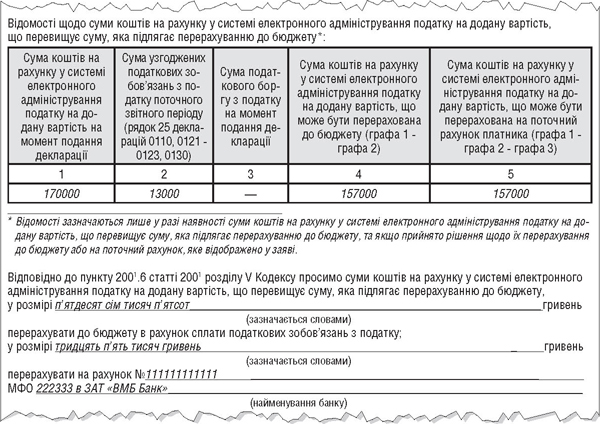

Приклад 2 Підприємство регулярно поповнювало ЕР через потребу зареєструвати ПН своїм покупцям, унаслідок цього на ЕР на день подання декларації з ПДВ значиться сума 170 тис. грн (ряд. 1 витягу з СЕА), ряд. 25.1 жовтневої декларації з ПДВ становить 13 тис. грн. За підсумками 9 місяців 2015 року на підприємстві пройшла перевірка, результатом якої було ППР (прийнято рішення його не оскаржувати, статусу податкового боргу ця сума не набула) із донарахованими ПЗ у сумі 57500 грн. Підприємство прийняло рішення за рахунок переплати на ЕР сплатити суму за ППР та повернути собі на поточний рахунок 35 тис. грн. Залишок коштів: 170000 - 13000 - 57500 - 35000 = 64500 грн — залишається на ЕР для можливості безперешкодно реєструвати ПН покупцям у межах реєстраційного ліміту.

Фрагмент заповненого Д4 матиме такий вигляд, як показано у зразку 2.

Зразок 2

Заповнення додатка Д4 за даними прикладу 2 (фрагмент)

Особливості для сільгосппідприємств

Сільгоспідприємствам слід пам'ятати, що переплату можна повернути лише з основного електронного рахунку. Для цього, як і звичайним платникам ПДВ, треба подати разом із декларацією «0110» додаток Д4 (до інших типів декларацій Д4 не подається). Кошти з додаткового електронного рахунку поверненню платнику ПДВ не підлягають (додатково див. лист ДФСУ від 26.08.2015 р. №31730/7/99-99-19-03-02-17). Особливістю заповнення Д4 для сільгосппідприємств є те, що в гр. 2 слід зазначати значення ряд. 25.1 загальної декларації з ПДВ. На показники декларацій «0121» — «0123», про які є згадка в гр. 2, можна не звертати уваги, адже суми ПЗ за цими деклараціями на основний електронний рахунок не потрапляють (вони йдуть на додатковий електронний рахунок), а отже, й повернені з нього не можуть бути.

А що маємо насправді?

Податківці на місцях стверджують, що грошей у бюджеті немає, і кошти, навіть після прийняття Д4, платникам ПДВ не повертають. Але це зовсім не означає, що слід опустити руки і відмовлятися від власних коштів.

У разі коли Д4 прийнято, але кошти так і не повертаються (ні протягом 5 р. д., ні після цього строку), нового Д4 подавати не слід — це абсолютно нічого не пришвидшить. Слід орієнтуватися на зміну ряд. 2 та ряд. 5 витягу: якщо ці показники зменшилися на суму, заявлену на повернення з ЕР, отже, податківці прийняли Д4 і включили таку суму до реєстру для казначейства. Можна в усному порядку у свого інспектора уточнити орієнтовну дату повернення коштів. У разі коли показники гр. 2 та гр. 5 не змінюються й інформаційного повідомлення про недостатність суми немає («Суми в системі електронного адміністрування ПДВ недостатньо для перерахування заявлених у декларації (дод. 4) коштів на момент прийняття декларації»), законних важелів вплинути на місцевих податківців немає, залишається тільки подавати ще один Д4 із наступною звітною декларацією.

Якщо ж інформаційне повідомлення від податківців надійшло, а в правильності заповнення Д4 платник ПДВ упевнений, алгоритм дій той самий: пробуємо подати Д4 з декларацією за наступний звітний період.

На «гарячу лінію» «Дебету-Кредиту» надійшов дзвінок щодо взагалі скандальної ситуації: бухгалтер заповнив Д4 із гр. 5, обравши повернення переплати на ЕР на поточний рахунок підприємства, а податківці на його основі перерахували цю суму до бюджету (стверджуючи, що помилився саме бухгалтер!). У такому разі слід повернути ці кошти вже з інтегрованої картки платника податків як переплату з бюджету за нормами ст. 43 ПКУ, адже фактично гроші були помилково спрямовані саме до бюджету. Треба подати до місцевої податкової заяву в довільній формі і запастися терпінням: податківці мають 20 к. д. на розгляд заяви та 5 р. д. на безпосередню підготовку висновку, який вони далі передають казначейству, а той, своєю чергою, також 5 р. д., щоб повернути ці гроші платнику ПДВ. Не забувайте, що строк давності повернення цих сум із бюджету — 3 роки (п. 102.5 ПКУ). Але, як варіант, можна ці кошти, що вже є в бюджеті, за потреби використати для оплати ПЗ, штрафів та пені за УР та узгоджених ППР з ПДВ, зокрема, у майбутніх звітних періодах.

Юлія КЛОВСЬКА, головний редактор