Наказ Міністерства фінансів України від 14.11.2014 р. №1128

Зареєстрований у Мін'юсті 17.11.2014 р. за №1454/26231

Чинний з 01.01.2015 р.

Про затвердження Порядку визначення відповідності платника податку на додану вартість критеріям, які дають право на отримання автоматичного бюджетного відшкодування податку на додану вартість

Суттєво. Визначення відповідності платника ПДВ критеріям, які дають право на автоматичне бюджетне відшкодування ПДВ, проводиться в автоматизованому режимі протягом 15 календарних днів після граничного терміну подання звітності.

! Платникам ПДВ

Відповідно до пункту 200.20 статті 200 розділу V, статті 337 розділу XVIII Податкового кодексу України та Положення про Міністерство фінансів України, затвердженого постановою Кабінету Міністрів України від 20 серпня 2014 року №375, наказую:

1. Затвердити Порядок визначення відповідності платника податку на додану вартість критеріям, які дають право на отримання автоматичного бюджетного відшкодування податку на додану вартість, що додається.

2. Визнати таким, що втратив чинність, Наказ Міністерства доходів і зборів України від 10 грудня 2013 року №781 «Про затвердження Порядку визначення відповідності платника податку критеріям, які дають право на отримання автоматичного бюджетного відшкодування податку на додану вартість», зареєстрований у Міністерстві юстиції України 26 грудня 2013 року за №2208/24740.

3. Установити, що відшкодування інвестору (оператору) за угодою про розподіл продукції здійснюється без застосування критеріїв на отримання автоматичного бюджетного відшкодування, зазначених у Порядку, який затверджується цим наказом.

4. Департаменту податкової, митної політики та методології бухгалтерського обліку Міністерства фінансів України (Чмерук М. О.) у встановленому порядку забезпечити:

подання цього наказу на державну реєстрацію до Міністерства юстиції України;

оприлюднення цього наказу.

5. Цей наказ набирає чинності з 1 січня 2015 року.

6. Контроль за виконанням цього наказу покласти на заступника міністра фінансів України Фудашкіна Д. О. та голову Державної фіскальної служби України Білоуса І. О.

Міністр О. ШЛАПАК

Затверджений наказом Мінфіну від 14.11.2014 р. №1128

Зареєстрований у Мін'юсті 17.11.2014 р. за №1454/26231

Чинний з 01.01.2015 р.

Порядок визначення відповідності платника податку на додану вартість критеріям, які дають право на отримання автоматичного бюджетного відшкодування податку на додану вартість

1. Цей Порядок розроблено відповідно до пункту 200.20 статті 200 розділу V Податкового кодексу України (далі — Кодекс).

2. Для отримання права на автоматичне бюджетне відшкодування сум податку на додану вартість (далі — ПДВ) платник податку на додану вартість (далі — платник ПДВ) повинен відповідати одночасно критеріям, визначеним пунктом 200.19 статті 200 розділу V Кодексу.

3. Критерії оцінки платника ПДВ, відповідність яким надає такому платнику ПДВ право на отримання автоматичного бюджетного відшкодування сум ПДВ, побудовані на аналізі даних його звітних показників та наявної податкової інформації.

4. Дані, на підставі яких формуються критерії, та порядок їх обрахунку:

1) платники ПДВ, які не перебувають у судових процедурах банкрутства відповідно до Закону України «Про відновлення платоспроможності боржника або визнання його банкрутом».

Для формування зазначеного критерію використовують відомості Єдиного державного реєстру юридичних осіб та фізичних осіб — підприємців, відомості, внесені до Єдиного банку даних про платників податків — юридичних осіб, сформовані на підставі судових рішень та оголошень про банкрутство;

2) платники ПДВ, включені до Єдиного державного реєстру юридичних осіб та фізичних осіб — підприємців, стосовно яких у реєстрі немає записів про:

відсутність підтвердження відомостей;

відсутність за місцезнаходженням (місцем проживання);

прийняття рішень про виділ, припинення юридичної особи чи підприємницької діяльності фізичної особи — підприємця;

визнання повністю або частково недійсними установчих документів чи змін до установчих документів юридичної особи;

припинення державної реєстрації юридичної особи чи підприємницької діяльності фізичної особи — підприємця та стосовно таких осіб немає рішень або відомостей, на підставі яких проводиться державна реєстрація припинення юридичної особи чи підприємницької діяльності фізичної особи — підприємця.

Для формування зазначеного критерію використовують відомості з Єдиного державного реєстру юридичних осіб та фізичних осіб — підприємців відповідно до Закону України «Про державну реєстрацію юридичних осіб та фізичних осіб — підприємців»;

3) платники податку мають необоротні активи, залишкова балансова вартість яких на звітну дату за даними податкового обліку перевищує у три рази суму ПДВ, заявлену до відшкодування, та:

здійснюють операції, до яких застосовується нульова ставка (питома вага яких протягом попередніх дванадцяти послідовних звітних податкових періодів (місяців) сукупно становить не менше 40 відсотків загального обсягу поставок (для платників ПДВ з квартальним звітним періодом — протягом попередніх чотирьох послідовних звітних періодів), або

здійснили інвестиції в необоротні активи у розмірах не менше ніж 3 мільйони гривень протягом останніх 12 календарних місяців.

Порядок обрахунку наведених критеріїв:

для формування критерію, зазначеного в абзаці першому цього підпункту, використовуються дані Заяви про повернення суми бюджетного відшкодування (додаток 4 до податкової декларації з ПДВ), у якій платник ПДВ відображає:

сукупну залишкову балансову вартість необоротних активів на кінець звітного (податкового) періоду (НА кп);

сукупну залишкову балансову вартість необоротних активів, задекларовану у податковій звітності з податку на прибуток підприємств за останній звітний (податковий) період (рік), щодо якого минув граничний термін подання.

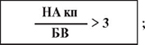

Сукупна залишкова балансова вартість необоротних активів (НА кп) повинна бути у три рази більшою, ніж сума ПДВ, задекларована платником ПДВ до відшкодування (БВ), тобто:

для формування критерію, зазначеного в абзаці другому цього підпункту, використовують дані податкових декларацій з ПДВ платника ПДВ (як декларації з ПДВ, за якою здійснюються розрахунки з бюджетом, так і декларації з ПДВ підприємств, що застосовують спеціальні режими оподаткування ПДВ) за попередні 12 послідовних звітних податкових періодів (місяців)/попередні 4 послідовні звітні податкові періоди (квартали) та уточнюючих розрахунків з ПДВ (як до декларації з ПДВ, за якою здійснюються розрахунки з бюджетом, так і до декларації з ПДВ підприємств, що застосовують спеціальні режими оподаткування ПДВ) у зв'язку із самостійним виправленням помилок у таких звітних періодах.

Порядок розрахунку:

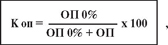

коефіцієнт обсягу постачання товарів/послуг (К оп) визначається як співвідношення обсягу постачання товарів/послуг (без ПДВ) за операціями, що оподатковуються за нульовою ставкою, за попередні 12 послідовних звітних податкових періодів (місяців)/попередні 4 послідовні звітні податкові періоди (квартали) до загального обсягу постачання товарів/послуг (без ПДВ) за попередні 12 послідовних звітних податкових періодів (місяців)/попередні 4 послідовні звітні податкові періоди (квартали) за формулою:

де

ОП 0% — сума обсягу постачання товарів/послуг (без ПДВ) за операціями, що оподатковуються за нульовою ставкою, за попередні 12 послідовних звітних податкових періодів (місяців)/попередні 4 послідовні звітні податкові періоди (квартали);

ОП — загальний обсяг постачання товарів/послуг (без ПДВ) за операціями, що підлягають оподаткуванню ПДВ та звільненими від оподаткування ПДВ, за попередні 12 послідовних звітних податкових періодів (місяців)/попередні 4 послідовні звітні податкові періоди (квартали).

Показник (К оп) не повинен бути меншим за 40 відсотків;

для формування критерію, зазначеного в абзаці третьому цього підпункту, використовуються дані Заяви про повернення суми бюджетного відшкодування (додаток 4 до податкової декларації з ПДВ), у якій платник ПДВ відображає:

суму витрачання на придбання необоротних активів протягом останніх 12 календарних місяців станом на кінець звітного (податкового) періоду (К но);

суму витрачання на придбання необоротних активів, зазначену у звіті про рух грошових коштів за останній звітний податковий період (рік), щодо якого минув граничний термін подання.

Сума витрачання на придбання необоротних активів протягом останніх 12 календарних місяців повинна бути не меншою за 3 мільйони гривень, тобто:

К ≥ 3000000 грн;

4) платники податку не мають податкового боргу.

Для формування цього критерію (ПБ) використовуються зведені показники загальної суми податкового боргу платників податків до бюджетів усіх рівнів (із урахуванням суми боргу за основним платежем, пені, за штрафними (фінансовими) санкціями) на перше число місяця, другого за звітним періодом;

5) великий платник податків не декларував від'ємного значення об'єкта оподаткування податком на прибуток за підсумками останнього звітного (податкового) року.

Цей критерій застосовується до платників податків, включених до Реєстру великих платників податків на відповідний рік, який затверджується Державною фіскальною службою України, відповідно до пункту 64.7 статті 64 Кодексу.

У разі відповідності зазначеним вимогам аналізуються дані податкової звітності з податку на прибуток за останній звітний (податковий) період, щодо якого минув граничний термін подання, а саме: від'ємне значення об'єкта оподаткування попереднього звітного (податкового) року.

5. Визначення відповідності платника ПДВ зазначеним критеріям проводиться в автоматизованому режимі протягом 15 календарних днів після граничного терміну подання звітності.

6. За результатами проведення автоматизованої звірки відповідності даних платника ПДВ критеріям на автоматичне відшкодування Державна фіскальна служба України не пізніше 15-го календарного дня після граничного терміну подання звітності формує два переліки платників ПДВ:

перелік платників ПДВ, які відповідають критеріям, визначеним у Кодексі, та мають право на автоматичне бюджетне відшкодування ПДВ;

перелік платників ПДВ, які не відповідають критеріям, визначеним у Кодексі, та не мають права на автоматичне бюджетне відшкодування ПДВ.

7. Зазначені переліки не пізніше 15-го календарного дня після граничного терміну подання звітності доводяться до відома територіальних органів Державної фіскальної служби та для використання ними в роботі.

8. Територіальний орган Державної фіскальної служби протягом 17 календарних днів після граничного терміну подання звітності повідомляє платника ПДВ шляхом надсилання/вручення письмового повідомлення про невідповідність платника ПДВ критеріям, визначеним у Кодексі, які дають право на автоматичне бюджетне відшкодування, з наданням детального пояснення і розрахунків за критеріями, значення яких не дотримано (за формою згідно з додатком до цього Порядку1, яке формується на підставі даних переліку платників ПДВ, які не відповідають критеріям, визначеним у Кодексі, та не мають права на автоматичне бюджетне відшкодування ПДВ).

1 З додатком можна ознайомитися на нашому сайті за адресою: docs.dtkt.ua/doc/1209.2698.0. — Прим. ред.

Директор Департаменту податкової, митної політики та методології бухгалтерського обліку М. ЧМЕРУК