Амортизація основних засобів

та нематеріальних активів

Які ставки та мінімально допустимі строки передбачені для амортизації основних засобів?

Що каже Кодекс

Таблиця 4

Класифікація груп основних засобів та інших необоротних активів і мінімально допустимих строків їх амортизації (згідно п. 145.1 ПКУ)

| Групи | Мінімально допустимі строки корисного використання, років |

| Група 1 — земельні ділянки | — |

| Група 2 — капітальні витрати на поліпшення земель, не пов'язані з будівництвом | 15 |

| Група 3 — будівлі, споруди, передавальні пристрої |

20

15

10

|

| Група 4 — машини та обладнання з них: електронно-обчислювальні машини, інші машини для автоматичного оброблення інформації, пов'язані з ними засоби зчитування або друку інформації, пов'язані з ними комп'ютерні програми (крім програм, витрати на придбання яких визнаються роялті, та/або програм, які визнаються нематеріальним активом), інші інформаційні системи, телефони (у т. ч. стільникові), мікрофони і рації, вартість яких перевищує 2500 гривень |

5

2

|

| Група 5 — транспортні засоби | 5 |

| Група 6 — інструменти, прилади, інвентар (меблі) | 4 |

| Група 7 — тварини | 6 |

| Група 8 — багаторічні насадження | 10 |

| Група 9 — інші основні засоби | 12 |

| Група 10 — бібліотечні фонди | — |

| Група 11 — малоцінні необоротні матеріальні активи | — |

| Група 12 — тимчасові (нетитульні) споруди | 5 |

| Група 13 — природні ресурси | — |

| Група 14 — інвентарна тара | 6 |

| Група 15 — предмети прокату | 5 |

| Група 16 — довгострокові біологічні активи | 7 |

Чи враховується при придбанні основних засобів термін корисного використання, встановлений попереднім власником?

А що на практиці?

При придбанні основних засобів для нарахування амортизації платник податку самостійно встановлює строк корисного використання (експлуатації) об'єкта в наказі по підприємству, який не може бути менше строку, визначеного в пункті 145.1 ПКУ. При визначенні строку корисного використання (експлуатації) платник податку повинен враховувати очікуване використання об'єкта підприємством з урахуванням його потужності або продуктивності; фізичний та моральний знос, що передбачається; правові або інші обмеження щодо строків використання об'єкта та інші фактори.

Враховуючи процитовані норми ПКУ, на думку автора, підприємство при зарахуванні об'єкта на баланс самостійно визначає очікуваний строк використання об'єкта, але не менший, ніж строк, передбачений для відповідної групи ОЗ пунктом 145.1 ПКУ.

Пам'ятайте: у податковому обліку законодавчо встановлено мінімально допустимі строки корисного використання, а бухгалтерський облік обмежень не передбачає.

Які методи передбачені для амортизації нематеріальних активів?

Що каже Кодекс

Нарахування амортизації нематеріальних активів здійснюється із застосуванням методів, визначених у підпункті 145.1.5 пункту 145.1 статті 145 цього Кодексу, протягом таких строків:

|

Групи

|

Строк дії права користування

|

| група 1 — права користування природними ресурсами (право користування надрами, іншими ресурсами природного середовища, геологічною та іншою інформацією про природне середовище); | відповідно до правовстановлюючого документа |

| група 2 — права користування майном (право користування земельною ділянкою, крім права постійного користування земельною ділянкою, відповідно до закону, право користування будівлею, право на оренду приміщень тощо); | відповідно до правовстановлюючого документа |

| група 3 — права на комерційні позначення (права на торговельні марки (знаки для товарів і послуг), комерційні (фірмові) найменування тощо), крім тих, витрати на придбання яких визнаються роялті; | відповідно до правовстановлюючого документа |

| група 4 — права на об'єкти промислової власності (право на винаходи, корисні моделі, промислові зразки, сорти рослин, породи тварин, компонування (топографії) інтегральних мікросхем, комерційні таємниці, в тому числі ноу-хау, захист від недобросовісної конкуренції тощо) крім тих, витрати на придбання яких визнаються роялті; | відповідно до правовстановлюючого документа, але не менш як 5 років |

| група 5 — авторське право та суміжні з ним права (право на літературні, художні, музичні твори, комп'ютерні програми, програми для електронно-обчислювальних машин, компіляції даних (бази даних), фонограми, відеограми, передачі (програми) організацій мовлення тощо) крім тих, витрати на придбання яких визнаються роялті; | відповідно до правовстановлюючого документа, але не менш як 2 роки |

| група 6 — інші нематеріальні активи (право на ведення діяльності, використання економічних та інших привілеїв тощо) | відповідно до правовстановлюючого документа |

Облік вартості, яка амортизується, нематеріальних активів ведеться за кожним з об'єктів, що входить до складу окремої групи.

Якщо відповідно до правовстановлюючого документа строк дії права користування нематеріального активу не встановлено, такий строк становить 10 років безперервної експлуатації.

Пп. 145.1.1 ПКУ

Чи може платник податку для кожного об'єкта НА, що входить до складу окремої групи, нараховувати амортизацію за різними методами?

Офіційна думка

Відповідно до пп. 145.1.1 ПКУ облік вартості, яка амортизується, нематеріальних активів ведеться за кожним з об'єктів, що входить до складу окремої групи.

Згідно з пп. 145.1.9 ПКУ нарахування амортизації в цілях оподаткування здійснюється підприємством за методом, визначеним наказом про облікову політику з метою складання фінансової звітності, та може переглядатися в разі зміни очікуваного способу отримання економічних вигод від його використання. Нарахування амортизації за новим методом починається з місяця, наступного за місяцем прийняття рішення про зміну методу амортизації.

Облікова політика — це сукупність принципів, методів і процедур, що використовуються підприємством для складання та подання фінансової звітності (ст. 1 Закону України від 16 липня 1999 року №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні»). Відповідно до п. 4 П(С)БО 8 група нематеріальних активів — це сукупність однотипних за призначенням та умовами використання нематеріальних активів.

Враховуючи викладене, платник податку самостійно обирає метод нарахування амортизації щодо кожного об'єкту нематеріального активу. Вибрані платником податку в цілях оподаткування методи амортизації мають бути зазначені в наказі про облікову політику на підприємстві.

Єдина база податкових знань, сайт www.minrd.gov.ua

Як у податковому обліку відображаються витрати на розробку веб-сайту та його розміщення в мережі Інтернет?

Офіційна думка

Згідно з листом Державного казначейства України від 19.05.04 №07-04/1005-4111 веб-сторінки, веб-сайти, веб-портали (сервери) — це сукупність апаратних і програмних засобів разом з інформаційними ресурсами, що мають унікальну адресу в мережі Інтернет і призначені для надання інформаційних послуг юридичним та фізичним особам.

Відповідно до положень част. 1 ст. 433 ЦКУ та ст. 8 Закону України від 23 грудня 1993 року №3792-XII «Про авторське право і суміжні права» веб-сайт відноситься до об'єктів права інтелектуальної власності (авторського права).

Розміщення веб-сайту в мережі Інтернет передбачає реєстрацію доменного імені та власне розміщення веб-сайту (хостинг).

Відповідно ст. 1 Закону України від 15 грудня 1993 року №3689-XII «Про охорону прав на знаки для товарів і послуг» доменне ім'я — це ім'я, що використовується для адресації комп'ютерів і ресурсів в Інтернеті.

Згідно з Порядком підключення до глобальних мереж передачі даних, затвердженого постановою Кабінету Міністрів України від 12 квітня 20002 року №522, абоненти підключаються лише через операторів (суб'єктів господарювання, які надають послуги з доступу до глобальних мереж передачі даних).

Підпунктом 14.1.120 ПКУ визначено, що нематеріальні активи — це право власності на результати інтелектуальної діяльності, у тому числі промислової власності, а також інші аналогічні права, визнані об'єктом права власності (інтелектуальної власності), право користування майном та майновими правами платника податку в установленому законодавством порядку, у тому числі набуті в установленому законодавством порядку права користування природними ресурсами, майном та майновими правами.

Порядок нарахування амортизації нематеріальних активів здійснюється згідно з ст. 144, 145, 146 ПКУ.

Підпунктом 145.1.1 ПКУ визначено 6 груп нематеріальних активів, щодо яких нараховується амортизація. Зокрема, в податковому обліку до групи 6 включаються інші нематеріальні активи (право на ведення діяльності, використання економічних та інших привілеїв тощо).

З урахуванням викладеного, витрати платника податку, пов'язані з розробкою веб-сайту та його розміщенням в мережі Інтернет (реєстрація доменного імені та хостинг), відносяться до нематеріальних активів і підлягають амортизації відповідно до норм ст. 144 — 146 ПКУ.

Єдина база податкових знань, сайт www.minrd.gov.ua

Про який правовстановлюючий документ йдеться у ст. 145 ПКУ щодо визначення строків корисного використання НА?

Офіційна думка

Державна податкова служба України розглянула лист <…> стосовно амортизації нематеріальних активів і повідомляє.

Згідно пп. 14.1.120 п. 14.1 ст. 14 Податкового кодексу України (далі — Кодекс) нематеріальні активи — право власності на результати інтелектуальної діяльності, у тому числі промислової власності, а також інші аналогічні права, визнані об'єктом права власності (інтелектуальної власності), право користування майном та майновими правами платника податку в установленому законодавством порядку, у тому числі набуті в установленому законодавством порядку права користування природними ресурсами, майном та майновими правами.

Амортизації підлягають витрати на придбання основних засобів, нематеріальних активів та довгострокових біологічних активів для використання в господарській діяльності (п. 144.1 ст. 144 Кодексу).

З метою амортизації нематеріальні активи розподілено на 6 груп.

До нематеріальних активів групи 5 віднесено авторське право та суміжні з ним права (право на літературні, художні, музичні твори, комп'ютерні програми, програми для електронно-обчислювальних машин, компіляції даних (бази даних), фонограми, відеограми, передачі (програми) організацій мовлення тощо), крім тих, витрати на придбання яких визнаються роялті (пп. 145.1.1 п. 145.1 ст. 145 Кодексу).

Нарахування амортизації нематеріальних активів проводиться із застосуванням 6 методів, включаючи прямолінійний метод, за яким річна сума амортизації визначається діленням вартості, яка амортизується, на строк корисного використання об'єкта основних засобів.

Нарахування амортизації в цілях оподаткування здійснюється підприємством за методом, визначеним наказом про облікову політику з метою складання фінансової звітності, та може переглядатися в разі зміни очікуваного способу отримання економічних вигод від його використання (пп. 145.1.9 п. 145.1 ст. 145 Кодексу).

Нарахування амортизації нематеріальних активів здійснюється протягом строку корисного використання (права користування), який встановлюється відповідно до правовстановлюючого документа, але не меншим як 2 роки (пп. 145.1.1 п. 145.1 ст. 145 Кодексу).

Оскільки поняття «правовстановлюючий документ» відсутнє в Кодексі, то відповідно до п. 5.3 ст. 5 Кодексу інші терміни, що застосовуються у цьому Кодексі і не визначаються ним, використовуються у значенні, встановленому іншими законами.

Відповідно до п. 44.1 ст. 44 Кодексу для цілей оподаткування платники податків зобов'язані вести облік доходів, витрат та інших показників, пов'язаних з визначенням об'єктів оподаткування та/або податкових зобов'язань, на підставі первинних документів, регістрів бухгалтерського обліку, фінансової звітності, інших документів, пов'язаних з обчисленням і сплатою податків і зборів, ведення яких передбачено законодавством.

Відповідно до статті 422 Цивільного кодексу України право інтелектуальної власності виникає (набувається) з підстав, встановлених цим Кодексом, іншим законом чи договором. Тобто право інтелектуальної власності на результат творчої діяльності виникає внаслідок його створення, якщо такий об'єкт відповідає вимогам закону, а саме він має бути новим, втіленим в матеріальний об'єкт, придатним для використання, та відповідати іншим вимогам, встановленим законодавством.

Разом із цим слід зазначити, що пп. 145.1.2 п. 145.1 ст. 145 Кодексу встановлено, що нарахування амортизації здійснюється протягом строку корисного використання (експлуатації) об'єкта, який встановлюється наказом по підприємству при визнанні цього об'єкта активом (при зарахуванні на баланс), але не менше, ніж визначено в пункті 145.1, і призупиняється на період його виводу з експлуатації (для реконструкції, модернізації, добудови, дообладнання, консервації та інших причин) на підставі документів, які свідчать про виведення таких основних засобів з експлуатації).

Виходячи з викладеного вище та з урахуванням характеристик нематеріального активу, нарахування амортизації власником програмних комплексів та програмних продуктів відповідно до договору використання майнових прав інтелектуальної власності, ліцензійного договору тощо здійснюється протягом строку корисного використання (експлуатації) об'єкта, який встановлюється відповідно до такого договору, але зазначений термін повинен бути не меншим як 2 роки.

Якщо відповідно до правовстановлюючого документа строк дії права користування нематеріального активу не встановлено, такий строк становить 10 років безперервної експлуатації.

Лист ДПАУ від 25.05.2012 р. №8973/6/15-1415

До якого моменту слід нараховувати амортизацію ОЗ?

А що на практиці?

Амортизація ОЗ провадиться до досягнення залишковою вартістю об'єкта його ліквідаційної вартості. Визначення ліквідаційної вартості у ПКУ немає, а згідно з нормами П(С)БО 7 це сума коштів або вартість інших активів, яку підприємство очікує отримати від реалізації або ліквідації необоротного активу після закінчення строку його корисного використання, за вирахуванням витрат, пов'язаних із продажем або ліквідацією. Точно встановити ліквідаційну вартість об'єкта ОЗ складно. Тому якщо неможливо визначити ліквідаційну вартість об'єкта ОЗ, можна умовно прийняти її такою, що дорівнює нулю, що не заборонено нормами ПКУ. Водночас ліквідаційна вартість повинна передбачатися наказом по підприємству при визнанні цього об'єкта активом (при зарахуванні на баланс).

Пам'ятайте: об'єкти амортизації визначено у статті 144 ПКУ. Це не самі основні засоби, а витрати, понесені у зв'язку з:

1) купівлею, виготовленням (в тому числі витрати на виплату заробітної плати працівникам, які були зайняті на виготовленні (створенні) основних засобів), вирощуванням об'єктів, що використовуються у госпдіяльності:

а) основних засобів;

б) нематеріальних активів;

в) довгострокових біологічних активів;

2) ремонтом, реконструкцією, модернізацією та іншими поліпшеннями основних засобів у сумі понад 10% сукупної балансової вартості всіх груп ОЗ, що амортизуються, на початок звітного року;

3) іригацією, осушенням та іншим капітальним поліпшенням землі, не пов'язаним з будівництвом.

Крім цих витрат, амортизуються також:

1) капітальні інвестиції із бюджету на придбання (створення) ОЗ і нематеріальних активів. При цьому одночасно визнається дохід у сумі нарахованої амортизації (пп. 137.2.1 ПКУ);

2) сума переоцінки вартості ОЗ, проведеної відповідно до ст. 146 ПКУ;

3) вартість безоплатно отриманих об'єктів енерго-, газо-, тепло- і водозабезпечення, каналізаційних мереж, побудованих споживачами на вимогу експлуатуючих підприємств згідно з технічними умовами на приєднання до зазначених мереж або об'єктів;

4) вартість ОЗ, безоплатно отриманих або виготовлених чи споруджених за рахунок коштів бюджету або кредитів, залучених КМУ чи під гарантії КМУ, у разі виконання зобов'язань за гарантією КМУ;

5) вартість безоплатно отриманих для експлуатації підприємствами залізничного транспорту загального користування ОЗ транспортної інфраструктури, що перебували на балансі інших підприємств;

6) визначена на рівні звичайної ціни вартість ОЗ, отриманих у концесію відповідно до Закону України «Про особливості передачі в оренду чи концесію об'єктів централізованого водо-, теплопостачання і водовідведення, що перебувають у комунальній власності».

Чи можна амортизувати ОЗ, що переведені на консервацію?

А що на практиці?

Відповідно до п. 144.2 ПКУ, не підлягають амортизації та повністю відносяться до складу витрат за звітний період витрати платника податку на утримання ОЗ, що перебувають на консервації. Нарахування амортизації зупиняється на період виведення з експлуатації об'єкта ОЗ, у т. ч. для консервації. Підставою для такого ненарахування амортизації буде наказ керівника (п. 146.18 ПКУ), а також документ (наприклад, Акт про тимчасове виведення основних фондів з виробничого процесу та їх консервацію, додаток 1 до Положення про порядок консервації основних фондів підприємств, затвердженого постановою КМУ від 28.10.97 р. №1183), що свідчить про виведення таких основних засобів з експлуатації на період консервації (пп. 145.1.2 ПКУ). Отже, амортизація призупиняється з місяця, що настає за місяцем переведення об'єкта на консервацію (п. 146.2 ПКУ). Аналогічна норма міститься і в п. 29 П(С)БО 7.

Водночас відзначимо, що Положення про порядок консервації основних фондів підприємства є обов'язковим для виконання для підприємств, які мають стратегічне значення для економіки і безпеки держави, а також засновані на державній власності. Для інших підприємств згадане положення має рекомендаційний характер.

Чи амортизується вартість безоплатно отриманих ОЗ?

А що на практиці?

Вартість безоплатно отриманих ОЗ у податковому обліку в основному не амортизується (винятки передбачені п. 144.1 ПКУ). Так, згідно зі ст. 144 ПКУ, амортизації підлягають витрати, понесені у зв'язку з придбанням, будівництвом тощо ОЗ, а в разі безоплатного отримання ОЗ платник податків таких витрат не зазнає. Разом з тим витрати, пов'язані з доставкою і монтажем безоплатно отриманих ОЗ, можна амортизувати згідно з п. 144.1 ПКУ як витрати, пов'язані з придбанням ОЗ. На підставі цього ж пункту ПКУ можна амортизувати витрати на ремонт і поліпшення таких ОЗ, що призводять до зростання майбутніх економічних вигід у сумі, що перевищує 10% сукупної балансової вартості всіх груп ОЗ (далі — 10-процентний ліміт), які підлягають амортизації, на початок звітного року. Вартість безоплатно отриманих ОЗ у розрахунку 10-процентного ліміту участі не бере. Фактично понесені витрати на ремонт безоплатно отриманих ОЗ збільшують БВ такого ОЗ і підлягають амортизації.

Але у бухобліку амортизації підлягає вартість необоротних активів, що утримуються підприємством для використання як у госпдіяльності, так і для здійснення соціально-культурних функцій (п. 4 П(С)БО 7). До таких активів включаються і безоплатно отримані об'єкти ОЗ. У податковому обліку амортизуються лише витрати, перелічені у ст. 144 ПКУ.

Як правильно застосовувати методи амортизації в податковому обліку?

А що на практиці?

Розгляньмо на прикладах застосування методів нарахування амортизації.

Приклад

Придбано i введено в експлуатацію верстат. Загальний обсяг продукції, який підприємство очікує виробити з використанням цього об'єкта ОЗ, становить 50 000 деталей. Вартість верстата — 100 000,00 грн. (без ПДВ). Верстат відноситься до групи 4 ОЗ з мінімальним терміном використання 5 років.

Прямолінійний метод

Річна сума амортизації визначається діленням вартості, яка амортизується, на строк корисного використання об'єкта ОЗ (див. пп. 145.1.5 ПКУ). Пам'ятайте, що строк корисного використання об'єкта не повинен бути меншим, ніж встановлено п. 145.1 ПКУ.

Ar — річна сума амортизації;

VA — вартість, яка амортизується;

n — кількість років корисного використання основного засобу.

За умовами прикладу, якщо встановити ліквідаційну вартість нульовою, амортизація становитиме:

річна — 100000,00 : 5 = 20000,00 (грн.);

на місяць — 20000,00 : 12 = 1667,00 (грн.).

Метод зменшення залишкової вартості

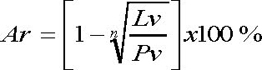

Річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації. Річна норма амортизації визначається у відсотках. Обчислюється як різниця між одиницею i результатом кореня ступеня кількості років корисного використання об'єкта з результату від ділення ліквідаційної вартості на первісну вартість (див. пп. 145.1.5 ПКУ). Розрахунок норми амортизації досить складний. Крім того, він можливий лише за умови визначення ліквідаційної вартості. Наведемо формулу для розрахунку:

, де:

Ar — річна норма амортизації;

Pv — первісна (переоцінена) вартість основних засобів;

Lv — ліквідаційна вартість;

n — кількість років корисного використання основного засобу.

Якщо припустити, що ліквідаційну вартість установлено в сумі 10000,00 грн., то норма амортизації становитиме (див. таблицю 5).

Таблиця 5

Розрахунок амортизації за методом зменшення залишкової вартості

| Період | Річна сума | Сума на місяць | Залишкова вартість |

| 1-й рік | 100000,00 х 37% = 37000,00 | 37000 : 12 = 3080,00 | 100000,00 - 37000,00 = 63000,00 |

| 2-й рік | 63000,00 х 37% = 23310,00 | 2331 : 12 = 1943,00 | 63000,00 - 23310,00 = 39690,00 |

| 3-й рік | 39690,00 х 37% = 14685,00 | 14685 : 12 = 1224,00 | 39690,00 - 14685,00 = 25005,00 |

| 4-й рік | 25005,00 х 37% = 9252,00 | 9252 : 12 = 771,00 | 25005,00 - 9252,00 = 15753,00 |

| 5-й рік | 15753,00 х 37% = 5829,00 | 5829 : 12 = 486,00 | 15753,00 - 5829,00 = 9924,00 |

З наведеного розрахунку очевидно, що залишкова вартість після п'яти років амортизації практично дорівнює визначеній нами ліквідаційній вартості.

Але ліквідаційну вартість потрібно зазначити в документах при зарахуванні активу на баланс.

Метод прискореного зменшення залишкової вартості

Річна сума амортизації визначається як добуток залишкової вартості об'єкта на початок звітного року або первісної вартості на дату початку нарахування амортизації та річної норми амортизації, яка обчислюється відповідно до строку корисного використання об'єкта і подвоюється. Розглянемо формулу:

A = Pv (Zv) х Ar

Ar = ((100% : n) х 2), де

A — річна сума амортизації;

Ar — річна норма амортизації;

Pv (Zv) — первісна вартість основних засобів або залишкова вартість;

n — кількість років корисного використання основного засобу.

За умовами прикладу норма амортизації становить 20% (100% : 5 років), подвоєна норма амортизації — 40% (20% х 2). Якщо ліквідаційну вартість визначити у 10000,00 грн., то амортизація становитиме (див. таблицю 6).

Таблиця 6

Розрахунок амортизації за методом прискореного зменшення залишкової вартості

| Період | Річна сума | Сума на місяць | Залишкова вартість |

| 1-й рік | 100000,00 х 40% = 40000,00 | 40000,00 : 12 = 3333,00 | 100000,00 - 40000,00 = 60000,00 |

| 2-й рік | 60000,00 х 40% = 24000,00 | 24000,00 : 12 = 2000,00 | 60000,00 - 24000,00 = 36000,00 |

| 3-й рік | 36000,00 х 40% = 14400,00 | 14400,00 : 12 =1200,00 | 36000,00 - 14400,00 = 21600,00 |

| 4-й рік | 21600,00 х 40% = 8640,00 | 8640,00 : 12 = 720,00 | 21600,00 - 8640,00 = 12960,00 |

| 5-й рік | Залишкова мінус ліквідаційна вартість: 12960,00 - 10000,00 = 2960,00 | 2960,00 : 12 = 247,00 | 12960,00 - 2960,00 = 10000,00 |

Амортизація в останній рік експлуатації визначається розрахунково: сума, що амортизується, мінус накопичена за попередні роки амортизація. Якщо ліквідаційна вартість дорівнює нулю, то амортизація в останній рік нараховується в сумі залишкової вартості на початок року. За умовами нашого прикладу амортизація в п'ятий рік становитиме 12960,00 грн. при нульовій ліквідаційній вартості.

Але зверніть увагу: згідно з пп. 145.1.5 ПКУ метод прискореного зменшення залишкової вартості застосовується лише при нарахуванні амортизації до об'єктів основних засобів, що входять до груп 4 (машини та обладнання) та 5 (транспортні засоби).

Кумулятивний метод

Річна сума амортизації визначається як добуток вартості, що амортизується, i кумулятивного коефіцієнта. Кумулятивний коефіцієнт розраховується діленням кількості років, що залишаються до кінця строку корисного використання об'єкта основних засобів, на суму числа років його корисного використання.

A = Pv (Zv) х k

k = nz : ∑n, де

A — річна сума амортизації

Pv (Zv) — первісна вартість основних засобів або залишкова вартість;

k — кумулятивний коефіцієнт;

nz — кількість років, що залишаються до кінця строку корисного використання об'єкта;

∑n — сума числа років корисного використання об'єкта.

У нашому прикладі сума числа років експлуатації об'єкта становить 5 + 4 + 3 + 2 + 1 = 15. При нульовій ліквідаційній вартості розрахунок амортизації матиме такий вигляд (див. таблицю 7).

Таблиця 7

Розрахунок амортизації за кумулятивним методом

| Період | Кумулятивний коефіцієнт | Річна амортизація | Місячна амортизація |

| 1-й рік | 5 : 15 | 100000,00 х 5 : 15 = 33333,00 | 33333,00 : 12 = 2778,00 |

| 2-й рік | 4 : 15 | 100000,00 х 4 : 15 = 26667,00 | 26667,00 : 12 = 2222,00 |

| 3-й рік | 3 : 15 | 100000,00 х 3 : 15 = 20000,00 | 20000,00 : 12 = 1667,00 |

| 4-й рік | 2 : 15 | 100000,00 х 2 : 15 = 13333,00 | 13333,00 : 12 = 1111,00 |

| 5-й рік | 1 : 15 | 100000,00 х 1 : 15 = 6667,00 | 6667,00 : 12 = 556,00 |

Виробничий метод

Місячна сума амортизації визначається як добуток фактичного місячного обсягу продукції (робіт, послуг) i виробничої ставки амортизації. Виробнича ставка амортизації обчислюється діленням вартості, яка амортизується, на загальний обсяг продукції (робіт, послуг), який підприємство очікує виробити (виконати) з використанням об'єкта основних засобів.

За умовами нашого прикладу верстат розраховано на 50000 деталей. Якщо встановити ліквідаційну вартість нульовою, то виробнича ставка становитиме 100000,00 : 50000 = 2,00 (грн.).

Щомісячну кількість деталей можна визначити за даними обліку. Тоді розрахунок амортизації матиме такий вигляд (див. таблицю 8).

Таблиця 8

Розрахунок амортизації за виробничим методом

| Період | Фактичний обсяг | Сума амортизації | Залишкова вартість |

| 1-й місяць | 200,00 | 200,00 х 2,00 = 400,00 | 100000,00 - 400,00 = 99600,00 |

| 2-й місяць | 160,00 | 160,00 х 2,00 = 320,00 | 99600,00 - 320,00 = 99280,00 |

| 3-й місяць | 330,00 | 330,00 х 2,00 = 660,00 | 99280,00 - 660,00 = 98620,00 |

| 4-й місяць | 480,00 | 480,00 х 2,00 = 960,00 | 98620,00 - 960,00 = 97660,00 |

| 5-й місяць | 100,00 | 100,00 х 2,00 = 200,00 | 97660,00 - 200,00 = 97460,00 |

| 6-й місяць | 650,00 | 650,00 х 2,00 = 1300,00 | 97460,00 - 1300,00 = 96160,00 |

Цифри, наведені в розрахунку, умовні.

Загалом, підбиваючи підсумки, відзначимо також, що згідно з пп. 145.1.6 та пп. 145.1.7, пп. 145.1.8, пп. 145.1.9 ПКУ:

1) амортизація об'єктів груп 9, 12, 14, 15 нараховується за прямолінійним чи виробничим методами;

2) амортизація малоцінних необоротних матеріальних активів і бібліотечних фондів може нараховуватися за рішенням платника податків у першому місяці використання об'єкта в розмірі 50 відсотків його вартості, яка амортизується, та решта 50 відсотків вартості, яка амортизується, у місяці їх вилучення з активів (списання з балансу) внаслідок невідповідності критеріям визнання активом або в першому місяці використання об'єкта в розмірі 100 відсотків його вартості;

3) на основні засоби груп 1 та 13 амортизація не нараховується;

4) суми амортизаційних відрахувань не підлягають вилученню до бюджету, а також не можуть бути базою для нарахування будь-яких податків та зборів;

5) нарахування амортизації в цілях оподаткування здійснюється підприємством за методом, визначеним наказом про облікову політику з метою складання фінансової звітності, та може переглядатися в разі зміни очікуваного способу отримання економічних вигод від його використання.

Нарахування амортизації за новим методом починається з місяця, наступного за місяцем прийняття рішення про зміну методу амортизації.

Чи підлягають амортизації ОЗ, які придбані за рахунок коштів, вивільнених від оподаткування у зв'язку із застосуванням нульової ставки податку на прибуток, після втрати платником податку права на таку пільгу?

Офіційна думка

Пунктом 154.6 ПКУ визначені умови та критерії, відповідно до яких платники податку на прибуток на період з 1 квітня 2011 року до 1 січня 2016 року мають право застосовувати ставку податку на прибуток 0 відсотків.

Відповідно до п. 152.11 ПКУ платники податку, дохід (прибуток) яких повністю та/або частково звільнено від оподаткуванням цим податком, а також ті, що проводять діяльність, яка підлягає патентуванню, ведуть окремий облік доходу (прибутку), який звільняється від оподаткування згідно з нормами ПКУ, або доходу, отриманого від діяльності, що підлягає патентуванню.

При цьому:

1) до складу витрат таких платників податку, пов'язаних з отриманням доходу (прибутку), що не звільняється від оподаткування, не включаються витрати, пов'язані з отриманням такого звільненого доходу (прибутку);

2) сума амортизаційних відрахувань, нарахованих на основні засоби, що використовуються для отримання такого звільненого доходу (прибутку), не враховується у витратах, пов'язаних з отриманням доходу (прибутку), що не звільняється від оподаткування.

У разі якщо основні засоби використовуються для отримання звільненого доходу (прибутку) та інших доходів (прибутків), які підлягають оподаткуванню згідно з цим розділом на загальних підставах, витрати платника податку підлягають збільшенню на частку загальної суми нарахованих амортизаційних відрахувань, яка так відноситься до загальної суми нарахованих амортизаційних відрахувань звітного періоду, як сума доходів (прибутків), що підлягають оподаткуванню згідно з цим розділом на загальних підставах, відноситься до загальної суми доходів (прибутків) з урахуванням звільнених. Аналогічно відбувається розподіл витрат, що одночасно пов'язані як з діяльністю, дохід (прибуток) від провадження якої звільняється від оподаткування, так і з іншою діяльністю.

У разі якщо суми коштів, що не перераховані до бюджету при застосуванні ставки податку нуль відсотків, використані не за цільовим призначенням, такі кошти зараховуються до бюджету в першому кварталі наступного звітного року.

Враховуючи зазначене, платники податку, які застосовують нульову ставку на прибуток, мають вести окремий облік доходу (прибутку) від діяльності, що звільняється від оподаткування. Сума амортизаційних відрахувань, нарахованих на основні засоби, які придбані за кошти, отримані платником податку в результаті оподаткування прибутку за нульовою ставкою, не враховується у витратах, пов'язаних з отриманням доходу (прибутку), що не звільняється від оподаткування. При цьому, суми коштів, не перераховані до бюджету при застосуванні ставки податку нуль відсотків, визнаються доходами одночасно з визнанням витрат, здійснених за рахунок цих коштів (в тому числі амортизаційних нарахувань на основні засоби, які придбані за рахунок вивільнених від оподаткування коштів), у розмірі таких витрат. Після втрати права на застосування нульової ставки на прибуток платник податку продовжує в окремому обліку нараховувати амортизацію на основні засоби, що придбані в результаті оподаткування прибутку за нульовою ставкою, в порядку, визначеному п. 152.11 ст. 152 ПКУ.

Єдина база податкових знань, сайт www.minrd.gov.ua

Як правильно визначити об'єкт для амортизації, якщо будівля придбавається разом із земельною ділянкою?

А що на практиці?

Згідно з п. 147.3 ПКУ, якщо об'єкт нерухомого майна (нерухомість) придбавається платником податку із землею, яка розташована під таким об'єктом чи є передумовою для забезпечення функціонального використання об'єкта нерухомості, то амортизації підлягає вартість такого об'єкта нерухомого майна. Така вартість визначається в сумі, що не перевищує звичайну ціну, без урахування вартості землі. Зверніть особливу увагу: п. 147.3 зазначає про об'єкт для амортизації нерухомості і виключає з цього об'єкта вартість землі. Виходячи з наведених постулатів та норм ст. 147 загалом, можна дійти висновку про необхідність ведення окремого обліку земельної ділянки, отриманої з об'єктом нерухомості (ст. 147 ПКУ).

На практиці виникає чимало спірних питань щодо переходу права власності на землю під нерухомістю. Можливі випадки, коли формально продається лише нерухомість як одиниця майна, а земля переходить у власність покупця в силу норм ст. 120 Земельного кодексу України1.

1 Згідно зі ст. 120 Земельного Кодексу: «У разі набуття права власності на жилий будинок, будівлю або споруду, що перебувають у власності, користуванні іншої особи, припиняється право власності, право користування земельною ділянкою, на якій розташовані ці об'єкти. До особи, яка набула право власності на жилий будинок, будівлю або споруду, розміщені на земельній ділянці, що перебуває у власності іншої особи, переходить право власності на земельну ділянку або її частину, на якій вони розміщені, без зміни її цільового призначення... Істотною умовою договору, який передбачає набуття права власності на жилий будинок, будівлю або споруду, є кадастровий номер земельної ділянки, право на яку переходить у зв'язку з набуттям права власності на ці об'єкти». Аналогічно див. норми ст. 377 ЦКУ.

Такі операції можуть створити проблеми в обліку з податку на прибуток і згодом, під час продажу такого об'єкта, а саме з нарахуванням ПДВ. Тому слід звертати особливу увагу на договір, де зазначаються умови придбання нерухомості, у т. ч. землі, у складі такої нерухомості:

— якщо у договорі купівлі-продажу окремо зазначено вартість нерухомості та вартість землі, то в такому випадку у податковому обліку окремо буде створено об'єкт нерухомості групи 3 ОЗ (на вартість нерухомості та інших витрат, пов'язаних з її придбанням) та об'єкт «земельна ділянка» групи 1 ОЗ — на вартість земельної ділянки. Причому амортизація на групу 1 не нараховуватиметься;

— якщо у договорі зазначено одну суму як вартість об'єкта нерухомості, а щодо земельної ділянки, право на яку переходить до покупця, прописано лише кадастровий номер, то можуть виникнути проблеми з відображенням такого об'єкта у податковому обліку. Адже п. 147.3 ПКУ не дозволяє враховувати вартість землі у складі вартості об'єкта нерухомого майна. Тому доведеться виокремити вартість землі у вартості нерухомості, і зробити це буде зовсім не просто.

Виходячи з викладеного вище, на нашу думку, в одному договорі купівлі-продажу слід виділяти окремо ціни об'єкта нерухомості та земельної ділянки або укладати окремі договори щодо об'єкта нерухомості та земельної ділянки з метою уникнення небажаних наслідків при податковому обліку таких об'єктів, а також у разі подальшого продажу такого майна.

Чи обов'язково щороку проводити переоцінку основних засобів?

А що на практиці?

Згідно з п. 146.21 ПКУ, платники податків мають право проводити переоцінку об'єктів ОЗ. Така переоцінка проводиться на кінець звітного року шляхом множення вартості ОЗ, що амортизується, і накопиченої амортизації на коефіцієнт індексації, якщо він більший за одиницю.

Коефіцієнт індексації обчислюється за формулою, наведеною у п. 146.21 ПКУ:

Кі = [I(а-1) - 10] : 100 ,

де I(а-1) — індекс інфляції року, за наслідками якого проводиться індексація. Якщо значення Кі не перевищує одиницю, індексація не проводиться.

Цей коефіцієнт залежить тільки від індексу інфляції звітного року і має значення більше за одиницю при індексі інфляції понад 110% за рік. Унаслідок переоцінки у податковому обліку вартість ОЗ може тільки збільшуватися. Нова вартість ОЗ почне використовуватися для розрахунку амортизації з першого дня наступного звітного року.

Згідно з п. 16 П(С)БО 7: «Первісна (переоцінена) вартість об'єкта основних засобів може бути збільшена на суму індексації, проведеної у порядку, встановленому податковим законодавством, з відображенням у бухгалтерському обліку в порядку, передбаченому пунктами 19 — 21 Положення (стандарту) 7».

У бухобліку переоцінка об'єктів ОЗ провадиться за правилами, викладеними у п. 17 П(С)БО 7. Унаслідок переоцінки в бухобліку вартість ОЗ приводиться у відповідність до справедливої вартості і може як збільшуватися, так і зменшуватися. Переоцінка в бухобліку може здійснюватися на будь-яку дату балансу, у т. ч. і проміжного (квартального).

Як бачимо, проведення переоцінки об'єктів ОЗ є правом платників податків, а не обов'язком.