При поданні уточнюючого розрахунку до декларації з ПДВ, який збільшує податкові зобов'язання минулих податкових періодів, потрібно звернути особливу увагу, чи не тягне за собою таке виправлення зміну показників у рядках 22 та 24 декларації. Продовжуючи цикл статей про виправлення помилок у декларації з ПДВ, розглянемо деякі випадки.

Основні норми

Вимоги щодо заповнення уточнюючого розрахунку (далі — УР) передбачено розділом VI Порядку №1492. Цілком можливо, що внаслідок виправлення помилки, яка збільшує ПЗ, відбувається зміна у рядку 22, що є наслідком зміни суми й у рядку 24 декларації. Якщо виправлення призвели до змін у рядках 22, 24, виправити таку помилку буде нескладно, якщо вона стосується попереднього періоду. А ось якщо виправляється рядок 22 давнішого періоду, що передує звітному, в якому подано УР, то тут є певні особливості, які потрібно врахувати. Усе залежить від результату виправлення показника у рядку 24. Звернімося до п. 4 та 5 розділу VI Порядку №1492:

— у разі виправлення значення рядка 24 декларації, яке у майбутніх звітних періодах не вплинуло на значення рядка 25 чи рядка 23 (23.1 чи 23.2), УР подається за один звітний період, в якому вносяться відповідні зміни. УР може бути поданий як самостійний документ або у складі декларації (як додаток до неї). Значення графи 6 рядка 24 УР (як збільшення, так і зменшення) враховується при визначенні значень рядків 21.2 та відповідно 24 декларації за звітний період, у якому подано такий УР;

— у разі виправлення значення рядка 24 декларації, яке у майбутніх звітних періодах впливало на значення рядка 25 чи рядка 23, УР подається за кожен звітний період, у якому значення рядка 24 декларації впливало на значення рядка 25 чи рядка 23. Такі УР можуть бути подані лише як самостійні документи, бо форма декларації передбачає можливість подання УР як додатка до неї лише за один звітний період, помилки якого виправляються.

Крім того, пам'ятайте, що відповідно до вимог останнього абзацу п. 4.3 Iнструкції №276, «при поданні уточнюючого розрахунку, що збільшує або зменшує податкові зобов'язання минулих податкових періодів платника, нарахування в особовому рахунку платника проводиться датою його подання».

А тепер на конкретній ситуації наочно проаналізуємо виправлення рядка 22, яке може потягнути за собою зміну показників у рядку 24 декларації з ПДВ, що, своєю чергою, може змінити дані рядка 25 — суму ПДВ, яка підлягає нарахуванню за підсумками поточного звітного (податкового) періоду, з урахуванням залишку від'ємного значення попереднього звітного (податкового) періоду.

Ситуація. У декларації з ПДВ за липень 2013 року у рядку 18 було відображено суму 600 грн. Крім того, сума у рядку 21.1 становила 1000 грн. У рядках 22 та 24 за підсумками липня залишався залишок від'ємного значення — 400 грн. Відповідно рядки 25 та 25.1 були з прочерками. Отже, до сплати до бюджету за липень суми ПДВ не було.

При виправленні помилки (у рядку 18 донараховані ПЗ — 1300 грн) у декларації за липень виходить сума ПДВ до сплати 900 грн (рядок 18 - рядок 21.1). Тобто від'ємного значення у сумі 1000 грн попереднього звітного (податкового) періоду червня, що перенесено до рядка 21.1 у разі донарахування ПЗ за липень, виявилося недостатньо (див. зразок 1). Як виправити помилку? Чи треба виправляти кожен звітний період, зокрема серпень 2013 року (декларація за серпень подана до органу ДПС також), якщо УР подається у вересні?

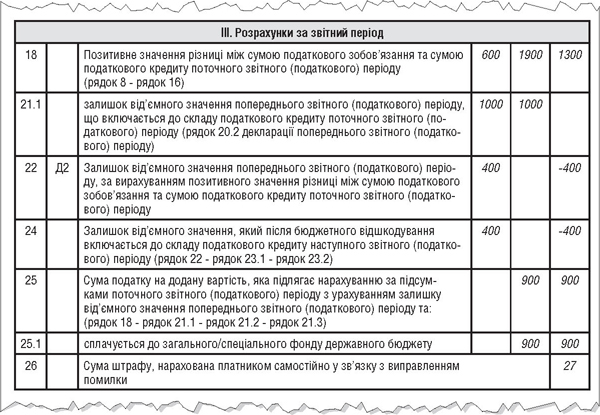

Зразок 1

Фрагмент УР з виправлення помилки за липень

Як видно з наведених у зразку 1 даних, при виправленні помилки значення рядка 24 декларації з ПДВ за липень вплинуло (тобто змінило) на значення рядків 25 і 25.1 декларації цього періоду. Крім того, після виправлення декларації за липень потрібно взяти до уваги змінені показники, які переносилися до наступного періоду — серпня.

Отже, до моменту виправлення сума 400 грн із рядка 24 декларації за липень була перенесена до декларації за серпень до рядка 21.2. Як наслідок, сума рядка 21.2 декларації за серпень брала участь у визначенні суми ПДВ до сплати цього звітного періоду.

До виправлення у декларації за серпень рядок 18 відображав суму 400 грн, і фактично сума 400 грн із рядка 21.2 серпневої декларації перекрила суму ПЗ до сплати за серпень: рядок 21 - рядок 18.

Після виправлення помилки звітного періоду липня виправлений показник рядка 24 (який зник) вплинув на визначення результату податкових зобов'язань за серпень — на рядок 25 декларації за серпень. Тому платнику ПДВ на виконання норми п. 5 розділу VI Порядку №1492, крім подання УР за липень (зі збільшенням ПЗ), потрібно врахувати факт змін рядка 24. Залишок від'ємного значення липня, що включається до складу податкового кредиту наступного податкового періоду (серпня), впливає на значення рядка 25 декларації за серпень. Відповідно, виправлення липня, зокрема рядка 24, потягло за собою виправлення залишку від'ємного значення у рядку 21.2 наступного періоду серпня, що вимагає також подання УР за серпень (див. зразок 2)

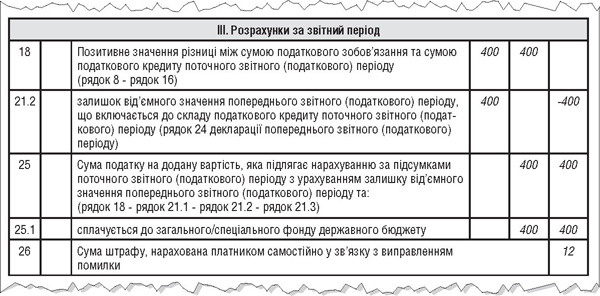

Зразок 2

Фрагмент УР з виправлення помилки за серпень.

При заповненні УР за серпень у графі 4 відображають показники декларації за серпень до виправлення, у графі 5 — показники з урахуванням виправлення, тобто слід брати до уваги графу 5 УР за липень, у результаті у графі 5 рядка 21.2 даних немає (див. зразок 2). Пояснюється це тим, що нарахування за особовим рахунком платника відбулося на дату подання УР за липень і тому саме ці дані потрібно взяти до уваги. Унаслідок виправлення сума занижених ПЗ за серпень становить 400 грн.

Зверніть увагу: при виправленні рядка 22 УР за липень до уточнюючого розрахунку потрібно подати додаток 2 (Д2), що містить інформацію щодо уточнених показників у рядках 22 та 24. Цей додаток повинен містити відмітку у полі 013 — «уточнюючий». У шапці додатка поле 02 вказує на звітний період, у якому подається додаток (за умовами ситуації — вересень), а поле 03 містить відмітку податкового періоду, за який виправляються помилки (за умовами ситуації — липень). В уточнюючому додатку Д2 за липень колонки 3 та 5 відображають суму 400 грн зі знаком «-».

Підсумуймо: за наведеною вище ситуацією платник ПДВ повинен:

1) виправити помилку звітного періоду, де збільшено ПЗ до сплати, — УР за липень;

2) виправити показники декларації наступного періоду, адже вони вплинули на суму ПДВ, яка підлягала сплаті, — УР за серпень.

Платник ПДВ, який самостійно виявляє факт заниження податкового зобов'язання минулих податкових періодів, зобов'язаний сплатити суму недоплати ПЗ, штраф від такої суми, нарахований відповідно до п. 50.1 ПКУ (3% або 5%, розмір штрафу залежить від обраного способу подання УР) та пеню, яка розраховується платником самостійно відповідно до пп. 129.1.2 та п. 129.4 ПКУ (розрахунок нарахування пені наводиться у «ДК» №28/2013, і у «ДК» №36/2013).

Якщо уточнюючий розрахунок подається як самостійний документ (шапка УР містить позначку у полі 02), то сплатити суму недоплати, штраф у розмірі 3% від такої суми та пеню потрібно до подання УР. За умовами наведеної ситуації уточнюючі розрахунки можуть бути подані лише як самостійні документи, бо форма декларації передбачає можливість подання УР як додатка до неї лише за один звітний період, помилки якого виправляються, а в наведеній ситуації виправляються два звітні періоди.

Зауважте, що ні формою декларації з ПДВ, ні формою УР не передбачено відображення нарахування пені. Проте це зовсім не означає, що при занижених сумах ПЗ (з дати настання законодавчо встановлених термінів сплати до дня фактичної сплати) пеню нараховувати та сплачувати до бюджету не обов'язково.

Нормативна база

- Порядок №1492 — Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 25.11.2011 р. №1492.

- Iнструкція №276 — Iнструкція про порядок ведення органами державної податкової служби оперативного обліку платежів до бюджету, контроль за справлянням яких здійснюється органами державної податкової служби України, затверджена наказом ДПАУ від 18.07.2005 р. №276.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»