Продовжуємо серію матеріалів про виправлення помилок у декларації з ПДВ за минулі періоди. Раніше1 ми вже розглядали виправлення помилок у різних ситуаціях. Сьогодні ж розглянемо специфічні ситуації, які хоча й не часто, але все ж трапляються.

Ситуація 1. Помилки у Додатку 8. Наше підприємство отримало ПН, яку постачальник не зареєстрував в ЄРПН (хоча повинен був — поставка на суму ПДВ понад 10000 грн). Ми ж для того, щоб зберегти право на ПК з ПДВ у періоді його виникнення, відобразили таку ПН від контрагента в додатку 8 до декларації з ПДВ2. Згодом виявили, що в IПН постачальника, який було зазначено у додатку 8, є помилка. Ця помилка міститься лише у додатку 8. Саму ПН сформовано правильно, та й у додатку 5, й у Реєстрі податкових накладних3 IПН постачальника зазначили правильно. Як виправити помилку? Чи можна подати разом з уточнюючим розрахунком додаток 8 і зробити там виправлення? Консультувалися зі своїм податковим інспектором, і він зауважив, що слід знімати ПК за такою ПН. Чи справді це так? Які наслідки, якщо ПК з ПДВ не знімемо?

1 Див. «ДК» №28/2013, «ДК» №30/2013, «ДК» №31/2013 і «ДК» №31/2013 .

2 Форму декларації затверджено наказом Мінфіну України від 25.11.2011 р. №1492.

3 Реєстр виданих та отриманих податкових накладних, затверджений наказом Мінфіну України від 17.12.2012 р. №1340.

Як зазначено у ст. 50 ПКУ, у разі виявлення помилки в декларації з ПДВ, яку платник ПДВ подавав у минулих звітних періодах, слід самостійно виправити таку помилку. При цьому потрібно враховувати строки давності, визначені ст. 102 ПКУ, які становлять 1095 днів від дня граничного строку подання декларації. Докладніше про головні правила виправлення помилки див. у «ДК» №28/2013.

Тепер нагадаймо приписи п. 201.10 ПКУ: «Відсутність факту реєстрації платником податку — продавцем товарів/послуг податкових накладних в Єдиному реєстрі податкових накладних ... не дає права покупцеві на включення сум податку на додану вартість до податкового кредиту ... за відповідний звітний період».

Врятувати ПК можна, подавши до податкової декларації з ПДВ за звітний податковий період Заяву про відмову постачальника надати податкову накладну (порушення ним порядку заповнення та/або порядку реєстрації в Єдиному реєстрі податкових накладних) (Д8) (додаток 8 до декларації з ПДВ) (далі — заява) зі скаргою на постачальника. Разом із заявою слід подати копії товарних чеків або інших розрахункових документів, що засвідчують факт сплати податку у зв'язку з придбанням таких товарів/послуг, або копії первинних документів, складених відповідно до Закону про бухоблік, які, власне, і підтверджуватимуть факт отримання товарів/послуг від постачальника. Ця заява і буде підставою для включення сум сплаченого (нарахованого) податку до складу ПК з ПДВ у періоді його виникнення.

Крім того, така заява зі скаргою буде для податківців підставою для проведення у вашого контрагента документальної позапланової виїзної перевірки для з'ясування достовірності та повноти нарахування ним ПЗ з ПДВ за такою операцією. Докладніше про правила збереження ПК з ПДВ у випадку нереєстрації ПН в ЄРПН постачальником читайте у «ДК» №30/2013.

З огляду на зазначений вище порядок збереження права на ПК, особа має право враховувати суми ПДВ у складі ПК з ПДВ за не зареєстрованою в ЄРПН ПН у декларації з ПДВ за період його виникнення.

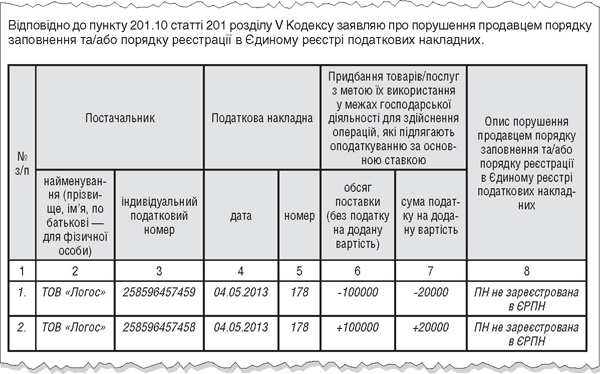

Та що робити, якщо у вчасно сформованому додатку 8 до декларації з ПДВ було допущено помилку? Так, у випадку, зазначеному у ситуації 1, у таблиці «Відповідно до пункту 201.10 статті 201 розділу V Кодексу заявляю про порушення продавцем порядку заповнення та/або порядку реєстрації в Єдиному реєстрі податкових накладних» у колонці 3 «індивідуальний податковий номер» було зазначено хибний індивідуальний податковий номер постачальника.

Тут можна розглянути три варіанти розвитку подій.

Варіант 1 — ліберальний

На думку автора, є можливість виправити помилку та, відповідно, зберегти право на ПК з ПДВ у періоді його відображення.

Зазначимо, що згідно з п. 8 розділу VI Порядку №1492, якщо помилку виправляють у рядках раніше поданої декларації, до яких мають долучатися додатки, то до УР, за допомогою якого проводимо виправлення, потрібно подати і додатки, що містять інформацію щодо уточнених показників. У нашій специфічній ситуації здійснюється виправлення не помилки у рядках раніше поданої декларації з ПДВ (жоден показник не виправляється), а лише даних щодо постачальника, зокрема IПН.

Отже, у самій декларації з ПДВ за минулий період, коли разом з нею було подано додаток 8, виправлень робити не потрібно. Та це не означає, що помилку в додатку 8 до такої декларації з ПДВ виправляти взагалі не слід. Адже варто пам'ятати, що додатки — це невід'ємні частини декларації з ПДВ (див. п. 46.1 ПКУ). Крім того, під час камеральної перевірки виявляться розбіжності між контрагентами.

Тож і виходить, що для виправлення помилки слід подати УР, в якому у графі 4 та у графі 5 будуть однакові показники. Адже фактичної помилки, яка впливає на показники ПЗ з ПДВ до сплати в бюджет, немає. Відповідно у графі 6 клітинки будуть порожніми (або з прочерками, якщо УР подають не в електронному варіанті). У такому УР у полі 02 зазначають звітний період, у якому подається УР, а в полі 03 — податковий період, за який виправляються помилки.

До УР необхідно подати сам додаток 8 «Заява про відмову постачальника надати податкову накладну (порушення ним порядку заповнення та/або порядку реєстрації в Єдиному реєстрі податкових накладних) (Д8)». Додаток 5 до декларації з ПДВ у ситуації, яку ми розглядаємо, подавати не треба, адже там не було помилки — усі показники є правильними.

Але пильні бухгалтери зауважать, що самою формою додатка 8 не передбачено, що його можна подавати разом з УР для виправлення у ньому помилки. Він не має спецрядків у шапці, де б можна було зазначити, що це уточнюючий документ, який іде як додаток до УР.

На думку автора, найімовірніше, така форма має лише виконувати фіскальні функції приписів п. 201.10 ПКУ та консультацій податківців1, а отже, — не дати платникам податків можливості збільшувати ПК з ПДВ через виправлення помилки на підставі додатка 8. Теоретично це означає, що визнавати ПК за додатком 8 можна лише вчасно, і жодних уточнень не передбачено.

1 Так, у листі Міндоходів України від 18.05.2013 р. №2851/6/99-99-19-04-02-15 (див. «ДК» №30/2013) зазначено, що підставою для включення сум ПДВ, сплачених/нарахованих у складі вартості поставлених товарів/послуг, до складу ПК за додатком 8 є лише звітний період.

У нашій же ситуації право на ПК з ПДВ платник ПДВ зберіг, адже всіх вимог п. 201.10 ПКУ було дотримано, та у самому додатку 8 припустився механічної помилки. Її виправлення не суперечить приписам п. 201.10 ПКУ та загалом фіскальному підходу до цього питання з боку податківців. Тож, на думку автора, можливість виправлення є. Крім того, як свідчить практика, у разі аналогічної механічної помилки в додатку 5 податківці дозволяють зробити виправлення. При цьому право на ПК у платника ПДВ залишається.

Аналогічно до виправлення хибного IПН у додатку 5, для виправлення в додатку 8 потрібно зробити запис на суму уточнення з відповідним знаком («+» чи «-») (див. роз'яснення у підкатегорії 101.23 ЄБПЗ) . У ситуації, яку розглядаємо, варто зробити одночасно хибний запис зі знаком «-» та правильний запис зі знаком «+». Фактично коригування відбудеться у другій таблиці — власне у колонці 3 «індивідуальний податковий номер» (див. зразок).

Думка податківців

Відповідно до п. 8 р. VI Порядку №1492, у разі виправлення помилок у рядках поданої раніше декларації, до яких повинні додаватися додатки, до уточнюючого розрахунку мають бути подані відповідні додатки, які містять інформацію щодо уточнених показників.

Тобто виправлення помилок проводиться шляхом подання уточнюючого розрахунку податкових зобов'язань з податку на додану вартість, до якого у разі заповнення даних у відповідних рядках додаються відповідні додатки з відміткою «уточнюючий». Зазначені додатки містять вартісні показники, які відображаються на суму уточнення (збільшення або зменшення) з відповідним знаком та відповідають даним із колонки 6 уточнюючого розрахунку. У разі якщо колонка 6 уточнюючого розрахунку у відповідних рядках, до яких мають додаватися додатки, містить прочерки (при поданні звітності на паперових носіях) або не заповнена (при поданні звітності в електронному вигляді), то відповідно додатки до таких рядків уточнюючого розрахунку платником податку не додаються.

Підкатегорія 101.23 ЄБПЗ

Зразок

Виправлення помилки в додатку 8

При цьому, на думку автора, не зайвим буде подати і первинні документи (копії розрахункових документів або первинних документів), які відображають факт здійснення госпоперації, за якою у платника ПДВ буде виправлення.

Оскільки додаток 8 не пристосований для подання його як уточнюючого документа разом з УР, яку подають як додаток до поточної декларації з ПДВ (у його шапці немає відповідних рядків), у разі таких виправлень його слід подавати разом з УР, яку подають як самостійний документ.

З прикладом заповнення виправленого додатка 8 ви можете ознайомитись у зразку.

Але тут варто бути готовими, що перевіряльники все ж не погодяться з таким підходом до виправлення помилки в додатку 8 (вони мають іншу думку з цього питання, див. варіант 2). Як наслідок, можливо, що вони просто не приймуть такий УР з додатком 8. Тож, найімовірніше, доведеться в адміністративному чи навіть у судовому порядку оскаржувати дії податківців.

Варіант 2 — фіскальний

Податківці мають власний фіскальний підхід до питання виправлення в додатку 8. Так, у підкатегорії 101.31 ЄБПЗ є роз'яснення, в якому фахівці Міндоходів зазначають: якщо під час заповнення додатка 8 було допущено помилку, то збережений ПК з ПДВ за помилковим записом податківці мають право вилучити з ПК з ПДВ. Але там йдеться лише про випадок, коли податківці самі виявлять таке порушення (наприклад, під час камеральної перевірки, яку проводять протягом 30-ти календарних днів, що настають за граничним терміном отримання декларації з ПДВ). Чи означає це, що у ситуації самостійного виявлення помилки в додатку 8 та її виправлення вдасться уникнути зменшення ПК з ПДВ у періоді, за який виправляють, — невідомо. Та, найімовірніше, податківці на місцях виступатимуть із фіскальним баченням ситуації і вимагатимуть зменшення ПК з ПДВ за період помилки в додатку 8. Хоча у роз'ясненні з ЄБПЗ немає аргументів, чому саме слід знімати ПК з ПДВ, якщо помилку допущено під час записування даних до додатка 8 (за збереженим раніше ПК).

Думка Міндоходів

Враховуючи зазначене, у разі неправильного заповнення платником податку додатка 8 до декларації та/або неподання копій товарних чеків, інших розрахункових документів, що засвідчують факт сплати ПДВ у зв'язку з придбанням товарів/послуг або неподання копій первинних документів, що підтверджують факт їх отримання, платник податку втрачає право формувати податковий кредит за сплаченими сумами податку, тож при виявленні податковим органом цього факту зазначені суми ПДВ підлягають вилученню зі складу податкового кредиту.

Підкатегорія 101.31 ЄБПЗ

Тож обережним платникам податків варто на суму помилкового ПДВ із додатка 8 через УР просто зменшити ПК з ПДВ за період допущення помилки. I взагалі забути про такий ПК.

Варіант 3 — радикальний

Тут можна підтримати позицію податківців і зменшити ПК з ПДВ через подання УР на суму помилки за ПН у додатку 8. При цьому для себе дійти філософського висновку, що відповідний запис у додатку 8 був просто помилкою.

Після цього можна спробувати відобразити ПК з ПДВ за ПН від контрагента, не зареєстрованою в ЄРПН, у декларації за звітний період виявлення помилки шляхом формування додатка 8 вже з правильними показниками. Адже ніхто не забороняє так чинити.

Скептики пригадають приписи згаданого вище п. 201.10 ПКУ1. У ньому зазначено, що для збереження ПК за ПН, не зареєстрованою в ЄРПН, слід подати додаток 8 до податкової декларації за звітний податковий період. Тобто, як зазначають податківці у своїх консультаціях, потрібно чітко виконувати приписи п. 201.10 ПКУ. I для збереження права на ПК з ПДВ за проблемною ПН зазначати її у додатку 8 у періоді виникнення права на ПК.

Чимало бухгалтерів з цим не погоджуються і вміло протистоять позиції податківців. Свою правоту вони доводять у судах — див., наприклад, постанову Дніпропетровського окружного адміністративного суду від 01.02.2013 р. у справі №804/194/13-а та постанову Київського апеляційного адміністративного суду від 20.12.2012 р. у справі №2а-11842/12/2670.

Ситуація 2. Помилки у нарахуванні ПЗ на послуги від нерезидентів. У червні 2013 р. підприємство отримало послуги від нерезидента (місцем постачання таких послуг є митна територія України). Покупець повинен був виписати ПН і нарахувати ПЗ з ПДВ (відповідно до приписів ст. 208 ПКУ). Але він цього не зробив. Чи можна у поточному періоді (серпень 2013 р.) подати УР перед поданням декларації з ПДВ за липень 2013 р. та виправити помилку, а саме донарахувати ПЗ з ПДВ? Відповідно чи маємо ми право у декларації за липень 2013 р. нарахувати собі ПК з ПДВ згідно з правилами ПКУ за відображеними ПЗ з ПДВ щодо отриманих від нерезидента послуг?

Відповідно до п. 180.2 ПКУ, особою, відповідальною за нарахування та сплату ПДВ до бюджету у разі постачання послуг нерезидентами, у т. ч. їхніми постійними представництвами, не зареєстрованими як платники ПДВ, якщо місце постачання послуг розташоване на митній території України, є отримувач таких послуг.

У статті 208 ПКУ зазначено, що резидент, який отримує послуги від нерезидента на митній території України, нараховує ПДВ на вартість отриманих послуг за ставкою 20% (п. 208.2 ПКУ). А датою виникнення ПЗ з ПДВ за такими операціями є або дата списання коштів з рахунка резидента в оплату послуг, або дата оформлення документа (акта приймання-передачі тощо), що засвідчує факт надання послуг нерезидентом, залежно від того, яка з подій була першою (п. 187.8 ПКУ). Базою для нарахування ПДВ буде договірна (контрактна) вартість послуг з урахуванням податків та зборів, за винятком ПДВ, який включається до ціни відповідно до законодавства. Звісно, якщо вартість встановлена в інвалюті, її перераховують у гривні за курсом НБУ на дату виникнення ПЗ (п. 190.2 ПКУ).

1 Одним із законопроектів передбачено внесення змін до п. 201.10 ПКУ. У ньому буде прописано право на формування ПК з допомогою додатка 8 протягом трьох звітних податкових періодів, включаючи період, у якому така накладна була складена (мала бути складена).

Отримуючи послуги від нерезидента на митній території України, покупець-резидент повинен скласти ПН, зазначивши у ній суму нарахованого ним податку (п. 1 Порядку №1379). ПН на такі послуги формують в одному примірнику (п. 208.2 ПКУ та п. 8 Порядку №1379). А нарахований ПДВ резидент повинен включити до ПЗ звітного (податкового) періоду за датою виникнення ПЗ.

Додатково варто врахувати приписи пунктів 198.1 та 198.2 ПКУ, де зазначено, що датою виникнення права платника ПДВ на віднесення сум податку до ПК з ПДВ вважається «дата сплати (нарахування) податку за податковими зобов'язаннями, що були включені отримувачем таких послуг до податкової декларації попереднього періоду».

Крім того, пунктом 201.12 ПКУ встановлено, що для операцій з постачання послуг нерезидентом на митній території України документом, що посвідчує право на віднесення сум податку до податкового кредиту, вважається податкова накладна, податкові зобов'язання за якою включено до податкової декларації попереднього періоду.

Тож і виходить, що ПЗ з ПДВ за послугами від нерезидента потрібно було відобразити у періоді отримання послуг. У випадку, що розглядаємо, — у червні 2013 року (див. п. 187.8 ПКУ). Платник ПДВ цього не зробив, згодом схаменувся і вирішив виправитися. Для цього він повинен подати УР для виправлення самостійно виявленої помилки (ст. 50 ПКУ та п. 1 розділу IV Порядку №1492).

Є два варіанти виправлення заниження ПЗ з ПДВ у попередніх податкових періодах:

— оформити УР як самостійний документ та відповідно сплатити суму недоплати і штраф у розмірі 3% від суми заниження ПЗ до подання УР;

— подати УР як додаток разом із поточною декларацією з ПДВ та сплатити штраф у розмірі 5% від суми недоплати ПЗ з ПДВ у складі загальної суми ПЗ за такою декларацією.

Звісно, самоштрафи та додаткова сума до сплати ПЗ з ПДВ в бюджет будуть лише за умови недоплати ПЗ (наприклад, збільшення ПЗ з ПДВ у період помилки не покривається від'ємним значенням (рядок 19 декларації з ПДВ), яке було до виправлення) за такий період.

Також варто пам'ятати і про пеню. Її нараховують у день настання строку погашення податкового зобов'язання, нарахованого платником. У разі виявлення заниження ПЗ пеня нараховується на суму недоплати та за весь період заниження (пп. 129.1.2 ПКУ).

Докладно про виправлення заниження ПЗ з ПДВ, сплату недоплати ПЗ з ПДВ, самоштрафу та пені у таких випадках ми писали у «ДК» №28/2013.

Тут зупинимося лише на нашій ситуації: що робити з ПК з ПДВ?

Є три варіанти розвитку подій.

Варіант 1

Попри те, що платник ПДВ виявив помилку і до подання декларації за липень 2013 р. її виправив, виходячи зі згаданих норм пунктів 198.1, 198.2 та 201.12 ПКУ, на думку автора, він уже не має права на ПК з ПДВ за самонарахованими ПЗ з ПДВ за отриманими від нерезидента послугами. Адже у наведених нормах чітко зазначено, що право на ПК виникає у разі включення ПЗ з ПДВ отримувачем послуг до податкової декларації попереднього періоду.

Крім того, п. 201.12 ПКУ свідчить: «Для операцій з постачання послуг нерезидентом на митній території України документом, що посвідчує право на віднесення сум податку до податкового кредиту, вважається податкова накладна, податкові зобов'язання за якою включені до податкової декларації попереднього періоду». У платника немає підстави на ПК, адже ПН не було складено, про що свідчить реєстр ПН за червень.

На жаль, у червневій декларації з ПДВ за 2013 рік ПЗ з ПДВ за отриманими від нерезидента послугами не було відображено. А отже, підстав для включення у ПК з ПДВ сум, які було донараховано через УР вже у серпні, до подання декларації за липень 2013 року немає.

Поблажок ПКУ у цьому випадку не дає.

Мало того, це не звільняє отримувача послуг від нарахування ПЗ з ПДВ за послугами від нерезидента. Хоча право на ПК з ПДВ він, на жаль, уже втратив.

Варіант 2

В ЄБПЗ, а саме у підкатегорії 101.14.10, є роз'яснення, в якому податківці зазначали, що згідно з п. 4.3 р. 4 Iнструкції про порядок ведення органами державної податкової служби оперативного обліку платежів до бюджету, контроль за справлянням яких здійснюється органами державної податкової служби України, затвердженої наказом ДПАУ від 18.07.2005 р. №276, при поданні уточнюючого розрахунку, що збільшує або зменшує податкові зобов'язання минулих податкових періодів платника, нарахування в особовому рахунку платника проводиться датою його подання.

А отже, якщо платник податку при отриманні послуг від нерезидента на митній території України декларує зобов'язання шляхом подання уточнюючого розрахунку, то податковий кредит за такими операціями платник податку має право сформувати у податковій декларації з ПДВ, що подається за наслідками податкового періоду, в якому відбувся факт сплати податку за податковими зобов'язаннями, визначеними в уточнюючому розрахунку.

У нашій ситуації УР буде подано в серпні 2013 року (виправлення за червень 2013 р.), а отже, ПК з ПДВ за такою поставкою послуг можна спробувати показати в декларації за вересень 2013 р.

Звісно, таке твердження є досить ліберальним. Від себе рекомендуємо звернутися до податкової за місцем реєстрації за індивідуальним роз'ясненням з цього питання.

Варіант 3

ПЗ з ПДВ у наведеній ситуації слід було відобразити у червні 2013 р., а виправлення через УР проводиться також за червень. Тож виконуючи вимоги пунктів 198.1 та 198.2 ПКУ буквально, можна говорити, що фактично ПЗ з ПДВ все ж відображено у червні 2013 р. (показано їх нарахування через УР). А отже, виникає право на ПК з ПДВ, який слід відобразити у звітності за липень 2013 р.!

У багатьох виникнуть сумніви щодо справедливості такого твердження. Але судіть самі: ПЗ з ПДВ до бюджету сплачено (перед поданням УР), то чому тепер не має бути права на ПК? Крім того, у податківців не менш ліберальний підхід до цього питання (див. вище).

Нормативна база

- Закон про бухоблік — Закон України від 16.07.99 р. №996-XIV «Про бухгалтерський облік та фінансову звітність в Україні».

- Порядок №1379 — Порядок заповнення податкової накладної, затверджений наказом Мінфіну України від 01.11.2011 р. №1379.

- Порядок №1492 — Порядок заповнення і подання податкової звітності з податку на додану вартість, затверджений наказом Мінфіну від 25.11.2011 р. №1492.

Василь РОРАТ, «Дебет-Кредит»