Тема розподілу ПК з ПДВ спричинила безліч запитань та неоднозначних трактувань законодавчих норм ще з часів появи цього механізму. ПКУ справді мав на меті виписати цей механізм досить чітко та однозначно. Поговоримо докладніше про механізм та основні практичні нюанси розподілу ПК з ПДВ, найголовніші аспекти та наслідки річного перерахунку, а також про останні нововведення з цього питання1.

Суть частки використання ПДВ та перерахунок цього показника

Згідно з нормами п. 199.1 ПКУ, у разі якщо придбані та/або виготовлені товари/послуги та необоротні активи частково використовуються в оподатковуваних операціях, а частково — ні, до сум ПК з ПДВ включається та частка сплаченого (нарахованого) ПДВ, що відповідає частці використання таких товарів/послуг, необоротних активів в оподатковуваних операціях.

1 Йдеться про нововведення, внесені Законом від 24.05.2012 р. №4834-VI «Про внесення змін до Податкового кодексу України щодо удосконалення деяких податкових норм».

Тобто до складу ПК з ПДВ відноситься частка вхідного ПДВ, пропорційна до частки оподатковуваних вихідних операцій. Суми ПДВ за активами, що використовуються тільки в оподатковуваних або тільки в неоподатковуваних операціях, розподілу не підлягають.

Окремо зазначимо, що до обсягів постачання, які визначають частку використання ПДВ, не потрапляють суми пасивних доходів у вигляді роялті, дивідендів, процентів тощо: адже такі операції не є об'єктом оподаткування.

Правило обчислення частки використання ПДВ між оподатковуваними та неоподатковуваними операціями прописано у п. 199.2 ПКУ. Така частка визначається у відсотковому значенні як відношення обсягу поставок оподатковуваних операцій без ПДВ за попередній календарний рік до сукупних обсягів поставок (оподатковуваних та неоподатковуваних операцій) без ПДВ за цей самий попередній календарний рік. Розрахунок частки ПК з ПДВ подається у формі додатка Д7 до декларації з ПДВ у періоді, в якому вперше задекларовані такі оподатковувані та неоподатковувані операції, — заповнюється таблиця 1 Д7.

Пам'ятайте: частка використання ПДВ визначається значенням відсотка з урахуванням округлення за загальновстановленими правилами до двох знаків після коми (лист ДПАУ від 06.04.2011 р. №9496/7/16-1517-05, див. «ДК» №24/2011). Цей коефіцієнт (у відсотках) обчислюється за підсумками минулого календарного року та застосовується протягом всього поточного року (пп. 199.2 ПКУ).

У разі коли йдеться про новоствореного платника ПДВ або у підприємства лише цього року вперше з'явилися «спільні» операції (мається на увазі, що минулого року платник мав лише операції, які обкладалися ПДВ), відповідно до п. 199.3 ПКУ частка використання ПДВ обчислюється виходячи з фактичних обсягів поставок оподатковуваних та неоподатковуваних операцій першого звітного податкового періоду, в якому задекларовано такі операції. Визначену частку платник ПДВ застосовує до кінця такого звітного року. А вже за підсумками календарного року робить річний перерахунок частки використання ПДВ виходячи з фактичних обсягів здійснених протягом року оподатковуваних та неоподатковуваних операцій (п. 199.4 ПКУ). Пам'ятайте, що перерахунок ПК з ПДВ має місце не лише за підсумками календарного року, а й при анулюванні реєстрації платником ПДВ. Аналогічно виходячи з фактичних обсягів здійснених операцій відбувається перерахунок у разі зняття з обліку (в т. ч. за рішенням суду): з 1 січня поточного року до дати фактичного зняття з обліку.

Результати перерахунку сум ПК з ПДВ відображають у податковій декларації за останній податковий період року1. За 2011 рік результати річного перерахунку мали би відобразитися у декларації за грудень 2011 р. Ситуацію, коли підприємство не зробило річного перерахунку з ПДВ за підсумками 2011 року, ми аналізували у «ДК» №19/2012. У разі зняття з обліку платника ПДВ (у т. ч. за рішенням суду) перерахунок відображається платником податку у податковій декларації останнього податкового періоду, коли відбулося зняття з обліку.

Наприклад, з обліку платника ПДВ було знято 20 липня 2012 року. Отже, у декларації з ПДВ за липень відображаються операції з 1 до 20 липня включно — і саме у цій декларації показується результат перерахунку ПК з ПДВ. Тут варто також пам'ятати про самостійне нарахування ПЗ з ПДВ за нормами п. 184.7 ПКУ за товарами, послугами та необоротними активами, які не були використані платником ПДВ у межах госпдіяльності до моменту анулювання реєстрації платником ПДВ, але за якими платник податку раніше скористався правом на ПК2.

Але є ще один момент, коли, на думку податківців, можна робити перерахунок частки використання ПДВ. Як ми пам'ятаємо, у поточному році підприємство, що здійснює як оподатковувані, так і неоподатковувані операції, використовує коефіцієнт, визначений за фактичними обсягами попереднього року. Цілком логічно, що він відрізнятиметься від того, який фактично буде обчислено за підсумками поточного року. У листі ДПСУ від 15.11.2011 р. №6253/7/15-3417-07 (див. у «ДК» №1/2012) податківці говорять про те, що, у разі коли під час перевірки вони визначають відсоток розподілу сум ПК, відмінний від відсотка, визначеного платником ПДВ (а він відрізнятиметься чи не в кожному випадку перевірки, адже платник ПДВ керується відсотком попереднього року, а податківці обчислюють цей показник на підставі даних поточного року), при розрахунку суми ПК застосовуватиметься саме їхній коефіцієнт розподілу3.

Незрозуміло, чи вбачають податківці у різниці між цими коефіцієнтами податкове порушення з відповідним накладенням штрафних санкцій?! На нашу думку, штрафів тут не має бути, бо платник ПДВ діє у межах норм чинного правового поля: «Частка використання сплаченого (нарахованого) податку ... визначається ...за попередній календарний рік. Визначена у процентах величина застосовується протягом поточного календарного року». Отже, податкова перевірка, під час якої буде обчислено «новий» (по суті, фактичний за поточний рік) показник частки використання ПДВ, не повинна призвести до штрафних санкцій за наявність різниці між коефіцієнтами, який використовувало підприємство і який розраховано податковим органом. Але, на думку головного податкового органу, обчислений податківцями коефіцієнт має використовуватися платником при визначенні ним ПК з ПДВ до завершення поточного календарного року та враховуватися при визначенні коефіцієнта перерахунку ПК за поточний календарний рік.

Щоправда, залишається питання: як такий перерахунок коефіцієнта використання ПК під час перевірки податковим органом відобразити у звітності?! Адже норми ст. 199 ПКУ передбачають перерахунок тільки за підсумками календарного року. Логічно припустити: у разі коли частка використання ПК з ПДВ протягом року змінюється, слід у періоді підписання акта перевірки4 у складі звітності з ПДВ подати і додаток 7 із заповненою таблицею 2. Але зверніть увагу: ні нормами ПКУ, ні нормами Порядку №1492 такого перерахунку не передбачено. Тож, на думку автора, яким би не виявився перерахунок коефіцієнта використання ПК з ПДВ під час податкової перевірки, жодних перерахунків до кінця календарного року платникові ПДВ робити не потрібно!

1 Додатково див. лист ДПСУ від 15.11.2011 р. №6253/7/15-3417-07, «ДК» №1/2012.

2 Коротко про нарахування ПЗ при анулюванні реєстрації платником ПДВ див. у «ДК» №28/2012.

3 Прямо про факт перерахунку за даними поточного року в цьому листі не сказано, проте, як свідчить практика податкових перевірок, є всі підстави стверджувати, що податківці у листі говорять саме про перерахунок на дату проведення перевірки.

4 Саме в акті перевірки податківці відобразять перерахований ними коефіцієнт використання ПК з ПДВ.

Оподатковувані/неоподатковувані операції

Ми пам'ятаємо, що для розподілу ПК з ПДВ важливо знати обсяги оподатковуваних та неоподатковуваних операцій. Але часто постає запитання: що саме є операцією, яка обкладається ПДВ? Як її ідентифікувати? Оподатковувана операція — це операція, яка підлягає обкладенню податком на додану вартість (пп. 14.1.186 ПКУ). Розділом V «Податок на додану вартість» та підрозділом 2 розділу ХХ ПКУ передбачено низку операцій, які оподатковуються:

1) за основною ставкою ПДВ;

2) за нульовою ставкою ПДВ;

3) звільнені та тимчасово звільнені від обкладення ПДВ.

Усі ці операції є оподатковуваними. А ось операції, які не є об'єктом оподаткування, сюди не належать: вони прописані у ст. 196 ПКУ.

Аналогічна відповідь на це запитання міститься і в ЄБПЗ: у складі оподатковуваних «враховуються обсяги операцій, що підлягають оподаткуванню за основною ставкою ПДВ, нульовою ставкою ПДВ, звільнені та тимчасово звільнені від оподаткування ПДВ».

Таким є загальний механізм ідентифікації оподатковуваної операції. Він застосовується, зокрема, для обчислення 300-тисячної межі оподатковуваних операцій для реєстрації платником ПДВ.

Але, аналізуючи зміст назви колонки 4 в таблиці 1 додатка 7, ми бачимо інакший алгоритм: до складу оподатковуваних операцій належать дані з рядків 1, 2.1, 2.2, 8.1 та 8.2 колонки А декларації з ПДВ і всіх УР за розрахунковий період. Отже, до складу оподатковуваних операцій для розподілу ПК належать:

1) операції на митній території України, що оподатковуються за основною ставкою, крім імпорту товарів (рядок 1 декларації з ПДВ);

2) експортні операції, що оподатковуються за нульовою ставкою (рядок 2.1);

3) інші операції, які оподатковуються за нульовою ставкою (рядок 2.2);

4) коригування згідно зі статтею 192 розділу V ПКУ обсягів постачання та податкових зобов'язань (рядок 8.1);

5) коригування податкових зобов'язань у зв'язку з нецільовим використанням товарів, ввезених із застосуванням звільнення від податку на додану вартість (стаття 197 розділу V ПКУ, підрозділ 2 розділу XX ПКУ, міжнародні договори (угоди)) (+) (рядок 8.2);

Як бачимо, алгоритм, прописаний у самому додатку Д7, не передбачає включення до складу оподатковуваних операцій звільнених та тимчасово звільнених від обкладення ПДВ операцій (рядок 5 декларації з ПДВ).

Приклад Орієнтовний коефіцієнт розподілу ПК з ПДВ за 2011 рік становив 58,00% (уперше «спільні» операції підприємство здійснювало з вересня 2011 р., тож орієнтовний коефіцієнт визначався саме за даними вересня 2011 року). Відповідно додаток Д7 із заповненою таблицею 1 уперше подавався разом із декларацією з ПДВ за вересень 2011 р. і повинен був подаватися з таким показником 58,00% за підсумками кожного звітного періоду, в якому декларуються «спільні» операції (заповнено рядок 15 декларації з ПДВ).

Фактично за 2011 рік підприємство здійснило такі операції:

1) реалізацію цементу в Україні (основна ставка ПДВ 20%, обсяг — 132000 грн без ПДВ) — рядок 1 декларації та на експорт (ставка ПДВ 0%, обсяг — 103000 грн) — рядок 2.1 декларації;

2) постачання послуг з перевезення пасажирів міським пасажирським транспортом (крім таксі), тарифи на які регулюються в установленому законом порядку (звільнені від оподаткування, пп. 197.1.8 ПКУ, обсяг — 87000 грн) — рядок 5 декларації;

3) вивезення товару за кордон у митному режимі переробки (не є об'єктом оподаткування, пп. 196.1.12 ПКУ — обсяг 67000 грн) — рядок 3 декларації.

З урахуванням таких видів діяльності оподатковувані операції підприємства за 2011 рік становлять: 132000 + 103000 = 235000 грн. Операції, що не є об'єктом оподаткування (у нашому випадку вони становлять 67000 грн), та звільнені від оподаткування операції (87000 грн) до складу оподатковуваних операцій для розподілу ПК не відносяться.

Сукупний обсяг здійснених операцій становить: 235000 + 67000 + 87000 = 389000 грн. УР протягом року не подавалися.

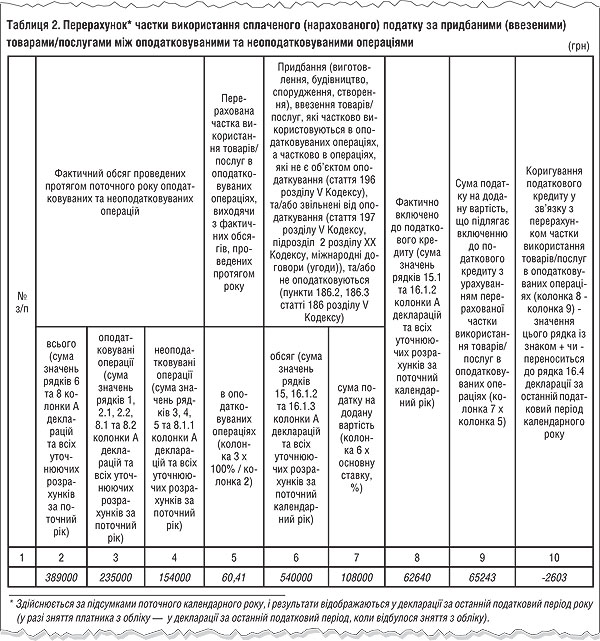

Перерахована частка використання ПДВ за 2011 рік становить: 235000 : 389000 х 100% = 60,41%.

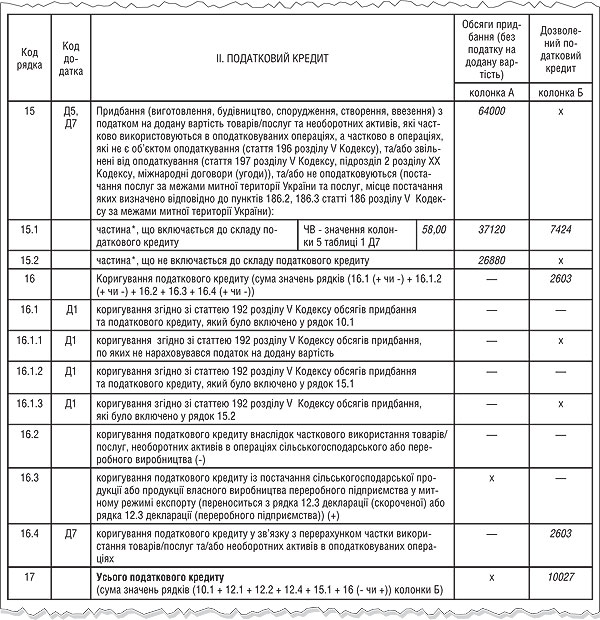

Обсяг придбання за весь 2011 рік становив 540 тис. грн без ПДВ, у т. ч. обсяг придбання за грудень 2011 рік — 64 тис. грн без ПДВ (ця сума відображається у звітності ще виходячи з коефіцієнта 58,00%). Заповнена частина декларації з ПДВ і таблиці 2 додатка Д7 за грудень 2011 наведені у зразку 1 та зразку 2.

Зразок 1

Заповнена декларація з ПДВ за грудень 2011 року (частково)

Iз змінами і доповненнями, внесеними наказом Міністерства фінансів України від 10 лютого 2012 року №143

Зразок 2

Перерахунок частки використання ПДВ за 2011 рік, таблиця 2 Д7

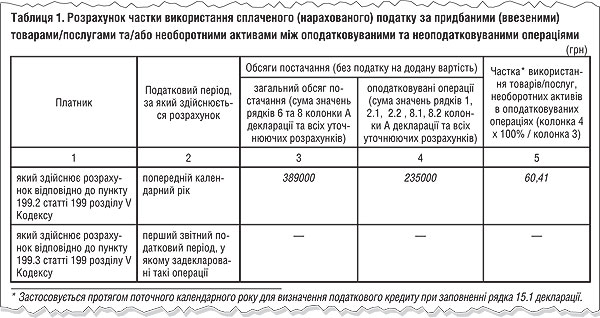

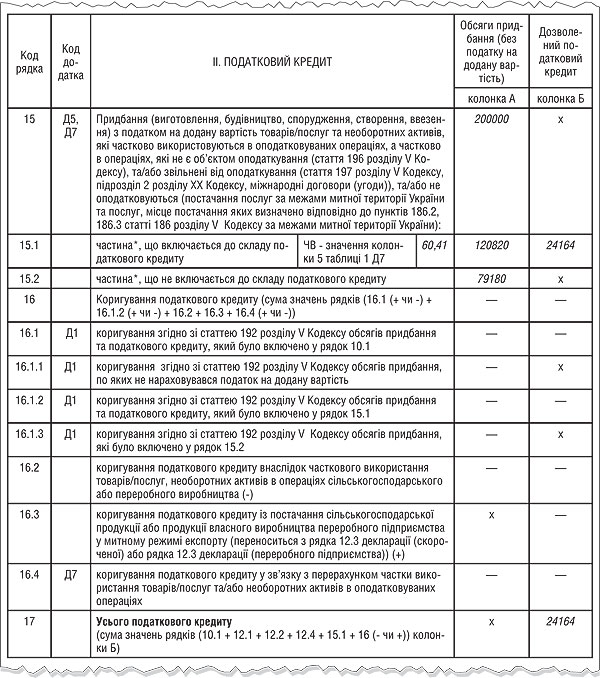

За перше півріччя 2012 року підприємство здійснювало тільки оподатковувані операції. Уперше в 2012 р. «спільні» операції здійснюються підприємством у липні. За умови що сума вхідного ПДВ за придбаними товарами/послугами у липні 2012 становить 40000 грн, сума ПК з ПДВ за цей період становитиме 40000 х 60,41% = 24164 грн, а різниця 40000 - 24164 = 15836 грн буде віднесена на витрати у податковому обліку у вигляді собівартості реалізованих товарів, робіт, послуг1 (абз. 3 пп. 139.1.6 ПКУ). Коефіцієнт 60,41% буде використовуватися протягом всього 2012 року. За липень 2012 р. має бути заповнено таблицю 1 додатка Д7 (зразок 3).

1 Якщо вхідний ПДВ виникає за придбаними ОЗ, які використовуються у «спільних» операціях, сума податку, яка не відноситься до складу ПК, збільшуватиме балансову вартість ОЗ.

Зразок 3

Розрахунок частки використання сплаченого (нарахованого) ПДВ за липень 2012 року

Iз змінами і доповненнями, внесеними наказом Міністерства фінансів України від 10 лютого 2012 року №143

Як у такому разі буде заповнюватися рядок 15.1 декларації з ПДВ за липень 2012, показано в зразку 4.

Зразок 4

Заповнена декларація з ПДВ за липень 2012 (частково)

Iз змінами і доповненнями, внесеними наказом Міністерства фінансів України від 10 лютого 2012 року №143

Перерахунок частки використання ПДВ за необоротними активами

Завдяки змінам, внесеним Законом №4834, з 01.07.2012 р. механізм перерахунку ПК з ПДВ за необоротними активами став більш чітким та однозначним.

Нагадаємо: до внесених змін абзац 2 п. 199.4 ПКУ зобов'язував перерахунок частки використання необоротних активів в оподатковуваних операціях робити за результатами 12, 24 і 36 місяців їх використання. Фактично це призводило до того, що бухгалтери на місцях у ручному режимі мали відстежувати 12-, 24- та 36-місячні терміни і робити перерахунок за кожним окремим об'єктом необоротних активів. Не додавали ясності і численні роз'яснення податківців з цього питання, які в основній своїй більшості суперечили одне одному. Крім того, одним із каменів спотикання в цьому механізмі перерахунку було питання обчислення терміну використання: з якої дати відлічувати 12, 24 та 36 місяців — з дати введення в експлуатацію чи з дати використання необоротного активу в оподатковуваних, неоподатковуваних операціях? На практиці ці дати могли дуже розходитися у часі.

Внесені до абзацу 2 п. 199.4 ПКУ зміни зробили цей механізм прозорим та однозначним: «Перерахунок частки використання необоротних активів в оподатковуваних операціях здійснюється за підсумками одного, двох і трьох календарних років, що настають за роком, в якому вони почали використовуватися (введені в експлуатацію)». По суті, дата початку перерахунку має тепер визначатися з дати введення необоротного активу в експлуатацію.1

1 Свідченням введення ОЗ в експлуатацію будуть акти за формою ОЗ-1, ОЗ-6.

Тепер факт дати початку використання в оподатковуваних, неоподатковуваних операціях не матиме вже такого принципового значення: ключовим фактором є дата введення в експлуатацію об'єкта необоротних активів. Але перерахунок робиться вже за підсумками календарних років, наступних за роком, у якому вони почали використовуватися (введені в експлуатацію). Тобто, наприклад, якщо обладнання придбано 03.06.2011 р., введено в експлуатацію 01.07.2011 р., використовується з самого початку експлуатації в оподатковуваних і неоподатковуваних операціях, 12-місячний строк експлуатації обладнання припадає на 30.06.2012 р., то перерахунок ПК з ПДВ за таким обладнанням слід робити у декларації за грудень 2012 р. (за підсумками 2012 року) у таблиці 3 додатка Д7. Відображається перерахунок ПК за основними засобами у таблиці 3 додатка Д7.

Тепер для бухгалтерів не має значення, в якому місяці календарного року об'єкт введено в експлуатацію, — визначальним є рік введення в експлуатацію. Найімовірніше, додаток 7, зокрема таблиця 3, зазнає змін, тож варто почекати роз'яснень від ДПС.

Безумовно, таке укрупнення (по суті, бухгалтерам потрібно буде робити вибірку не за кожним конкретним об'єктом, а за масивом введених об'єктів за попередній рік) значно спростить життя бухгалтерам щодо перерахунку ПК з ПДВ за необоротними активами. Нагадаємо: перерахунок не стосується невиробничих та законсервованих ОЗ — тільки тих, що використовуються у поточній господарській діяльності, адже такі ОЗ не використовуються у «спільних» операціях.

Але залишається питання щодо так званих перехідних перерахунків за необоротними активами. По суті, до внесення змін до абзацу другого п. 199.4 ПКУ було визначено окремий порядок перерахунку частки використання ПК з ПДВ для необоротних активів: перерахунок частки використання необоротних активів в оподатковуваних операціях здійснювався за результатами 12, 24 і 36 місяців їх використання. Але завжди бухгалтери мали «камінь спотикання»: з якої дати відраховувати 12, 24 та 36 місяців — з дати введення в експлуатацію чи з дати використання необоротного активу в оподатковуваних, неоподатковуваних операціях?

Як було зазначено вище, на практиці ці дати можуть дуже розходитися у часі. У листі від 30.11.2011 р. №6446/6/15-3415-26 головний податковий орган відштовхувався від дати використання НА одночасно в оподатковуваних і неоподатковуваних операціях. Отже, до 30.06.2012 р. перерахунок з ПК за необоротними активами мав би здійснюватися за кожним конкретним необоротним активом окремо залежно від дати, на яку припадає 12-, 24- та 36-місячний строк їх використання у «спільних» операціях. Логічно, що у I півріччі 2012 року, до внесення змін до абзацу 2 п. 199.4 ПКУ, частина підприємств вже зробили перерахунки з ПДВ за необоротними активами. Як далі перераховувати такий ПК? Чи враховувати такі необоротні активи у річному перерахунку за 2012 р. (у декларації за грудень 2012 року)? Наразі немає жодних офіційних роз'яснень податкових органів. На нашу думку, такі необоротні активи, за якими вже зроблено перерахунок ПК з ПДВ у 2012 році, все-таки слід включати до річного перерахунку у звітності з ПДВ за грудень 2012 року, адже жодних перехідних норм з цього питання ПКУ не передбачено.

Відображення перерахунку ПК з ПДВ у звітності

Розрахунок частки використання між оподатковуваними та неоподатковуваними операціями здійснюється у таблиці 1 додатка Д7 у місяці, коли підприємство вперше здійснює «спільні» операції. У колонці 5 зазначається коефіцієнт використання товарів, послуг, необоротних активів в оподатковуваних операціях. Цей показник формується шляхом співвідношення оподатковуваних операцій із загальним обсягом постачання: значення всіх показників колонки А рядків 1, 2.1, 2.2, 8.1 та 8.2 декларації та УР — і діленням на значення всіх показників колонки А рядків 6, 8 декларації та УР. Залежно від того, здійснювалися «спільні» операції чи ні, заповнюється відповідний рядок таблиці (у рядку за п. 199.2 або за п. 199.3 залежно від конкретного варіанта). Цей показник використовується весь поточний рік при заповненні показника рядка 15.1 декларації з ПДВ.

Пам'ятайте: в обсягах загальних поставок для підрахування оподатковуваних та неоподатковуваних операцій беруться до уваги не лише дані з декларацій з ПДВ, а й усі уточнюючі розрахунки за ці періоди. Якщо буде виявлено помилку за звітний період, який брав участь у розрахунку частки, виправлення спричинить необхідність перерахунку частки використання ПК з ПДВ. У такому разі слід подати додаток Д7 із позначкою «Уточнюючий» і з цього періоду в розрахунках вже використовувати правильно обчислений коефіцієнт. Річним перерахунком за участю правильно обчисленого коефіцієнта платник податків нівелює цю різницю в обліку. Проте якщо новий коефіцієнт менший від неправильно обчисленого (за підсумками попереднього року), без штрафних санкцій тут не обійтися: адже фактично платник ПДВ нараховував та сплачував до бюджету менші ПЗ, ніж мав би сплачувати, якби використовував правильний коефіцієнт, а строки звітування та сплати за попередні звітні періоди календарного року минули.

Перерахунок ПК з ПДВ здійснюється за підсумками року в таблиці 2 додатка 7 таким чином. Сума ПК з ПДВ, виходячи з частки використання в оподатковуваних та неоподатковуваних операціях, відображається у ряд.15.1 декларації з ПДВ: у звітності за грудень звітного року цей показник показується ще урахуванням «старої» частки використання ПДВ (обчисленої за підсумками попереднього року або, якщо йдеться про новостворені підприємства, виходячи з даних першого звітного періоду, коли спільні операції підприємства мали місце). I водночас проводиться коригування ПК з ПДВ виходячи вже з «нової кінцевої» частки використання ПДВ. Це коригування ПК виходячи з фактичних обсягів здійснених протягом року оподатковуваних та неоподатковуваних операцій відображається у рядку 16.4 декларації з ПДВ.

Показник частки використання товарів/послуг в оподатковуваних операціях виходячи з фактичних обсягів здійснених протягом року оподатковуваних та неоподатковуваних операцій спочатку має бути зафіксований у таблиці 2 додатка 7 до декларації. А вже потім цей узагальнений показник (у бік зменшення чи збільшення) показується у рядку 16.4 декларації.

Перерахунок частки використання ПДВ у таблиці 2 додатка 7 відбувається таким чином:

1) у колонці 2 відображається сума всіх фактичних операцій платника ПДВ (оподатковуваних та неоподатковуваних, рядки 6 та 8 декларації з ПДВ та всіх уточнюючих розрахунків за поточний календарний рік);

2) у колонці 5 — перерахований коефіцієнт використання ПК з ПДВ виходячи з фактичних обсягів оподатковуваних операцій, відображений у колонці 3 таблиці 2 (сумарний обсяг оподатковуваних операцій поставок за весь календарний рік ділиться на загальний обсяг всіх операцій і результат множиться на 100%);

3) у колонці 6 — обсяг придбання (виготовлення, будівництво, спорудження, створення), ввезення товарів/послуг, які використовуються у «спільних» операціях (значення рядків 15, 16.1.2 та 16.1.3 колонки А декларацій та всіх уточнюючих розрахунків за поточний календарний рік);

4) колонка 7 містить значення суми ПДВ за операціями, відображеними у колонці 6 цієї таблиці;

5) новий розрахований за підсумками року коефіцієнт частки ПДВ (колонка 5) множиться на річний обсяг вхідного ПДВ (колонка 7) і результат заноситься до колонки 9;

6) значення 9 віднімається від значення колонки 8 (цей показник відображався за рядками 15.1, 16.1.2 колонки Б всіх декларацій та УР, включаючи показники останнього місяця звітного року) й отримана різниця зі знаком «-» чи «+» переноситься до колонки 10. Цей самий результативний показник переноситься до рядка 16.4 декларації з ПДВ останнього місяця календарного року, але, зверніть увагу, — з протилежним знаком від того, з яким він відображався в колонці 10 таблиці 2.

Щодо перерахунку ПК з ПДВ за необоротними активами, то всі перерахунки за такими активами здійснюються у таблиці 3 додатка 7. Завдяки змінам, внесеним Законом №4834, тепер немає сенсу виділяти перерахунок за необоротними активами в окрему таблицю. Найімовірніше, форма Д7 найближчим часом зміниться у бік зменшення таблиць для перерахунків ПК з ПДВ за товарами, послугами та необоротними активами.

Перерахунок ПДВ за необоротними активами і податок на прибуток

Відповідно до ч. 3 пп. 139.1.6 ПКУ, у разі якщо платник ПДВ та податку на прибуток одночасно здійснює операції з продажу товарів (виконання робіт, надання послуг), що обкладаються ПДВ та звільнені від оподаткування або не є об'єктом обкладення таким податком, ПДВ у складі витрат на придбання товарів, робіт, послуг, які входять до складу витрат, та основних засобів і нематеріальних активів, що підлягають амортизації, включається відповідно:

— або до складу витрат (дата визнання таких витрат визначається за правилами бухобліку);

— або балансова вартість відповідного об'єкта основних засобів чи нематеріального активу збільшується на суму, не включену до ПК такого платника податку (за датою перерахунку ПК з ПДВ1).

1 На думку автора, таке збільшення має здійснюватися саме за датою річного перерахунку ПК з ПДВ, адже саме на цю дату нам стане відомо розмір збільшення. Підстав проведення такої операції іншою датою чинним законодавством не передбачено.

Мінфін у листі від 19.05.2011 р. №31-08410-07-25/12852 (див. «ДК» №29/2011) пояснює: якщо за результатами перерахунку ПК збільшується на частину ПДВ, включену раніше до вартості ОЗ, така операція відобразиться проведенням Д-т 641 К-т рахунка обліку розрахунків, за яким така операція від початку була відображена при надходженні основних засобів. Водночас первісна вартість ОЗ коригується способом «сторно» на частину суми, яку слід віднести до ПК за результатами перерахунку, у кореспонденції за рахунками, за якими відображалася операція з формування первісної вартості основних засобів. Так, операція на суму, яка підлягає віднесенню до ПК, відображається: Д-т 641 К-т 63. Одночасно способом «сторно» ця сума має відобразитися: Д-т 10 К-т 15 і Д-т 15 К-т 63.

Юлія КЛОВСЬКА, «Дебет-Кредит»