Частенько виробничі, та й торговельні компанії вирішують просунути свою продукцію на ринку таким маркетинговим заходом, як безкоштовна роздача товару. Плюси цього прийому безперечні: адже потенційний клієнт, який досі вагався, купувати таку продукцію чи ні, або й взагалі нічого про такі товари не чув, може їх спробувати та зробити «правильний» вибір. У цій статті розглянемо всі особливості організації, документального оформлення та бухгалтерського і податкового обліку безкоштовної роздачі товару фізособам з рекламною метою.

Організаційно-документальна частина

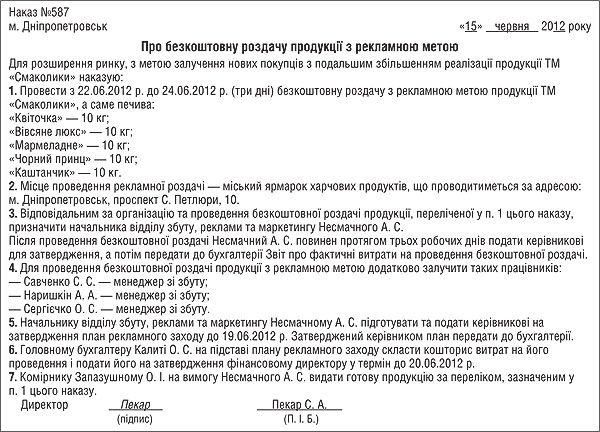

Звісно, того, щоб керівник просто прийняв вольове рішення та усно наказав своїм підлеглим безкоштовно роздавати направо і наліво товари для їх рекламування, — недостатньо. Маркетингову політику варто зафіксувати у наказі керівника по підприємству. Саме цей документ підтверджуватиме намір провести рекламну акцію та під час неї роздавати товар з рекламною метою. Радимо у наказі прописати, яку саме продукцію роздаватимуть, в якій кількості, хто відповідальний за проведення такого заходу, дату і місце його проведення, а також яких працівників слід до цього залучити. У цій статті не розглядатимемо варіант, коли для проведення рекламної акції залучають когось зі сторони (підприємця чи іншу юрособу). Також у наказі варто навести інформацію, яка б однозначно вказувала на рекламний характер роздачі товару. Приклад такого наказу див. у зразку 1.

Зразок 1

Як видно зі зразка 1, крім наказу, ми радимо оформити також:

1) план рекламного заходу. У ньому варто прописати умови його проведення, кількість та вид продукції, яку роздаватимуть безкоштовно з рекламною метою;

2) кошторис витрат — у цьому документі відповідальна особа (наприклад, головний бухгалтер) зазначить суму витрат на рекламний захід;

3) звіт про фактичні витрати на проведення безкоштовної роздачі — його складе особа, відповідальна за організацію та проведення безкоштовної роздачі продукції.

Наведений вище перелік документів, — на щастя чи на жаль, — жодним нормативним актом не затверджено, це лише наша пропозиція. Тож і складати їх ви можете у довільній формі. Конкретний спосіб документального оформлення такого заходу ви маєте право визначити самостійно, відповідно до власних комерційних особливостей.

Звісно, щоб отримати зі складу продукцію для рекламної безкоштовної роздачі, потрібно, щоб особа, відповідальна за рекламний захід, оформила вимогу (на думку автора, вона може бути довільної форми або ж за ф. №М-11 «Накладна-вимога на відпуск (внутрішнє переміщення) матеріалів», затвердженою наказом Мінстату України від 21.06.96 р. №193), підписану керівником та головним бухгалтером підприємства.

А от після завершення рекламного заходу відповідальна особа повинна скласти та подати керівникові для затвердження, а потім передати до бухгалтерії підприємства Звіт про фактичні витрати на проведення безкоштовної роздачі.

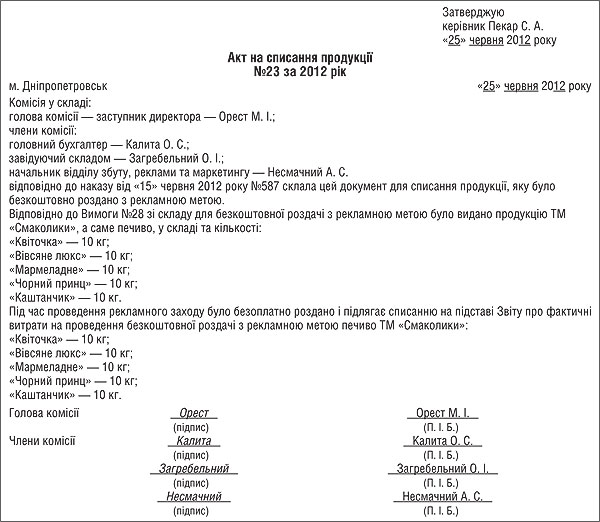

Саме такий звіт, затверджений керівником, і буде підставою для складання Акта на списання продукції/товару (документ довільної форми). Тут ми теж наведемо свій варіант акта (див. зразок 2).

Зразок 2

Хтось може сказати: «А навіщо стільки документів?». Усі ці папірці підтвердять зв'язок із господарською діяльністю та рекламний характер такого заходу. Крім того, всі знають, що документи потрібні для відображення у бухгалтерському та податковому обліку госпоперацій. От саме про облік тепер і поговоримо.

Податковий облік

Податок на прибуток

Почнімо з пп. 139.1.1 ПКУ, який містить неприємну норму: до податкових витрат не потрапляють витрати на організацію та проведення прийомів, презентацій, свят, розваг та відпочинку, придбання та розповсюдження подарунків1. Звісно, кожне правило має винятки. Так і тут: вимоги згаданого пункту не поширюються на витрати, пов'язані з провадженням рекламної діяльності, які регулюються нормами пп. 140.1.5 ПКУ. А от тепер варто зазначити, що ст. 1 Закону про рекламу серед заходів рекламного характеру, зокрема, називає безоплатне розповсюдження зразків товарів, що рекламуються. Заглянемо також до самого пп. 140.1.5 ПКУ — рекламні витрати він відносить до витрат подвійного призначення. Отже, вартість безкоштовно розданої продукції знайде своє місце у податкових витратах лише в тому випадку, якщо безкоштовна роздача проводиться як рекламний захід. Не варто забувати і про те, що головне для права на податкові витрати — їх зв'язок із госпдіяльністю підприємства.

1 Це обмеження не поширюється на підприємства, основною діяльністю яких є організація прийомів, презентацій і свят за замовленням та за рахунок інших осіб (абз. 3 пп. 139.1.1 ПКУ).

На щастя, ані пп. 140.1.5, ані пп. 139.1.1 ПКУ жодних вартісних обмежень щодо витрат на рекламу, які ми маємо право віднести до податкових, не встановлюють. А отже, всі витрати на безкоштовну роздачу продукції з рекламною метою знайдуть своє законне місце у податкових витратах. Та слід пам'ятати вимогу п. 138.2 ПКУ — витрати можуть потрапити до податкових витрат за ПКУ лише за наявності належного документального підтвердження. От тут нам і стануть у пригоді всі ті документи, які ми радили оформляти під час організації роздачі товарів у першій частині цієї статті.

Зазначимо, що відповідно до пп. «г» пп. 138.10.3 ПКУ витрати, понесені під час безкоштовної роздачі продукції з рекламною метою, слід враховувати у складі податкових витрат на збут. А як ми знаємо, такі збутові витрати за загальним правилом показують у тому звітному періоді, в якому їх було здійснено, згідно з правилами ведення бухобліку (п. 138.5 ПКУ).

А тепер кілька слів про відображення таких витрат у декларації з податку на прибуток підприємства, форму якої затверджено наказом Мінфіну України від 28.09.2011 р. №1213. Так, у декларації витрати на збут фіксують у рядку 06.2 «Витрати на збут».

У декого можуть виникнути підозри — чи не потрібно у випадку безкоштовної роздачі продукції з рекламною метою визнавати податковий дохід? Тут пригадаємо, що відповідно до пп. 14.1.202 ПКУ операції з безоплатного надання товарів прирівнюють до продажу. Але попри це, дохід у податковому обліку не потрібно показувати, оскільки, безкоштовно роздаючи продукцію, ви нічого замість того не отримуєте. А отже, у принципі, жодного доходу у вас не буде. Адже при такій рекламній акції немає грошової або будь-якої іншої компенсації вартості безкоштовно розданої продукції. А як ми знаємо із пп. 14.1.56 ПКУ, доходи — це «...загальна сума доходу, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній або нематеріальній формах...». Тож про визнання податкового доходу в такому випадку й мови не може бути.

Податок на додану вартість

Спочатку пригадаємо, що під постачанням товарів розуміють будь-яку передачу права на розпорядження товарами як власник, у тому числі продаж, обмін чи дарування такого товару (пп. 14.1.191 ПКУ). При цьому варто згадати і пп. «в» цього самого пп. 14.1.191 ПКУ, де зазначено, що постачанням товарів також вважається і безоплатна передача майна іншій особі. А отже, безкоштовна роздача продукції навіть з рекламною метою потрапляє під визначення постачання товарів. Тож під час роздачі продукції з рекламною метою слід нарахувати податкові зобов'язання виходячи зі звичайної ціни (абз. 5 п. 188. 1 ПКУ). ПЗ нараховують за датою оформлення документа, що підтверджує таке безоплатне постачання товару, а саме: за датою складання акта списання розданих з рекламною метою товарів (продукції). Таке ПЗ з ПДВ показують у рядку 1 декларації з ПДВ1 з розшифруванням у рядку «Iнші» розділу I додатка Д5 до декларації з ПДВ.

При безоплатному постачанні товарів/послуг продавець — платник ПДВ виписує дві податкові накладні (п. 17 Порядку №13792). На це вказують і спеціалісти податкової у ЄБПЗ від 14.03.2012 р.

Виписування ПН при безоплатному постачанні

У разі якщо база оподаткування визначається виходячи зі звичайних цін і перевищує суму постачання товарів/послуг, визначену виходячи з їх договірної (контрактної) вартості, тобто звичайна ціна перевищує фактичну, продавець виписує дві податкові накладні: одну — на суму, розраховану виходячи з фактичної ціни постачання, другу — на суму, розраховану виходячи з перевищення звичайної ціни над фактичною. Такий порядок виписування податкових накладних застосовується і в разі, якщо база оподаткування визначається виходячи зі звичайних цін безоплатно поставлених товарів/послуг.

Пункт 17 Порядку №1379

У першій ПН зазначають загальний обсяг постачання та суму ПДВ, які в нашому випадку дорівнюють нулю: адже ми просто роздаємо товари. Оскільки одержувачі безкоштовного активу є неплатниками ПДВ (звичайними фізособами), то обидва екземпляри першої ПН залишаються у постачальника. При цьому у верхній лівій частині оригіналу такої податкової накладної робиться відповідна позначка «Х» та зазначається тип причини 02 (Постачання неплатнику податку) (п. 8 Порядку №1379).

А от у другій ПН зазначають обсяг постачання виходячи зі звичайних цін та суму ПДВ за основною ставкою. При виписуванні такої ПН на безкоштовну передачу ОЗ у верхній лівій частині оригіналу ПН робиться відповідна позначка «Х» навпроти «Залишається у продавця (тип причини)» та зазначається тип причини — «12» (виписана на вартість безоплатно поставлених товарів/послуг, обчислену виходячи з рівня звичайних цін) (пункти 8 та 17 Наказу №1379). При цьому у графі 3 «номенклатура постачання товарів/послуг» такої ПН вказується «звичайна ціна за товарами, послугами, указаними в податковій накладній №_______» (зазначається порядковий номер першої «нульової» податкової накладної) (пп. 12.2 Порядку №1379). Решта реквізитів таких ПН заповнюється за загальними правилами.

Відповідно до пп. 14.1.71 ПКУ звичайна ціна — це ціна товарів (робіт, послуг), визначена сторонами договору, якщо інше не встановлено ПКУ. Якщо не доведене зворотне, вважається, що така звичайна ціна відповідає рівню ринкових цін. Але згідно з пп. 2 п. 2 розділу ХIХ ПКУ до 1 січня 2013 року звичайна ціна визначається не ст. 39 ПКУ, а відповідно до норм п. 1.20 Закону про прибуток3. I тут звичайною ціною вважається ціна товарів (робіт, послуг), визначена сторонами договору. Якщо не доведене зворотне, вважається, що така звичайна ціна відповідає рівню справедливих ринкових цін. Тож у випадку, який ми розглядаємо, рівень звичайних цін відповідатиме ціні продажу аналогічної продукції клієнтам.

1 Форму декларації затверджено наказом Мінфіну України від 25.11.2011 р. №1492.

2 Порядок заповнення податкової накладної, затверджений наказом Мінфіну України від 01.11.2011 р. №1379.

3 Закон України від 28.12.94 р. №334/94-ВР «Про оподаткування прибутку підприємств».

Тут варто згадати і про податковий кредит. Оскільки продукцію, яку було роздано безкоштовно з рекламною метою, як ми вже довели, використали у госпдіяльності, та й в оподатковуваних операціях (нарахували ПЗ під час постачання), то відповідно ми виконали вимоги п. 198.3 ПКУ. А отже, право на ПК за вхідним ПДВ за такою продукцією ми все ж таки матимемо.

Податок на доходи

Рекламний захід у більшості випадків проводять для широкої і невідомої аудиторії фізосіб. А отже, чітко встановити, хто, скільки та яку саме продукцію отримав від вас під час безкоштовної рекламної роздачі, фактично немає змоги. Тож з практичного погляду дохід фізособи (безкоштовно отриманий товар) не можна персоніфікувати. Тож і податок на доходи з (на) вартості розданої продукції утримувати (нараховувати) не потрібно.

Такої самої думки дотримуються і податківці, висловивши її у ЄБПЗ.

Це треба знати

Враховуючи те, що під час проведення рекламної акції та заходу здійснюється розповсюдження рекламного товару, а споживачами реклами є невизначене коло платників податку, вартість такого товару не розглядається як дохід фізичних осіб — споживачів таких рекламних заходів та, відповідно, не є об'єктом обкладення податком на доходи фізичних осіб.

Єдина база податкових знань

Бухгалтерський облік

Безкоштовне розповсюдження продукції з рекламною метою спрямоване на стимулювання її продажу. А отже, вартість розданої продукції потрапить на дебет рахунка 93 «Витрати на збут». Пригадаємо, що до витрат на збут, зокрема, відносять витрати на рекламу та дослідження ринку (маркетинг) (п. 19 П(С)БО 16 «Витрати»). Тож усі витрати, понесені під час безкоштовної роздачі продукції (собівартість продукції) з рекламною метою, належатимуть до витрат на збут. I потрібно буде зробити запис Д-т 93 — К-т 26 «Готова продукція» (або 28 «Товари»). Підставою для такого бухгалтерського проведення буде Акт на списання продукції (про цей документ див. вище).

Звісно, у бухобліку у випадку безкоштовної роздачі продукції дохід не виникатиме. Адже внаслідок такої операції не збільшуються економічні вигоди для підприємства, а отже, — не виконуються критерії визнання доходу згідно з пунктами 5 та 8 П(С)БО 15 «Дохід».

Приклад Підприємство ТОВ «Срібна роса» у травні 2012 року провело рекламний захід з безкоштовної роздачі своєї продукції — безалкогольних напоїв.

Під час проведення рекламної акції було безоплатно роздано 200 пляшок води «Буратіно». Собівартість однієї пляшки — 2,50 грн. Загальна вартість розданої продукції — 500 грн.

На підставі Звіту про фактичні витрати на проведення безкоштовної роздачі, складеного відповідальною особою та затвердженого керівником підприємства, було оформлено Акт на списання продукції. Згідно з цими документами бухгалтерія списала безкоштовно розданої продукції до витрат на збут.

Бухгалтерський і податковий облік за умовами прикладу подано у таблиці.

Таблиця

Облік безкоштовної роздачі продукції з рекламною метою

|

№ з/п

|

Зміст операції

|

Бухгалтерський облік

|

Сума, грн

|

Податковий облік

|

||

|

Д-т

|

К-т

|

Доходи

|

Витрати

|

|||

|

1.

|

Передано продукцію відповідальній особі для безкоштовного розповсюдження з рекламною метою |

26/акція

|

26/склад

|

500,00

|

—

|

—

|

|

2.

|

Списано вартість розданої продукції з рекламною метою до витрат на збут |

93

|

26/акція

|

500,00

|

—

|

500

|

|

3.

|

Нараховано податкове зобов'язання на вартість безкоштовно розданого товару з рекламною метою (звичайна ціна — 1000 грн за 200 пляшок) |

93

|

641

|

200,00

|

—

|

—

|

Василь БРЮХОВИЦЬКИЙ, «Дебет-Кредит»