Останнім часом зміни до ПКУ — вже радше закономірність. Що ж залишається платникам — оперативно реагувати і працювати з урахуванням нововведень. Проаналізуймо зміни до ПДВ, внесені Законом від 05.07.2012 р. №50831, які набрали чинності з 12 серпня.

Платники ЄП та реєстрація платником ПДВ

Нагадаємо: визначення терміна «особа» (пп. 14.1.139 ПКУ) з метою розділу V ПКУ, який відповідає за порядок обкладення ПДВ, нещодавно було змінено Законом №48342. Завдяки таким змінам з 01.07.2012 р. термін «особа» для обкладення ПДВ розширено. Тож тепер під визначення «особа» підпадають, зокрема, і платники ЄП за ставкою 5%, які добровільно переходять на сплату ЄП за ставкою 3%.

1 Закон України від 05.07.2012 р. №5083-VI «Про внесення змін до Податкового кодексу України щодо державної податкової служби та у зв'язку з проведенням адміністративної реформи в Україні».

2 Закон України від 24.05.2012 р. №4834-VI «Про внесення змін до Податкового кодексу України щодо удосконалення деяких податкових норм», наші коментарі див. у «ДК» №28/2012.

Як відомо, СГД, які застосовують спрощену систему оподаткування, можуть бути віднесені до однієї з груп, зазначених у п. 291.4 ПКУ. А тепер пригадаймо, що третя (для фізосіб) і четверта (для юросіб) групи передбачають відсоткові ставки:

1) 3% доходу — у разі сплати ПДВ;

2) 5% доходу — у разі включення ПДВ до складу ЄП.

Коментованим законом додано п'яту (для фізосіб) та шосту (для юросіб) групи ЄП — зі ставками 7% доходу (у разі сплати ПДВ) та 10% доходу (у разі включення ПДВ до складу ЄП). Отже, з 12.08.2012 р. бути платником ЄП та одночасно платником ПДВ може:

1) фізособа, яка належить до третьої або п'ятої групи ЄП, відповідно зі ставкою 3% або 7% доходу;

2) юрособа, що належить до четвертої або шостої групи ЄП, відповідно також зі ставкою 3% або 7% доходу.

I цілком логічно, що згідно із зазначеними змінами оновлено визначення терміна «особа». Згідно з пп. 14.1.139 ПКУ, особою з метою обкладення ПДВ тепер є:

1) юрособа, створена відповідно до закону у будь-якій організаційно-правовій формі, у т. ч. підприємство з іноземними інвестиціями, яка або:

— застосовує загальну систему оподаткування;

— є платником ЄП за ставкою 3% і 7%;

— є платником ЄП за ставкою 5% і 10% та добровільно переходить на сплату ЄП за ставкою 3% і 7%;

2) фізична особа — підприємець, яка або:

— застосовує загальну систему оподаткування;

— є платником ЄП за ставкою 3% і 7%;

— є платником ЄП за ставкою 5% і 10% та добровільно переходить на сплату ЄП за ставкою 3% і 7%;

3) юридична особа, фізична особа, фізична особа — підприємець, яка ввозить товари на митну територію України (в обсягах, що підлягають оподаткуванню за правилами, які встановлено МКУ);

4) представництво нерезидента, що не має статусу юридичної особи.

До речі, реєстрація платником ПДВ для платників ЄП можлива лише у разі бажання такої особи обрати ставку ЄП 3% або 7%. Як такої обов'язкової реєстрації платником ПДВ для платників ЄП немає, навіть якщо обсяг оподатковуваних операцій сягнув 300 тис. грн. Тобто перебування на ставці ЄП 5% та 10% не передбачає обов'язкової реєстрації особи платником ПДВ.

За бажання можливо без проблем змінити ставку ЄП з 5% або 10% на 3% або 7%. При цьому слід подати заяву на реєстрацію за формою №1-ПДВ (додаток 1 до Положення №13941) за місцем своєї реєстрації. Платники ЄП, що застосовували ставку 5% або 10% та бажають перейти на сплату ЄП за ставкою 3% або 7%, реєструються платниками ПДВ у порядку, визначеному ст. 183 ПКУ2.

Нагадаємо: заяву на реєстрацію платником ПДВ можна подати одночасно із заявою на зміну ставки ЄП — не пізніше ніж за 15 календарних днів до початку звітного кварталу (абз. 2 п. 183.4 та пп. «б» п. 4 п. 293.8 ПКУ). Реєстрація осіб діє з першого числа календарного кварталу, в якому буде застосовуватися ставка ЄП у розмірі 3% або 7% (абз. 2 п. 183.5 ПКУ). Відповідно вперше застосовувати змінені ставки ЄП, що передбачають реєстрацію платником ПДВ, можна з IV кварталу 2012 р.

Обов'язкові реквізити ПН

Як відомо, у податковій накладній в окремих рядках зазначаються обов'язкові реквізити. Перелік таких реквізитів встановлено п. 201.1 ПКУ. Завдяки змінам з 12.08.2012 р., серед інших, податкова накладна повинна містити новий обов'язковий реквізит: «номер та дата митної декларації, за якою було здійснено митне оформлення товару, ввезеного на митну територію України» (пп. «ї» п. 201.1 ПКУ). Здається, у такий спосіб влада має на меті ліквідувати ввезення контрабандних товарів.

Зрозуміло, що така зміна передбачає і зміну форми ПН (а можливо, і форми реєстру виданих та отриманих ПН). Наразі форма ПН, затверджена Наказом №13793, залишилася та сама, тож новий реквізит, на нашу думку, можна зазначати у графі 3 «Номенклатура товарів/послуг продавця». До речі, як показала практика реєстрації податкової накладної у ЄРПН, якщо новий реквізит зазначити у графі 4 «Код товару згідно з УКТ ЗЕД», здійснити реєстрацію податкової накладної неможливо.

1 Положення про реєстрацію платників податку на додану вартість, затверджене наказом Мінфіну від 07.11.2011 р. №1394.

2 Додатково про реєстрацію платником ПДВ можна дізнатися у «ДК» №28/2012.

3 Наказ Мінфіну від 01.11.2011р. №1379 «Про затвердження форми податкової накладної та Порядку заповнення податкової накладної».

Зверніть особливу увагу: є лист ДПСУ від 21.08.2012 р. №1272/0/71-12/15-3117 (саме лист, а не узагальнююча податкова консультація), в якому повідомляється: «реквізити «номер та дата митної декларації, за якою було здійснено митне оформлення товару, ввезеного на митну територію України» підлягають зазначенню у податковій накладній з моменту набрання чинності змінами до форми податкової накладної про її доповнення відповідними графами для відображення таких реквізитів». Пояснюють податківці свій погляд тим, що пункт 4 розділу I Закону №5083 встановлює вимогу: протягом трьох місяців з дня набрання чинності Законом №5083 відповідним центральним органам виконавчої влади потрібно привести у відповідність свої нормативно-правові акти, зокрема Наказ №1379. Цей лист наводить на думку: якщо змін до форми ПН не внесено, можна ігнорувати встановлену норму закону?! Усім зрозуміло, що листами не можуть скасовуватися (зупинятися) норми законодавства, що є в пріоритеті! Тому обережним платникам податків можна рекомендувати зазначати новий реквізит у ПН з 12.08.2012 р.

Залишається запитання: якщо здійснюється постачання залишків імпортованого товару (про що свідчить графа 4 ПН із зазначеним кодом згідно з УКТ ЗЕД) продавцем, який не був безпосереднім імпортером, то звідки у такого продавця може бути інформація щодо митної декларації? Неврегульоване й питання щодо складання ПН за авансом (передоплатою) за поставками імпортованих товарів. Чекаємо роз'яснень податківців.

Чи потрібно буде вказувати дані митної декларації лише імпортерам чи на всіх етапах реалізації імпортного товару, наразі чітко сказати складно. Але, проводячи аналогію з реквізитом ПН «Код товару згідно з УКТ ЗЕД», складається враження, що скоріш за все з 12.08.2012 р. на всіх етапах продажу «неукраїнських товарів» продавці повинні проставляти у ПН новий додатковий обов'язковий реквізит. Чекаємо роз'яснень.

Щоправда, покупцю — платнику ПДВ такі зміни також впевненості не додають. Адже за загальною нормою п. 198.6 ПКУ не відносять до ПК суми податку, підтверджені ПН, оформленими з порушенням вимог ст. 201 ПКУ. Як бути покупцю впевненим, що дані нового реквізиту: номер та дата митної декларації — зазначені правильно? А перевірити їх він не має можливості. Чи не будуть органи ДПС знімати ПК за такими накладними? Це істотний і неприємний момент, який випливає із змін. Сподіваємося на лояльність та здоровий глузд податківців.

Отже, платник ПДВ — покупець «неукраїнського товару» повинен під час отримання ПН перевірити: код товару згідно з УКТ ЗЕД, дату та номер митної декларації та чи зареєстровано продавцем ПН у ЄРПН. Скільки часу на одну таку ПН буде витрачено?!

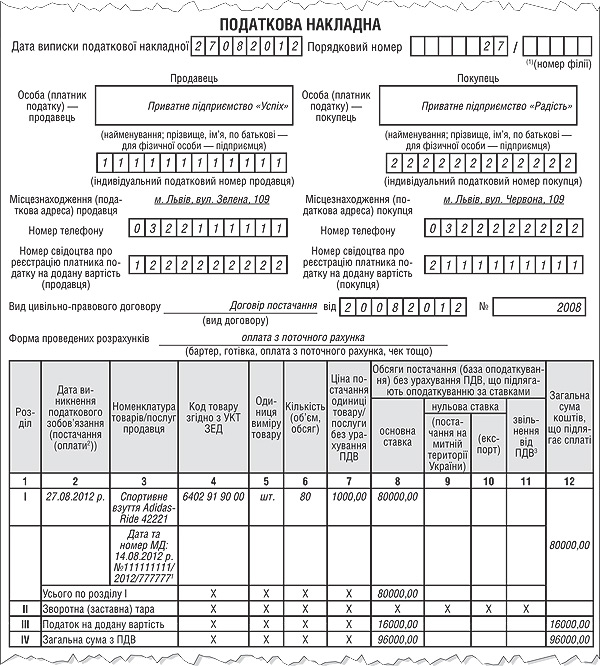

Приклад Платник ПДВ (безпосередній імпортер) здійснює постачання товарів, які є ввезеними на митну територію України. Зразок заповнення ПН.

Зразок

Приклад заповнення ПН

1 До отримання офіційних роз'яснень наразі не відомо, в якому форматі зазначається номер МД, тому обережним платникам податків ми рекомендуємо зазначати номер повністю.

Автоматичне бюджетне відшкодування

Нагадаємо: платник ПДВ, який має право на бюджетне відшкодування з ПДВ і подав заяву на БВ та відповідає критеріям, визначеним п. 200.19 ПКУ, має право на автоматичне бюджетне відшкодування податку. Отже, право на отримання автоматичного БВ мають платники, які:

1) відповідають одночасно критеріям, визначеним у пп. 200.19.1 — 200.19.5 ПКУ;

2) відповідають одному з критеріїв, визначених пп. 200.19.6 ПКУ;

3) не мають податкового боргу відповідно до пп. 200.19.7 ПКУ.

Увага! З 12.08.2012 р. критерії автоматичного БВ доповнено новим: «великий платник податків не декларував від'ємне значення об'єкта оподаткування податком на прибуток за підсумками останнього звітного (податкового) року» (пп. 200.19.8 ПКУ). Тепер, щоб мати право на автоматичне БВ, великим платникам податку потрібно враховувати новий додатковий критерій.

Великий платник податків

Юридична особа, у якої обсяг доходу від усіх видів діяльності за останні чотири послідовні податкові (звітні) квартали перевищує п'ятсот мільйонів гривень або загальна сума сплачених до Державного бюджету України податків за платежами, що контролюються органами державної податкової служби, за такий самий період перевищує дванадцять мільйонів гривень.

Підпункт 14.1.24 ПКУ

Iнші зміни

Внесено зміни до п. 15 підрозділу 2 розділу ХХ ПКУ, який встановлює особливості справляння ПДВ. Відповідно до згаданого пункту, тимчасово до 1 січня 2014 року від обкладення ПДВ звільняються операції з постачання на митній території України, а також у митному режимі експорту зернових культур товарних позицій 1001 — 1008 згідно з УКТ ЗЕД та технічних культур товарних позицій 1205 і 1206 згідно з УКТ ЗЕД.1 Але перше постачання таких зернових та технічних культур сільгосппідприємствами-виробниками та підприємствами, які безпосередньо придбали такі зернові та технічні культури у сільгосппідприємств-виробників, обкладається ПДВ. Змінами також додано нову норму щодо обкладення ПДВ — це постачання вищезазначених зернових та технічних культур Аграрним фондом у разі їх придбання з ПДВ. Нагадаємо: норми ст. 199 ПКУ, що стосуються розподілу ПК з ПДВ за необоротними активами, на п. 15 не поширюються, і весь ПДВ за необоротними активами, що використовуються у такій діяльності, відноситься повністю до складу ПК з ПДВ. Зверніть увагу, що опдаткування операції з давальницькою сировиною змінено відповідно до Закону України від 07.06.2012 р. №4915-VI (див. у наступних числах «ДК»).

1 Не звільняються від ПДВ операції з постачання зернових культур товарної позиції 1006 та товарної підкатегорії 1008 10 00 00 згідно з УКТ ЗЕД, такі операції оподатковуються у загальному порядку (абз. 4 п. 15 підрозділу 2 розділу ХХ ПКУ).

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»