Наказом №16881 затверджено форму податкової декларації платника єдиного податку — юридичної особи. Оскільки порядку заповнення декларації немає, спробуємо викласти свій погляд щодо її складання. Відразу зазначимо — є і запитання без відповідей, тож усе-таки потрібно дочекатися офіційних роз'яснень.

Загальні норми

Юридичні особи — платники ЄП четвертої групи ведуть податковий облік за нормами глави 1 розділу XIV ПКУ (див. «ДК» №49/2011). Відповідно до абзацу третього п. 44.2 та пп. 296.1.3 ПКУ, такі особи ведуть спрощений бухгалтерський облік доходів та витрат з метою визначення об'єкта оподаткування. Юридичні особи — платники єдиного податку належать до суб'єктів малого підприємництва, тож фінансову звітність подають за нормами П(С)БО 252. Відповідно до п. 2 П(С)БО 25, такі особи складають Спрощений фінансовий звіт суб'єкта малого підприємництва3. Зверніть увагу: з 01.01.2012 р. юрособи — платники ЄП не ведуть Книгу обліку доходів і витрат (раніше юрособи — платники ЄП зобов'язані були вести Книгу обліку доходів і витрат суб'єкта малого підприємництва — юридичної особи, затверджену наказом ДПАУ від 13.10.98 р. №477).

1 Наш коментар див. у «ДК» №4/2012.

2 Положення (стандарт) бухгалтерського обліку 25 «Фінансовий звіт суб'єкта малого підприємництва», затверджене наказом Мінфіну від 25.02.2000 р. №39.

3 Форма Спрощеного фінансового звіту в складі Балансу (форма №1-мс) і Звіту про фінансові результати (форма №2-мс) наводиться у додатку 2 до П(С)БО 25.

Для юросіб на спрощеній системі оподаткування встановлено податковий (звітний) період — календарний квартал, з першого до останнього календарного дня (п. 294.1 ПКУ). Для новостворених СГ, які до закінчення місяця, в якому відбулася держреєстрація, подали заяву про обрання спрощеної системи оподаткування та ставки ЄП, перший податковий період починається з першого числа місяця, в якому відбулася держреєстрація (абз. 2 п. 294.4, пп. 298.1.2 ПКУ). Свідоцтво у цьому разі видається у день отримання органом ДПС заяви щодо обрання спрощеної системи оподаткування (п. 299.6 ПКУ).

Податкова декларація платника єдиного податку складається щокварталу наростаючим підсумком за рік та подається за місцем податкової адреси протягом 40 к. д., наступних за останнім календарним днем звітного періоду (пп. 49.18.2 ПКУ). Отже, вперше декларацію платника ЄП за I квартал 2012 р. юридичні особи подаватимуть не пізніше 10 травня 2012 року. Податкове зобов'язання, визначене у декларації, підлягає сплаті протягом 10 к. д. після закінчення граничного терміну подання звітності відповідно до п. 57.1 ПКУ. Тобто за I квартал податок слід сплатити не пізніше 18 травня 2012 р. Увага: дата сплати податку, яка припадає на вихідний день (за I квартал 2012 р. це 20.05.2012 р.) не переноситься, тобто податок треба сплатити швидше. Сплачують податок за місцем податкової адреси.

Заповнення декларації починається з шапки. Майже всі дані, які заповнюються у шапці звіту, належать до обов'язкових реквізитів (п. 48.3 та 48.4 ПКУ), тож до їх заповнення слід підходити уважно.

Новий для платників реквізит розміщено у правому верхньому куті «порядковий № за рік*» — зазначається номер (послідовно наростаючим числом від кількості поданих відповідних декларацій за рік). У цьому місці потрібно показати кількість поданих усього декларацій за рік (яке число зазначати: 1, 2, 3 чи I, II, III, — наразі не відомо). На нашу думку, проставляється число з урахуванням усіх поданих декларацій, у т. ч. нових звітних, уточнюючих та довідкових1.

У полі 1 слід зробити відмітку у разі подання звітної, нової звітної або уточнюючої декларації. У разі подання уточнюючої декларації (далі — УД) у полі 3 зазначається період, що уточнюється. Якщо уточнюється період до 01.01.2012 р., то для цього у полі 3 передбачено окремі комірки. Заповнення полів 2, 4, 5 не мало би викликати запитань. Наголошуємо, що у полі 4 потрібно зазначити повне найменування особи згідно з реєстраційними документами, тобто не писати скорочено організаційно-правову форму підприємства (ТзОВ, ПП тощо), а писати повністю — наприклад, приватне підприємство. У поле 6 декларації платник вписує середньооблікову кількість працівників (осіб).

Середньооблікова кількість працівників

Кількість працівників у юридичних осіб, визначена за методикою, затвердженою центральним органом виконавчої влади в галузі статистики, з урахуванням усіх найманих працівників і осіб, що працюють за цивільно-правовими договорами та за сумісництвом більш як один календарний місяць, а також найманих працівників представництв, філій, відділень та інших відокремлених підрозділів в еквіваленті повної зайнятості, крім найманих працівників, які перебувають у відпустці у зв'язку з вагітністю та пологами та у відпустці по догляду за дитиною до досягнення нею передбаченого законодавством віку.

Підпункт 14.1.227 ПКУ

Відповідно до визначення терміна «середньооблікова кількість працівників», наведеного у пп. 14.1.227 ПКУ, для розрахунку цього показника потрібно керуватися Iнструкцією №2862. Пам'ятайте: у разі перевищення чисельності фізосіб, які перебувають у трудових відносинах з платником єдиного податку (середньооблікова кількість працівників протягом календарного року не повинна перевищувати 50 осіб), такий платник з першого числа місяця, наступного за звітним періодом, у якому допущено перевищення, зобов'язаний перейти на загальну систему оподаткування (ч. 6 пп. 298.2.3 ПКУ).

1 Судячи з пояснення у самій формі декларації, вважаємо, що подання довідкових декларацій юрособами є нелогічним (адже отримання довідки про доходи має сенс лише для платників ЄП — фізосіб відповідно до абзацу другого п. 296.8 ПКУ).

2 Iнструкція зі статистики кількості працівників, затверджена наказом Держкомстату від 28.09.2005 р. №286.

Заповнюємо показники декларації

Декларація складається наростаючим підсумком за рік та заповнюється у гривнях з копійками (це видно з шапки колонки 3 форми).

Увага: у разі перевищення встановленого граничного доходу у розмірі 5 млн грн чи інших порушень у декларації з ЄП потрібно окремо відображати:

1) обсяг доходу, оподаткованого за відповідною ставкою ЄП (це рядки 2 або 3, залежно від обраної ставки ЄП);

2) суму перевищення граничного обсягу доходу (рядок 4);

3) суму доходу, отриманого при застосуванні іншого способу розрахунків, ніж у грошовій формі (рядок 5);

4) суму доходу, отриманого від здійснення видів діяльності, які не дають права застосовувати спрощену систему оподаткування (пп. 291.5.1 ПКУ) (рядок 6).

Суми доходів, які зазначені у пунктах 2 — 4 (види порушень, що відображаються у рядках 4 — 6 декларації), оподатковуються за подвійною ставкою, тобто за ставкою 6% або 10%.

У разі порушень (перевищення суми доходу, інший спосіб розрахунків, недопустимі види діяльності) такі операції відображають у звітності за той період, в якому відбулося порушення. I платники-порушники зобов'язані перейти на загальну систему оподаткування з першого числа місяця, наступного за звітним періодом, у якому допущено порушення (пп. 298.2.3 ПКУ). Щоправда, невідомо, яким чином вчинити такий перехід! Якщо, приміром, 25 березня здійснено бартер, то зрозуміло, що з 1 квітня особа зобов'язана перейти на загальну систему. Але згідно з пп. 298.2.1 ПКУ заяву на відмову від спрощеної системи платник ЄП повинен подати не пізніше ніж за 10 к. д. — 21 березня?! Водночас за нормами ч. 7 п. 299.15 ПКУ Свідоцтво платника ЄП анулюється податковою автоматично в останній день звітного періоду — 31 березня. Платник ЄП зобов'язаний повернути Свідоцтво до органу ДПС протягом 10 днів з дня анулювання — не пізніше 10 квітня. Запитання: яким чином податковий орган дізнається про порушення до подання декларації? Виходить, якщо платник ЄП не відобразить таке порушення, то до перевірки податковій не буде відомо про факт порушення?!

Загальна сума отриманого доходу відображається у рядку 1 податкової декларації, тобто рядок 1 є підсумковим рядком, який обчислюється як сума рядків з 2 до 6 включно. Зокрема, всі кошти, отримані на поточний рахунок або (та) до каси суб'єкта малого підприємництва (також потрібно враховувати суми кредиторської заборгованості, за якою минув строк позовної давності1, за датою списання кредиторської заборгованості та вартість безоплатно отриманих протягом звітного періоду товарів (робіт, послуг) за датою фактичного отримання платником ЄП безоплатно одержаних товарів (робіт, послуг)). Нагадаємо: суми, які відносяться до доходу платника ЄП, наведено у пунктах 292.1 — 292.10 ПКУ (з урахуванням доходу філій, представництв, відділень). На нашу думку, це не остаточний перелік, потрібно враховувати безповоротну фіндопомогу, проценти та дивіденди, отримані від нерезидентів, роялті. Суми, які не включаються до складу доходу, наведено у п. 292.11 ПКУ.

1 Якщо інше не передбачено договором, відповідно до ст. 257 ЦКУ, загальна позовна давність встановлюється тривалістю у три роки.

Неузгодженим залишається питання щодо отриманого юрособою — платником ЄП страхового відшкодування, адже у п. 292.1 ПКУ виняток щодо такого доходу встановлено лише для фізосіб-підприємців (сподіваємося на здоровий глузд податківців). Спірним залишається питання і щодо сум, отриманих за договорами комісії, адже п. 292.4 ПКУ уточнює, що доходом платника ЄП буде сума отриманої винагороди лише за договорами доручення, транспортного експедирування або за агентськими договорами.

Зазначимо, що на офіційному сайті ДПСУ у рубриці ЄБПЗ є консультація, в якій повідомляється: «Особливістю договорів комісії, як і договорів доручення, транспортного експедирування, агентських договорів, є те, що за ними право власності на товар чи послугу не переходить до комісіонера (повіреного). За посередницькі послуги комісіонер (повірений) отримує винагороду від комітента (довірителя), яка і є його доходом. Таким чином, з метою визначення права перебування на спрощеній системі оподаткування, обліку і звітності та обчислення суми єдиного податку доходом юридичної особи — платника єдиного податку, який здійснює комісійну торгівлю, є сума отриманої винагороди».

Також доволі болючим та нез'ясованим є питання оподаткування поворотної фінансової допомоги, отриманої до 01.01.2012 р., з дати отримання якої минуло 12 календарних місяців (наш погляд на це питання див. у наступних числах «ДК»).

Зверніть увагу: для платників ЄП, які обрали ставку ЄП 3%, що передбачає сплату ПДВ, суми ПДВ не включаються до бази оподаткування. У рядках 2, 4 — 6 і відповідно у підсумковому рядку 1 відображаються суми доходу без ПДВ. Тобто якщо, умовно кажучи, дохід отримано у сумі 12000 з ПДВ, то база для ЄП за ставкою 3% буде 10000 (рядок 2 та 1 декларації), а сама сума ЄП становитиме 300 грн (рядки 7.1 та 7 декларації).

Суму податкових зобов'язань — суму єдиного податку — юрособа відображає у рядку 7 декларації. Крім того, суму ПЗ розшифровує окремо у рядках 7.1, 7.2 та 7.3 — за наявності факту порушень (у цьому рядку ставку податку платник зазначає самостійно, відповідно 6% або 10%).

У рядку 8 звіту зазначає сплачений податок попереднього періоду (тобто переносить дані з рядка 7 декларації за минулий податковий період). Відповідно за I квартал 2012 р. у рядку 8 буде прочерк. Уперше цей рядок буде заповнено за підсумками півріччя 2012 р.

ПЗ, яке підлягає сплаті за результатом кварталу, за який звітує платник, проставляється особою у рядку 9 та визначається за алгоритмом: рядок 7 (містить суму ПЗ за податковий період наростаючим підсумком) мінус рядок 8 (це сума ПЗ минулого звітного періоду).

Фактично сума, відображена у рядку 9, — це сума коштів, яка підлягає сплаті до бюджету протягом 10 к. д. з граничного строку подання декларації з ЄП.

Це слід пам'ятати

Дивіденди, що отримуються юрособою — платником ЄП, не включаються до складу доходу (пп. 10 п. 292.11 ПКУ, це не стосується отриманих дивідендів від нерезидентів, див. пп. 153.3.6 ПКУ).

Дивіденди, що виплачуються юрособами — платниками ЄП власникам корпоративних прав, тобто своїм засновникам, оподатковуються згідно з розділами III і IV ПКУ відповідно до п. 292.12 ПКУ. Платник ЄП на суму виплачених дивідендів нараховує та вносить до бюджету авансовий внесок (при виплаті дивідендів фізособам авансовий внесок не сплачується) з податку в розмірі ставки, встановленої п. 151.1 ПКУ, — з 01.01.2012 р. ставка становить 21%. Цей авансовий внесок вноситься до бюджету до або одночасно з виплатою дивідендів. I якщо платник податку на прибуток має право зменшити суму податку на суму авансового внеску, то платнику ЄП такого права не передбачено.

При продажу ОЗ юрособою — платником ЄП дохід визначається як різниця між сумою коштів, отриманою від продажу таких основних засобів, та їх залишковою балансовою вартістю, що склалася на день продажу (п. 292.2 ПКУ).

Дохід, виражений в іноземній валюті, перераховується у гривні за офіційним курсом гривні до іноземної валюти, встановленим НБУ на дату отримання такого доходу (надходження коштів на поточний рахунок юрособи — платника ЄП) (п. 292.5 ПКУ).

Виправлення помилок

У разі самостійного виявлення платником ЄП помилки виправити ситуацію можна відповідно до вимог п. 50.1 ПКУ.

Платник податків зобов'язаний:

1) або надіслати уточнюючий розрахунок і сплатити суму недоплати та штраф у розмірі 3% від такої суми до подання уточнюючого розрахунку. Це така сама декларація, тільки з ознакою «Уточнююча»;

2) або відобразити суму недоплати у складі декларації, що подається за податковий період, наступний за періодом, у якому виявлено факт заниження ПЗ, збільшену на суму штрафу у розмірі 5% від такої суми. У складі декларації подається додаток, який заповнюється у разі уточнення показників раніше поданої податкової декларації.

Зверніть увагу: у п. 50.1 ПКУ міститься умова: «Платник податків, який самостійно виявляє факт заниження податкового зобов'язання минулих податкових періодів, зобов'язаний <...> відобразити суму недоплати у складі декларації з цього податку, що подається за податковий період, наступний за періодом, у якому виявлено факт заниження податкового зобов'язання».

У разі завищення ПЗ помилку можна виправити у поточній декларації за будь-який період після помилкового. У разі заниження — лише у поточній декларації за наступний період після періоду, в якому виявлено помилку — факт заниження ПЗ. Ця вимога порушує права платника і є спірною, потребує роз'яснень податкової.

При виправленні помилок, у разі самостійного нарахування суми ПЗ, платник ЄП повинен сплатити не лише штраф, а й пеню (пп. «а» пп. 129.1.1 ПКУ).

Розділ податкової декларації «Самостійне виявлення помилок» визначає результат помилки. Заповнюється він як при виправлені помилки через уточнюючу декларацію, так і при виправленні через поточну. Власне у цьому розділі показують нарахування самоштрафу у рядках 13 або 14 та пені у рядку 15 декларації.

Виправлення помилки через уточнюючу декларацію

За кожен період, що виправляється, подають окрему уточнюючу декларацію. Подавати додаток до декларації у разі подання УД не потрібно.

У полі УД «порядковий № за рік*» — зазначається цифровий номер (послідовно наростаючим числом від кількості поданих відповідних декларацій за рік). У цьому місці потрібно проставити число поданих усього декларацій за період, з урахуванням поданих всіх декларацій, у т. ч. уточнюючих. Про те, що це УД, буде вказувати позначення у полі 1 форми декларації. Поле 3 буде вказувати на період, за який виправляється помилка. Наприклад, якщо юрособа — платник ЄП подає уточнюючу декларацію ЄП у червні 2012 р. щодо виявленої помилки за I квартал 2012 р., то у полі 1 слід повідомити про це позначенням «х», у полі 3 позначенням «х» зазначається I квартал 2012 р. Залишається незрозумілим, чи потрібно у полі 2 шапки декларації зазначати період, в якому подається УД, адже відмітка у полі 2 на дату подання УД виглядає некоректною виходячи з того, що у червні ще немає звітного періоду «півріччя»?!

У формі УД у відповідних рядках зазначають усі показники, у т. ч. з урахуванням виправлення. Тобто заповнюється декларація так, як мала би бути без помилок. Результат виправлення помилки: сума заниженого ПЗ, штраф та пеня переносять до розділу «Самостійне виявлення помилок». У рядку 10 показують суму єдиного податку з декларації, що уточнюється. Якщо виправляється помилка за період після 01.01.2012 р., то в рядку 10 проставляють суму з рядка 9 декларації, що уточнюється. Якщо виправляти періоди до 01.01.2012 р., то, на наш погляд, до рядка 10 треба вписати значення графи 7 рядка 8 старої форми1.

1 Розрахунку платника ЄП, затвердженого наказом ДПАУ від 28.02.2003 р. №98.

Увага: рядок 10 заповнюється тільки у разі подання УД. У рядку 11 або 12 зазначають суму податку, яка збільшує або зменшує ПЗ з єдиного податку, показники які уточнюються. Рядок 13 містить суму штрафу (у рядку 14 буде прочерк у разі виправлення помилки через уточнюючу декларацію), у рядку 15 — сума пені.

Щоправда, виникають запитання у разі виправлення помилок за 2011 р. Наприклад, якщо виправляється сума виручки минулого року, виходить, платнику вручну потрібно виправити ставку податку з 3% або 5% на 6% або 10% у формі нової декларації?! Як тоді бути платникам, які подають звітність в електронній формі? Крім того, слід пам'ятати, що у 2011 р. платники ЄП сплачували тільки 43% від нарахованих за відповідною ставкою сум податкових зобов'язань з ЄП.

Незрозуміло, як виправити помилку, допущену в рядку 6 «Внески, нараховані на суму дивідендів» «старої» форми. У такому разі, на нашу думку, єдиний варіант — показати правильну суму у рядку 10, 11 або 12 (залежно від результату) та 13 (рядок 14 містить прочерк), 15. Не зайвим буде подати доповнення у довільній формі (про що зазначити у декларації) з поясненнями такої ситуації. Залишається чекати роз'яснень від контролюючих органів.

Виправлення помилки через поточну декларацію

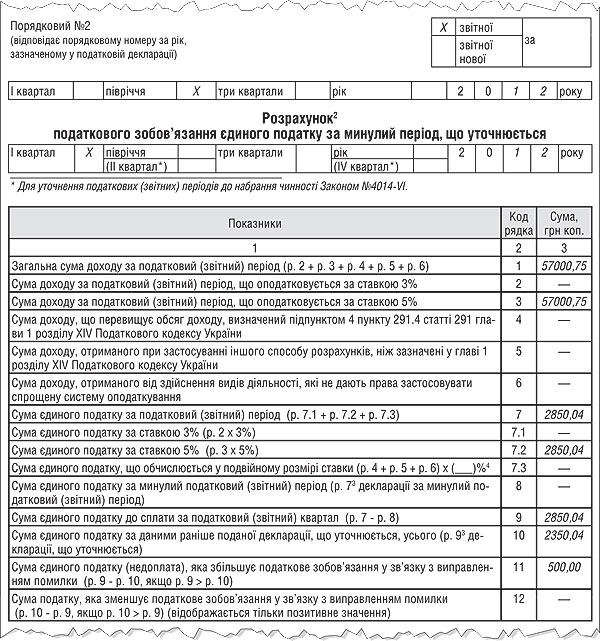

Якщо платник вирішив виправлятися через поточну декларацію, то в такому разі обов'язковим є подання додатка до податкової декларації з ЄП. Він є невід'ємною частиною поточної декларації, в якій виправляється помилка з ЄП за попередні періоди. Про кількість поданих додатків повідомляється наприкінці самої декларації у полі «Додаток(ки) щодо розрахунку податкового зобов'язання податку за минулий(і) період(и)». Крім того, у шапці додатка (у верхньому лівому кутку) зазначається порядковий номер, який відповідає порядковому номеру у декларації. Приміром, якщо поточна декларація, в якій виправляються помилки, має порядковий номер 3, то і в додатках до такої декларації має бути написано 3. Позначенням «х» (у правому верхньому кутку додатка) показується, що він подається зі звітною або звітною новою декларацією, і зазначається період такої звітної (нової звітної) податкової декларації. У додатку також проставляється період, за який виправляються помилки.

Рядки 1 — 12 додатка заповнюють з урахуванням помилки, тобто правильно. Результат виправлення переносять до розділу «Самостійне виявлення помилок» декларації з ЄП.

Рядок 10 розділу «Самостійне виявлення помилок» у декларації платника єдиного податку — юридичної особи у разі виправлення помилки через поточну форму декларації не заповнюють (про що свідчить виноска до цього рядка). До рядка 11 декларації з ЄП переносять суму чисел із рядка(-ів) 11 додатка (або додатків). Якщо виправлення зменшує ПЗ, заповнюють рядок 12 декларації з ЄП, сума якого аналогічно дорівнюватиме сумі числа(-ел) з рядка(-ів) 12 додатка (або додатків). Рядок 13 декларації містить прочерк, а ось у рядку 14 зазначають суму 5% штрафу від суми, показаної у рядку 11 декларації. Пеня проставляється у рядку 15 декларації.

Увага: потрібно враховувати той факт, що декларація подається наростаючим підсумком. Тому буде правильно спочатку заповнити додаток (із правильними показниками), а відтак заповнювати декларацію, в якій уже буде враховано виправлення. Важливо: при заповненні вже самої декларації у рядку 8 зазначають суму з рядка(-ів) 7 додатка (або додатків), в якому враховано помилку!

Приклад 1 Підприємство — платник ЄП за ставкою 5% за підсумками I кварталу 2012 р. здійснило такі операції:

1) відвантажено товари на суму 50 тис. грн, з яких сплачено 45 тис. грн 75 коп.;

2) безоплатно отримано рекламні послуги на суму 2 тис. грн;

3) отримано кредит у сумі 20 тис. грн (до доходу не належить, пп. 3 п. 292.11 ПКУ);

4) отримано оплату у сумі 40 тис. грн за товар, відвантажений (відповідно оподатковуваний) у грудні 2011 р. на загальній системі (до доходу не належить, пп. 6 п. 292.11 ПКУ);

5) отримано дивіденди від юрособи у сумі 5 тис. грн (до доходу не належить, пп. 10 п. 292.11 ПКУ).

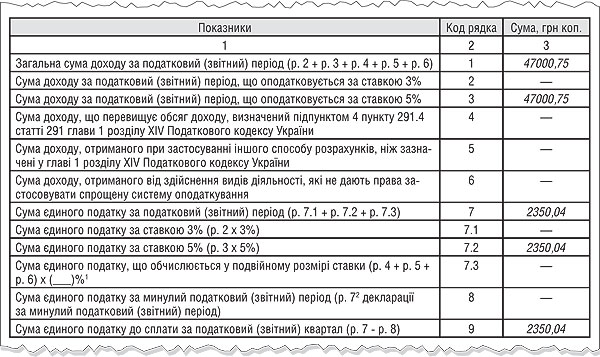

До складу доходу належать: 45 тис. грн 75 коп. (оплачені товари), 2 тис. грн (безоплатно отримані рекламні послуги). Загальна сума доходу становить 47 тис. грн 75 коп. Фрагмент заповнення декларації за I квартал 2012 р. наведено у зразку 1.

Зразок 1

Фрагмент заповнення декларації за I квартал 2012 року

Приклад 2 Підприємство — платник ЄП за ставкою 5% (у I кварталі працювало за умовами прикладу 1) за підсумками II кварталу 2012 р. здійснило такі операції:

1) отримано на поточний рахунок оплату за відвантажені у II кварталі 2012 р. товари у сумі 30 тис. грн;

2) виявлено помилку за I квартал 2012 р. — не враховано 10 тис. грн (не списано прострочену кредиторську заборгованість).

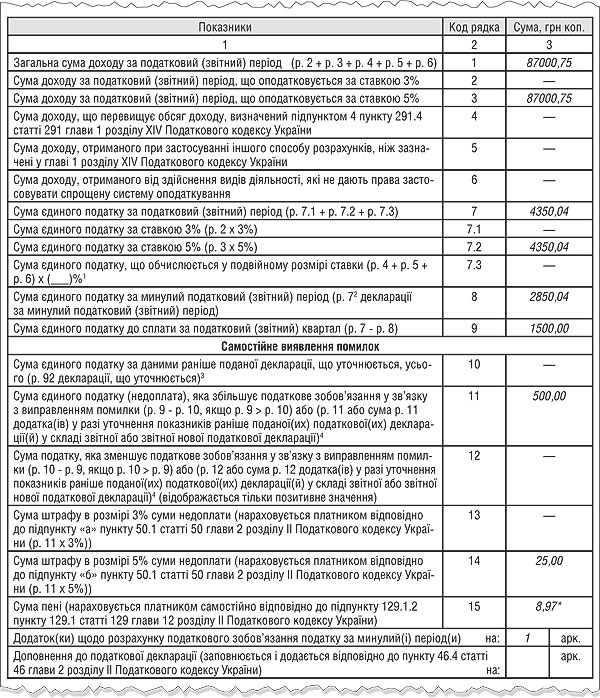

Помилка виправляється через поточну декларацію за півріччя 2012 р., яку підприємство подає 01.08.2012 р., з декларацією подається додаток. Фрагмент заповнення декларації за півріччя 2012 р. та додатка до неї декларації наведено у зразку 2 та зразку 3.

Зразок 2

Фрагмент заповнення декларації за півріччя 2012 року

* 01.08.2012 р. сплачено ПЗ з єдиного податку, штраф та пеню у сумі 2033,97 грн (1500,00 + 500,00 + 25,00 + 8,97). Пеня нараховується за 73 дні, облікова ставка НБУ, становить 7,5% (Постанова НБУ від 21.03.2012 р. №102) : 500 х 0,075 х 1,20 : 366 днів (високосний рік) х 73 дні = 8,97 грн. Відповідно до пп. 129.1.2 ПКУ, пеня нараховується тільки на суму заниження ПЗ за весь період заниження, день сплати враховується.

Зразок 3

Фрагмент заповнення додатка до декларації за півріччя 2012 року

Нормативна база

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Наказ №1688 — Наказ Мінфіну від 21.12.2011 р. №1688 «Про затвердження форм податкових декларацій платника єдиного податку».

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»