Наказом Мінфіну від 15.12.2011 р. №16371 було затверджено нові форми Книг обліку для підприємців — платників єдиного податку та порядок їх ведення.

Розглянемо особливості нового обліку та наведемо приклади заповнення книг.

Перш за все зазначимо, що ст. 296 ПКУ та Наказом №1637 передбачено окремі Книги для спрощенців — платників ПДВ та спрощенців — неплатників ПДВ:

1. Книгу обліку доходів (для платників єдиного податку першої і другої груп та платників єдиного податку третьої групи, які не є платниками ПДВ).

1 З документом можна ознайомитися на нашому сайті www.dtkt.com.ua в «ДК» №4/2012 у розділі «Документи для роботи. — Додатки до друкованого «ДК». Форми Книг обліку дивіться у розділі «Типові форми».

2. Книгу обліку доходів і витрат (для платників єдиного податку третьої групи, які є платниками ПДВ).

Принципова відмінність полягає в тому, що платники ПДВ зобов'язані обліковувати не тільки доходи, а й витрати, понесені у звітному періоді.

Загальні правила обліку доходів та ведення Книг обліку

Є низка правил, які стосуються усіх підприємців — платників єдиного податку та обох Книг обліку. Так, незалежно від того, чи є підприємець на ЄП платником ПДВ чи ні, він зобов'язаний:

1. Зареєструвати Книгу (прошнуровану та пронумеровану) в ДПС за основним місцем обліку підприємця. Реєстрація проводиться органами ДПС безоплатно.

2. Записи у Книзі виконуються розбірливо темним чорнилом або пастою кулькових ручок. Виправлення в Книзі засвідчуються підписом підприємця.

3. Записи щодо отриманих доходів (для платників ПДВ — також понесених витрат) вносяться до Книги щоденно за підсумками робочого дня.

4. У Книзі відображається сумарний підсумок доходів (а для платників ПДВ — і витрат) за місяць, квартал, рік.

5. Дані Книги використовуються для заповнення податкової декларації платника єдиного податку.

6. Якщо Книга закінчилась, то підприємець повинен зареєструвати нову Книгу, в якій записи продовжуються наростаючим підсумком. Попередня Книга залишається у платника податку.

7. Книга зберігається у платника податку протягом 3 років після виконання останнього запису.

8. Ні в новій редакції ПКУ, ні в порядках ведення Книг обліку немає жодної згадки про необхідність реєстрації окремих Книг обліку на найманих працівників підприємця. Отже, можемо вважати, що обов'язок ведення обліку працівниками, через яких здійснюється реалізація товарів (робіт, послуг) підприємця, зводиться до передачі підприємцю інформації щодо підсумкової виручки (іншого доходу) за день для запису в його Книзі обліку.

Нагадаємо, що належить до отриманих доходів підприємця-спрощенця (п. 292 ПКУ):

1) кошти, що надійшли на банківський рахунок;

Дата отримання доходу

Датою отримання доходу є:

- дата надходження коштів на поточний рахунок (до каси);

- дата списання кредиторської заборгованості, за якою минув строк позовної давності;

- дата фактично безоплатно одержаних товарів (робіт, послуг);

- дата вилучення з торговельних апаратів та/або подібного обладнання грошової виручки (у разі здійснення торгівлі товарами або послугами з використанням торговельних автоматів чи іншого подібного обладнання, що не передбачає наявності РРО);

- дата продажу жетонів, карток та/або інших замінників грошових знаків, виражених у грошовій одиниці України (у разі якщо торгівля товарами (роботами, послугами) через торговельні автомати здійснюється з використанням таких замінників грошових знаків).

2) готівкові кошти;

3) дохід в матеріальній та нематеріальній формах:

— сума кредиторської заборгованості, за якою минув строк позовної давності;

— вартість безоплатно отриманих товарів (робіт, послуг);

4) сума отриманої винагороди повіреного (агента) у разі надання послуг, виконання робіт за договорами доручення, транспортного експедирування або за агентськими договорами. Увага: в цій нормі (п. 292.4 ПКУ) не згадуються договори комісії. Отже, на нашу думку, комісіонер-єдиноподатник повинен включити до доходу не тільки комісійну винагороду, а й усі кошти, отримані при виконанні договору комісії, навіть ті, що отримані на користь комітента1;

5) дохід, виражений в іноземній валюті, перераховується у гривні за офіційним курсом НБУ на дату отримання такого доходу.

Не включаються до доходу:

1) пасивні доходи у вигляді процентів, дивідендів, роялті, страхові виплати і відшкодування;

2) доходи, отримані від продажу рухомого та нерухомого майна, яке належить на праві власності фізичній особі та використовується в її господарській діяльності;

3) суми податків і зборів, єдиного соціального внеску, утримані (нараховані) платником єдиного податку під час здійснення ним функцій податкового агента та страхувальника;

4) суми ПДВ (для платників 3 групи, які обрали ставку 3%);

5) суми фінансової допомоги, наданої на поворотній основі, отриманої та поверненої протягом 12 календарних місяців з дня її отримання, та суми кредитів;

6) суми коштів цільового призначення, що надійшли від Пенсійного фонду та інших фондів загальнообов'язкового державного соціального страхування, з бюджетів або державних цільових фондів, у тому числі в межах державних або місцевих програм;

7) суми коштів (аванс, передоплата), що повертаються покупцю товару (робіт, послуг) — платникові єдиного податку та/або повертаються платником єдиного податку покупцю товару (робіт, послуг), якщо таке повернення відбувається внаслідок повернення товару, розірвання договору або за листом-заявою про повернення коштів;

8) суми коштів, що надійшли як оплата товарів (робіт, послуг), реалізованих у період перебування на загальній системі оподаткування, вартість яких була включена до загального оподатковуваного доходу фізичної особи — підприємця2;

1 Така думка і в податківців, зокрема висвітлена в Єдиній базі податкових знань на сайті www.sta.gov.ua.

2 Докладніше про проблеми оподаткування перехідних операцій при зміні системи оподаткування див. у наступних номерах «ДК».

9) суми ПДВ, що надійшли у вартості товарів (виконаних робіт, наданих послуг), відвантажених (поставлених) у період до переходу на спрощену систему1;

10) суми надмірно сплачених податків і зборів, єдиного соціального внеску, що повертаються платникові єдиного податку внаслідок надмірної сплати.

Компенсація (відшкодування) за рішенням суду за будь-які попередні (звітні) періоди не включається при визначенні обсягу доходу, що дає право перейти на спрощену систему (п. 292.15 ПКУ).

Щодо витрат, то спрощенці 3 групи, які є платниками ПДВ, крім доходу, записують щоденно до Книг обліку загальну суму витрат, понесених протягом дня: оплачені придбані товари (роботи, послуги), виплачену заробітну плату, сплачений єдиний внесок на загальнообов'язкове державне соціальне страхування2 тощо.

1 Докладніше про проблеми оподаткування перехідних операцій при зміні системи оподаткування див. у наступних номерах «ДК».

2 Крім ЄСВ, утриманого із доходу, що виплачується іншим фізичним особам (працівникам, за договорами цивільно-правового характеру тощо).

Книга обліку доходів для платників єдиного податку 1 і 2 груп та платників єдиного податку 3 групи, які не є платниками ПДВ

Загальні правила відображення доходів за графами Книги обліку див. у таблиці 1.

Таблиця 1

Правила відображення доходів за графами Книги

|

|

|

| Графа 1 | Дата запису |

| Графи 2 — 7 | відображається дохід від провадження господарської діяльності, що оподатковується за ставками, встановленими для відповідної групи: — 1 — 10% від мінімальної заробітної плати станом на 1 січня поточного року (далі — МЗП) для 1 групи. Для 2012 року це від 10,73 до 107,3 грн; — 1 — 20% від МЗП для 2 групи. Для 2012 року це від 21,46 до 214,60 грн; — 5% — для підприємців 3 групи |

| Графа 2 | сума коштів за продані товари, виконані роботи, надані послуги |

| Графа 3 | сума повернутих коштів за продані товари, виконані роботи, надані послуги та/або передоплати |

| Графа 4 | різниця граф 2 і 3 Наводиться скоригована сума доходу від реалізації товарів (виконаних робіт, наданих послуг) або передоплати |

| Графа 5 | вартість безоплатно отриманих товарів (робіт, послуг) |

| Графа 6 | сума заборгованості, за якою минув строк позовної давності |

| Графа 7 | загальна сума доходу (сума граф 4, 5 і 6) |

| Графа 8 | вид доходу, що оподатковується за ставкою 15%: а) суми перевищення обсягу доходу, дозволеного для відповідної групи спрощенців*; б) дохід, отриманий від провадження діяльності, не зазначеної у свідоцтві платника ЄП 1 або 2 групи; в) дохід, отриманий при застосуванні іншого способу розрахунків, ніж дозволений спрощенцям (спрощенцям заборонено використовувати негрошові способи розрахунків, зокрема векселі, бартер тощо); г) дохід, отриманий від здійснення видів діяльності, заборонених спрощенцям (торгівля алкоголем, обмін валюти, надання в оренду земельних ділянок (площею понад 0,2 га), житлових приміщень (площею понад 100 кв. м), нежитлових приміщень (споруди, будівлі) та/або їх частини (площею 300 кв. м) тощо) |

| Графа 9 | Сума доходу, зазначеного в графі 8 |

| * Насправді у самій формі Книги та у Порядках ведення Книг Мінфін цього виду доходу не згадує. Докладніше — далі. | |

Приклад 1 Протягом I кварталу 2012 року підприємець — платник ЄП 2 групи (види діяльності — торгівля роздрібна й оптова, надання побутових послуг, посередницькі послуги) здійснив низку господарських операцій. Покажемо, які з них включаються до доходу, а які — ні, і в яких сумах (див. таблицю 2 та зразок 1).

Таблиця 2

Включення до доходів «єдиноподатника» (2 група) різних видів надходжень

|

|

|

|

|

|

Отримано оплату за товари, відвантажені 5 січня 2012 року, в сумі 1000 грн |

|

|

|

Здійснено авансову оплату постачальнику за товари 5000 грн |

|

|

|

Отримано кошти за договором комісії на придбання товарів для комітента в сумі 3000 грн |

|

|

|

Надіслано лист контрагенту з проханням повернути авансову оплату, виконану 09.02 у сумі 5000 грн |

|

|

|

Отримано повернення авансової оплати від контрагента-постачальника за листом, надісланим 10.02, у сумі 5000 грн |

|

|

|

Отримано аванс від покупця-нерезидента у сумі 200 дол. США. Припустімо, товар буде відвантажено 22.04. Курс НБУ на 21.02 — 8,1, на 22.04 — 8,5 |

(200 х 8,1 = 1620,0)* |

|

|

Отримано винагороду за договором комісії 150 грн |

|

|

|

На поточний рахунок отримано відшкодування від страхової компанії за пошкодження автомобіля підприємця під час аварії у сумі 2000 грн |

|

|

|

Отримано повернення передоплати від постачальника |

|

|

|

Відвантажено товар покупцям у рахунок передоплати, отриманої 10 грудня 2011 р., у сумі 600 грн |

|

|

|

Утримано ПДФО при сплаті орендних платежів за лютий фізособі-орендодавцю у сумі 200 грн |

|

|

|

Отримано поворотну безвідсоткову фінансову допомогу в розмірі 2000 грн. Згідно з договором допомогу має бути повернуто через 6 місяців |

|

|

|

Отримано оплату за товар від підприємства — платника податку на прибуток 2000 грн |

|

|

|

Отримано виручку від реалізації товару вроздріб кінцевому споживачу на загальну суму 560 грн |

|

|

|

Отримано кошти за договором доручення на купівлю товарів для довірителя у сумі 1000 грн |

|

|

|

Отримано дохід від надання юридичних послуг юридичній особі на загальній системі оподаткування 3000 грн |

|

|

|

Повернення коштів покупцю за неякісний товар, придбаний 24.03 (повернення товару) на суму 100 грн |

|

|

|

Отримано винагороду за договором доручення 100 грн |

|

| * Незалежно від того, як зміниться курс валюти на дату відвантаження товару, аванс включається у виручку за курсом на момент отримання. ** Пам'ятаймо, що в разі, якщо фінансову допомогу не буде повернено через 12 місяців після отримання, ця сума включається до доходу (ч. 3 п. 292.11 ПКУ). *** Оскільки 2 група має право надавати послуги лише платникам ЄП або населенню, то отримання цього доходу зобов'язує підприємця: 1) подати декларацію за I квартал 2012 року (не пізніше 10 травня 2012 року), де зазначити окремо суму доходу, отриманого від юридичної особи на загальній системі; 2) сплатити з цієї суми ЄП за ставкою 15% протягом 10 к. д. після граничного терміну подання декларації, але не пізніше 18.05.2012 р.; 3) з 1 квітня перейти на загальну систему оподаткування (ч. 7 пп. 298.2.3 ПКУ). |

||

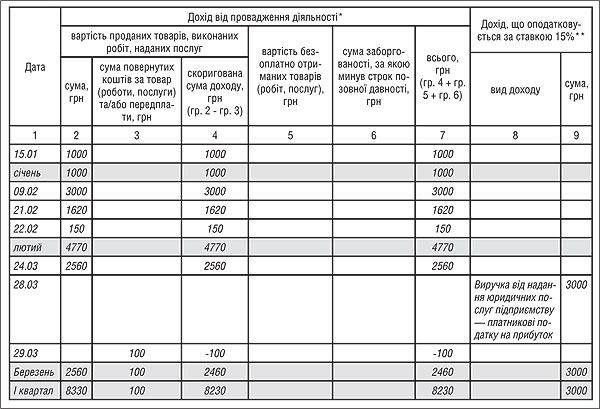

Зразок 1

Книга обліку доходів

(для платників єдиного податку першої і другої груп та платників єдиного податку третьої групи, які не є платниками податку на додану вартість)

Дані Книги використовуються платником податку для заповнення податкової декларації платника єдиного податку, тому до декларації беруться суми із підсумкової графи 7 та графи 9. Такі суми у декларації будуть відображені окремо, зокрема у розділі III (показники госпдіяльності платника 2 групи):

— у колонці 3 рядка 06 відображаємо 8230 грн;

— у колонці 3 рядка 08 відображаємо 3000 грн.

Зверніть увагу, що відповідно до ПКУ (підпункти 1 — 4 п. 293.4 ПКУ) ставка податку 15% застосовується у чотирьох випадках:

1) до суми перевищення, дозволеного для відповідної групи обсягу доходу (пп. 1 п. 293.4 ПКУ);

2) до доходу, отриманого від провадження діяльності, не зазначеної у свідоцтві платника єдиного податку, віднесеного до 1 або 2 групи (пп. 2 п. 293.4 ПКУ);

3) до доходу, отриманого при застосуванні іншого способу розрахунків, ніж дозволений спрощенцям (пп. 3 п. 293.4 ПКУ);

4) до доходу, отриманого від здійснення видів діяльності, заборонених спрощенцям узагалі (пп. 4 п. 293.4 ПКУ).

Але в бланку Книги у виносці до граф 8 — 9 (у яких зазначається виручка, що оподатковується за ставкою 15%) є посилання тільки на підпункти 2 — 4 п. 293.4 ПКУ. Отже, якщо суворо дотримуватися зазначеного у формі, то до граф 8 — 9 ми повинні записувати тільки суми, отримані відповідно до підпунктів 2 — 4 п. 293.4 ПКУ. Але, на нашу думку, при розробці форми було допущено помилку, і варто заповнювати графи 8 — 9 в усіх випадках застосування ставки 15%, передбачених ПКУ.

Книга обліку доходів і витрат для платників єдиного податку третьої групи, які є платниками ПДВ

Розділ I Книги «Доходи» аналогічний Книзі обліку, передбаченій для перших двох груп спрощенців та для спрощенців 3 групи — неплатників ПДВ. Аналогічним є і спосіб відображення доходів для спрощенців 3 групи — платників ПДВ, щоправда, усі суми отриманих доходів відображають без ПДВ. Це стосується усіх граф розділу I Книги.

Стосовно витрат, які наводяться в розділі II Книги, — правила зазначено нижче.

Єдиний сенс, який сьогодні вбачається в заповненні розділу II Книги, — це відображення витрат, пов'язаних із господарською діяльністю. Адже за правилами розділу V ПКУ брати участь у формуванні податкового кредиту з ПДВ мають право тільки суми ПДВ, нараховані (сплачені) у зв'язку із придбанням або виготовленням товарів та послуг з метою їх подальшого використання в оподатковуваних операціях у межах господарської діяльності.

Проте Книга обліку не належить до регістрів обліку, обов'язкових для підтвердження права на податковий кредит. Більше того, за правилами відображення витрат у Книзі, суми ПДВ в ній не відображаються. Крім того, дані про витрати, зазначені в Книзі обліку, не збігатимуться з даними декларації з ПДВ, оскільки в Книзі обліку заповнення відбувається за касовим методом (у момент оплати товарів (робіт, послуг), а в декларації з ПДВ — за методом нарахування (у періоді отримання податкових накладних від контрагентів).

У будь-якому разі заповнення розділу II Книги обліку є обов'язковим, тож покажемо його заповнення на прикладі.

Для цього спочатку наведемо правила відображення витрат у Книзі (див. таблицю 3).

Таблиця 3

Правила відображення витрат за графами розділу II Книги обліку

|

|

|

| Графа 1 | Дата запису |

| Графи 2 — 3 | відображаються вид витрат, пов'язаних із придбанням товарів (робіт, послуг), та їх сума без ПДВ, у т. ч.: — суми, що сплачуються згідно з договором постачальникові (продавцю), за вирахуванням непрямих податків; — суми ввізного мита; — суми непрямих податків у зв'язку з придбанням товарів (робіт, послуг), які не відшкодовуються платникам податку; — транспортно-заготівельні витрати; — інші витрати, які безпосередньо пов'язані з придбанням товарів (робіт, послуг) і доведенням їх до стану, в якому вони придатні для використання у запланованих цілях* |

| Графа 4 | відображається сума витрат на оплату праці у разі використання найманої праці |

| Графа 5 | сума сплаченого єдиного внеску на загальнообов'язкове державне соціальне страхування (крім сум єдиного соціального внеску, утриманого з доходів, що виплачуються підприємцем іншим фізичним особам) |

| Графа 6 | зазначається сума інших витрат, які понесені у зв'язку з провадженням господарської діяльності, зокрема витрат на зв'язок, сплату орендних та комунальних платежів тощо* |

| Графа 7 | загальна сума витрат на провадження господарської діяльності (сума граф 3, 4, 5 і 6) |

| * При цьому можна застосовувати як «бухгалтерські» правила визначення складу витрат, так і передбачені ПКУ (за касовим методом). Жодних обмежень Порядок заповнення Книги не передбачає. | |

Приклад 2 Припустімо, що підприємець із прикладу 1 належить до 3 групи спрощеної системи і є платником ПДВ. Доповнимо умови прикладу1 даними про витрати, понесені ним протягом I кварталу (див. таблицю 4 і зразок 2).

Таблиця 4

Включення до доходів «єдиноподатника» (2 група) різних видів надходжень

|

|

|

|

|

|

Сплачено єдиний соцвнесок за грудень 2011 р. у сумі 348,39 грн |

|

|

|

Надійшов рахунок від орендодавця на оплату оренди приміщення складу за січень 2012 р. на суму 300 грн без ПДВ |

|

|

|

Здійснено авансову оплату постачальнику за товари 5000 грн (у т. ч. ПДВ 833,33 грн) |

|

|

|

Надіслано лист контрагенту з проханням повернути авансову оплату, перераховану 09.02, та отримано поверення |

|

|

|

Придбано товар для комітента на суму 3000 грн (без ПДВ) |

|

|

|

Сплачено єдиний соцвнесок за січень 2012 р. у сумі 372,33 грн |

|

|

|

Придбано канцтовари на суму 12 грн, у т. ч. ПДВ |

|

|

|

Надійшов рахунок від орендодавця на оплату оренди приміщення складу за лютий 2012 р. на суму 300 грн без ПДВ |

|

|

|

Сплачено за оренду складу за січень — лютий 2012 року 600 грн без ПДВ |

|

|

|

Сплачено єдиний соцвнесок за лютий 2011 р. в сумі 372,33 грн |

|

|

|

Сплачено за оренду складу за березень 2012 року 300 грн без ПДВ |

|

|

|

Сплачено транспортній компанії за доставку товару покупцю 120 грн, у т. ч. ПДВ |

|

|

|

Перераховано постачальнику за товар 15000 грн, у т. ч. ПДВ |

|

|

|

Повернення коштів покупцю за неякісний товар, придбаний 24.03 (повернення товару) на суму 100 грн |

|

| * Форма Книги не передбачає окремої колонки для відображення коштів, отриманих як повернення виданих авансів, проте, на нашу думку, відобразити їх варто. Пропонуємо зробити це в тій же колонці, де їх було відображено в момент сплати, але зі знаком мінус, за аналогією з виправленням помилок в бухгалтерському обліку. | ||

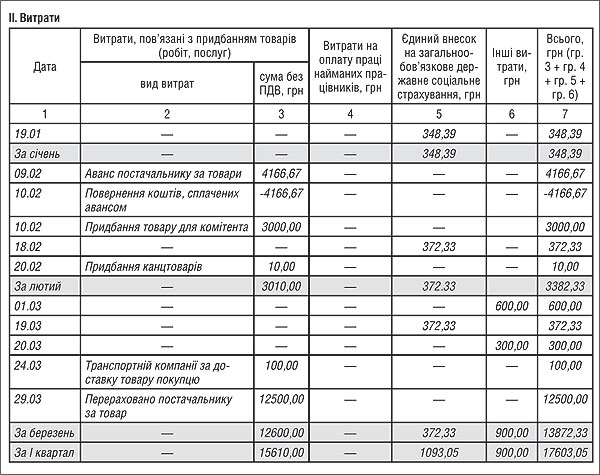

Зразок 2

Книга обліку доходів і витрат

(для платників єдиного податку третьої групи, які є платниками податку на додану вартість)

Наталія КАТЕРИНЕЦЬ, «Дебет-Кредит»