Майже у кожного підприємства трапляються випадки, коли товар повертається покупцем або відбувається зміна суми компенсації. Розглянемо, як перерахувати доходи та витрати і відобразити коригування ПЗ та ПК сторін. Окремо зазначимо порядок відображення таких операцій у перехідний період.

Підстави для перерахунку

Правові наслідки за договором купівлі-продажу, поставки, надання послуг викладено у главах 54 і 63 ЦКУ, а також у Законі про захист прав споживачів (якщо покупцем є фізособа, яка придбаває продукцію для особистих потреб, не пов'язаних із підприємницькою діяльністю або виконанням обов'язків найманого працівника).

Якщо після продажу товарів, виконання робіт (надання послуг) в межах дії договору здійснюється:

1) зміна суми компенсації їхньої вартості;

2) повернення товарів чи повернення права власності на товари, наприклад за договором дарування; відмова (після підписання акта) від результатів робіт, (послуг) —

платники податку на прибуток провадять перерахунок доходів або витрат. Відповідний перерахунок відбувається у звітному періоді, в якому виникають такі події (абз. 1 п. 140.2 ПКУ).

Також перерахунок доходів та витрат (балансової вартості ОЗ) роблять у звітному періоді, в якому:

1) витрати та доходи (балансова вартість ОЗ) за правочином, визнаним недійсним, були враховані в обліку сторони правочину — у разі визнання судом правочину недійсним як такого, що порушує публічний порядок, є фіктивним;

2) рішення суду про визнання правочину недійсним набрало законної сили — у разі визнання правочину недійсним з інших підстав1 (абз. 2 п. 140.2 ПКУ).

Суми податкових зобов'язань та податкового кредиту з ПДВ постачальника та отримувача підлягають відповідному коригуванню, якщо:

1) після постачання товарів (послуг) переглядаються ціни;

2) здійснюється повернення товарів (послуг) особі, яка їх надала2;

1 Правочин є правомірним, якщо його недійсність прямо не встановлена законом або якщо він не визнаний судом недійсним (ст. 204 ЦКУ). Додатково див. лист ВАСУ від 02.06.2011 р. №742/11/13-11.

2 У тому числі, на нашу думку, у разі повернення товару від посередника замовнику за посередницькими договорами, адже буде оформлено накладну на повернення. Нагадаємо: за такими договорами передача товару посереднику відноситься до постачання, з відповідним обкладенням ПДВ (п. 189.4 ПКУ).

3) повертається постачальником сума попередньої оплати товарів (послуг) (див. п. 192.1 ПКУ).

До речі, повернення постачальником авансів, які отримані після 01.04.2011 р., зобов'язує здійснити лише перерахунок ПЗ та ПК з ПДВ. Пояснюється це тим, що отримання авансу підпадає під поняття першої події, яке стосується лише обкладення ПДВ. Що ж до обкладення податком на прибуток, то тут діє метод нарахувань. Суми отриманих авансів у рахунок оплати товарів, робіт (послуг) з 01.04.2011 р. не визнаються доходом (див. пп. 136.1.1 ПКУ).

Порядок коригування доходів та витрат, відображених у складі валових доходів та валових витрат, зокрема на підставі передоплати до 01.04.2011 р., розглянемо окремо.

Податок на прибуток

Кожна господарська операція суб'єкта господарювання, зокрема повернення товару, відмова від виконаних робіт (за умови що перед тим покупець підписав акт) або зміна компенсації їхньої вартості, повинна підтверджуватися документально. I факт здійснення перерахунку також підтверджується первинним документом.

Якщо перерахунок доходів та витрат продавця та покупця провадиться на підставі повернення товарів, виконаних робіт (наданих послуг), підтвердженням буде накладна на повернення від покупця товару, складений акт із зазначенням причин неприйняття робіт (послуг). При цьому в договорі мають бути передбачені умови і строки повернення товару. У читача може виникнути запитання: як можна повернути роботи (послуги)?! Так, виглядає дивно, але навіть повернення коштів за оплату робіт (послуг) у світлі ПКУ не даватиме права на коригування доходу та витрат сторін. Адже діє метод нарахувань. Звітний період, у якому складено накладну на повернення товару (акт із зазначенням причин неприйняття робіт (послуг), буде датою перерахунку.

Якщо підставою для перерахунку є зміна суми компенсації вартості, вносяться зміни до договору (це може бути додаткова угода). Увага: внесені до договору зміни, на думку автора, не є підставою для перерахунку — це лише намір змінити ціну. Коригування доходу та витрат має підтверджуватися документально. Наприклад, це може бути протокол про погодження сторонами договору цін, що буде складовою підтвердних документів на товар, роботи (послуги). На дату складання такого протоколу виникає право на коригування доходу у покупця і витрат у продавця, пам'ятаймо про метод нарахувань.

У момент перерахунку витрат покупцю потрібно проаналізувати, до складу яких витрат — операційних чи інших — належить придбаний товар, роботи (послуги). Якщо це витрати, що формують собівартість товарів, виконаних робіт (послуг), то нічого перераховувати — зменшувати витрати не доведеться. За нормами п. 138.4 ПКУ такі суми ще не визнавалися витратами, тому що витрати за собівартістю визнаються одночасно з отриманим доходом. Якщо повертаються товари, роботи (послуги), вартість яких відносилася до інших витрат, — здійснюється перерахунок. За нормами п. 138.5 ПКУ інші витрати в основному визнаються за датою понесення, і такі суми раніше було віднесено до складу витрат.

Продавцю у разі зменшення (збільшення) доходу (рядок 02 декларації), пов'язаного з коригуванням доходу від реалізації товару, робіт (послуг), потрібно бути уважним і одночасно відобразити зменшення (збільшення) собівартості реалізованих товарів, робіт (послуг) через рядок 06.5.25 додатка IВ.

Перерахунок доходу та витрат відображається з відповідним знаком «+» або «-». Дані зазначають у рядку 03.25 додатка IД та рядку 06.5.25 додатка IВ продавця та у рядку 06.5.25 додатка IВ (якщо витрати враховувалися) покупця декларації з податку на прибуток1. Згодом це відображається як загальний результат інших доходів у рядку 03 та 06.5 декларації з прибутку продавця та інших витрат у рядку 06.5 декларації з прибутку покупця.

1 Якщо підставою для перерахунку є невизнання договору за нормами абз. 2 п. 140.2 ПКУ, перерахунок відображають у рядку 03.26 додатка IД продавця та рядку 06.5.26 додатка IВ покупця.

Можливі випадки, коли постачання товарів, робіт (послуг), а згодом повернення або зміна суми компенсації вартості здійснюються в одному звітному періоді. На думку автора, буде неправильно згорнути результати такого перерахунку. Адже продавець — платник ПДВ, крім коригування суми доходу, відображатиме коригування ПЗ з ПДВ (про що далі) через рядок 8.1 декларації з ПДВ. Суми рядків 03.25 додатка IД і колонки А рядка 8.1 продавця та суми рядків 06.5.25 додатка IВ та колонки А рядка 16.1 покупця повинні збігатися.

Перехідні моменти

У разі повернення авансів (інших платежів), отриманих (виданих) до 01.04.2011 р. (до набрання чинності розділом III ПКУ) та врахованих у складі валових доходів (валових витрат) за нормами ще чинного тоді Закону про прибуток, на суму такого повернення відбувається коригування доходу (витрат) звітного податкового періоду, в якому такі аванси будуть повернуті1. З 01.08.2011 р. Законом №3609 до підрозділу 4 розділу ХХ ПКУ внесено зміни. Але і до внесення змін податкові органи у листах також схилялися до такої думки: «У разі якщо підприємство розриває договір після 01.04.2011 р. і контрагент повертає грошові кошти, отримані ним в якості авансу (передоплати) до 01.04.2011 р., то підприємство-продавець та підприємство-покупець здійснюють відповідний перерахунок доходів або витрат у звітному періоді, в якому сталося таке повернення грошових коштів» (лист ДПАУ від 06.05.2011 р. №8594/6/15-0315).

У разі повернення товарів, робіт (послуг), відвантажених до 01.04.2011 р., за умови що сторони договору відобразили такі операції у складі ВД та ВВ, діють правила п. 140.2 ПКУ. Платник податку — продавець та платник податку — покупець здійснюють відповідний перерахунок доходів або витрат (балансової вартості ОЗ) у звітному періоді, в якому відбувається повернення.

Такі перерахунки відображають із відповідним знаком «+»та/або «-» у додатках IД продавця та IВ покупця.

Приклад 1 Юрособа — платник ЄП відвантажив товар А у I кв. 2011 р. покупцю — юрособі на загальній системі оподаткування. Продавець не відображав таку подію, адже для визначення суми ЄП застосовувався касовий метод обліку. Покупець відобразив вартість придбаного товару у складі ВВ (п. 5.9 чинного раніше Закону про прибуток).

За наслідками III кв. покупець повертає неоплачений товар А (що підтверджується накладною на повернення) постачальнику, який уже перебуває на загальній системі оподаткування. За умовами прикладу у сторін жодних податкових наслідків не виникає. Покупець не коригує витрати за наслідками III кв., оскільки за п. 5.9 Закону про прибуток такі суми не потрапляли до складу ВВ.

Приклад 2 За умовами прикладу 1 покупець здійснив лише передоплату продавцю — платнику ЄП, а в III кв. така передоплата повертається продавцем, який перебуває на загальній системі оподаткування. Така операція не відображається у сторін договору взагалі. Покупець у I кв. не мав підстав відобразити сплачений аванс у складі ВВ за нормами пп. 11.2.3 Закону про прибуток (датою визнання ВВ не може бути дата перерахування передоплати неплатникам податку на прибуток, а продавцем є платник ЄП). Продавець, на жаль, не має підстав зменшити дохід, адже він у III кв. застосовує іншу систему оподаткування, яка за таких умов не дає права на перерахування доходу.

Податок на додану вартість

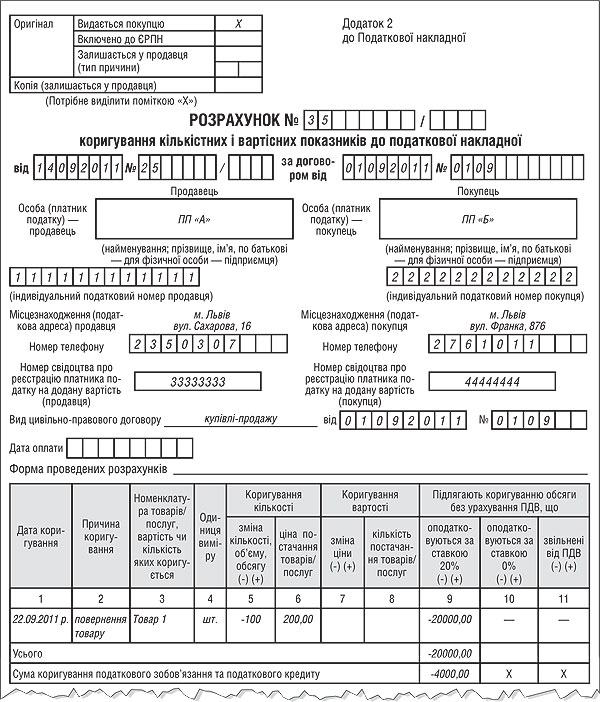

За нормами п. 192.1 ПКУ, якщо у звітному періоді має місце: перегляд цін, повернення товару, робіт (послуг) або повернення передоплати, платник податку — постачальник зобов'язаний зменшити (збільшити) суму податкових зобов'язань за результатами податкового періоду, протягом якого був проведений такий перерахунок, та надіслати отримувачу Розрахунок коригування кількісних і вартісних показників до податкової накладної (далі — Розрахунок)2. Своєю чергою, платник податку — покупець на підставі Розрахунку зменшує (збільшує) суму податкового кредиту, за умови що на дату проведення коригування він є платником ПДВ. Крім цього, у покупця — платника ПДВ повинна виконуватися ще одна умова — він мав право на податковий кредит за нормами ст. 198 ПКУ (товари, роботи (послуги) придбавалися з метою використання у межах господарської діяльності в оподатковуваних операціях).

1 Для авансів, отриманих в іноземній валюті, таке коригування відбувається за офіційним валютним курсом гривні до іноземної валюти, що діяв на дату здійснення такого повернення (підрозділ 4 розділу ХХ ПКУ).

2 Додаток 2 до ПН, форму якого затверджено наказом ДПАУ від 21.12.2010 р. №969 «Про затвердження форми Податкової накладної та Порядку її заповнення».

Слід мати на увазі: «Норма пункту 192.1 цієї статті не поширюється на випадки, коли постачальник товарів/послуг не є платником податку на кінець звітного (податкового) періоду, в якому був проведений такий перерахунок» (абз. 1 п. 192.2 ПКУ). Якщо зміст цієї норми тлумачити дослівно, виходить така ситуація: перерахунок здійснюється, приміром, 7 числа (дата складання Розрахунку зазначається у самому документі), анулювання реєстрації платником ПДВ у продавця зроблено 20 числа (останнім звітним періодом буде період з 1 до 20 числа), тож коригувати ПЗ за нормами п. 192.1 ПКУ не потрібно?!

Не зовсім впевнено це виглядає у разі збільшення ПЗ з ПДВ. Незрозуміло, яким чином повідомляти покупця про анулювання реєстрації продавця, якщо останній отримав Розрахунок 7 числа місяця і відобразив це у Реєстрі виданих та отриманих ПН?! На думку автора, на дату Розрахунку потрібно зробити перерахунок ПДВ. Але питання не врегульоване, тому краще отримати відповідь контролюючого органу.

Думка ДПАУ

Який порядок коригування податкового кредиту покупця в разі повернення неоплачених товарів продавцю, свідоцтво платника ПДВ якого анульоване?

На дату повернення покупцем — платником ПДВ неоплачених товарів у такого покупця виникає необхідність самостійного перегляду раніше сформованого податкового кредиту, оскільки фактично товари (послуги) не буде придбано та використано в оподатковуваних операціях у межах господарської діяльності платника податку. Зменшення податкового кредиту буде враховуватись при формуванні податкового кредиту податкового періоду, протягом якого товари були повернуті (розірвано договір купівлі-продажу). При цьому така операція в реєстрі виданих та отриманих податкових накладних не відображається.

Єдина база податкових знань

www.sta.gov.ua

Зауважимо: якщо зміна сум компенсації, приміром, була 30 числа, що підтверджується датою у Розрахунку, але анулювання реєстрації платника ПДВ здійснено 3 числа наступного місяця1, то заборона, встановлена абз. 1 п. 192.2, на такий випадок не поширюється, адже останній звітний період — наступний місяць.

Можливі випадки, коли постачання товарів/послуг (отримання авансу), а згодом зміна суми компенсації вартості товарів/послуг (повернення передоплати) здійснюються в одному звітному періоді. Виникає запитання: чи потрібно проводити перерахунок сум ПДВ? Відповідь очевидна: так, звичайно, на дату виникнення ПЗ виписується податкова накладна, на дату здійснення коригування — Розрахунок, з обов'язковим відображенням зазначених коригувань у Реєстрі виданих та отриманих податкових накладних (з від'ємним чи додатним значенням), у графі 2 розділу I якого зазначається дата виписування, у графі 3 — порядковий номер розрахунку, що відповідає номеру з графи 12 (номер розрахунку коригування присвоюється відповідно до його номера в реєстрі, п. 26 Порядку №969), у графі 4 — вид документа: «РК». Висновок: буде помилкою, якщо такі операції у звітному періоді згорнути і не відображати у декларації з ПДВ.

Якщо повернення товару постачальнику або повернення авансу покупцю відбувається частинами, на кожну частину суми податку, який коригується, виписують окремий Розрахунок.

Результат перерахунку ПЗ і ПК постачальника та отримувача відображають у рядках 8.1 та 16.1 декларації з ПДВ за звітний податковий період, з обов'язковим поданням додатка 1.

Можлива ситуація, що Розрахунок постачальником виписано в одному звітному періоді, а покупець отримує документ вже у наступному. Виникає запитання: в якому періоді коригувати суми ПДВ — за датою складання Розрахунку до податкової накладної чи за датою його отримання покупцем? У ПКУ немає норми, яка б зобов'язувала постачальника чекати повернення Розрахунку (як і раніше, документ складають у двох примірниках, див. п. 20 Порядку №969), коригування роблять у періоді здійснення перерахунку. Але пригадайте колишню позицію контролюючих органів3: суми ПЗ продавця та ПК покупця підлягають коригуванню в одному звітному періоді. Про це свідчитимуть показники Реєстрів виданих та отриманих податкових накладних сторін, де у графі 4 у продавця та у графі 5 у покупця зазначається вид документа «РК». У разі здійснення записів у Реєстрі на підставі Розрахунку записи роблять з відповідним знаком (+ чи -), у графах 7 — 12 — продавця та 8 — 16 — покупця.

1 Останнім звітним періодом є період, який розпочинається з першого дня місяця та закінчується днем анулювання (п. 202.1 ПКУ).

2 Якщо, приміром, порядковий номер ПН у графі 1 і 3 Реєстру — 5, розрахунок коригування — номер 6, то наступній ПН буде присвоєно номер 7.

3 Див. «Вісник податкової служби» №14/2009, с. 30.

У разі коли продавець складає Розрахунок коригування до податкової накладної, що не підлягає реєстрації в Єдиному реєстрі податкових накладних1, але у зв'язку з таким коригуванням загальна сума ПДВ за операцією з постачання товарів (послуг) сягає обсягу, визначеного п. 11 підрозділу 2 розділу XX ПКУ, до Єдиного реєстру в обов'язковому порядку вносять відомості, що містяться у такому розрахунку. Розрахунок коригування ПН, відомості якої не внесено до Єдиного реєстру, реєструється після реєстрації такої податкової накладної незалежно від дати її складення (п. 3 Порядку №1246).

Це важливо знати

- Оригінал Розрахунку коригування надається покупцю товарів/послуг. Копія залишається у продавця.

- Якщо Розрахунок коригування складається платником податку до податкової накладної, яка відповідно до п. 201.10 та п. 11 підрозділу 2 розділу XX кодексу підлягає реєстрації в Єдиному реєстрі податкових накладних, такий Розрахунок надається покупцю тільки після його реєстрації у Єдиному реєстрі податкових накладних.

Пункт 21 Порядку №969

Якщо, наприклад, здійснюється заміна товару, сторонам договору потрібно скласти додаткову угоду, яка передбачає заміну асортименту. Важливо пам'ятати, що іноді це може призвести до зміни самої суми поставки. На дату складання додаткової угоди графа 3 «Номенклатура постачання товарів/послуг продавця» податкової накладної не відповідатиме змісту договору, бо фактично відбувається повернення одних товарів та отримання інших. Згідно з п. 201.1 ПКУ, це обов'язковий реквізит податкової накладної. За такою ПН у покупця не визнають ПК з ПДВ. Унаслідок внесення істотних змін до договору постачальник повинен виписати Розрахунок коригування (з відображенням у графах 5, 6 відповідних показників).

Зверніть увагу: коригування сум податку здійснюють датою повернення відвантаженого товару постачальником, тому що дата внесення змін до договору — це лише дата наміру вчинити дії.

Приклад 3 Підприємство «А» 14.09.2011 р. відвантажило товар 1 підприємству «Б» (сторони є платниками ПДВ) на суму 24000,00 грн, у т. ч. ПДВ, що підтверджено ПН від 14.09.2011 р. №25. Згодом 21.09.2011 р. складено додаткову угоду до договору поставки від 01.09.2011 р. №0109, яка передбачає заміну асортименту товаром 2 загальною сумою 26400,00 грн, у т. ч. ПДВ, з обов'язковим поверненням товару 1. Підприємство «Б» 22.09.2011 р. повернуло товар 1 (складено накладну на повернення, отримано Розрахунок коригування №35 від 22.09.2011 р. — зменшення ПК) та отримало товар 2 (отримано накладну і ПН від 22.09.2011 р. №36 на суму 26400,00 грн, у т. ч. ПДВ). Заповнення Розрахунку коригування див. у зразку.

Зразок

Заповнення Розрахунку коригування

Операції з неплатниками ПДВ

За загальним правилом, зменшення ПЗ з ПДВ постачальника, а за ними і зміна суми компенсації після постачання товарів особам — неплатникам ПДВ не дозволяється. Виняток становлять лише випадки, перелічені в абз. 2 п. 192.2 ПКУ:

1) повернення раніше поставлених товарів у власність постачальника з наданням отримувачу повної грошової компенсації їхньої вартості. Якщо кошти повертаються поетапно, суми ПДВ коригують на дату останнього повернутого платежу. Це свідчитиме про факт повернення повної грошової компенсації;

2) перегляд цін, пов'язаних з гарантійною заміною товарів або низькоякісних товарів відповідно до закону2 або договору.

1 Увага: ПН з сумами ПДВ понад 100 тис. грн з 01.07.2011 р. підлягають реєстрації в Єдиному реєстрі.

2 Якщо товар придбано споживачем-фізособою для особистих потреб, безпосередньо не пов'язаних із підприємницькою діяльністю або виконанням обов'язків найманого працівника, діють норми ст. 7, 8 Закону про захист прав споживачів.

До речі, у п. 192.2 ПКУ не передбачено дозволу на коригування ПЗ продавця, якщо повертається неоплачений покупцем — неплатником ПДВ товар або повертається продавцем передоплата неплатнику ПДВ. Проте у ситуації з поверненням передоплати слід зазначити, що об'єктом оподаткування є операції з постачання товарів/послуг (див. п. 185.1 ПКУ). У цьому випадку, на нашу думку, на дату повернення коштів покупцю у платника ПДВ — продавця зникає об'єкт оподаткування, як наслідок є право зменшити податкові зобов'язання. Підтвердними документами на таке право буде банківська виписка або видатковий ордер чи розрахунковий документ (якщо кошти повертаються через касу або РРО). А підтвердженням коригування сум ПДВ буде Розрахунок коригування (додаток 2 до ПН).

Нормативна база

- ЦКУ — Цивільний кодекс України від 16.01.2003 р. №435-IV.

- ПКУ — Податковий кодекс України від 02.12.2010 р. №2755-VI.

- Закон про захист прав споживачів — Закон УРСР від 12.05.91 р. №1023-XII «Про захист прав споживачів».

- Порядок №969 — Порядок заповнення податкової накладної, затверджений наказом ДПАУ від 21.12.2010 р. №969.

- Порядок №1246 — Порядок ведення Єдиного реєстру податкових накладних, затверджений постановою КМУ від 29.12.2010 р. №1246.

Олена ВОДОП'ЯНОВА, «Дебет-Кредит»