Коментований лист ДПАУ від 05.09.2011 р. №9962/5/15-3416 (див. у «ДК» №41/2011) розглядає декілька питань обкладення ПДВ, а саме:

1) відображення у податковій звітності розрахунку коригувань обсягів придбання товарів/послуг без ПДВ;

2) відображення у реєстрі виданих та отриманих податкових накладних та декларації з ПДВ послуг, отриманих від нерезидента, місце постачання яких відповідно до ст. 186 ПКУ визначається за межами митної території України;

3) вимоги до печатки, якою скріплюється податкова накладна.

Роз'яснення ДПАУ та наш коментар щодо цього питання читайте далі.

Коригування обсягів придбання товарів/послуг без ПДВ

На перший погляд може видатися, що питання коригування обсягів придбання/постачання товарів/послуг без ПДВ не таке вже й важливе, і все з тієї причини, що самого ПДВ там немає. Тобто від того, відкоригує чи ні платник податку свої обсяги придбання/постачання без ПДВ, за великим рахунком нічого не зміниться. Але це як у тому анекдоті — неакуратно якось. Має бути все правильно. Як правильно це зробити, якраз і зазначається в коментованому листі.

Нагадаємо, що для коригування обсягів придбання, за якими не нараховується ПДВ, у чинній нині декларації з ПДВ передбачено окремий рядок 16.1.1, на відміну від старої декларації з ПДВ1, де такого рядка не було.

1 Декларацію з ПДВ за формою, затвердженою наказом ДПАУ від 30.05.97 р. №166, заповнювали востаннє за лютий поточного року.

Фактично дані з цього рядка можна назвати довідковими, бо вони не беруть участі у формуванні якихось інших підсумкових рядків. Але розшифрувати дані з рядка 16.1.1 треба у додатку до декларації з ПДВ — додатку Д1. I це випливає з підсумкового рядка таблиці 2 додатка Д1, де зазначено: «Усього: рядки 16.1 та 16.1.1 (+ чи -)». Якщо із розшифровкою рядка 16.1 декларації у таблиці 2 не виникає проблем, то при розшифруванні даних з рядка 16.1.1 платник податку стикається з питанням, що записувати до граф з 2 до 10 включно. Відповідь на це запитання дає ДПАУ в коментованому листі.

Фактично операцію коригування обсягів придбання без ПДВ варто розділити на два випадки. Перший — придбання у платника ПДВ операцій, які звільнені від ПДВ за ст. 197 ПКУ. У цьому разі на операції постачання виписується податкова накладна, а при коригуванні — розрахунок коригування. Тобто є всі дані для заповнення граф з 2 до 9 таблиці 2 Д1 включно, крім сум ПДВ, які мали б відображатись у графі 10, якщо б такі суми були. Як зазначає коментований лист, «...у графі 10 таблиці 2 проставляється прочерк...», причому поряд з підставою для коригування у графі 8 цієї ж таблиці слід зазначити, що це коригування здійснюється по операціях придбання без ПДВ, тобто вони були включені до рядків 11.1 та/чи 11.2 податкової декларації з ПДВ за відповідний звітний період.

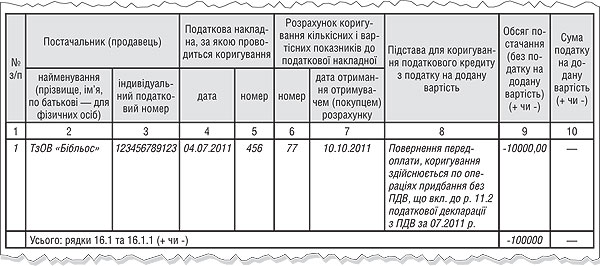

Приклад 1 За отриманою передоплатою ТзОВ «Бібльос» (IПН 123456789123) виписало податкову накладну ПП «Стах-Львів» від 04.07.2011 р. №456 на суму 24000,00 грн за операціями, що звільнені від ПДВ відповідно до пп. 197.1.25 ПКУ. 10.10.2011 р. ТзОВ «Бібльос» повернуло передоплату в сумі 10000,00 грн у зв'язку з неможливістю виконати замовлення, про що був виписаний розрахунок коригування №77 до ПН №456 від 04.07.2011 р. Цього ж дня коригування було отримане покупцем. Таблиця 2 додатка Д1 до декларації з ПДВ за жовтень 2011 р. у ПП «Стах-Львів» буде заповнена, як на зразку 1.

Зразок 1

Таблиця 2 додатка Д1 до декларації за жовтень у ПП «Стах-Львів»

Другий випадок, коли платник ПДВ зустрічається з коригуванням придбання без ПДВ, — це коли щось придбавалося без оформлення податкової накладної. Це може бути у разі придбання товарів/послуг, не є об'єктом оподаткування, та/або придбання у неплатників ПДВ. Зрозуміло, якщо не виписувалася податкова накладна, то за якихось підстав для коригування (повернення товарів/послуг тощо) за такими операціями не має виписуватися і розрахунок коригування. А звідси й запитання: що записувати в графах з 2 до 7 включно та графі 10 таблиці 2 додатка Д1? До графи 2 треба вписати найменування постачальника, а от у графі 3, де треба зазначати IПН постачальника, на думку автора, можна це зробити тільки в тому разі, якщо ваш постачальник — платник ПДВ. У разі придбання в неплатника ПДВ у цій графі 3 також має стояти прочерк, як і в наступних графах з 4 до 7 включно. Як і у разі коригування обсягів придбання без ПДВ при операціях, звільнених від ПДВ, так і в цьому разі (придбання товарів/послуг, що не є об'єктом оподаткування, та/або придбання у неплатників ПДВ) після підстави для коригування слід зазначити, що це коригування здійснюється за операціями придбання без ПДВ, тобто вони були включені до рядків 11.1 та/чи 11.2 податкової декларації з ПДВ за відповідний звітний період.

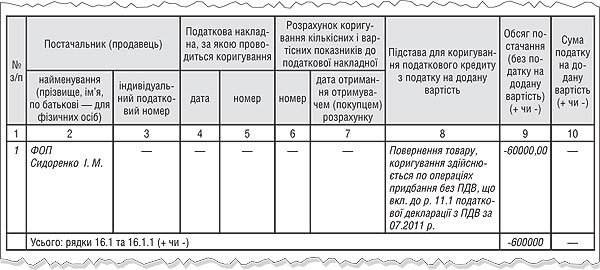

Приклад 2 ПП «Стах-Львів» 04.07.2011 р. придбав у неплатника ПДВ ФОП Сидоренка I. М. товар на суму 150000,00 грн (накладна №456). Операція була відображена в декларації з ПДВ за липень 2011 р. у рядку 11.1. У жовтні частину товару на суму 60000 грн було повернуто постачальнику як таку, що не відповідає ТУ. Підстава для запису в Реєстр ПН — накладна на повернення від 10.10.2011 р. №12. Таблиця 2 додатка Д1 до декларації з ПДВ за жовтень 2011 р. у ПП «Стах-Львів» буде заповнена, як на зразку 2.

Зразок 2

Таблиця 2 додатка Д1 до декларації за жовтень у ПП «Стах-Львів»

Послуги, отримані від нерезидента за межами митної території України

У разі придбання послуг у нерезидента на митній території України маємо справу з так званим імпортом послуг. I така операція відповідно до п. 208.2 ПКУ обкладається ПДВ за основною ставкою 20% з відповідним виписування податкової накладної, яка попередньо має бути включена до розділу I реєстру ПН і на цій підставі до рядка 7 декларації з ПДВ.

А як бути, якщо нерезидент надає резиденту послугу і місце постачання її відповідно до п. 186.4 ПКУ визначається місцем реєстрації постачальника, тобто не митною територією України? Так є, якщо нерезидент надає послуги, які не зазначені у пунктах 186.2 і 186.3 ПКУ.

Відповідь однозначна: немає митної території України — немає ПДВ. А звідси немає і відображення ні в реєстрі ПН, ні в декларації з ПДВ. Такої ж думки дотримуються і податкові органи у своєму листі.

Печатка на податковій накладній

Вимоги до печатки, якою скріплюється податкова накладна, висвітлено в листі ДПАУ від 26.05.2011 р. №14839/7/16-1517. Сам лист і коментар до нього можна знайти на сторінках нашого тижневика (див. «ДК» №28/2011).

Нагадаємо тільки, що податкова накладна скріплюється основною печаткою платника (тією самою, що використовується для платіжних документів). Також може бути використана спеціальна печатка «Для податкових накладних». Печатки ж «Канцелярія», «Для документів», «Для довідок» та інші, які мають спеціальне призначення, — на податкову накладну ставитися не можуть.

Галина БЕДНАРЧУК, «Дебет-Кредит»